銀行業2位、三井住友フィナンシャルグループの株価の見通しは? 割安株の探し方 vol.41

閲覧ありがとうございます。

株まとめ@元証券マンと言います。

Twitterでは注目している銘柄や投資方針について毎日投稿しておりますので、よろしければフォローください❗️

初めての方は、こちらの自己紹介記事をぜひご覧下さい。

これまでの株価分析記事の一覧はこちらです。

vol.32(2019年12月6日)の記事で、僕独自の基準で銘柄スクリーニングを行い、13業種35社を割安銘柄として抽出しました。

そして、vol.40の記事では、13業種のうち銀行業(銀行株)に絞って分析を行いました。

今回の記事では、銀行株のうち(8316)三井住友フィナンシャルグループ(FG)について、今の株価で買うべきか否か、詳細を見ていきたいと思います。

①三井住友FGってどんな会社なの?

三井住友FGはメガバンクの1つ、三井住友銀行などを保有する金融持ち株会社になります。

主要なグループ企業としては、以下の金融系企業が名を連ねます。

●銀行:三井住友銀行、関西アーバン銀行(48%保有)

●信託銀行:SMBC信託銀行

●証券:SMBC日興証券

●リース:三井住友ファイナンス&リース(60%保有)

●クレジットカード:三井住友カード(65%保有)、セディナ

●消費者金融:SMBCコンシューマーファイナンス ※プロミス

それぞれ実際の店舗を構えている企業も多いので、皆様にとっても非常に馴染み深い企業群かと思われます。

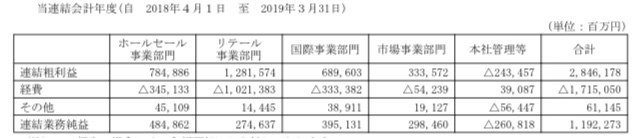

ちなみに、三井住友FGの収益事業は、以下の4つのセグメントに分かれています。

上から重要度が高い順に並べています。

※各%は、全社合計に占める割合

(1)ホールセール事業

粗利比率:25.4% 業務純益比率:33.4%

※国内の大企業及び中堅企業に対応した業務

(2)リテール事業

粗利比率:41.5% 業務純益比率:18.9%

※国内の個人及び中小企業に対応した業務

(3)国際事業

粗利比率:22.3% 業務純益比率:27.2%

※海外の日系・非日系企業等の顧客に対応した業務

(4)市場事業

粗利比率:10.8% 業務純益比率:20.5%

※金融マーケットに対応した業務

売上の40%以上が(2)リテール事業によるものですが、一方で利益貢献度が最も高いのは(1)ホールセール事業となっております。

対個人の業務は規模は大きいものの、利益率及び利益貢献度は最も低くなっています。

全体としてみると、比較的各セグメントがバランスよく売上及び利益を生み出していると言えますね。

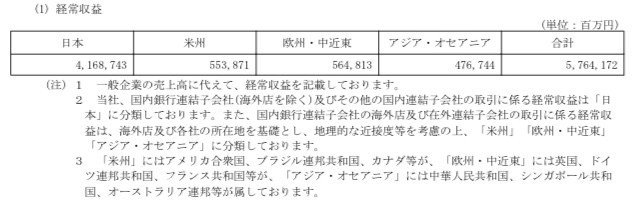

一方で、日本国内における収益がまだ72%もの比率を占めているので、海外展開は拡大途中となっています。

②三井住友FGの規模ってどのくらい?

それでは次に、三井住友FGの定量情報を見ていきましょう。

●時価総額:5兆6,354億円 ※2019年12月19日終値

●売上:5兆7,353億円 ※2019年3月期

●営業利益:1兆1,922億円(営業利益率 20.8%) ※同上

●当期純利益:7,266億円(最終利益率 12.7%) ※同上

●連結従業員数:全社合計 87,567人 ※2019年3月末

営業利益率が20%と非常に高いですね。

同じメガバンクグループの三菱UFJフィナンシャル・グループは、営業利益率が16.1%となっていますので、競合と比べても20%というのは非常に高いと言えます。(純利益率は三菱とほぼ同じです)

三菱UFJフィナンシャル・グループについては、以前個別で株価分析記事を書いておりますので、よろしければ合わせてお読みください。

③三井住友FGの業績と配当金の推移は?

直近の実績及び今後の見込みは以下のようになっております。

一株利益は横ばいですが、配当金は右肩上がりとなっています。

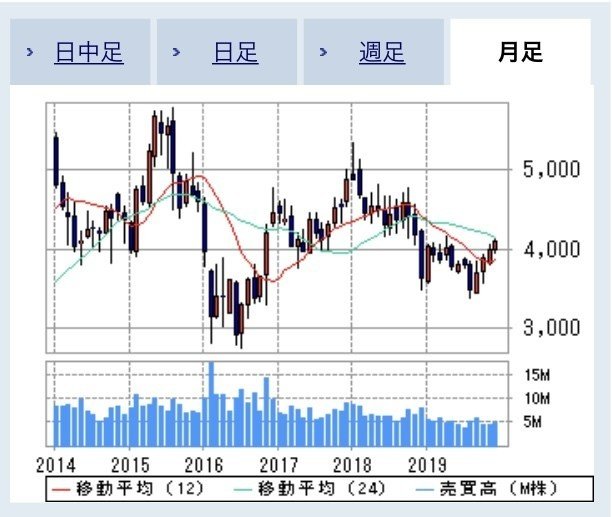

以下は月足チャートになります。

上げ下げを繰り返しながら、現在はやや下落トレンドと言えますでしょうか。業績が好調の割には伸び悩んでいますね。

ちなみに、2019年12月19日終値ベースで、三井住友FGの各種指標は以下のようになっています。

⚫︎PER:8.0倍 ※東証一部 同セクター平均 8.2倍(2019年11月末)

⚫︎PBR:0.51倍 ※東証一部 同セクター平均 0.3倍(同上)

⚫︎配当利回り:4.38%

PER、PBRともにかなり低いですね。

ただし、銀行業セクターの平均と比べるとほぼ同じか、やや割安と言えるかもしれません。

では、なぜ三井住友FG含め、銀行株の株価は割安のまま放置されているのでしょうか?

次は、リスクについて見ていきます。

④三井住友FGのリスクは?

三井住友FGのリスクについて見ていきましょう。

まず、vol.40の記事において、銀行株のPERが割安になっている理由について、以下のように理由を挙げました。

(理由1)日銀の低金利政策の継続リスク

(理由2)貸出先の減少リスク

(理由3)キャッシュレス・仮想通貨の普及による為替業務の需要低下リスク

三井住友FGにおいても、これらのリスクはすでに顕在化しておりますし、今後においても無視できない論点となります。

ただし、三井住友FGも何の対策も練っていないわけではありません。

以下、会社資料による三井住友FGの5つの成長戦略になります。

※『SMBCグループの経営戦略』

(1)資産運用ビジネス

三井住友銀行、SMBC日興証券、SMBC信託銀行の連携。

(2)店舗改革

次世代店舗導入により、取引のデジタル化による利便性向上及びコスト削減を実現。

(3)キャッシュレス決済

公式スマホアプリの改善、クレジットカードのタッチ決済などによる利便性向上。

(4)法人向け非金利収益の拡大

グループのネットワークを生かして、顧客同士がオンラインチャットを通して直接商談を行う。

(5)海外ビジネス

過去10年間で、海外貸出金は倍以上になっています。

また、インドネシアのBTPNグループによる収益貢献も見逃せません。

※会社HP『特集:アジア・セントリックの実現に向け、新生BTPNが始動』

このように、三井住友FGも経営戦略を打ち立てて向かい風を乗り切ろうとしております。

三井住友FGのリスクとしてはシンプルに、「これらの成長戦略がうまくいくのかどうか」という点が、そのまま企業のリスクになります。

ただし、上に挙げたいずれもメガバンクの規模とネットワークがあるからこそ実現可能性があると言えるので、戦略を描ける時点で地方銀行とは大きく状況が異なると思います。

ちなみに、銀行株のPBRが非常に低いのは、貸出金が多額であるのが理由となっています。

これは、三井住友FGも状況は変わりません。

2019年9月末時点で三井住友FGの純資産は11兆円となっていますが、一方で貸出金の額は78兆円もあります。

(貸倒引当金はわずか4,500億円しか積んでありません)

つまり、三井住友FGは、貸出金の10%でも貸倒れてしまうと、純資産が70%ほど消滅します。

このリスクがあるので、三井住友FGのPBRは1倍を大きく割っています。

PBRについては注意点などをまとめていますので、よろしければ過去記事を御覧ください。

⑤三井住友FGは今買うべきか否か?

以上、三井住友FGについて見てきました。

銀行特有のリスクはありますし、業績の伸びは鈍いですが、配当の推移が堅調なので、個人的には投資対象となりうる銘柄だと考えます。

グループの規模としても、すぐにどうにかなってしまうという可能性は低いと思われます。

一方で、大きく株価が伸びていくような絵も描けないので、長期的に資産株として持っておくのが良いと思います。

⑥まとめ

今回の記事では私独自の基準でスクリーニングをかけた銘柄のうち、メガバンクの三井住友FGについて見てきました。

結論としては、十分投資対象となりうる銘柄だと判断します。

より詳細分析し、タイミングを見計らって買うのが良いでしょう。

次回は、vol.32(2019年12月6日)の記事で抽出した銘柄のうち、不動産業の3社(イーグランド、エフジェーネクスト、グランディハウス)について見ていきたいと思います。

本記事の内容がよかったら、これまでの記事もぜひご覧ください。

❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎

ここまで読んで頂きありがとうございます。

わかりやすく読みやすい文章を心がけて、自分にとっても皆様にとっても投資判断の一助になるように、日々情報発信をしていきたいと思っています。

良かったらいいねやコメント、フォローなど頂けると嬉しいです。

今後とも宜しくお願い致します。

Twitterのアカウントはこちら↓

#株式投資 #株 #投資 #資産運用 #株価分析 #企業分析 #メガバンク #割安銘柄 #三井住友フィナンシャルグループ #割安株 #ビジネス #銀行株 #銀行 #わたしが応援する会社

この記事が気に入ったらサポートをしてみませんか?