『ガーラ』マンション、(8935)FJネクストの株価の見通しは? 割安株の探し方 vol.43

閲覧ありがとうございます。

株まとめ@元証券マンと言います。

初めての方は、こちらの自己紹介記事をぜひご覧下さい。

これまでの株価分析記事の一覧はこちらです。

vol.32(2019年12月6日)の記事で、僕独自の基準で銘柄スクリーニングを行い、13業種35社を割安銘柄として抽出しました。

そして、vol.42の記事では、13業種のうち不動産業(不動産株)に絞って分析を行いました。

今回の記事では、不動産株のうち(8935)FJネクストについて、今の株価で買うべきか否か、詳細を見ていきたいと思います。

①FJネクストってどんな会社なの?

FJネクストは、首都圏で「ガーラ」ブランドの投資用のマンションの販売を行っている不動産会社です。

主力となる資産運用型の「ガーラマンションシリーズ」は、外観の良さ、安全性、快適性を重視したハイグレード・ハイクオリティマンションです。

立地も良く、ほぼすべての物件が最寄り駅まで徒歩数分圏内で、ターミナル駅へのアクセスもしやすくなっています。

その1部屋を人に貸して得られる家賃収入を基に退職までの時間を有効に使い、老後の年金対策、相続税対策など、多彩なメリットを享受する、それが資産運用型マンションの魅力です。

FJネクストの収益事業は、以下の4つのセグメントに分かれています。

上から重要度が高い順に並べています。

※各%は、全社合計に占める割合

(1)不動産開発事業

売上比率:88.1% 利益比率:84.7%

※都心エリアを中心に東京23区、都心と同等の賃貸需要が見込める横浜市、川崎市などにおいて資産運用型マンションの企画・分譲(『ガーラマンションシリーズ』)

(2)不動産管理事業

売上比率:3.7% 利益比率:8.5%

※マンションにおける管理組合の円滑な運営と建物資産価値の維持を、総合的にサポート・管理

(3)建設事業

売上比率:7.2% 利益比率:6.5%

※ビル・マンションの設計・施工から戸建住宅、リノベーション・リフォーム

(4)旅館事業

売上比率:1.0% 利益比率:0.3%

※伊豆エリアにて、「伊東遊季亭」、「伊東遊季亭 川奈別邸」、「玉峰館」、「清流荘」の4旅館を経営

4つのセグメントがありますが、ガーラシリーズの(1)不動産開発事業セグメントで売上・利益ともに80%以上を占めているので、この事業だけ押さえておけばいいでしょう。

②FJネクストの規模ってどのくらい?

それでは次に、FJネクストの定量情報を見ていきましょう。

●時価総額:398億円 ※2019年12月20日終値

●売上:815億円 ※2019年3月期

●営業利益:100億円(営業利益率 12.3%) ※同上

●当期純利益:65億円(最終利益率 8.0%) ※同上

●連結従業員数:全社合計 527人 ※2019年3月末

従業員一人あたり営業利益が約1,900万円と比較的効率的に利益を生み出していると言えます。

最大手クラスの規模に比べるとどうしても見劣りしてしまいますが、営業利益率も10%を超えていたりとかなり堅実な経営だと思います。

③FJネクストの業績と配当金の推移は?

直近の実績及び今後の見込みは以下のようになっております。

一株利益・配当金共に右肩上がりとなっています。

非常に順調な推移と言えますね。

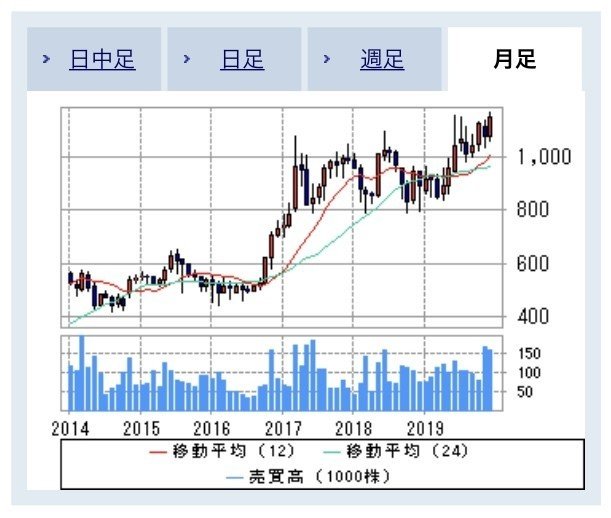

以下は月足チャートになります。

2016年後半までは低調でしたが、2017年前後から上昇が続いています。

業績が好調なので、その通りの株価の推移ですね。

ちなみに、2019年12月20日終値ベースで、FJネクストの各種指標は以下のようになっています。

⚫︎PER:5.3倍 ※東証一部 同セクター平均 12.0倍(2019年11月末)

⚫︎PBR:0.79倍 ※東証一部 同セクター平均 1.3倍(同上)

⚫︎配当利回り:3.82%

今月に入ってからの値上がりで配当利回りは4%を割ってしまっていますが、PER・PBRはともにかなり低いですね。

不動産業セクターの平均と比べてもかなり割安と言えるかもしれません。

では、なぜFJネクストの株価は割安のまま放置されているのでしょうか?

次は、リスクについて見ていきます。

④FJネクストのリスクは?

FJネクストのリスクについて見ていきましょう。

まず、vol.42の記事において、不動産株が割安になっている理由について、以下のように理由を挙げました。

(割安な理由1)人口減による需要低下リスク

(割安な理由2)金融政策変更による住宅ローン金利の上昇リスク

これらのリスクに合わせて、FJネクストを見ていきましょう。

(割安な理由1)人口減による需要低下リスク

前回の記事でも触れていますが、日本の人口は減少の一途を辿っています。

※日経新聞『人口減少幅最大の43万人、外国人は最多 人口動態調査』

ただし、東京、沖縄、神奈川、千葉、埼玉の5都県だけは前年に比べて人口が増加しています。

そして、FJネクストはこの人口が増加している首都圏中心に営業を行っています。

楽観できるわけではありませんが、日本全体の人口推移とはまた切り離して考えた方がいいでしょう。

(割安な理由2)金融政策変更による住宅ローン金利の上昇リスク

こちらについては、国の政策であり予想することは困難であるため、FJネクスト固有のリスクではないため割愛します。

⑤FJネクストは今買うべきか否か?

以上、FJネクストについて見てきました。

人口減のリスクや金利上昇リスクはありますが、業績及び配当の推移が非常に堅調なので、個人的には投資対象となりうる銘柄だと考えます。

一方で、足元で配当利回りが4%を割ってしまっているので、再び4%を超えてから買い付けるのが良いと思います。

⑥まとめ

今回の記事では私独自の基準でスクリーニングをかけた銘柄のうち、不動産株のFJネクストについて見てきました。

結論としては、十分投資対象となりうる銘柄だと判断します。

より詳細分析し、タイミングを見計らって買うのが良いでしょう。

次回は、vol.32(2019年12月6日)の記事で抽出した銘柄のうち、建設業の2社(大末建設、イチケン)について見ていきたいと思います。

次回もよろしくお願いします。

本記事の内容がよかったら、これまでの記事もぜひご覧ください。

❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎

ここまで読んで頂きありがとうございます。

わかりやすく読みやすい文章を心がけて、自分にとっても皆様にとっても投資判断の一助になるように、日々情報発信をしていきたいと思っています。

良かったらいいねやコメント、フォローなど頂けると嬉しいです。

今後とも宜しくお願い致します。

Twitterのアカウントはこちら↓

#株式投資 #株 #投資 #資産運用 #株価分析 #企業分析 #不動産 #割安銘柄 #FJネクスト #割安株 #ビジネス #不動産株 #ガーラ #わたしが応援する会社

この記事が気に入ったらサポートをしてみませんか?