財務モデリング⑤(プロジェクトファイナンス)

前回の財務モデリング(財務モデリング④)の記事の続き。

プロジェクトファイナンスにおいては、プロジェクトの各種前提(期間やスポンサー構成、各種契約の内容)やプロジェクトから生み出されるCFを基にローンの組成が検討される。

ローンの金額を検討する際は、ローンの元利金の支払い原資となるCFの想定を作成する必要があり、収入・費用等のPLの検討から入ると良い、というのが前回までの内容。

今回の記事では作成したCF情報からどのように借入可能額を検討するか、について借入人側の視点から説明する。

(以下は前回と同じ参考モデル。)

CFADSの算出

コーポレートM&AにおけるLBOローン等ではEBITDAのX倍という形で金額を協議するケースが多いと思うが、プロジェクトファイナンスの場合は将来キャッシュフローと金利、DSCR(Debt Service Coverage Ratio)に基づいて金額を算出する。

この場合の将来キャッシュフローとはCFADS(Cash Flow Available For Debt Service、シーファ(ッ)ズ)といい、収入から営業費用や税金等の支払い後、ローンの元利払いに充当できるキャッシュフローを意味する。(イメージとしてはコーポレートのバリュエーションでよく目にするFCF to Firmと同じようなもの。)

収入から営業費用(償却費を除く)を差し引いたEBITDAから、税金分のCF、期中の設備投資CF(あれば)、運転資本(売掛金・未払金)の増減を差し引いた残りのCFは債権者と出資者へ分配可能なCFであり、これをCFADSという。

例えば、太陽光発電の場合、売電収入(入金分)からO&M費用や地代等の営業費用(支払い分)を控除し、税金等を支払った後のCFがCFADSとなる。

基本的な融資条件

借入可能額を検討する上で必要な条件は3つあり、①融資期間、②DSCR、③金利水準が分かれば、CFADSと組み合わせる事で大体の借入可能額の水準が算定できる。

①融資期間について、融資期間はFITの再エネ発電事業であればFITの残存期間と連動する。運転開始時点の借入でFITの残存期間が20年あれば、20年から1〜2年のテール期間を控除した18〜19年が融資期間となる。テール期間とは所謂裕度のようなものであり、20年間分フルフルのCFを当てにしてしまうと、期中のCFの変動によってはFITでカバーされない期間が生じてしまう。その為、予め一定の余裕をみる必要がある。

②DSCRとは元利金等のDebt Service(DS)に対するCFの割合である。例えば、DSが100百万円であり、当該DSに対するCFが140百万円の場合、DSCRは1.40xとなる。上記の「DSに対するCF」がCFADSであり、CFADSをDSCRで割る(CFADS÷DSCR)事でDSの金額を算定できる。

この場合にDSCRを1.20xや1.30xで見るのか、という点が銀行との協議のポイントになるが、もう一つ重要なのはどの発電量のシナリオにおけるDSCRか、となる。P75か、P85か、それともP90か。(この中ではP90の想定発電量が最も低く保守的なシナリオとなる。)

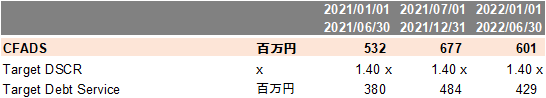

銀行としてはなるべく保守的にP90でと1.30xとか言ってくるが、いやいやP85で1.35xでみてくれませんか?、という感じで前提条件のすり合わせを行う。(冒頭の参考モデルでは、一例としてP85でDSCR 1.40xで算出している。)

このDSCRの水準については、プロジェクトファイナンスにおける配当停止条項や請求失期条項と関係してくるので、その事も念頭においては協議を行う必要がある。(詳細は別の機会に。)

ちなみに、銀行が許容できる発電量予測シナリオは太陽光と風力で異なる。一般に、太陽光発電は日射量の二乗に比例し、風力発電は風速の三乗に比例すると言われ、太陽光発電の発電量予測におけるP85とP90の差よりも、風力発電の発電量予測におけるP85とP90の差の方が大きくなるからである。

③金利について、プロジェクトのフェーズ(建設中/運転開始時/稼働中)によって水準は異なるが、国内の案件であれば固定後の水準で1.30%〜2.00%程度だろうか。

銀行の提供するシニアローンの場合、変動金利でローンを提供し、金利スワップで元本の80%以上を固定化する事が多い。変動金利はベースレートとスプレッドから成り、ベースレートは返済ピッチに応じて6ヶ月毎の返済であれば6ヶ月TIBOR、3ヶ月毎であれば3ヶ月TIBORとなる。スプレッドは案件のリスクに応じて80bp(0.80%)、120bp(1.20%)やそれ以上といった水準となる。

金利スワップでは変動部分となるベースレートの固定化を行う。実際にはスワップ実行時に固定化後のベースレート(スワップレート)が決まるが、ここ最近の傾向としては0.50%〜0.70%の水準感であり、上記スプレッドと合わせて固定化後で1.30%〜2.00%程度となっているケースが多いように思う。

借入可能額の算出

借入可能額を算出するには、融資期間中のCFADSをターゲットとなるDSCRで除して元利金等の原資となるCFを算出し、当該CFからエージェントフィーを差し引いたCFを想定金利で割り引いて現在価値を算出する。

Excelの場合、XNPV関数を使うとすぐに算出できる。

冒頭の参考モデルではP85のシナリオでDSCR1.40x、金利は1.31%、エージェントフィーを年額2百万円として算出している。

プロジェクトによっては上記条件の他にLTV(又はLTC、Loan to Value/Loan to Cost)で上限を設ける事もある。過度なレバレッジとならないよう、総事業費の内一定割合はスポンサーによる自己資金を求められるケースが多く、プロジェクトの性質によるがLTVで70%〜85%ぐらいが落ち着きどころと思う。

私は自己資金ほぼゼロのLTV100%で家を購入したが、プロジェクトファイナンスにおいてはリスクの低い太陽光と言えどその水準は難しく、CFに基づくファイナンスとアセットに基づくファイナンスの違いでもある。プロジェクトファイナンスの全資産担保にも関わる考え方でもあるので、この点は別の機会に触れてみようと思う。

(次回以降へ続く)

アンロック版で実際にモデルを弄ってみたい方はこちらからどうぞ。

(前回と同じ参考モデル)

このままでもプロファイ組成の協議に使用できるレベルと思いますが、正確性や網羅性を担保するものではない為、その点ご承知おき下さい。

ここから先は

¥ 300

この記事が気に入ったらサポートをしてみませんか?