はりねずみの息抜きIPO分析 5250 プライム・ストラテジー

それでは発表もあったので2本目、いってみましょう。

ところでIR支援のお仕事の方で、日本アクアさんという木造住宅やビルなどの断熱材のうち、吹付発泡ウレタンとかそういう類の断熱材をやられている会社さんに取材した動画が出ました。

なんだか恐ろしい程寒いこの昨日今日 (2023/1/26公開)に「断熱!部屋暖かい! エコ! 電気代! 需要マシマシ!」って感じの動画上げるとは巡り合わせだなぁとか思います。断熱材の事業とか市場とか気になる方は是非ご覧ください。家の購入をご検討中の方にもいいかもしれません。

ちなみにメインのトピックとしては先月行った、中村社長 (動画出演) の売出を自社株買いで買いとり、同時にMSワラントを発行するというテクニカルな流動性増加策についてチクチク聞くディープなものとなっております。

さて、宣伝はこんなところで、栄えある2社目は「プライム・ストラテジー」様です。間違えて「プライム・テクノロジー」で検索かけたらまたいっぱい違う会社が出てきた。許せん。

例によって画像をぺたぺた貼って無駄に縦に長いので、長いわー、って人は、全部の大見出しに「まとめ・気になること」としてまとめてるので、拾い読みでも大体分かる気がします!

概要

多分「Webサイトを作る時に使ってもらうと早くなったりセキュリティ大体整えてたりしてあって便利だよ、アカウントは大きくなると有料だよ」っていうシステムの提供と、「まぁこのシステムを使いながらうちで御社のサイトのメンテしますよ、パフォーマンス上がりますよ、その代わり月幾らください」っていうビジネスですね。

Webサイト屋さん? とでも言うんでしょうか。

こちらはメイン製品 KUSANAGI のマスコットキャラクターだそうです。口癖は「遅いわね。止まって見えるわ…」。

まぁ正直目論見書だけだとぼんやりしか分からなかったのですが、この記事が分かりやすかったです。クラウドに乗っけて、その上でいわゆるWordpressとかのWebサイト作るやつを動かすとパフォーマンス上がる系のシステムだと思います。

まとめ・気になること

特になし。

沿革

上のネットの記事にも一部ありますけど、代表の中村様は元々は金融畑 (野村證券) から色々あって自分の事務所を立ち上げて、そこでWebコンサルティングやってたのが転じてプライム・ストラテジーの創業@2002年に至る、という感じのようです。

以来、基本はWebサイト構築とか中心にやられてたんですかね。

今の事業 (マネージドサービス) が生え始めたのは2015~2016年頃。そっから先は結構色々サービスを立ち上げて今に至る、という感じでしょうか。

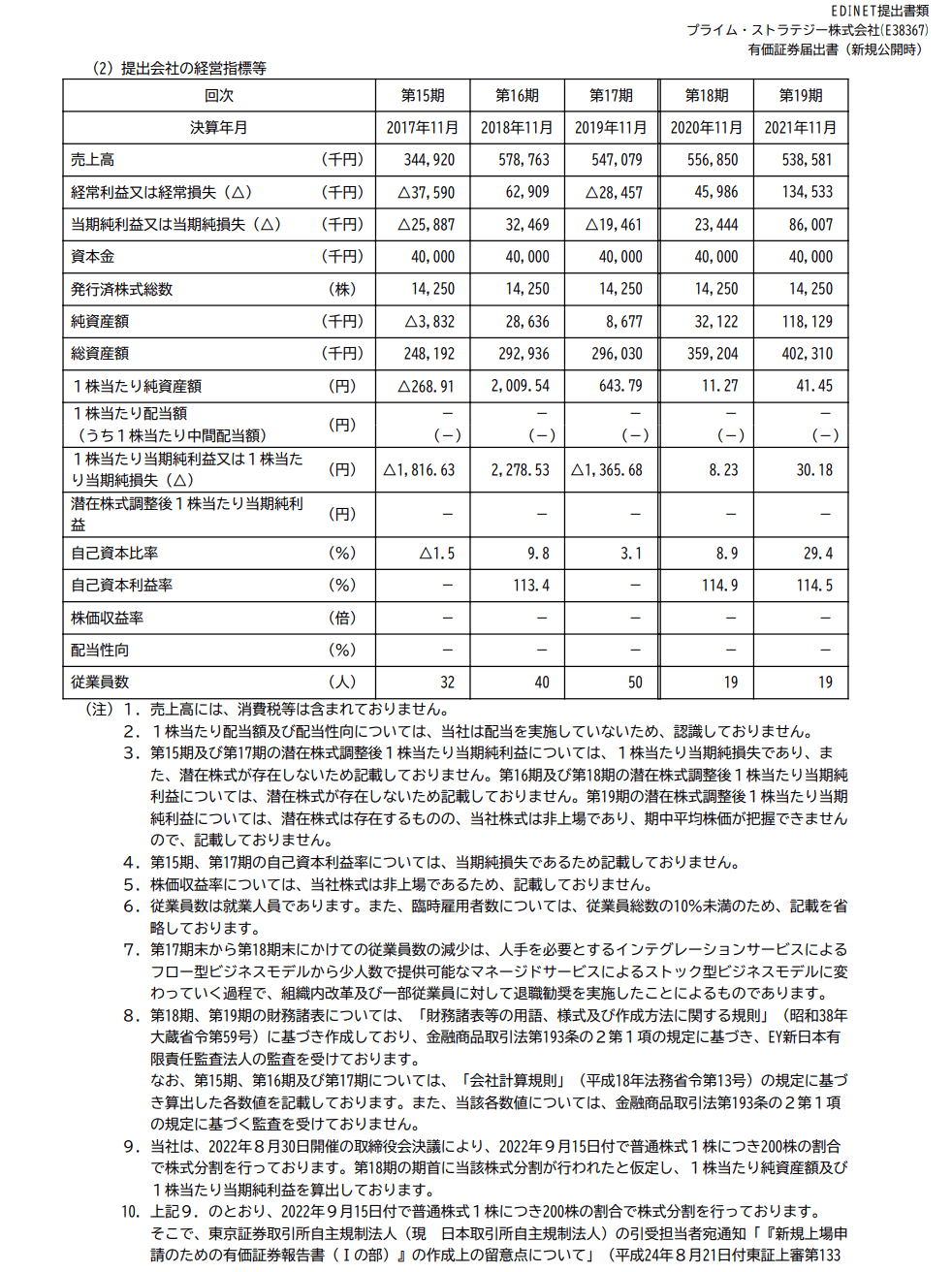

で、気になることですが、2020年頃に事業形態を変えて、従業員数50人いたのが19人に。大幅減です。そこから利益が大きく伸びている形。

インテグレーション (多分Webサイトを最初から制作するのを受託する?) からマネージドサービス (保守メンテ受託) に切り替えたため、とのこと。まぁ利益率良いですよね。

ここまでごっそり切ってなんか問題にならないのかな…まぁ人数も少ないと名前出てこないのでしょうか。

まとめ・気になること

金融→会計士→Web? 不思議な変遷。基本はWebサイト中心にずっと続いてきていた。最近方針切り替えで人がごっそり落ちた。

経営陣

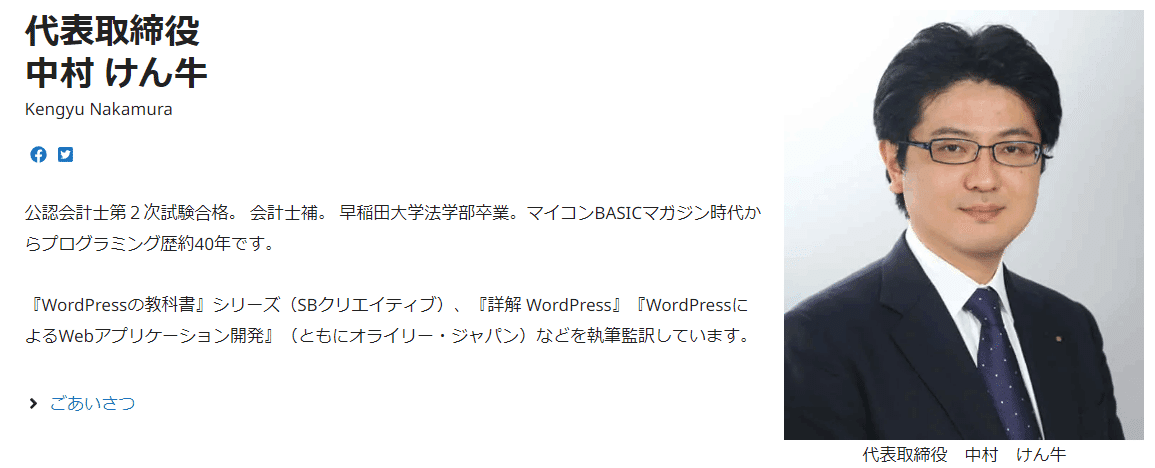

代表取締役は上の記事でも出てきた中村で創業者社長。株も半分超持ってます。

金融→Web…? って思ってましたが、HPのメンバー紹介とやら見ると昔からどっちかっていうとITとかの方が好きだったんじゃなかろうか感ですね。

お名前の読み方不安だったんですがそのまま Kengyu 氏 で良い模様。

結構それ以外の人、あまり見たことない経歴なんですよね…どういう繋がりかいまいちしっくりきません。小舘様、大﨑様、添田様、森田様、鈴木様が社外取締役。

あと、HP見てて偶々気づいたのですが2番目に名前が載ってる渡部様はここのメンバー紹介載ってなかった。 (というかこのメンバー紹介のページHPのトップから辿れないけどちゃんと更新されてるページなのかな)

まとめ・気になること

創業者社長の中村様は昔からパソコン好きそうな感じでIT業界に来た? 他の経営陣は割とバラバラで、ちょっとつながりも分からないのにそこはかとなくもにょっと。

事業詳細

多分なんですが、Wordpress (Webサイト作るやつという雑な理解) 周りが主要な事業領域なんですよね。WordpressははりねずみのHP (https://ir-agents.com/) も使ってます。

で、会社として肝になるのかな、というのがよく名前が出てくるこのKUSANAGIというソフトと思われます。

これを使うと、Webサイトが早い、安全、コストカットで安くなる…ということみたいです。上の記事にあるようなWebシステム向けに最適化された仮想マシンで…とかいう格好良い解説は僕は正確には理解してないので省きます。

ちなみに実際に検証しても早いらしい。こういう数字は分かりやすくて良いですね。

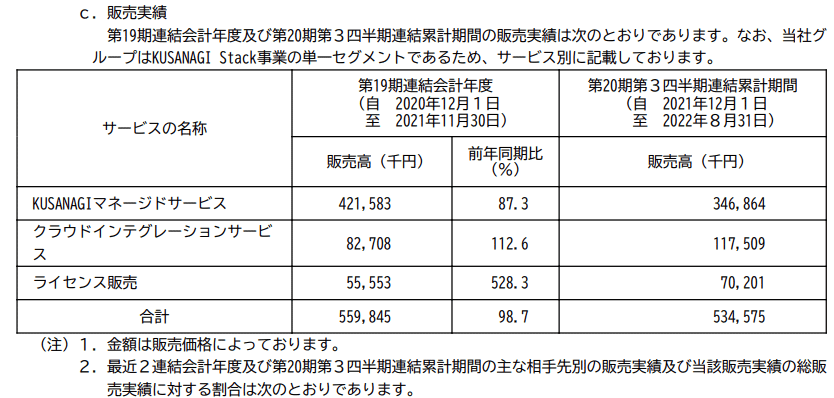

で、収益源としては

① KUSANAGIのライセンス販売: ちなみにいわゆるフリーミアム (基本は無料で上位版を有料で販売) → ライセンス販売セグメント

②マネージドサービス: Webサイトの保守運用、月額課金型。課金体系はPV数ベースで、顧客単価は45.3万円/月程度。

③ クラウドインテグレーション: (多分)マネージドサービスとかに移る前のクラウド環境への移行とかその後のアップデート開発とか

の3つ。

マネージドサービスが大半を占める形。やや気になるのは顧客数が減少し続けてる一方で顧客単価とMRRは上がってる、というところですかね。

21/11期の分析の中に「大口顧客にサーバ増強を理由に値上げ交渉したら自社運用に切り替えられた」っていう文言があって、なんとなくですがお客さんの選別でもやっているのかな、という印象です。収益性の変化の仕方的にも。

ちなみにここからわかることはもう一つあると思ってて、「顧客の自社運用に至った」っていうところですね。

競合リスクには「強力な競合サービスは現れていないと認識」ってあるのですが、これは多分普通にKUSANAGIみたいなシステムは持っていないまでも保守メンテ系の業者とかはいるし、費用感が合わなければ内製化も出来る、みたいな事業領域なのでは、というのが正直な感想。

上の記事とかでも出てましたけど、沢山HPにアクセスがあったり、更新があったりする業態とかだと強みが活き易くて、継続性が高いんじゃないでしょうか。

ちなみになくなった会社はプラスディーという会社。多分下のリンクで、オープンハウスのグループの模様。

代わりに今期は住友不動産が入ってきてますね。不動産がお好き? 今期はQ3時点で前期通期並みの売上になってる訳ですが、セグメントの中身見る感じ住不を新しく取ってきて、それの初期導入で売上が乗ってるのでは…と思う。ライセンス販売とインテグレーションが伸びているので。

Openworkとかにぽちぽち書いてあったり、クライアント名見てたりすると、結構顧客は大手企業が多いっぽいです。

大手顧客が多くて解約率1%超えるのかな、そんなにHPの業者って切り替えるのかな、この辺よく分からないですね。詳しい人教えてください。

それ以外のプロダクトはONIMARU David とWEXALというものっぽいですが、こっちの方はあまり資料に名前が出てきません。沿革的にも最近。今後のプロダクトかな。

まとめ・気になること

早い、安全、安い (コストカットで) なシステムをフックにWebサイト保守の受託受ける、という感じ。「高速化」などの観点から伍するソフトウェアはないという会社の認識のようだが、昨年大型クライアントで自社運用への切り替えを食らっており、費用次第で内製化を考える位のプロダクト、というのはやや×。クライアントは大手が多いらしいがその割には解約率が高い印象?

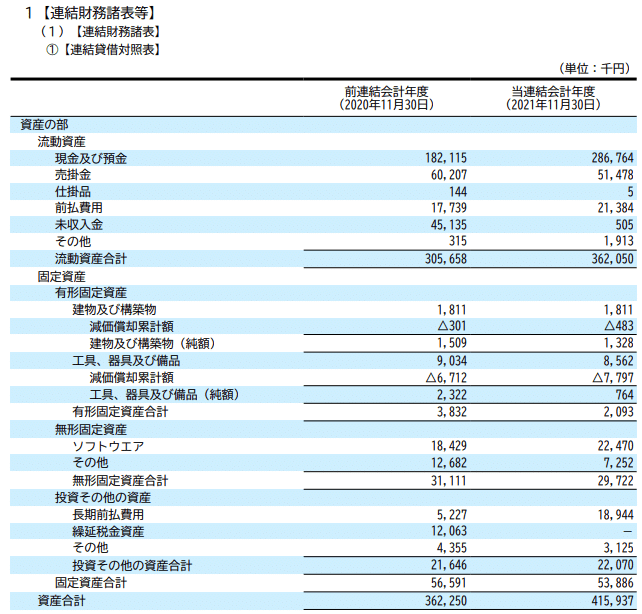

財務諸表

バランスシート。小さいなぁって以外は特に問題点はない気がします。小さいなぁってこと以外は。

損益計算書。売上規模がほぼ同じなのに原価の減りが大きいですね。

ほぼ単体と見て原価明細を見てみると「サービス利用料」とやらが減ってるのですが、何だかちょっと不明。クラウド関連費用は多分クラウド利用料計上だと思うんですが…

ちなみに連結の粗利率はFY21/11で66.7%、FY22/11 Q3累計で71.4%。

保守運用が中心な分粗利で見るとめちゃくちゃ高い印象ですね。進行期で高いのはライセンス販売とかが利益率高いからじゃないかな。自社ソフトでしょうし。

販管費の方は…給与手当がほぼ半減してます。役員報酬の方が多い。多分上述のFY20/11で沢山人が辞めた分じゃないでしょうか。

まとめ・気になること

特段気になる会計項目は無し。粗利率の高さは保守運用主体、あとは自社のソフト販売からくるものかな、ということで特段違和感はなし。費用の減り方も人の減り方と整合性ついてるでしょう。

株主構成

上位株主。目立つのはエアトリ、イントラスト、フィンテックGですかね。どういう経緯でこの3社は入ったんでしょう。

書いてありました。フィンテックGはサービス導入、イントラスト、エアトリは顧客紹介とかみたいですね。どういう知り合いかとかはあんま分かりませんが…

まとめ・気になること

株主構成はほぼ内部者。イントラスト、エアトリ、フィンテックGが入ってきた経緯は正直掴めない。

業績予想・バリュエーション

業績予想ですが、会社予想の数字もない上にちょっと動きが分からなさ過ぎて今回は放棄です。2回目にして放棄。

ただ、

①住友不動産と思われる案件が終わった後、マネージドサービスはどれだけ積まれるのか?

(FY21/11はプラスディーの剥落でYoY-13%程度。FY22/11 Q3累計時点では昨年の3/4を少し上回る程度のため回復はしていないように見える。また、インテグレーションサービス、ライセンス販売は伸びているが、これは初期導入と考えると剥落の可能性?)

②人員減を含めた費用減は落ち着きそうだが、今後の使い方は?

こちらは上場後の手取金の使途などにヒントがありそうですが、ある程度は人を採用するようで、人件費の伸びは数千万は見込んでる模様。過去2年ほどの利益の伸びにはならないのでは…と思います。

1社目同様バリュエーションがよくわからない問題。この収益性で、おそらく保守メンテ主体の企業ってあんま思いつかないんですよね…

パッケージソフト屋さんだとこういう高収益な感じなのですが、ストック性はどうかと聞かれるとプラスディーの剝落を考えるとそんなに強く見てはいけない気がします。

パッケージ屋で20~30x (成長率と応相談)、ITサービスで15~20x位といういつもの感じで考えて、つけられてP/Eで20xとか、非流動性とかでディスカウントかかって15x行かない位でもまぁしっくりは来るかな…と思います。

あるいはこの収益性を活かして配当がいっぱい出るかですね。

想定価格1220円とかですけど、EPSが恐らく50~60円位 (Q3累計で45円程度) の中で、仮に半分位の還元性向なら…それでも30円とかで配当利回り3%もいかないですかね。

まぁそうすると、ざっくり

FY22/11 純利益 170百万円の15x~20x+αとかで、時価総額で26億~43億 (流動性のディスカウント非控除)

とかで、人気がなくなったら15億~30億弱とか。今回のIPOの公募想定時価総額は40億とかっぽいですが、放棄した来期計画がそこそこ強かったりする可能性はあるのかな、と思います。もしFY23/11の純利益で2~3億出せるならそんなものかな、と。

まとめ

① Wordpressとかサイトを作るソフトと一緒に使うと良い感じになるサービス。使うと早くなる。実際早くなるらしい。

② ①を使ってる企業のHPとかの保守メンテの請負が主体と思われる。

③ 今四半期は住友不動産案件が伸びていそう。ただ、イニシャルの売上っぽいので来期にこれがマネージドサービス (保守運用)としてどれだけ乗ってくるか? は分からない。 イニシャル売上は多分剥落。

③ 想定時価総額とバリュエーションはほぼ均衡かやや高い位。提出してる来期目線が強いならぼちぼちフェアな印象。あまり機会なし?

という感じ。煮え切らない感じですかね…だって情報が無い…

ではまた次回!

気が向いたらTwitterにて当アカウントをフォローお願いします!