はりねずみの息抜きIPO分析 5574 ABEJA

2本目の記事からはや4か月、年間の1/3が経過して3本目という極めて怠惰なnote更新に自分でも驚いています。前作はこちら。

ということで、1月頃は「IPO出てこないですね~~~」とか言ってたんですけど、最近は謎に沢山IPOが出てきています。

絞り切れないなぁ…というところでTwitterで調査してみた結果がこちら。

集計結果。

— IR Agents (@ir_agents) June 5, 2023

ABEJA 61票

CUC 50票

アイデミー 29票

ブリッジコンサルティング 22票

プロディライト 22票

globee 21票

クオリプス 20票

ARアドバンストテクノロジー 19票

QLS 14票

リアルゲイト 13票

オービーシステム 12票

エリッツHD 7票https://t.co/MPkzp71vtE

ご協力いただいた方、ありがとうございます。

どうせやるならニーズがある方が良いよね! っていうことで復帰一発目はABEJAさんで行ってみましょう。

概要

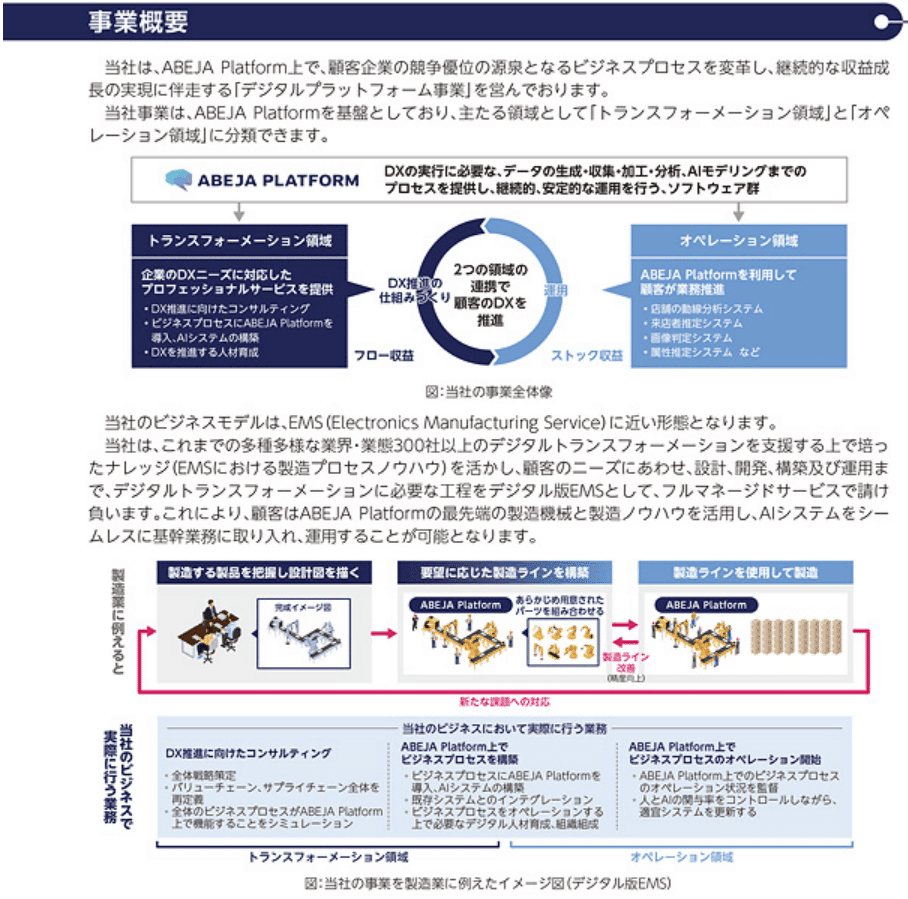

DX! プラットフォーム!

格好良い言葉盛り沢山で良いと思います。

ロードショー出てないから分からないんですけどこの手の奴は多分推し方として

「DXのために汎用的に必要なツールを集積したこのABEJA Platformが強み」

「コンサルティングからシステム開発・構築・オペレーションまで一気通貫で顧客のDXを推進」

「ABEJA Platform の活用を通して高品質で早いソリューションを提供、しかもフルスクラッチでやるより安いことが強み」

あたりだと思います。間違ってはなさそう。

まとめ・気になること

ディィィィエェェェェーックス!

プラッッットフォーーーーーム!

沿革

代表の岡田陽介氏がディープラーニング面白いやん (意訳) から設立したとのころ。

同氏はコンピュータ・サイエンスを学ぶために学科設立3期目の愛工大名電の情報科学科に入学されたとのこと。コンピュータ・サイエンスやるためにって筋金入りですね。

あとはABEJA Platoformの仕組みでもそうですけど、どうも「映像」っていうところに少しセンサーがある気がします。

2022年3月頃の記事

記事では「2010年にSalesforceに出資~」ってなってるけど2014年の間違いかな? 資本業務提携は少なくとも沿革上は2014年です。

他にもNVIDIAとかもいます。なんとなく技術的にはすごそう (小並感)

SaaS型モデルに転換~って謳ってはいますが、事業的には「トランスフォーメーション領域」って言ってるコンサル・開発パートの方が大分重いのでそんな感じな気がします。

ただ、大分苦労してるんですかね、なんか財務の動きとか海外オフィスの清算とかに結構苦心の動きを感じます。

2017年シンガポール法人設立→2021年清算

2019年米国法人設立→2021年清算

「事業詳細」「財務諸表」の項目で詳しく触れるかと思いますが、営業費用+営業外損益は2018年に14億強、2019年とかに24億弱と大きく拡大した後、2020年19億、2021年15億と一旦落ち着いた形。2022年にはまた21億位まで戻してますが、売上もついてきたからって感じです。赤字額は急速に縮小。

ちなみに主要顧客で3割強の売上を占めるSOMPOが入ったのは21年8月期。

でもこれはSalesforceとかから買ってるみたいですね。

かつ2018年11月時のバリュエーションよりは安い値段だったとか。

確かにINITIALに245億って書いてあるや。

この手のハイテクっぽいベンチャー、最近はなんかスタートから上場目指してます系ムーヴを感じるので (JDSCとか)10年位かかったのかなぁとか未上場マーケット知らないはりねずみは思ったりします。

従業員数も2019年をピークに減少、直近でまた増加。

2019年8月期からどうも苦労して遂に2022年に復活! って感じなんでしょうか。

とりあえず沿革というかどういう流れかはこんな感じ。

まとめ・気になること

中々色々苦労してそう。

経営陣

さて、経営陣のお話。

代表取締役は上でも触れたとおり岡田陽介氏です。

上の説明と画像でほぼ触れられている気がするので割愛。

https://www.abejainc.com/company

さて、それ以外のメンバーなのですが、割と「んっ?」って思ったのはCOOの小間様でしょうか。2020年9月入社から、代表権のあるCOO。

なんか大変そうだねって見える2020年からの方です。

そして代表権こそないですが元アイリッジCFOでCFO職の英様も2021年11月入社。でもこのタイミングだと、どちらかというと上場に向けてとかの目線? ですかね?

田中様以下は社外取締役ですね。

しかしここで問題が発生したんですけど、小間様の情報がまるで出てこない。

一応就任時の説明が出てきました。技術畑とビジネス畑で凄い色々ご経験を積んだ方には思えるのですが…

求情報。

まぁ勿論はりねずみが勘違いしている可能性もありますが。

まとめ・気になること

外様の共同代表って割と気になりますよね。

事業詳細

結構概要で説明した通りな気はしています。

モデル的にこういうところが近いんじゃないか、というのはヤプリ (4168, ノーコードアプリプラットフォーム)、ニューラルグループ (4056, エッジAIプラットフォーム)、ラキール (4074, DXプラットフォーム) とかでしょうか。

売上構成とかは目論見書のこれで良いかな。基本的にはプラットフォームを活用したフローが中心です。

一応目論見書の「昨対比」とか「28年9月期予想」とかストック性とかから作ってみた数値がこちら。

トランスフォーメーションで50%超、オペレーションで25%程度の成長率という感じです。

トランスフォーメーションは恐らく単純にコンサル・開発なので人数ベースの事業に思います。

という訳で上でも書きましたが従業員数推移はこちら。

若干売上増より人数増の方が伸びが良いかな? 費用率とかを見る限り稼働率を上げたか受託を増やしたかとかありそう? どうにもこの辺はもうちょっと長めの推移が欲しいですね。

もしくは目論見書に「どういう取り組みしてたか」とかの記述が欲しいのですが、現状この記述からだと「受注が増えた」位かなぁ…

あと気になるのは人月ですかね。平均で70人位FY22/8で居たとして、トランスフォーメーションの売上16.6億なので一人頭2000万強とかでしょうか。勿論全員エンジニアな訳がないので多分2500~3000万円とか? ぼちぼち高いね、って気がします。 パートナー比率とかにも依りそうですが。

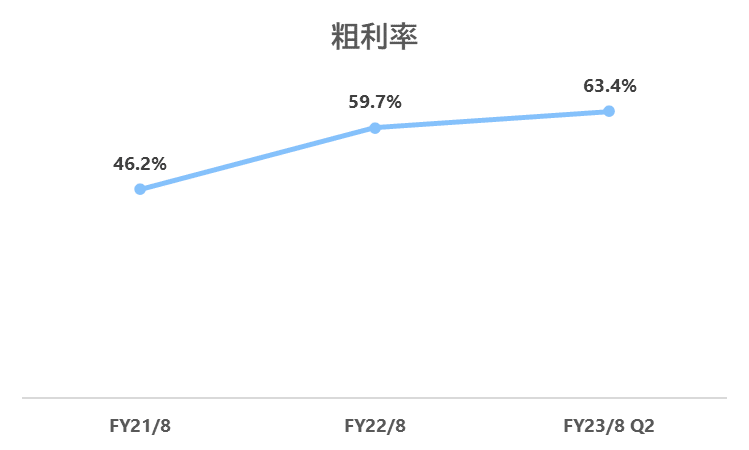

あとは粗利率&原価構成ですがこんな感じ。

労務費対比で外注費が大きい感じがありますが、ABEJA Platformの開発とかにもコストかかってると思うんですよね。多分原価に入っている気がするけど、外注費のどこまでがフロントで、どこまでが研究開発的な原価かはちょっと分からないです。

粗利率的には結構高い印象です。コンサル~開発っていうとなんか50%位取ってるイメージがあるのですが、トランスフォーメーション事業が8割占める中でこれだと開発の方も結構取ってるんじゃないかな、とか思います。

ちなみに上で挙げた競合はこんな感じです。

これから考えるとラキールはあんまプラットフォームっぽい売り方/DXっぽい売り方してなさそう? ちょっとハイレベルなことやってるSIerって位です。ISIDとか位?

さて、オペレーション領域、トランスフォーメーション領域の収益性とかを考えてみます。

仮説として「オペレーション領域はあまり原価がかかってなくて、保守運用+プラットフォームなので粗利率はかなり高い」という想定を置いてみます。ちなみに「トランスフォーメーション領域の粗利はDXコンサルっぽく50%である」とかで引っ張るとバグったのでこれは誤っている気がしました。

その結果がこんな感じ。なんかそれっぽい気がする (自己満足)

凄い違う可能性はあります。でも仮に合ってるならFY21/8とかは結構稼働が低かったのかな。

収益性とかはこんな感じで良いとして、じゃあ事業の競争力は? とかいう一般的な話に移るんですが、個人的には「技術力」とかが隔絶した強みになるとはあまり思っていない人間なので、そういう意味だと「伸びてるってことは多分ニーズがあるんだと思う」っていう解釈しかはりねずみは今のところは出来ないです。求有識者。

書いてる最中にそういえば研究開発見れば良いんじゃ、って思って確認しましたが、1,000万円位ですね。そうするとやっぱりオペレーション領域はさして原価高くないんじゃないかなぁ…

販管費はこんな感じ。システム利用料は何か使ってるのかな。AWSとかは原価に入っている気がしますが…

最後に主要顧客ですが、ちょくちょく触れているように株主にもいるSOMPO HD向けが30%超です。割と依存度高いけど何やってるのかな…調べたんですけど内部のDXから外販向けのシステムとかあって、ちょっとピンポイントでは掴みにくかったです。求有識者。

まとめ・気になること

プラットフォームって感じ (小並感)

開発の粗利率の高さ的に、お金を出してもらえるような会社ではあるように見えます。

財務諸表

結構PLの話はしてしまったのでバランスシートの話。

とはいえ、綺麗なものです。未払金はGoogle Cloud Japan とかが大きかったので、事業上関わりがある会社って感じです。

なんか受注損失引当金とかが気になるっちゃきになります。やっぱ2020年9月期とかは何かあったのかな。

ちなみにこのBSから今回のIPOで8億位現金が増える形。

まとめ・気になること

特段気になる会計項目はほぼ無し。現状利益フラットなこと考えると余程じゃなければキャッシュは大丈夫そう。収益性の分析とかは事業詳細のパートをご覧ください。

株主構成

上位株主。2021年に入ったSOMPO Light Vortexが創業者の岡田様に並ぶ位。

(というか岡田様栃木住みなんですね)

3位株主はあんま名前出てこなかったけどヒューリック。

あとはまぁ色々入っているなという感じです。創業者の持ち株比率18%弱 (SO 2.6%)とかは最近のこういう系企業で言うとやや少ない印象?

今回の新規募集で少しまた薄まりますし。

ただ、はりねずみ的にはこの位の水準がガバナンスとか的にも丁度良いと思います。

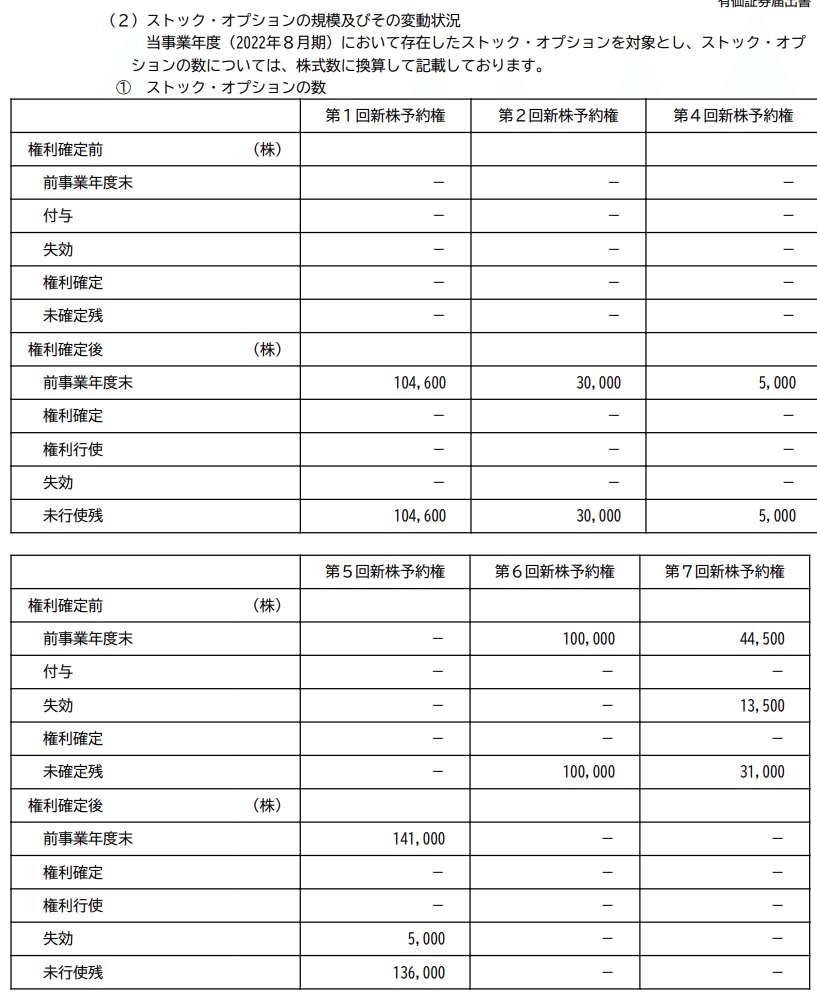

ちなみにストックオプションはまぁまぁ多め。今回新規発行が70万株で全体840万株位。数字の打ち込みが間違ってなければ未確定残100万株位、未行使残90万株位。ちなみに昨今話題の信託型もありました。フフフ。

ちなみに、上でも少しふれましたが、今回の上場時時価総額120億位は2018年11月の調達ベースから考えるとダウンラウンドに、恐らくSOMPOが買った時と比べてほぼトントン位の水準です。

まとめ・気になること

順当に調達してきた会社という感じの株主構成。ストックオプションがやや多め?

業績予想・バリュエーション

前回放棄した業績予想ですが、今回は一旦仮定を色々置いて作ってみました。会社側に話を聞いている訳でもないので、半分以上は妄想であることをご承知おきください。

FY23/8は概ね会社予想とかに沿っていますが、Q2までの感じで僅かに上振れ位を見ています。

販管費は概ね予想そのまま (会社開示は1,313百万円)、粗利率はざっくりトランスフォーメーション領域60%、オペレーション領域80%で組んでいます。

FY24/8ですが

トランスフォーメーション領域: 人に紐づくところ。直近結構数取った人たちが結構単価と稼働を高めていくのでは、という感覚もあるのですが、100人位の会社で50人増えます、っていう感じもしないんじゃ…っていうところで一旦30%位で置いています。過去3年位の実績だとCAGR54%とかだったので、単価と稼働率次第で上振れの可能性はある? やも?

オペレーション領域: トランスフォーメーション領域が終わった後に受託してくる感じだと思うんですよね。そうすると、トランスフォーメーション領域が伸びてたらYoYの伸び幅って伸びてなきゃいけないよね、っていうことで、FY23/8期に135百万円伸びていたのに対して160百万円位伸ばしています。

粗利率: トランスフォーメーション領域 60%、オペレーション領域 80%で一旦置いています。

販管費: ここが正直肝というか分からないところなんですよね。

FY21/8 → FY22/8 がフラットなので。

ちなみにこの背景について、「事業拡大に伴い人件費の増加や業務委託料の増加を見込む一方で、ABEJA Platformの開発が一巡したことによるシステム利用料の減少を計画しており、絶対額は前期と同水準を予想しています」と会社は開示しています。

このシステム利用料、今期はもう38百万円しかないので同じようにFY24/8が1,300百万円強になるのは難しいかな、と思います。

ではどれだけ増えるのか? というのが難しいところで…ひとまず、はりねずみ予想は1,600百万円としています。

ざっくり、FY23/8では業務委託費、人件費で20%増えたらしい。ちょい多めに見積もって30%増で4億位伸びて、1億位は上場関連費とかなんやかんやで減るかな…という感じです。ここは正直「上場のために利益作ろうとしてたけど、上場は出来たからABEJA Platformの開発もうちょっとやるドン!」とかって言われて積まれたら平気でポーンと増えるからです。

聞かねえと分かんねぇやこれ

さて、結果としては僕はFY23/8の着地を410百万円、FY24/8の着地を621百万円で置いています。

ちなみにこれまではクソ赤字だったので多分税金は少ない…はず…この辺の税効果は詳しくありません。指摘あったら教えてください。

さて、予測ベースでは50%位純利成長あるんじゃないかなと思う一方で、損失繰越で下駄履いてるとかはあるのでその辺はちょっと考慮したい。

どうせノリと勢いで動いてる間は見てないと思うんですけど

さて、どんな会社を見ようかなー、っていう感じですが、上で挙げたこいつら似てるんじゃない? 系企業のバリュエーションがこちらです。

んー、利益の出方とか粗利率、売上成長率がどれも微妙に異なるんですよね。

ちなみに、人月強めのDXコンサル的な立ち位置だと、20%位の利益成長で30x程度ついてるのがベイカレントとかってイメージです。

ストック性の高いシステム収益があるけど利益成長としては10%前後、みたいな価値観だと野村総研でこちらも25~30xとかというイメージ。

この辺踏まえて、仮に50%とか利益伸びるなら50xとかついてても何となく頭ごなしに「高いわ馬鹿!」とか言いにくいかな…割と最低水準かな…っていうのがはりねずみ的雑バリュエーションです。ざっくり僕の予想で300億円位あっても良いかな、と。

今見えてる公募水準だと120億位ですけど、勿論この業績予想が大外しする可能性とかも含めてリスクなので、ちゃんと自分で考えてね。

あとストックオプション! どこまで希薄化考えるとかもあるよ! 注意して!

あとこんなDX!!!って感じの銘柄ファンダってか需給寄りのところもあるから! そこんとこよろしくおねしゃす!

120億はちょっと安いと思うけど主幹事が厳しいのか何か見えてるのか分からないですね、ちな野村

まとめ

① DXプラットフォームと叫べば高成長…という感じではなく、ちょっと苦労してそう。

② 事業的には2020年苦しんでから復活中。利益体質にもなってきて、上場時でついに黒字化しそう。

③ バリュエーションはぼちぼち投資域って感じだけどいっぱい費用使われちゃったら発狂しそう。

ではまた次回!

気が向いたらTwitterにて当アカウントをフォローお願いします!

宣伝

投資家向けに「会社に一時情報を取りに行く」メディア IR Agents を運営しています。

四半期3,000円の四季報プライス。初回3か月無料期間。

気が向いたらこちらから資料をゲット & 登録して今四半期の各社の取材ノートをご覧ください!

この記事が気に入ったらサポートをしてみませんか?