Activism/M&A Weekly Roundup (2023年8月28日週)

M&A

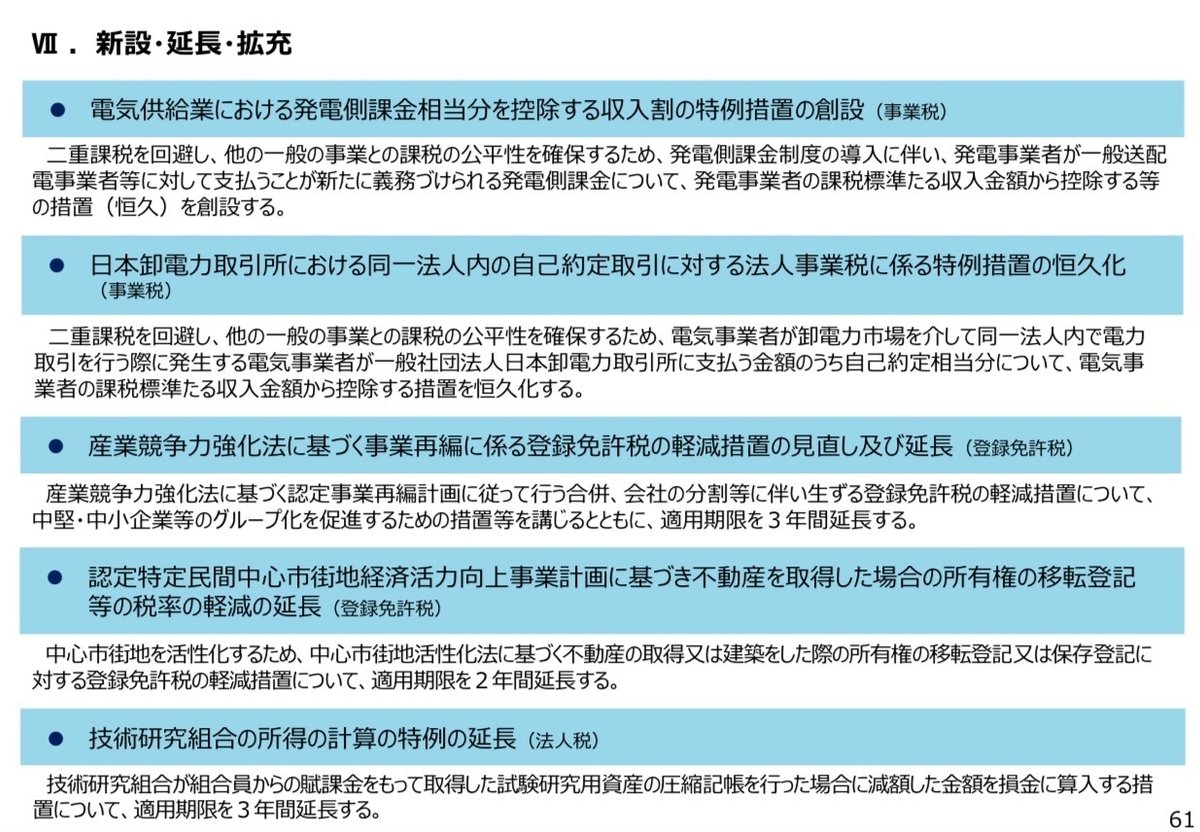

経産省、令和6年度税制改正要望を公表(8月31日)

大企業のM&A関係の要望事項は以下の通り。

パーシャルスピンオフ税制の恒久化

産業競争力強化法に基づく認定事業再編計画に従って行う合併、会社分割等に伴う登録免許税の軽減措置を3年間延長

最大の目玉はやはりパーシャルスピンオフ税制だろう。

経団連を中心とした要望が実って今年度1年限りの時限措置として導入され、ソニーによるソニーフィナンシャルのスピンオフで話題を呼んだ。

今のところ事例はソニーの1件のみだが、スピンオフの検討開始から実行にかかる期間を踏まえると、実務家的には1年限りの措置は些か短いとの印象だった。

恒久化されないにしても、時限が3年程度になれば、活用事例がより出やすくなってくるのではなかろうか。

経済産業省「企業買収における行動指針」を公表(8月31日)

「企業買収における行動指針」がついに公表となった。

寄せられたパブコメは320件と関心の高さが窺われる。

結局パブコメ後に「公正な買収の在り方に関する研究会」の審議はなかった模様。

パブコメに基づく一部文言の追加修正などがなされたようだが、原案から大きな変更はないようだ。

世界のM&A 業界別動向: 2023年上半期最新情報(PwC)(8月28日)

調達環境悪化で10億米ドル以上のメガディールが減少

今年後半の主役は戦略的機会を求めているキャッシュリッチな企業とみる

ミッドマーケットのM&Aは、事業売却がディールパイプラインの大半を占めると予想

日本市場の現場感覚でもミッドマーケットの厚みは実感するところ。

日本は世界的トレンドに加え、東証要請やアクティビズムの活発化など別の文脈もトレンド形成に影響している点にも留意が必要だろう。

以下、業界別レポートの概要。

不動産業界

世界中の優良不動産に対する需要と、特に中東とアジア太平洋地域における新たな機会が、今後6~12カ月のより活発なディール活動につながる

産業機械・自動車分野

当面のディール活動は現在のペースが続く

ディールの活発化は、テクノロジーやケイパビリティーの戦略的ギャップを埋めるための買収、資本配分を最大化するための事業売却や、より大規模で変革的なM&Aの組み合わせによってもたらされる

消費者セクター

経済背景と資金調達の課題を考慮すると、2023年も消費者セクターのM&A市場は引き続き厳しいものになる

ヘルスケア業界

M&A活動は引き続き堅調であり、買い手と売り手の価格ギャップが縮小し始め、企業が戦略上およびオペレーション上の課題を解決するために革新的なテクノロジーやAIを活用したソリューションを追求することから、2023年後半には加速する可能性

テクノロジー・メディア・テレコム業界

TMTは依然としてM&Aが最も活発なセクター

2023年後半以降も、デジタル化とトランスフォーメーションがTMTセクターのM&Aを牽引

エネルギー・ユーティリティ・資源分野

戦略的なエネルギートランジションと安定供給のための投資機会が資本フローの大半を占めており、この傾向は2023年後半から2024年にかけても続くと予想

金融サービス業

M&Aを起爆剤としてビジネスモデルを変革し、現在および将来の課題に対応するという楽観的な見通しを維持

ポートフォリオの最適化と細分化されたサブセクターの継続的な統合が、今年下半期のM&A活動の主な分野になる

論文、インサイト

社外取締役を引き受けるかは「その会社が好きになれるか」(Governance Q)(9月1日)

味の素など3社で社外取を務める岩田喜美枝さんと青学大 八田名誉教授の対談。

経験豊かな社外取ならではの本質を突いた内容だ。

コーポレートガバナンスは企業の中長期的価値向上の重要な基盤

企業価値の毀損防止も企業価値向上の一部

リスク防止には細かいルールよりも企業理念の浸透と実践が重要

社外取を引受ける基準は、①その会社が好きか、②社外取に何を期待しているか(意見や異議を歓迎するか)、③時間的に可能か

プライム企業の社外取はプライム企業の役員経験者に偏りがち。外資系企業出身者や起業家、40-50代も候補とすべき

社長を退任した人が(会長として会社に残らず)、他社の社外取になることでも人材は増える

責任を負う以上、社外取も株主総会で発言すべき

東証上場会社のコーポレートガバナンスに関する最新動向(KPMG)(8月30日)

KPMGが今年6月末時点でのCG報告書を分析。

独立社外取締役1/3以上の企業は、プライム市場(旧東証1部)で19年の41%から95%に上昇。独立社外取締役の人数ではなく質が問われる時代に

取締役会議長の属性は顕著な変化なく、引き続き社長が多い。一方、プライム企業では社外取の議長の割合が上昇(1.5%→4.3%)

取締役会実効性評価はプライム企業の93%がコンプライするなど定着。外部機関の活用進むも、質にばらつき

サステナ、人的資本、資本政策、DX等への取締役会の関心が高まる

レポートが指摘するように、独立社外取の比率や実効性評価など、外形が整っているのは当然の時代になった。

株主から問われているのは、形ではなく、取締役会が企業価値最大化に向けて十分機能しているか、最適の体制かどうかだ。

日本の株主アクティビズム:企業価値向上を可能にするエンゲージメントの秘訣(ウエリントン・マネージメント)

ウエリントンの日本企業に対するエンゲージメントの考え方と秘訣が、示唆に富む。

改革への適応度合いによりリサーチ対象の日本企業を3グループに分類。

「未覚醒」グループには議決権行使やレターの送付もするという。

同社がリサーチ対象とする会社の8割は改善余地が大きい(グループB, C)と見ているよう。

グループごとに示された企業例は肌感覚とも合う。

同社の「差別化要素」にある「日本独自の行動様式」も鋭い指摘だ。

・変化のスピードに適切な期待を持つ(変化は徐々に、ただし永続的に起こる)

・「グループシンキング」(他社の行動に影響されがち)、「規則遵守」

特に後者は、「横並び」「みんなで渡れば怖くない」「お上の言うことは絶対」の日本企業の特性を見事に言い当てている。

変化の必要性は理解しているが、アクティビストの求める時間軸を受け入れられず、対立に至るケースが現場でもよく見られる。

ファンドとしてのリターンや時間軸との兼ね合いもあろうが、ウエリントンような日本企業の特性を理解したアプローチの方が、時間はかかっても真に必要な変化を起こしやすいのではないかとも思える。

金利上昇局面に明らかになる銀行経営の優勝劣敗(金融財政事情)

地銀へのエンゲージメント投資で知られる、ありあけキャピタルの田中さんの論考。

金利上昇局面では経費率が低く、粘着性の高い預金を持つ地銀が勝ち組になるとし、そのための再編の必要性を説いている。

当局が再編を促すも、数十年間「笛吹けども踊らず」の地銀業界。

大再編時代の到来となるか。

田中克典「金利上昇局面に明らかになる銀行経営の優勝劣敗」(金融財政事情)

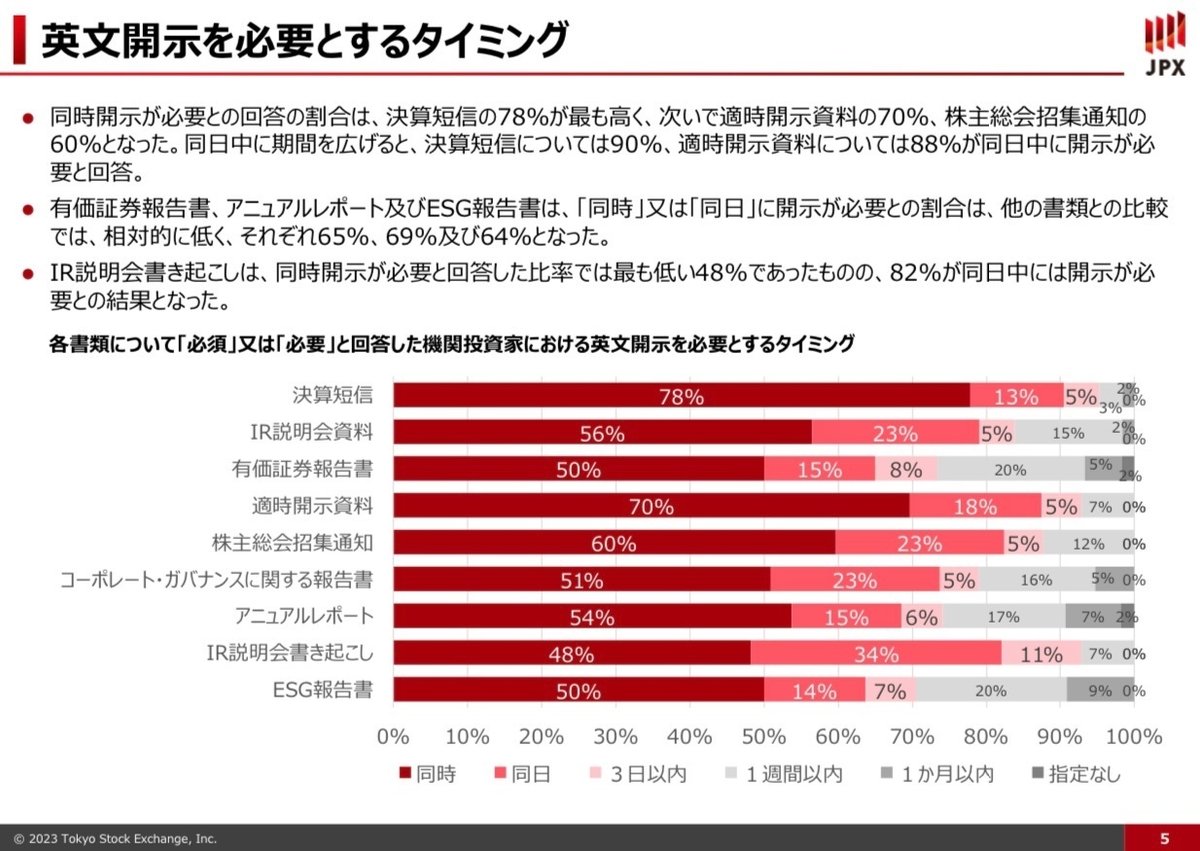

東証、英文開示に関する海外投資家アンケート調査結果を公表(8月29日)

海外機関投資家の72%が日本企業の英文開示に不満

7割の投資家が「英文開示が不十分なためIRの対話が深まらなかった」と回答

英文開示のニーズが高いのは決算短信とIR説明会資料

決算短信と適時開示は英文での即時開示ニーズが高い

成長戦略やストーリーの「見せ方下手」が指摘される日本企業だが、海外機関投資家からみると言語の壁も大きなフラストレーションになっているようだ。

アンケートの優先順位に従って英文開示を見直すだけでも、海外投資家の評価向上に繋がるかもしれない。

改めて新年度入り後のPBR1倍割れ銘柄群の動きを検証する(三井住友DSアセットマネジメント)

以前ご紹介した三井住友DSのレポートのアップデート。

3月末-6月中旬の平均騰落率はPBR1倍割れ銘柄群>PBR1倍以上の銘柄群

3月末-8月下旬で再検証すると両銘柄群の格差が拡大

PBR1倍割れかつROE8%以上の銘柄群はさらに上昇

企業次第だがこの傾向が続く公算は大

ROE 8%以上でPBR1倍割れ、つまり低PER銘柄に相対的割安感で買いが入りやすいということだろう。

また、低PER銘柄が情報開示を拡充させ、それを投資家が好感したという要因もあるかも知れない。

どうなる?東証要請への対応状況と今後のフォローアップの行方(8月31日)

8/29開催の第11回「市場区分の見直しに関するフォローアップ会議」で、3月公表の東証要請への対応状況の報告と、今後のフォローアップのあり方の議論がなされた模様だ。

公開された東証説明資料を読み解いてみる。

1. 資本コストや株価を意識した経営の実現に向けた対応に関する開示(所謂「PBR要請」)

対応状況

取組み開示済企業の割合はプライムで20%で多いとは言えず。スタンダードに至っては4%と散々

時価総額1,000億円以上のPBR1倍割れ企業で最も開示が進む。1倍超企業は開示が遅れ気味

1倍割れでも支配株主のある企業やSmall Capは開示が遅れる

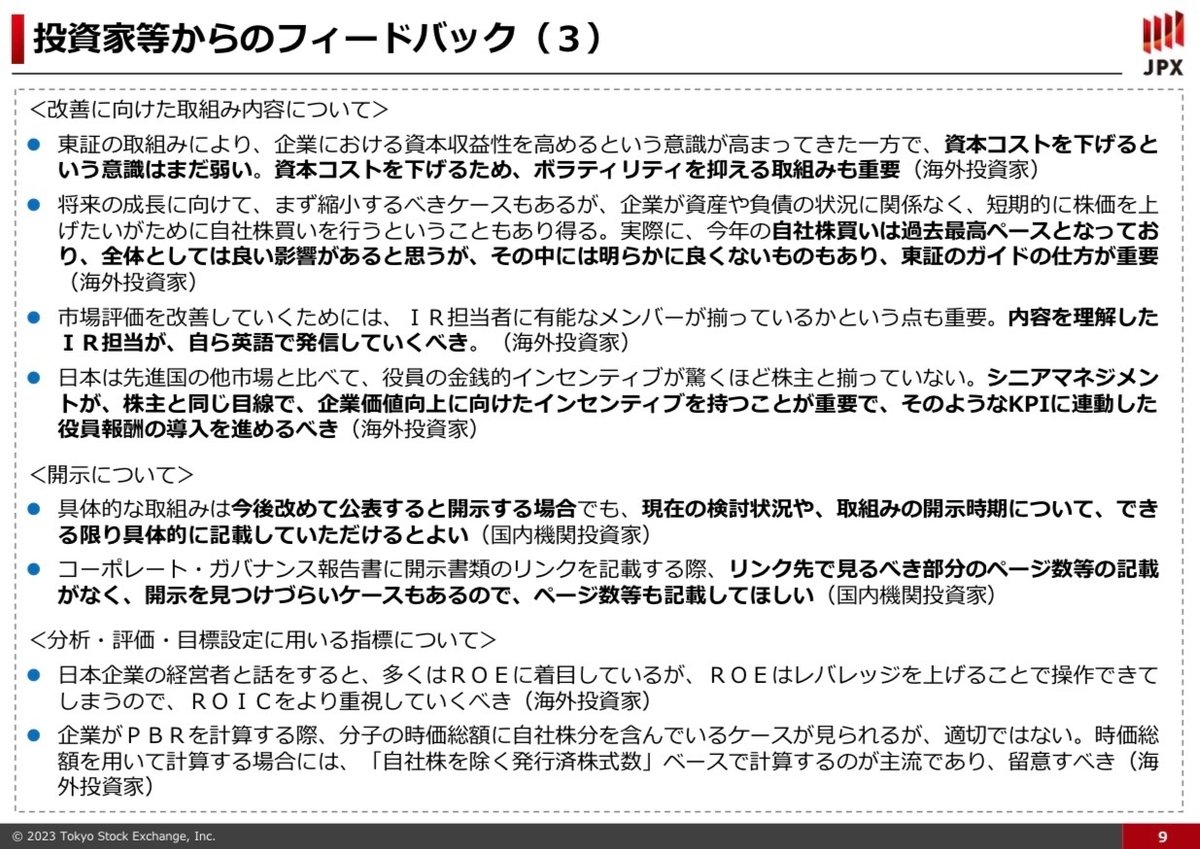

PBR要請への投資家の評価

海外投資家を含め要請は好評。実際に企業の姿勢の変化があるとすると声が多いよう

一方、Small Capを中心に経営者のリテラシーの低さやリソース不足を指摘する声も

要請の実効性が問われるとする指摘や、今後のフォローアップ/サポートを求める声が多い

今後のフォローアップ

開示状況や取組み内容、企業の課題、投資家の評価などをフォローアップし、市場関係者に周知

要請が低PBR企業だけを対象にしたものでないことを周知

投資家視点を踏まえた対応のポイントや取組みの好事例を周知

所見

報道や相場の盛り上がりに比して、実際要請に対応している企業の割合は少ない印象

スタンダード企業の対応率の低さは想像以上。投資家の関心の低さや上がらない株価を嘆く前に自省すべきだ

Large Cap 1倍割れ企業の開示を後押ししたのは投資家の圧力が生む危機感かも知れない

その裏返しが支配株主や安定株主を持つ企業の相対的な開示率の低さ。盤石な株主構成で危機感が醸成されず、漫然と経営が行われてはいまいか。(東証の範疇外だが)こうした企業を産む温床の上限付TOBは禁止されるべきだ

フォローアップの内容が緩やかなものにとどまるのは少しがっかりだ

要請が出されたばかりなのを考慮しているのだろうが、実効性が伴わなければ投資家の失望を生む。例えば1年後を目処に対応しない企業のリストを開示したり警告書を送るなど、掛け声だけにとどまらぬ厳しい対応が必要と思う

2. 株主との対話の実施状況等に関する開示

続いて「株主との対話の推進と開示」に関する要請への対応状況とフォローアップを見る。

対応状況

・開示率は33%とPBR要請に比して高い。時価総額が大きい程、開示率が高い傾向

上場会社と投資家の課題・悩み

中長期的価値向上に資する対話のアジェンダ設定になっていない

上場会社経営陣の対話への関与不十分

対話相手となるアクティブ投資家がパッシブに比して限定的

実効的対話に必要なリソースが不足(パッシブ投資家)

投資家との対話機会が得にくい

今後のフォローアップ

対話姿勢には前向きな変化

投資家・企業双方の課題や悩みを踏まえ、対話の実効性向上に資するサポートを行っていく必要

所見

開示率はPBR要請に比して高いのは、投資家と相応に対話している企業であれば開示が容易という背景があるのだろう

開示できていない7割弱のプライム企業は、穿った見方をすれば、投資家との対話をあまりしていない(=開示するとバレるので慌てて実績を作りに行っている)か、対話状況を纏められていない(=経営層にまともな報告が上がっていない)ということなのかも知れない。だとすれば残念だ

中長期的なアジェンダ設定は、目先の決算を追いかけがちな一部投資家のせいにしたい企業の気持ちも分かるが、中身のある中長期のストーリーを描き切れていない、開示できていない自身(企業側)に原因がある可能性も絶えず問い直さねばならない

経営陣の対話への関与の低さは首肯

名の知れたプライム企業であってもSRとIRの違いを理解できていなかったり、経営トップが「なんで俺が投資家と一々個別に話さねばならんのだ」と平気で言い放つなど、現場でも唖然とさせられることが少なくない

Mid-Small Capの対話機会の少なさやパッシブ投資家の対話のリソースの不足は、小回りのきく中小規模のアクティブファンドの役割に期待されるところも大きい。新興アクティブファンドの育成や、パッシブのリソース不足解消に向けた委託手数料の引き上げについては、GPIFも政策的役割を果たすべきではないか

「株主との対話の推進と開示」に関する企業の対応状況とフォローアップ

その他(官公庁動向、新聞記事等)

金融庁、金融審議会「公開買付制度・大量保有報告制度等ワーキング・グループ」第3回の日程を公表(9月1日)

9月8日(金)13:00〜15:30にて開催。

今回もYouTubeでライブ配信される。

初回、第2回は午前開催だったが、今回は午後開催になったようだ。

日鉄鉱業、株価連動配当策を好感(日経)(8月30日)

日鉄鉱業が配当政策を見直し、年度末のPBR1倍未満の場合は時価換算DOE(1株あたり配当金÷年間平均株価)を、1倍以上の場合はDOEを配当下限にする。また、従来30%としていた配当性向を40%に引き上げる。

日鉄鉱業「株主還元方針の変更及び配当予想の修正(増配)に関するお知らせ」

実質的増配になるので株主には良いことだが、気をつけるべき点もある。

同社のPBRは0.6倍で、純有利子負債はマイナスでネットキャッシュの状態にある。ROEは7.4%だ。

潤沢な自己資本がROEの足枷となっているならば、株価にかかわらず簿価ベースのDOEを3%とした方が、自己資本の着実なコントロールが期待できる。

時価DOEは、配当利回りの下限が設定される点で株主にとって好ましいものの、PBRが1倍を割れている場合には、自己資本の適正化という点では通常の簿価DOEの方が望ましい。

同じ%ならば、配当の絶対額も当然簿価DOEの方が多くなる。

同社が最適資本構成についてどう考えているのか。

東証のPBR要請に対応した開示も待たれるところだ。

バンガード、ESG関連株主提案への賛成割合が大幅に低下(ロイター)(8月29日)

元々ブラックロックよりも賛成率が低かったバンガードだが、更に低下(12%→2%)。

バンガードによると、株主提案の件数自体が1年前の290件から359件に増えた上に、当該企業の情報開示が進んで株主提案の必要性がなくなったことなどが、賛成票の割合が下がった背景にあるという。

同社は、株主提案で当該企業の重大なリスクが指摘されたと判断しても、企業側が既に適切なリスク監視をしたり、提案が求める内容を継続的に実行する体制を築いていたりしたケースもあったと説明した。

この記事が気に入ったらサポートをしてみませんか?