【じーじは見た!】 前編:新しい資本主義実現会議を覗いてみたPart.3

心はZ世代! 身体は還暦過ぎた昭和人! Z世代応援団のじーじです⁉

じーじはこの会議が気になって仕方がないのです。これまで2度週末の「じーじは見た!」シリーズに投稿してきました。

Part.1とPart.2を読んでいただければ分かりますが、どこに問題があるのかなんて有識者の皆さんは分かっておられるし、素人のじーじでも気が付いているのです。

Part.2の結論としてじーじが書いたのは「勝ち筋は分かっているが、そこに投資が向かわないのです。それは何故か?」が問題だということです。

つまり答えは分かっているのにお金と行動が変革に向かわないことを解決しない限り復活はないのかなと少し悲観的になります。

じーじがnoteを始めたのは自身のサラリーマン生活(2度の米国駐在経験)で感じてきた「日米の成長力格差」の原因、きっと今でも多くの人がフラストレーションを感じている「属人化・部分最適・長時間労働」の3種の神器を是とする「ムラ社会」が成長を止めているということを言語化しておきたかったからでした。

今回のPart.3は、成長を止めている問題を解決する「スタートアップ」支援に目を向けた第5回会合の資料を題材にしています。

今回の資料を見てみると「ムラ社会」の欠陥、つまりスタートアップ企業(新参者)を支援する「投資」が起こらない制度的な欠陥(もちろん教育や教育体制の欠陥を含む)が日本にあることは、かなり明確にデータで示されていると思います。

さあ、一緒に見ていきましょう⁉

✅まずは基礎データで悪さ加減の確認から⁉

ムラ社会の意識・風土・風潮はどこから来ているのか?

人々の行動を変えていくためには、掛け声では変わらないので法律を変えて人々の行動を変えれば、自然と意識は変わっていきます。

忖度・斟酌(空気を読んで上位者の意見に迎合する)が大事だと思っている働く人々の行動を変えて、自分の考えをちゃんと上司に伝えて、上司は部下の心理的安全性を確保して意見を傾聴する社会にするためには、法で「再チャレンジ・セーフティネット」を作ることがすごく重要です。

例えば、退職金制度を企業が持つのなら、確定拠出型の年金への拠出に一本化して社員が辞めても持ち運べるようにする制度を法で規定すれば雇用の流動性は増します。

嫌な事をだらだらと長時間、上司の顔色を窺って無意味だと思っていることをやらされて、精神的な病を発症したりしている現状を変えましょう。労働生産性を上がらなくしている「前例」を壊していく決断をすれば日本は復活します。

さあ今回は、日本でスタートアップ企業が生まれない理由探しにフォーカスしてデータを見ていくことにしましょう!

日本は、与党だけでなく野党も現状を変えることに反対するから結果として30年間給料の上がらない社会を継続してきたのです。

まだ与党自民党の方が改革に前向きと映っているから若者の自民党支持率が高いというところに野党の駄目さがあると思うのです。

そんな野党に任せてみようと55年体制以降に与野党逆転で野党政権が2度誕生しましたが、2度とも大変残念な結果でした。バラマキ以外に何らの成長戦略なき野党、そこが日本の一番の癌かもしれません。

✅起業家を生まない制度的欠陥を深堀⁉

もう少し詳しく、どうして日本では起業家が育たないのかを制度的な欠陥を探しながらデータを見ていきましょう。

最近は、GAFAMがスタートアップの有力どころをみんな買収してしまって市場の寡占化がイノベーションを阻害する危険性を米国政府も懸念し始めているので何らかの規制が入ってくるかもしれませんね。

日本は規制どころではなく、中小企業をもっともっと上場させて大企業に育てることを考えないと駄目です。

中小企業オーナーに成長を考えさせなくては、大廃業時代という中小企業の衰退が迫ってきています。M&Aを乗っ取りと言って忌み嫌うだけでは今の町工場を維持できなくなります。

10ある町工場を2~3にしてしまうのではなく、10人いるオーナーを2~3人にして10ある工場を維持するというのがM&Aです。

跡取り問題は大丈夫ですか?事業を継承できる跡取りはいますか?

事業承継をM&Aで行う場合、自社株を譲渡する売却先が「ファンド」というのがPEファンド(プライベート・エクイティ・ファンド)の活用です。

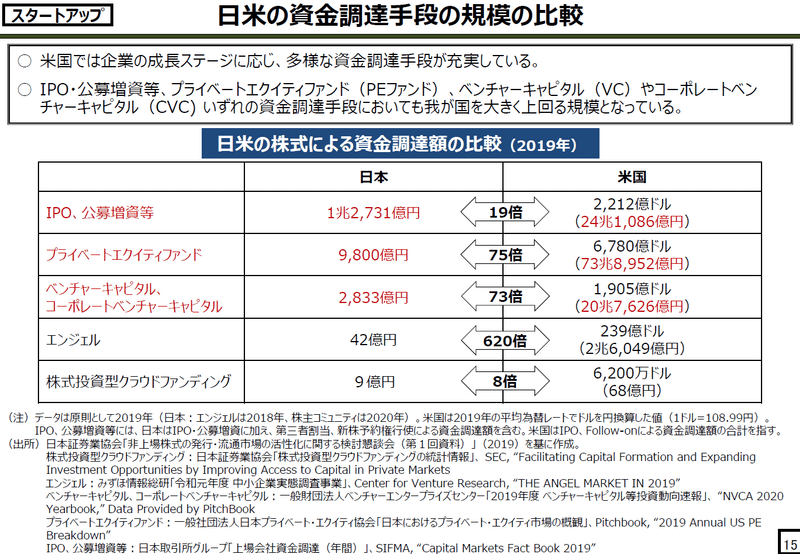

これが日本1兆円、米国73兆円の資金提供力の差になっています。これを日本でもっと進めて、企業の規模拡大を図ることが、日本にとって重要な課題だとの指摘があります。

✅日本の機関投資家の目利き力⁉

さて話は変わって、前編の最後は、機関投資家の目利き力が高まっている話で締めましょう⁉

日本の機関投資家の代表格は、何といってもGPIF(年金積立金管理運用独立行政法人)です。この低金利時代に年利3.8%で100兆円も稼いでくれている私たちの機関投資家です。

GPIFはある特定の企業に投資をする博打をしてその特定の企業だけが株価が上がって「儲かった、儲かった」と喜ぶ機関ではありません。

GPIFが目指しているのは、日本の上場企業の多く(例えば1000社や2000社という数)がみんな成長して、企業で働く社員の給料は上がり、企業価値が上がって株価も上がってくれることを望んでいるのです。

しかも「年金」の性格上、短期の売った買ったではなく、企業が長期的に成長してもらわないと困るというのが投資の基本姿勢なのです。

そういった性質の投資判断基準には最近流行りの非財務情報が活用されています。投資家の目利き力に非財務情報の重要性が増しているのです。

人材の育成に力を入れている企業か? 人を安く使うことしか考えていない会社か? どちらが将来性があると思いますか?

直感的に分かりますよね。

それがデータでも証明されてきているので、企業は投資家から非財務情報の開示を求められるようになってきました。

今までは非財務情報が開示されてこなかったので分からなかったのですが、開示が進み始めると徐々に企業も行動を改め始めています。

後編では、非財務情報と機関投資家の目利き力の関係を見ていきましょう!

最後まで読んでいただき、ありがとうございました。

よろしかったら「スキ」🤍ポッチンをお願いします😊😊

コメントなんかいただけたら、飛び上がって喜んじゃいます😂😂

▼企業は今「人的資本」に関する情報開示を求められています。人を安く使うことばかり考えている企業に限って「人財」と書いて文章ではビューティフルでもデータは醜いことが開示でバレバレに⁉

▼Z世代応援団のじーじをよろしくお願いします。

この記事が気に入ったらサポートをしてみませんか?