ほぼ週報 #企業分析のタネ vol.5(23/02/05~23/02/11)

1. 気になる決算一問一答

ちょっとした疑問をサクッと調べる一問一答的なリサーチ。

納得したら終了です。ガッツリ深掘りしたくなったら別枠で記事化します

■日清食品ホールディングス(2897)

言わずと知れたカップヌードルの日清食品。増収増益

(仮説)

・コア営業利益率は10%程度で割と普通のライン。日清製粉とかがグループだから仕入れが安く済み、東洋水産と比べると売上原価が小さそう。

・ただし商品の特性上、新商品開発やマーケティングに結構お金を使っているので、売上に占める販管費(広告宣伝費)と研究開発費が高いのではないか?※ただし「高い」の基準は全くわからない。ヤマカンで売上原価55%、販管費25%、研究開発費10%くらい?

(検証)

日清製粉グループとは資材調達の効率化のために、相互に株式を保有(日清食品→日清製粉は1%ほど)してましたが、起源的には日清製粉や日清オイリオとは全く無関係で関連会社ですらなかった。これにはびっくり。

肝心の売上総利益率は日清食品HDが33%、東洋水産は25%だったので日清食品HDの方が売上原価は小さいという仮説は正しかった(日清はFAとかも進めているので仕入れ先の提携というより規模の経済な気もしている)

販管費は1242億円であり、売上に占める割合は24.8%!たまたまですがほぼ正解でした!2021年経済産業省企業活動基本調査(2020年度実績)によると製造業の売上高販管費率の平均は15.7%だったので比較的高めですね

成長を牽引しているのは海外事業。特に米州での価格改定(値上げ)が奏功しているようです。

資材高騰に対応すべく、国内でも値上げを実行していくようですがそのファクトとなるスライドがわかりやすい。企業物価と消費者物価の変動のギャップに値上げ(価格転嫁)できない日本の特徴が出ています。

■ドリームインキュベータ(4310)

事業創造に特化した日系の戦略コンサル。増収増益

(仮説・疑問)

・新事業創造などを手がけるドリームインキュベータのコンサルティングのプロジェクトあたりの単価や期間の感覚はどれくらいなのか?

(検証)

シェアードリサーチがまとめたレポートによると、ドリームインキュベータのプロジェクトは3人のビジネスプロデューサーと1人のマネージャー、1人のオフィサーでマネジメントされるとのこと。プロジェクト期間は3-12ヶ月の幅があり、平均すると4-5ヶ月であるそう。

仮に1プロジェクトを「経営陣であるオフィサーを除く4名のチーム×4.5ヶ月」で行うと仮定すると、9ヶ月で1チームあたり2件のプロジェクト実行が可能という数値感になる。ドリームインキュベータのビジネスプロデューサー(コンサルタント)の人数は9月末時点で70名とのことなので、単純計算17.5チームの組成が可能。17.5チーム×2件で9ヶ月間では35件のプロジェクトが実行された計算となる。

今回の第三四半期(9ヶ月間)のビジネスプロデュースセグメントの累計売上高が27億円であるため、これを35案件で割ると、ドリームインキュベータの1案件あたりの単価は7,700万円ほどと推定される。

コンサル選定支援サービスを運営する合同会社Co-nnectの記事によると、ドリームインキュベータのビジネスプロデュースの3領域、事業戦略の費用相場は2,500~8,000万円、新事業は2,000~5,000万円、M&Aは2,200~6,000万円が相場らしいので、「7,700万円」という数字感はやや高めではあるものの大きくは外れていなさそうだ。

■任天堂(7974)

Nintendo Switchの任天堂。減収減益。

(仮説・疑問)

・ポケモンやスプラトゥーンの新作がかなり流行った印象だったのでシンプルに減収減益の理由が気になる。Switchのライフサイクルが後半に来ているのでハードの売上高が落ちている?(売上に占めるソフトとハードの割合はどれくらいなのか)

(検証)

ハードウェアについて、半導体部品の供給不足の影響を夏の終わりまでに受け、生産に支障をきたしたことが要因となって、販売台数は前年同期比21.3%減の1,491万台となったとしてます。ソフトウェアの販売本数は、ハードウェアの販売減の影響を一部受け、前年同期比4.0%減の1億7,211万本。

一方でデジタルビジネスでは、Nintendo Switchのダウンロードソフトが好調に推移したほか、サブスクサービスのNintendo Switch Onlineの売上が増加したことでデジタル売上高は3,100億円(YoY21.5%増)となったそう。デジタルビジネスはすでに売上高全体の24%を占めるに至っています。

一方でSwitch自体、すでに発売から7年経っており、2つ上の図でも年末商戦でピーク期であるQ3のソフトウェア売上もYoYで10%ほど下がってきてます

ここに対し、IRでの質問回答を要約すると、『Switchの稼働は7年目にきて過去最高水準に到達した。まだまだ新規ソフトウェアの投入を通してハードウェアの買い替えや買い増しを進めたい』とのことです。ここにきて過去最高水準の稼働はすごいな。。。

また任天堂の経営上の特徴である、ゲーム機のライフサイクルの変動リスクに対応すべく、ファブレスを形式をとって有形固定資産の割合を976億円(総資産の3.5%)に抑えていたり、高い自己資本比率(78%)を維持するなどの工夫は健在ですね。

■資生堂(4911)

日系化粧品メーカーの最大手。コア営業利益ベースでは増収増益。

(仮説・疑問)

・営業利益とコア営業利益のギャップはパーソナルケア事業「TSUBAKI」とか「uno」とかをファイントゥデイ資生堂へと切り離した影響かな

・化粧品は製造原価がかからず、マーケティングが重要なので販管費率が超高いとは予想がつく。

・一方で在庫回転期間とかはどんな感じなんだろう?適当だけど日用品だから1ヶ月くらいかな

・アクセンチュアとの合弁会社で進めているDXについて、アップデートがああればウォッチしておきたい

(検証)

営業利益とコア営業利益のギャップについて

非経常項目としてパーソナルケア事業の譲渡に伴う減損などの記載があるためファイントゥデイの件が要因と捉えて問題なさそう。

PL・BSについて

PLは予想通り。売上高売上原価率が30%なのに対して、売上高販管費率は68%とかなり大きい。

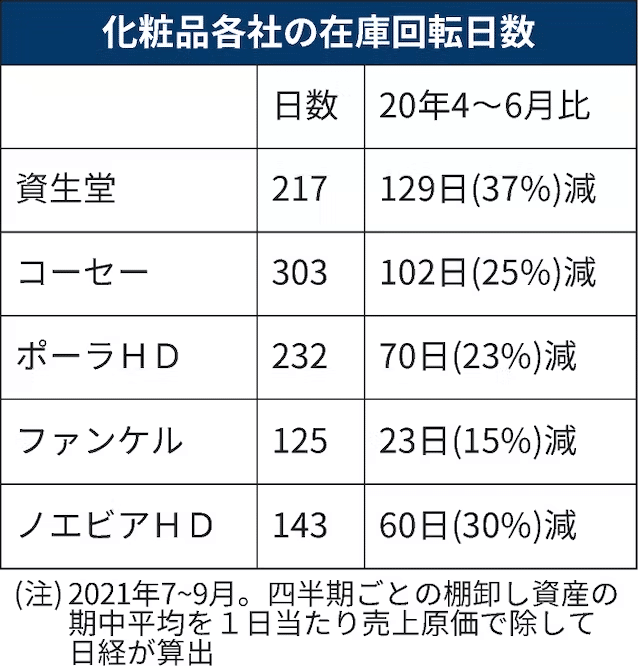

在庫回転期間について、

棚卸資産130,942(百万円)÷ 売上原価323,191(百万円)=0.4(年)

となるので、およそ150日間(5ヶ月)で在庫が販売されるとのこと。

マネーフォワードによれば製造業の回転期間の平均は49.1日らしいので3倍ほど資生堂は在庫が溜まる構造にあるようです。想像以上に長い…!!!

理由を調べて少しネットサーフィンすると、化粧品自体がそもそも平均より長めの市場のようです。口紅などのメーキャップ品は複数の色番をそろえる必要があり、在庫が膨らみやすいとのことです、なるほど。効率性向上のため、型番が少なくて済むスキンケア商品の構成費を増やすことも取り組んでいるそうです。

DXについても指針が出てました。Eコマース売上比率が2019年には13%だったものが3年で33%まで改善しているのが凄い成長です。化粧品の広告といえばテレビやOOHなどのイメージでしたが、媒体費に占めるデジタル比率がすでに84%まで高まってるの衝撃です。

2. 今週読んだ本

『ビジネススクールで身につける 会計×戦略思考』

決算書は読めるけどいまいちビジネスの分析力が身についた気がしない、

分析できてもたまたま取っ掛かりが見つかった時だけという方におすすめ。

事業戦略を解説しながらそれが決算書の中にどう反映されているかを読み解いていくと同時に、自分で決算書を読む前にはまず何を考えればいいのか、各企業を分析する際のポイントをどう特定するかを学べる本です。

最近増えてる決算解説本と違い、ケーススタディを通して事業戦略を学びつつ、そういう戦略だとすると決算書の内容はどんな構造になっているという仮説が立つか?という分析視点で読めるのでかなり勉強になりました。

体裁の関係か、Kindleだと文字が小さすぎるのでおすすめしません

(せっかくKindleセールで買ったのに単行本買い直すくらい読みにくい)

3. おもしろかった記事のサマリー

memo

・学生服市場の参入障壁となる商品の特異性

└最低でも3年間の耐久性がある品質

└学校単位の小ロット発注

└購入後の成長に伴うサイズ直しや補修サービス

└受注以降、入学式までに間に合わせる確実な生産オペレーション

└在学中のリピート・オーダーや転入生への供給の為の在庫リスク

・販売業者という中間業者が存在

└地元洋品店、スポーツ用品店、学生服専門店、量販店、百貨店が小売対応

└制服に関する仕様・メーカー・販売業者の決定権を持つのが学校(=費用を支払う保護者と異なるステークホルダーであることも変化を妨げる要因)

解釈

・学生服メーカーでバイトしてた身としては私立 / 公立でも結構違う

・私立は何かと特別ユニフォーム(帽子やらジャージやらハーフパンツやらリボンやら)を作るから商品点数が増え、制服メーカーには重要な顧客になるけど、販売の窓口を百貨店が取り仕切ることが多いから、学生服メーカーの提案の自由度や影響力は高くない。

・公立は販売の窓口が地域の制服専門店だからメーカーの方が立場が強くなるんだけど、シンプルに制服のバリュエーションが少ないから儲けにならない。またサイズ直しや生産オペは実質的にこの地域の制服専門店に頼りきりなのであまり強気に出れない

memo

・市場選定:シャンプーはレッドオーシャンだが、セグメントを切っていくとECで女性向けで中価格帯のオーガニックシャンプーが空白だった

・商品企画:圧倒的な製品パフォーマンスに投資。パッケージにお金をかけられない制約を裏返しに透明で白黒のシンプルなデザインを採用。

・販売戦略:ECで高速PDCAを回しながら、美容師や芸能人などトップインフルエンサーへのギフティングでモメンタムを作る。ドラッグストア店頭で勝ち、全国へと配架してもらうことで認知を拡大

解釈

・市場を分解すると横ばい・縮小市場でもチャンスはある

・ゼロイチでなく、今の環境の制約を整理した上でそれが裏返しに活きるようにアイデアを考える

・マーケティングはオンライン / オフラインともに配架が勝負だと思った

memo

・新生Bingは通常の検索結果に加えて、AIチャットボットによる回答を表示

・検索には3つの行動がある

└ナビゲーショナル・クエリ(明確な特定サイトや情報にアクセスしたい)

└答えがない質問(どこに旅行に行くべきかなど)

└検索がうまく機能しない質問(老人などがうまく検索できないなど)

・特に3つ目のパターンについて、チャット形式で文脈を理解しながら検索が可能なのが革新的なポイント

memo

・伸び悩むNewsPicksと好調なSaaSサービスに対する株主の期待値調整が難しくなっていたことが非上場化の理由

・Quartz買収失敗は「経験のない事業再生」を「米国」で進めるという挑戦の難易度が高すぎたこと

・日本は外部活動を行うエキスパートが少ないため、知見が生かされないことが課題→NewsPicksプロピッカーでの掘り起こし、イベントや動画登壇、書籍でプロデュースを行なっていきたい

memo

・ペットボトルに入れた水道水に「ミネラル」を注入するキャップを販売開始

・水道水を入れた専用ペットボトル(約1.5リットル)にキャップを装着してひねると、「プシュッ」と勢いよくミネラルエキスが噴射され、「一瞬でボトルの中の水が新たなおいしさに変わるという

・ミネラルウォーターの消費量は年々増加。2021年には国内生産量が30年前のおよそ16倍にあたる400万キロリットルを突破し過去最高になっている

最後に

今週もみていただきありがとうございました!

また来週!Twitterではもっとラフにニュースをピックしてます〜