たま深経済読解PART2

教材:バフェット太郎の投資チャンネル(2023年2月15日)

1)指数からみる物価とインフレ予想

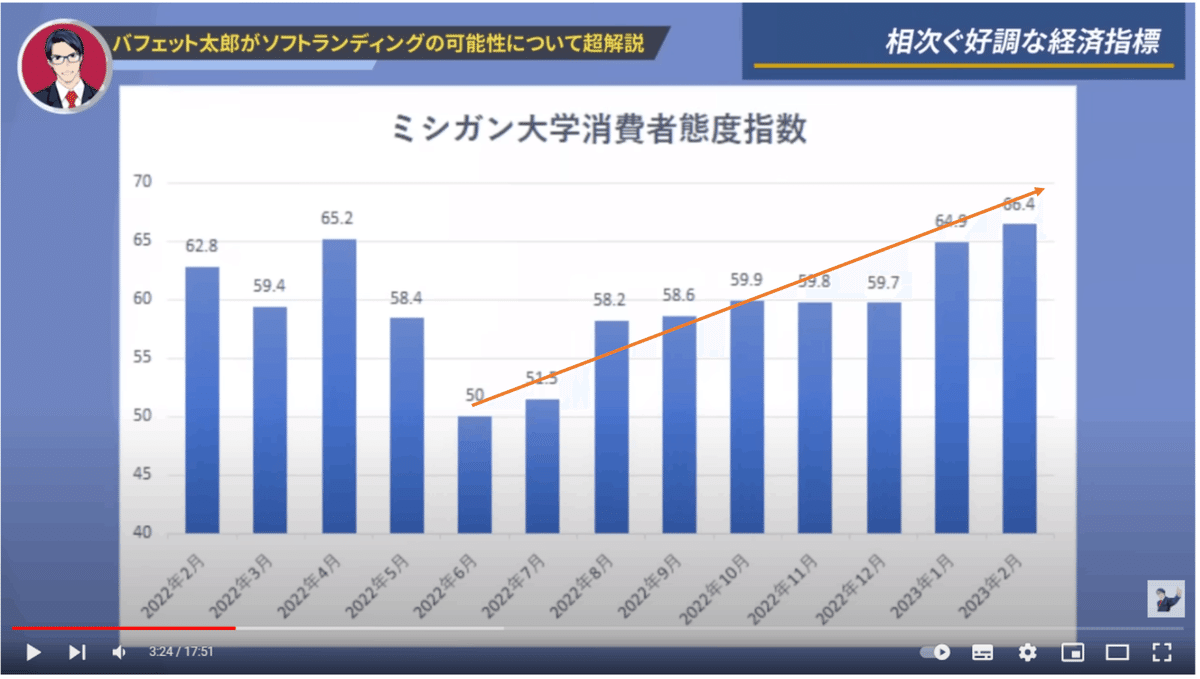

数値が高ければ景気に楽観

数カ月のトレンドで判断

消費者が予想する1年後のインフレ率

バフェット解説:期待インフレ率が 12月発表のCPI 6.5%より低い4.2%だった事で消費者がインフレの減速を予想している。→理由はそこではなく、消費者態度指数同様に過去数カ月のトレンドが下向きであるからというのが一番の理由の様な気がする。(こんな感じ👇)

ここで引き合いに出している23年2月の期待インフレ率4.2%自体にはあまり大きな意味がないと思う。この数字を軸に話をするなら、23年1月の3.9% に対して2月は4.2%と上がっている訳だから「消費者は先月よりもインフレに悲観的になっている」という見方も出来てしまう。

消費者態度指数 vs 期待インフレ率は逆相関→低インフレになると思っているから景気に楽観という当たり前の理論。

期待インフレ率 vs CPIが相関→昔はどうだったか分からないがニュースなどで毎月のCPI推移を知っている人が予想する訳だから最終的なインフレ率がCPIと相まって行く事は自然。

バフェット太郎さんの結論は同意。人々はインフレは収まった(後退した)と思っており、実際に収まりつつある。つまり今日5ドルのものが来年もほぼ5ドルである可能性が高まった、と見る事が出来る。

CPIの値はあくまでも「基準時」との比較であり、どうやら前年同期という意味ではないらしい。ざっと見た限り、日本は2020年を、米国はなんと1982年を基準年としているという解説もあり、自分の理解が追いついていない(更なる調査が必要)。言える事は基準年が変われば我々が毎月目にするCPI値は簡単に変わるので、例えば2%台から5%台に跳ね上がった2021年5月(4月)以降が基準年になればCPIは低く算出される。長期目線では2%が妥当だとか4%が高いといった議論にあまり意味がないのではないかとすら思ってしまう。

2)労働市場と景気後退

バフェット解説:

① 労働市場が好調→消費者心理が明るくなった(〇)

② レイオフ続くハイテクセクターは民間部門全体の雇用に占める割合2%に対しサービス業は36%。現在サービス業で求人が増えている。→米経済が回復局面に来ている(△)

③ コロナ禍で感染を恐れて人々は接客業から自宅から働けるオフィスワークへ流れたが、コロナが去って人々が再び接客業に戻って来る(×)

④ インフレで家計が圧迫+サービス業の賃上げで人々が再び接客業に戻って来る(△)

これは(1)消費者心理が明るくなっている人たちとサービス業で働く人たちは別、(2)オフィスワーク出来る人たちとサービス業で働く人たちも別、と考える方が良いと思う。賃上げがあったとはいえ、サービス業の賃金は相対的に低いままだし、仕事としての魅力がない。これまでそうした仕事を担っていた移民が減っているので求人数に対して就業者数は低いままだ。オフィスで働く能力がないアメリカ人はサービス業に流れるのではなく社会保障に逃げる(単に働かなくなる)。彼らは就職活動をさっさと諦めてしまうので失業率もさほど上がらない。特にポイント③の考え方は間違っていると思う。言っては何だが、飲食店やファストフード店でウェイターやレジ打ちをやっている人達の多くはオフィスPCなど使えないし、専門知識を習得する事にも消極的だ。彼らにオフィスで、ましてや自己管理能力が求められるホームオフィスで働ける仕事をオファーする会社などある筈がない。オフィスワーカーはオフィスワーカーというジョブ・マーケットの中で、接客業は接客業という別のジョブ・マーケットの中で競争や需要と供給のせめぎあいがあるだけで、その垣根を超えて人材が動く事はほぼないと思う。

失業率は微増するも低水準で推移する。

暫くの間はハイテクやオフィス業務のレイオフは増え続け、サービス業の人材不足は解消されないまま推移していく。

サービス業は恒久的な労働力不足により再編を余儀無くされる(機械化、サービスの低下、吸収合併など)。

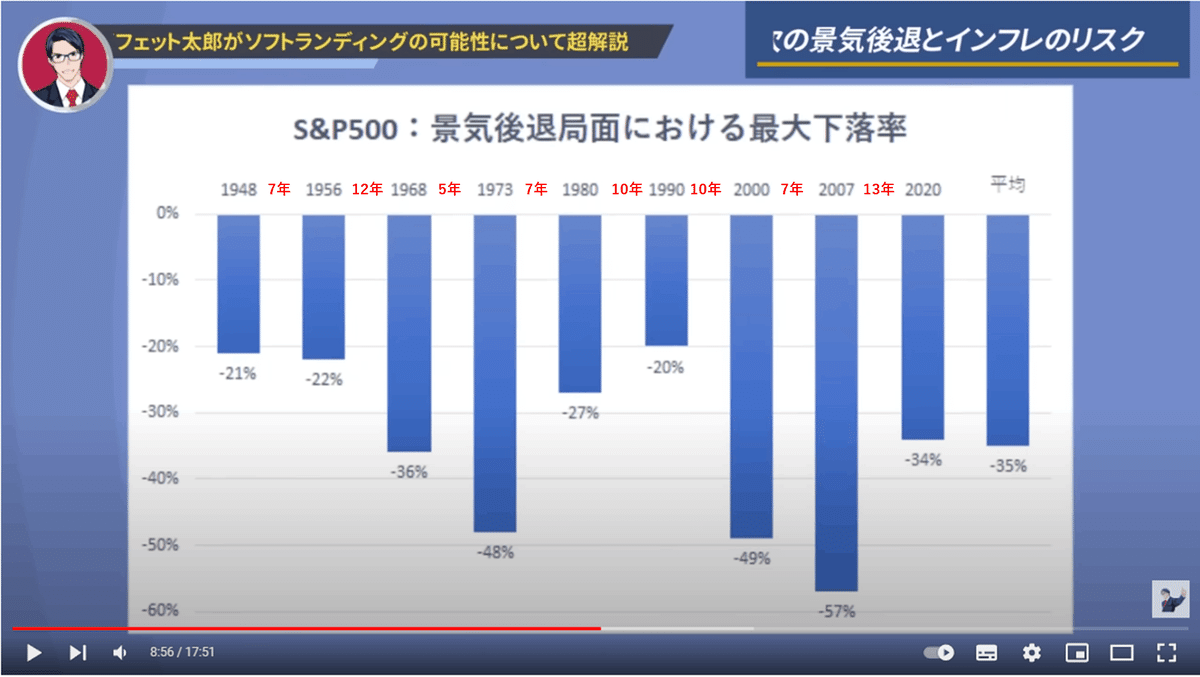

3)景気後退サイクルと投資

2020年2月~2020年3月(1ヶ月で34%下落)

2020年4月~2020年7月(回復するまでに3ヶ月)

2000年3月~2002年10月(2年7カ月で49%下落)

2007年10月~2009年3月(1年5カ月で56%下落)

2002年11月~2007年10月(回復するまでに5年)

S&Pの下落率が大きかった年が過去何年で何回あったか、という見方だと10年に8~9回となるが、その下落率がどの位の期間でのものか、また元に戻るまでにどの位の期間を要したか、という部分を見ないと正確ではない。10年に1度の大暴落があっても、その後数年で元に戻るならその間耐えれば良いだけなので大したリスクではないが、日本のバブルのように30年経った今でも当時の最高値に戻っていないという事実を見るとやはり投資はコワイ。弾けるまでバブルと判らないのがバブルな訳で、2022年1月のS&P最高値がバブルでなかったと言えるのはこの後その値(4,818ポイント)を超えるまで分からない。もしかしたらこの後景気はズルズルと後退し続け、今投資している額を超える日は30年先になるかもしれない。

良く言われている「暴落を恐れて投資しないということは、それ自体がまたリスク」という考え方は全くその通りだと思うが、余命短いバブル経験者の50代後半としてはそれでもコワイ。大昔の事とは言え、現実として、世界恐慌前の1928年の株価を超えたのは1954年初頭なので回復には実に26年間かかった事になる。勿論、ここにはインフレ・デフレという要因が入っていないので同じ期間に同じ額を現金で持っていた場合はどうだったか、という検証は必要だ。

バフェット太郎さんはこのあと2つの事を言っています。

① このあと確実に景気後退(Recession)は来るがリーマンショックの様なヒドイ事にはならない。

② 次のインフレは2ケタ台になる可能性がある。

①はFRBが仕掛けているのでかなりの確率で起こるが、②に関しては、そもそも今回のインフレが過去に例のないパターンで起こっているのでここは希望的観測も込めて話半分に聞いておきたい。

現金主義の私の人生の最後は厳しいものになりそうだ。

この記事が気に入ったらサポートをしてみませんか?