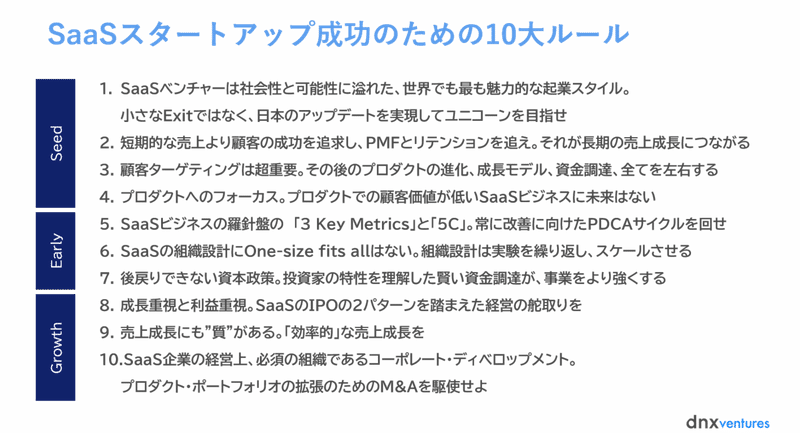

DNX Venturesが考えるSaaSスタートアップ成功のための10大ルール(2020年版)

DNX Venturesの倉林&湊です。

今回は、SaaSビジネスを成功させるために押さえておきたい重要なポイントについて、お伝えしたいと思います。

現在、コロナショックの影響で市場環境が悪化し、SaaS企業にも少なからず影響が出ています。しかし、VCという立場で多くのSaaS企業の不況時の状況を見る中で、力強く対応・成長できているSaaS企業と、そうでないSaaS企業には「差」があると感じています。

不況の今だから立ち返るべきSaaSの基本

この「差」が何から生まれているのか?

ターゲット市場による影響の大小を排除して考えれば、SaaSビジネスの基本とも言えるポイントを理解し、企業運営できているかどうか、がこの差を生み出していると思います。裏を返せば、これまでの好況のタイミングでは、資金調達が容易だったので、胡麻化されてしまっていたポイントが、不況の中で明確な差として表れてくるという現象であると考えます。しかし、今からでも遅くはありません。むしろ、この不況のタイミングは基本に立ち返り、SaaS企業として筋肉質になる絶好の機会。しっかりと自社のビジネスの課題に向き合えば、この不況を乗り越えたタイミングで大きく飛躍することにつながるでしょう。

今回は、日本のSaaSベンチャーの成功に向けた、我々が考える10個の基本ルールについて概要を解説したいと思います。また、コロナショックで対応が異なるものもあるので、それに対する我々の考えも付け加えます。

なお、米国のトップSaaS VCの一つであるBessemer Venture Partnersは、Byron Deeterを中心に毎年State of the Cloudを発表していますが、彼らがリリースしている10 laws of Cloudもぜひ参考にしてください。我々もBessemer含めた米国の先行研究をベースに、50社を超える日本のSaaSベンチャーへの投資を通じて学んだ内容を加味して本稿を作成しています。

[第1章 シードステージ編]

シード期のSaaSスタートアップのCEOも、設立直後の他の分野のスタートアップCEO同様、マルチタスクであらゆることをこなさねばならず、楽しくも大変な時期を経験します。初期メンバーとなる優秀なメンバーの採用、プロダクトの開発、顧客獲得とカスタマーサクセス。そして、シリーズAに向けて、できるだけトラクションも積み上げたいと考えるのは、CEOとして当然のことでしょう。

しかしながら、限られたリソースの中でこれらを全て同時に進めようとするあまり、キャッシュが尽きた頃に全てが中途半端になってしまう事例も少なくありません。シード期のSaaSスタートアップCEOが直面する課題と、それに対してどう向き合っていくかについて、DNX Venturesの見解をお伝えしたいと思います。

1. SaaSベンチャーは社会性と可能性に溢れた、世界で最も魅力的な起業スタイル。小さなExitではなく、日本のアップデートを実現してユニコーンを目指せ

なぜ、DNX Venturesは、日本でSaaSにこだわって投資しているのか?

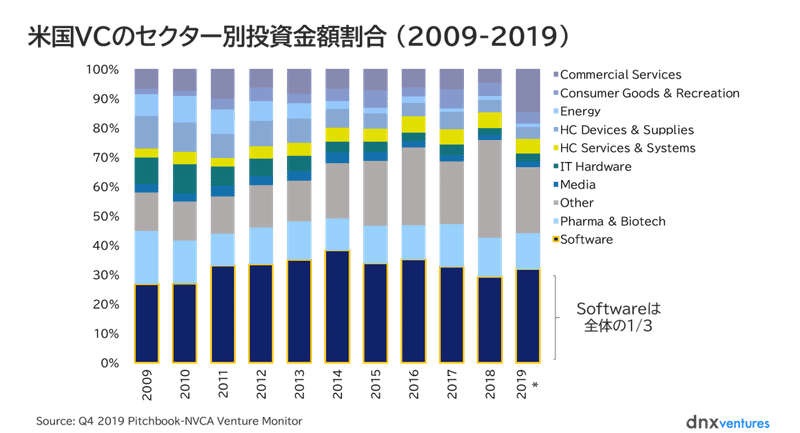

それは、日本のSaaSスタートアップの創り出すソリューションが社会に求められており、故にVCとして魅力的な投資機会だからです。少し古いデータになりますが、Sapphire Venturesのまとめたデータによると、米国では元々VCやスタートアップの主戦場としてB2Bの領域があり、2006年から2016年の10年間のスタートアップのExit金額も、B2CよりB2Bの方が大きいというデータがあります。また、2009年から2019年にかけても、B2Bソフトウェアが全体の1/3を占め、最もVCから投資を集めてきたというデータもあります。つまり、米国では以前からクラウドコンピューティング、SaaSがスタートアップの主戦場だったのです。

一方、米国と比較し起業後進国であった日本では、新興のテクノロジー大手企業がB2B領域で立ち上がらず、スタートアップの代表格といえば、B2Cのインターネット企業をイメージするような時代が続きました。2010年頃になってようやくクラウドコンピューティングの力を借りて、B2B起業家として適切な業界経験を持った人材が、業界のペインを解決すべく起業する例が増えてきました。

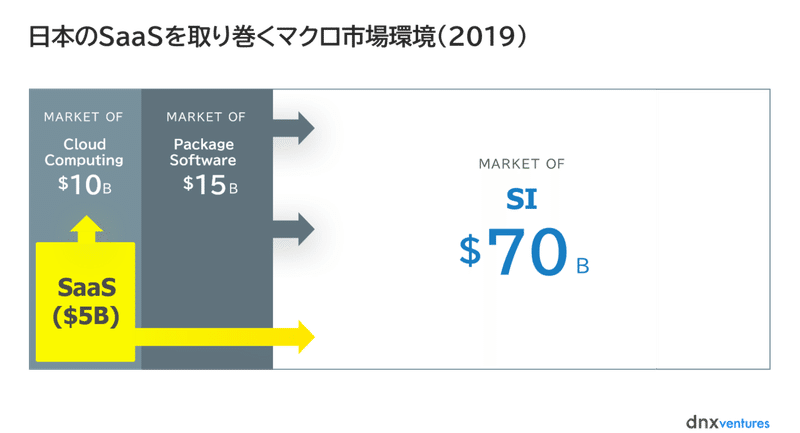

伸び代が大きく、魅力的な日本のSaaS市場

2020年現在、日本のSaaS市場は5,000億程度と言われています。エンタープライズ・ソフトウェア市場は1兆円、システム・インテグレーション市場は7兆円ですから、マクロ市場としてもまだまだ大きな伸び代があります。従来ITソフトウェアの恩恵を受けていない様々な産業がこれからIT化することを考えると、さらに大きな市場が存在すると考えて良いでしょう。SaaSスタートアップの起業家は、この巨大な市場で先端的なSaaSアプリケーションを展開し、テクノロジーの恩恵を受けていない、さまざまな業界をアップデートする機会に恵まれているのです。

では、この魅力的な市場において、どういった成功イメージを持って経営すべきでしょうか?DNX Venturesは、市場でのリーダーシップ確立のためのスピード感を持った事業拡大を追求し、ユニコーンを目指すスタートアップ企業を応援します。その為にも、経営陣には小さなIPOを目指して黒字化を急ぎ小さくまとまるのではなく、ビッグ・ピクチャーを実現するための大型資金調達に挑んで欲しいと願っています。現に、日本でもSansan、マネーフォワード、freeeのように時価総額が1,000億を超えるSaaS企業が現れています。彼らを追いかけ、追い越していくようなスタートアップの出現に期待しています。

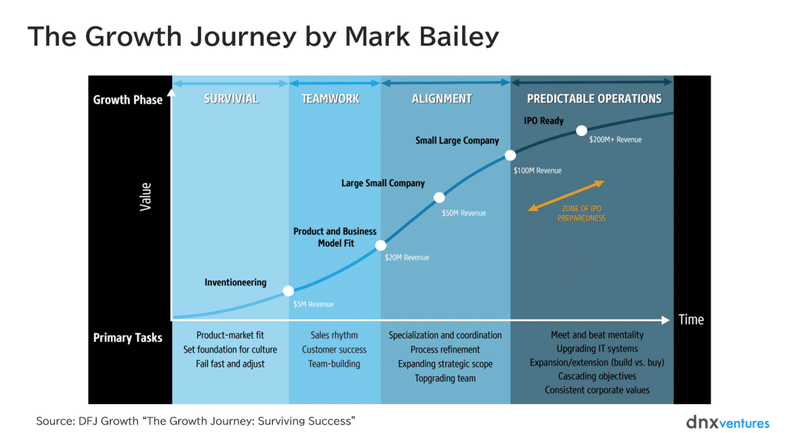

DFJ Growth Mark Baileyの「The Growth Journey: Surviving Success」にもありますが、米国では一般的に売上が$100Mを超え、持続的な成長が見込まれて初めて上場可能になるのに対し、日本では、東証マザーズに上場している会社の多くは、売上の規模で言えば "Product and Business Model Fit" の段階とも言えます。そもそも既存事業の延長線上に大きな成功があるかどうか、まだ不透明な状態で上場しており、また国内機関投資家や個人投資家から黒字を迫られる為、成長志向でスピード感を持った意思決定が難しい状況に追い込まれる可能性があります。

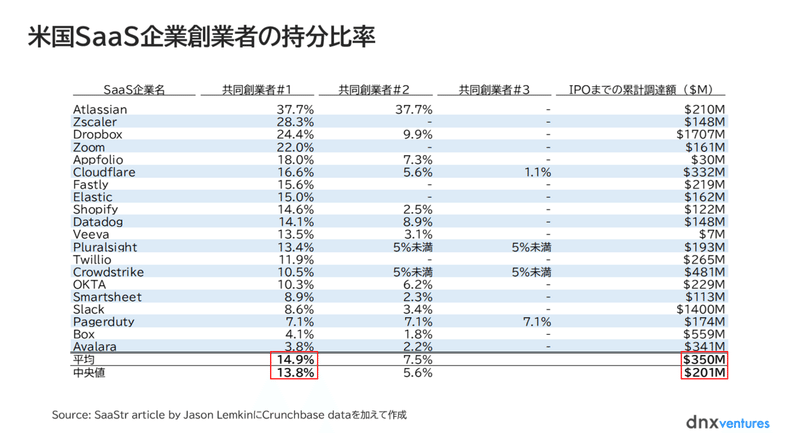

先日の我々の記事でもご紹介した通り、米国のSaaS企業のValuationは、売上高成長率を踏まえた、Revenue Multiple (企業価値 / 売上) で説明できます。この考え方が正しいとすれば、上場したものの時価総額が小さい為に資金調達ができない日本のSaaS企業は、売上増に向けた投資ができない状況になり、苦しい状況に追い込まれます。先行する米国のSaaS企業は、高い売上高成長率を達成する為に、日本のSaaSスタートアップより遥かに大きい資金をVCから調達しています。その分、創業者の平均持分比率は15%程度まで薄まっています。

McKinsey & Companyの記事「Grow fast or die slow」にも、売上高が$4 Billionになるまでは、売上高成長率を向上させた方が、EBITDAマージンを向上させるより、2倍も時価総額向上に寄与するという記載があります。インターネット、ソフトウェア企業として業界で存在感を示す為にも、売上成長を追求する姿勢を示して頂きたいと考えます。

2. 短期的な売上より顧客の成功を追求し、PMFとリテンションを追え。それが長期の売上成長につながる

突然ですが、ここでクイズです。

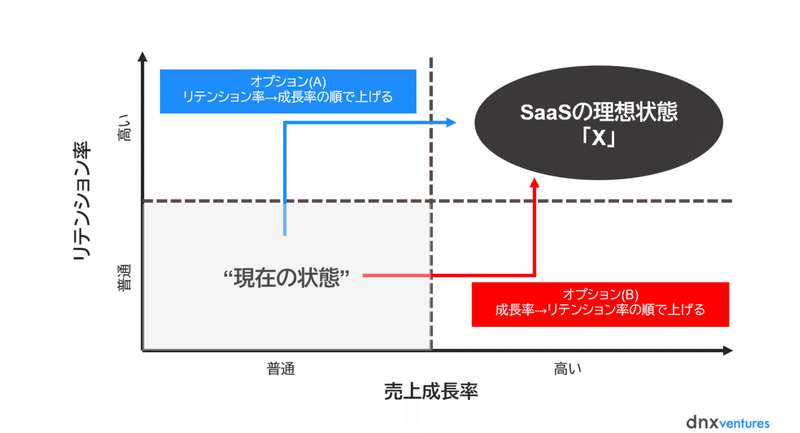

下の図は、横軸が売上成長率、縦軸がリテンション率です。SaaSビジネスの目指す姿は、売上成長率とリテンション率が高い「X」の状態です。この状態に持っていくには、オプション(A)と(B)どちらから登るべきでしょうか?

多くの皆さんがご存じの通り、SaaSビジネスにおいては、顧客の成功をプロダクトで実現した結果の、リテンション率の高さ(=チャーンレートの低さ)が重要です。従って、多くの急成長するSaaS企業は、売上成長よりリテンションを重視した戦略を取ります。つまり、正解はオプション(A)です。

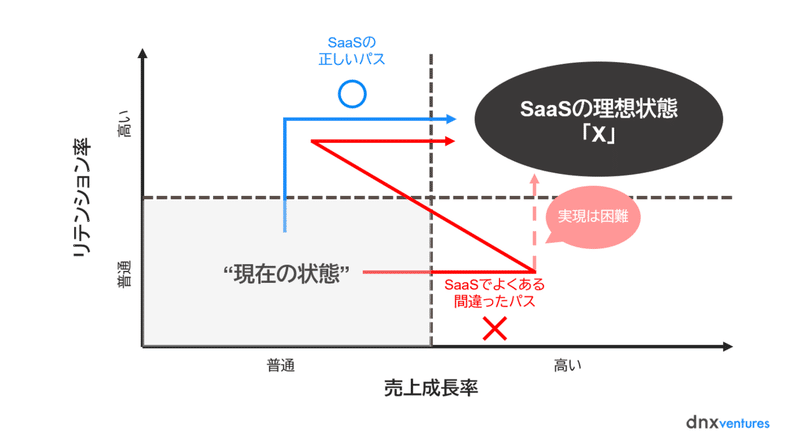

「そんなの当然じゃないか?」と感じられる方も多いかもしれません。しかし、VCとして多くのSaaS企業の成長過程を見てみると、実際には(B)を志向し、結果、上図の赤線のように一時成長が停滞して、結局リテンションを改善するまで成長できないSaaS企業は少なくありません。なぜでしょうか?

この現象には、いくつか要因があります。

投資家がARRの数字だけを闇雲に追いかけるよう圧力をかけているのかもしれませんし、Cashを確保する上で新規受注が必要な状況にあるのかもしれません。ですが、正解は(A)のパスで行けるよう、PMFに十分な時間をかけることが長期的な成功には必要不可欠です。そして、そのための資金をしっかり確保することが大事になります。PMFを実現するためには、想定顧客やプロダクトが提供すべき価値について仮説検証を行い、顧客のフィードバックを踏まえてアジャイルに開発を繰り返し、顧客の「Wow体験」を実現するまで顧客に向き合うことが大事になります。ここから逃げてしまい、短期的な売上を追いかけてしまうと、PMFが遠のき、(B)のパスでの成長を考える以外に選択肢がなくなり、成功に向けて遠回りすることになります。

では、PMFしているかどうかをいかに測れば良いのでしょうか?

顧客がサービスを更新してくれていれば、それが最も分かりやすい指標になりますが、シード期ではそれが難しいのも事実です。なぜなら、最も大きい要因は、リテンションで使われる一般的なKPIは、時間が経たないとわからない遅行指標で、測りにくいためです。リテンションのKPIとしては、Net Revenue Retentionやチャーンレートが一般的です。しかし年間契約のSaaSの場合、チャーンの発現までに1年かかってしまいます。

それでは、顧客のリテンションを測る先行指標は無いのでしょうか?

答えとして、下記2つの手法をご提案します。

1つ目の手法は、“顧客のプロダクトの使用状況データ”の入手です。カスタマーヘルススコアやCSM(Customer Success Metrics)とも呼ばれますが、顧客のログイン率や特定の機能(ダッシュボード等)の使用率などが上げられます。米SaaS企業では、シード期から月次コホート分析でリテンションを測定するのが一般的です(コホート分析の詳細は別の機会に解説します)。

2つ目の手法は、“顧客の声を直接集めること”です。代表的な手法として、NPSやSean Ellisテストも有効です。顧客が望む効果があるのか、顧客が目を光らせるような「Wow体験」を作れているか、を顧客に聞くのも非常に大切です。特にリソースが限られる設立初期の日本のスタートアップにとっては、精緻なカスタマーヘルススコア取得のための機能をプロダクトに実装することが難しいという状況もあるでしょう。その場合は顧客との密なコミュニケーションを通じたフィードバックを参考にしましょう。我々Early StageのVCも、投資時の顧客Referenceを通じて、顧客のExcitement、つまり顧客がどのくらいそのSaaSに興奮し、期待しているかを確認しています。下記Startup DBさんのインタビュー記事内で、倉林がカケハシへの投資を決めた時の顧客レファレンスの模様について語っています。

★不況時におけるポイント

前回のブログでも記載しましたが、現在(2020年5月)のような不況時においては、新規顧客獲得が難しくなります。そのため、SaaSの最も重要なアセットである、既存顧客のリテンションはより重要度が増します。

3. 顧客ターゲティングは超重要。その後のプロダクトの進化、成長モデル、資金調達、全てを左右する

シード期のSaaSスタートアップの起業家の方々と話をする中で、最も良く議論する論点の1つが「顧客ターゲティング」についてです。シード期のSaaSスタートアップでは、顧客の的が絞れず、ざっくりしたターゲティングをしてしまいがちです。しかし、B2Bの場合、企業規模、業界、対象部門によって抱えている問題も異なります。故に、ざっくりとしたターゲティングを行ってしまうことで、解決する課題やプロダクトの価値がぼやけてしまうことに繋がります。従って、シード期であっても、下記のような顧客ターゲットの設定を行うことをお勧めします。

SaaSの顧客ターゲティングの主な論点

・顧客サイズ(エンタープライズ、Mid、SMB)はどれくらいか?

・上場企業か?未上場か?スタートアップか?

・顧客企業はどの業界か?(例. 広告、建築、飲食)

・ユーザー部門はどこか?(例. HR、営業、経営企画)

・ソフトウェア購入の意思決定者は誰か?(例. マネージャー、経営層)

また、プロダクトの進化のみならず、この顧客ターゲティングは、その後の課金モデル/ARPA、顧客獲得サイクル(MQL→SQL→受注)、顧客オンボーディングの期間/コストへの影響も大きく、結果として資金調達にも影響を及ぼします。例えば、中小×製造業の財務部門向けのSaaSであれば、顧客担当者数が少ないので、課金モデルとしては、会社単位の課金に近くなり、また予算も小さいため、数百万円規模の大きなARPAは望みにくくなります。また、CPAの低いオンラインでの刈り取りも難しく、ITリテラシーも相対的に低いため、顧客獲得サイクルやオンボードの期間/コストも上がります。このように市場は大きいが、効率的な成長モデルが描きにくいSaaSの場合には、起業家の資金調達力の高さが、より重要になります。

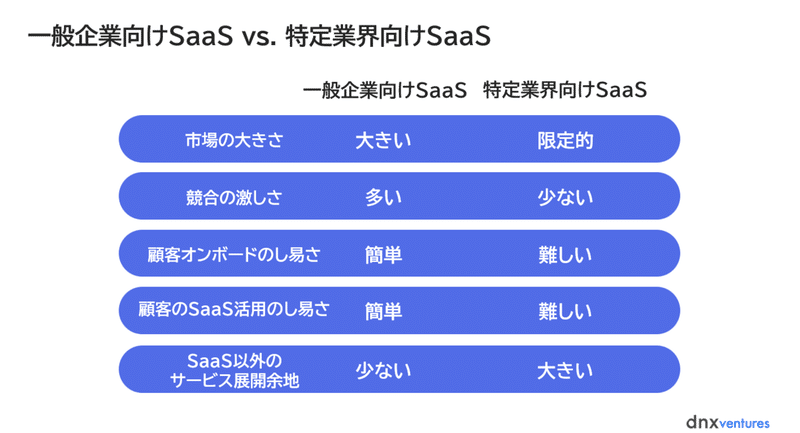

一般企業向けSaaSか、特定業界向けSaaSかどうかも成長モデルにも大きく影響してきます。以下の図で示したような、メリット・デメリット、各業界に求められる要件を事前に理解した上での成長戦略を作ることが重要です。

一般企業向けSaaSは、米国企業が日本市場の開拓に貢献した影響もあり、大きな市場が存在する上に顧客のリテラシーも上がっています。既にお伝えした通り、極めて有望な市場であると言えるでしょう。一方で、日本の競合ばかりでなく海外から参入してくる大手SaaS企業と競争しなければならない場合も多く、熾烈な戦いとなります。

特定業界向けSaaSは、一般的には市場のサイズは限定的と考えられますが、競合は然程存在せず、また日本特有の商習慣が存在するため海外企業の参入が限定的でリーダーシップを取りやすいという利点があります。また、SaaSプラットフォームを構築してしまえば、その上にビッグデータ事業、EC事業等、さまざまなサービスを重ねて展開し、垂直に市場を掘っていけるという利点もあります。なお、ANDPAD(旧社名 オクト)が展開する建設業界のように、日本にはITの恩恵を受けていない巨大な市場が存在するため、市場も十分に大きく魅力的なケースも存在することもお伝えしておきます。

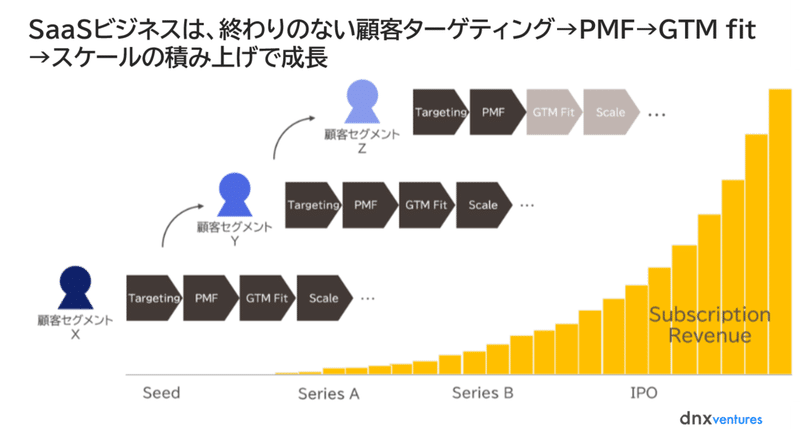

SaaSは、“顧客ターゲティング→PMF→GTM fit→スケール”の繰り返し

「顧客ターゲットを細かく切ると、市場が限定されてしまうのでは...」という相談をよく聞きます。確かに非常にニッチで、他に展開余地がない場合もあります。しかし、ほとんどのケースにおいて、同じような課題を持っている他の顧客セグメントがあったり、同じ顧客内の他の部門でそのSaaSで得られるデータ活用が新たな価値を生むことで、他のセグメントに展開可能になります。

SaaSプロダクトは、One-size fits allになることは非常にまれです。従って、実際は以下の図に示すような、顧客ターゲティングを絞り、そこでPMFを探し、GTM fitで経済合理性を検証後、スケールさせることを複数の顧客セグメントに繰り返すことで成長していきます。その意味で、1つの小さな顧客ターゲットですら、PMF→GTM fit→スケールのサイクルを回せないなら、SaaSビジネスを成長させることはできません。また、同じ顧客だとしても、顧客も環境も変わるため、PMFは終わりなく、常にPMFは探し続けます。

★不況時におけるポイント

今回のコロナ不況には、顧客ターゲティングの再考は非常に重要です。今回のコロナショックでの影響が大きい、SMBや飲食業、サービス業など業界は、チャーンが起こりやすくなります。従って、キャッシュの安定したエンタープライズや、このコロナ不況下だからこそ成長が見込める、ECやヘルスケアなどの業界へのターゲティングのシフトは、検討に値します。

4. プロダクトへのフォーカス。プロダクトでの顧客価値が低いSaaSビジネスに未来はない

SaaSスタートアップにとって、"Software" as a Service(=SaaS) と言われる通り、ソフトウェア(=プロダクト)が事業において根幹となる存在です。よって言うまでもなく、プロダクトを作るチームのクオリティと、その仕組みが勝負を分けることになります。言われてみれば当たり前なのですが、全てのSaaSスタートアップが適切なアプローチを取れている訳ではありません。

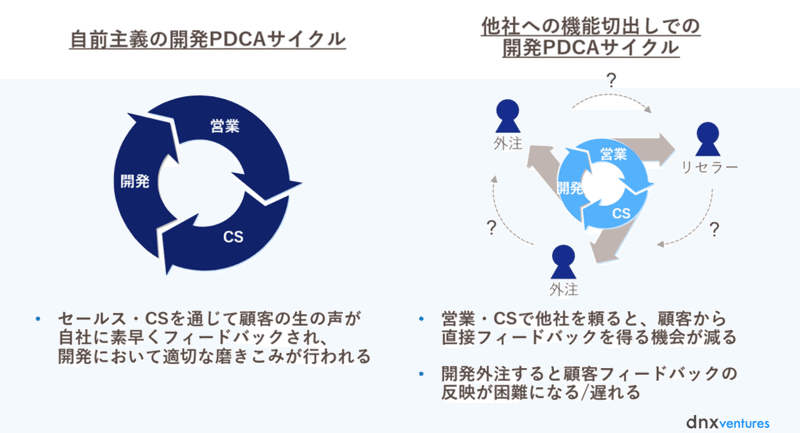

シード期の創業チームが営業経験者中心だったり、エンジニア経験者中心のチームだったりすることでチームの強みが偏る結果、自分の不得意、ないしは採用ができない役割を外部のパートナー企業に外注しようとするケースは日本ではまだ見られます。しかし、SaaSスタートアップの経営者として少なくともアーリーステージまでは、最高のプロダクトを作るために必要な事柄は自ら学び、自前主義で経営すべきであると考えます。

例えば、エンジニア経験のないCEOだからと言って、開発を丸投げという訳にはいきません。サーバーはAWSなのか、GCPなのか?フロントエンドの言語やフレームワークはどうするのか?コンテナやマイクロサービスを活用したスケーラビリティをどう実現するのか?開発負債はどのタイミングで解消して、信頼性のある基盤を構築するのか?こうした議論をしっかりと開発チームと行っていく必要があります。SaaSアプリケーションの開発、デプロイ、運用に関わる主要なテーマについては、しっかり学習することが必要です。また、採用したエンジニアのクオリティを見抜けなければ、良いプロダクトが仕上がることはありません。強いエンジニアチームを組成する上では、初期にトップに据えたエンジニアのクオリティや業界での評判も、その後の採用に大きく影響を与えます。ある意味エンジニアの世界は技術、腕がcodeで可視化されてしまうので、ビジネス系人材以上にシビアな世界とも言えます。CEOが開発について知見がなく、言われるがままスキルの低いエンジニアを開発のトップに据えてしまったために、その後のエンジニア採用が進まなかったり、開発トップよりスキルの低いエンジニアしか集まらなかった、という事例はいくつも存在します。

エンジニア経験者のチームであれば、逆に営業やカスタマーサクセスの組織を自ら自前で構築することの重要さを蔑ろにしないよう注意する必要があります。営業やCSを外注してしまうと、フィードバックを直接顧客から得る機会が減り、顧客のフィードバックをプロダクトに迅速に反映する事が難しくなり、PDCAサイクルの速さが失われてPMFの実現が遅くなります。

仮に、営業やCSを外注するとしても、営業・CSのノウハウが自社に蓄積され、型化ができていなければ、パートナーを活用した事業拡大は難しいのが実態です。パートナー企業の多くは、メインの事業としてSaaSを扱っている訳でもなく、多くの場合、ソフトウェア/SaaSの販売やカスタマーサクセスのノウハウもありません。

プロダクトを事業の中心に据え、PMFとユニットエコノミクス(経済合理性)を実現し、魅力的な開発ロードマップを構築できれば、プロダクトが最も重要な「Moat」になります。SaaSのコアにあるMoatは、顧客に寄り添い、テクノロジーで常に性能が進化し続けることにあります。歴史的にも、この強みがあったため、オンプレミス市場を塗り替えてきました。また、テクノロジー企業の一般的なMoatとなる、スイッチングコストの高さやネットワーク効果も、プロダクトがあって成り立ちます。これらのMoatが競合との「時間差」を産み続け、結果、SaaSスタートアップが成長することができるのです。

[第2章 アーリーステージ編]

シード期を超え、シリーズA調達を果たしたSaaSスタートアップに求められるのは、“成長スピード” と “成長効率” です。差別化が効いて、経済合理性も担保できたプロダクトを、いかに迅速に効率よく成長させられるか。そのためには、神経回路の繋がった組織を作り上げ、正しい指標をモニタリングしながら、会社の健康状態を把握し、合理的な打ち手を打ち続ける必要があります。

5. SaaSビジネスの羅針盤の 「3 Key Metrics」と「5C」。常に改善に向けたPDCAサイクルを回せ

アーリーステージになると、PMF(顧客ターゲットとプロダクトの仮説検証)も見えてきて、いよいよ成長に向けた経営の舵取りが重要になります。ここではSaaS経営の羅針盤となる「3 Key Metrics」と「5C」を解説します。

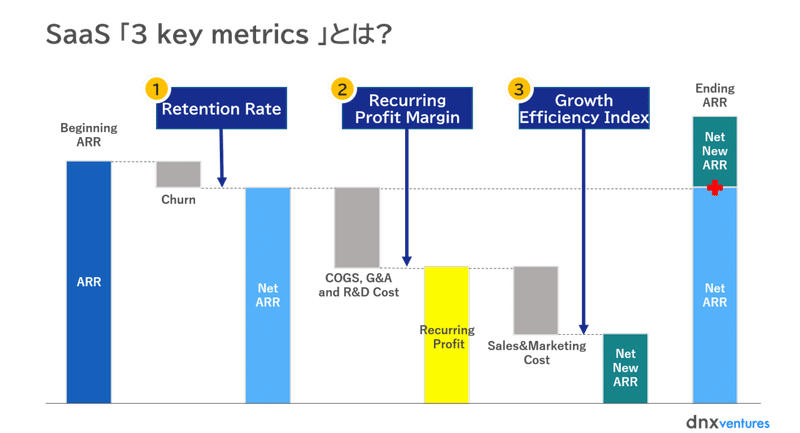

■ 3 Key Metrics

SaaS事業の3つの成長ドライバーは、(1)Retention Rate、(2)Recurring Profit Margin、(3)Growth Efficiency Indexとなります。逆に言えば、SaaS事業運営上、経営者にとって最も重要な3つの変数であると言えます。

①Retention Rate: 下記にて解説するChurn Rateの逆数です。SaaS企業にとって、最も重要な指標といって良いでしょう。

②Recurring Profit Margin: ARRから、SaaS事業運営上必要なサーバーコスト、研究開発費、そしてサービス運営に必要な人件費等のうち、セールス&マーケティング関連以外のものを差し引いた値です。シングルソース、マルチテナントのSaaSモデルでは、事業が積み上がってくるとスケールメリットが得られ、この値が他業種比で高くなっていく点が特徴です。逆にSaaS提供に付随してコンサルティング等の人的サービスが必要になったり、SaaSアプリケーション内で使用するデータを他社から購入していたりする場合にこの値は下がっていきますので注意が必要です。

③Growth Efficiency Index: Growth Efficiencyはセールス&マーケティング投資が、新規のARRの増加にどの程度寄与するかを見る指標です。その逆数がGrowth Efficiency Indexで、目安としては1を下回る(つまり投資額以上の増額がある)値を目指すのが良いと考えます。

■ 5C

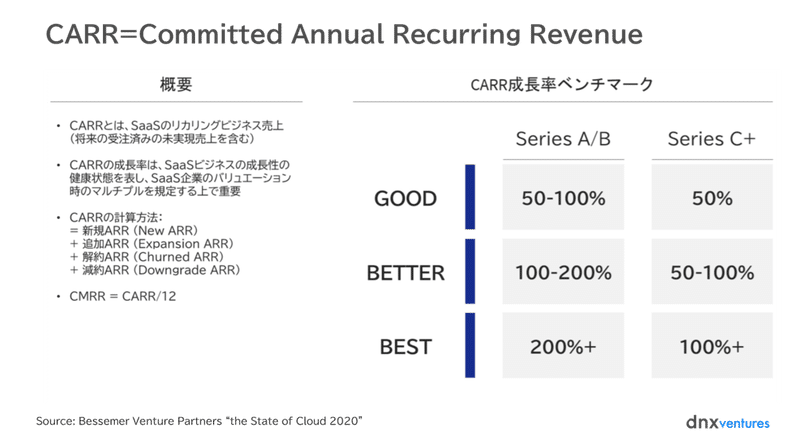

CARR (Committed ARR)

SaaSビジネスの2大経営指標の1つ。リカリングの定期収益を表すCARRは、SaaS企業の企業価値を測る上でも使われます。また、CARRの成長率がマルチプルとも連動するため、毎月のCMRR成長率を見ることも非常に重要です。CARR成長率のシリーズA/B、シリーズC+でのベンチマークは、以下の通りです。

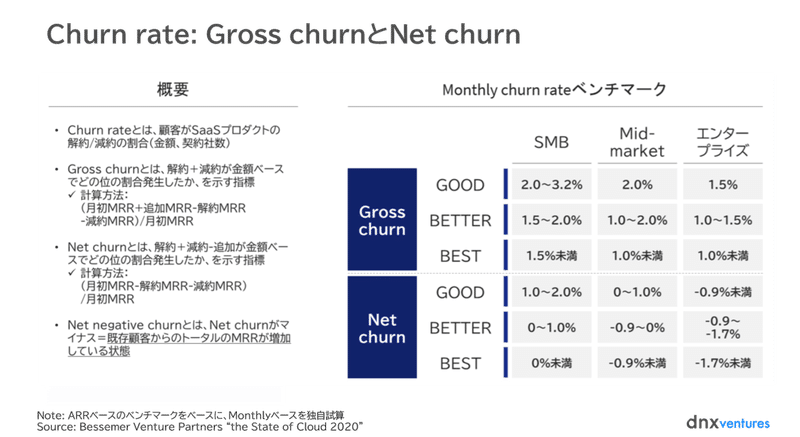

Churn rate

SaaSビジネスのもう1つの2大経営指標。プロダクトのスティッキネスを表し、リカリングモデルの強さを評価する上で使われます。もう少し細かくは、顧客社数ベースのlogo churn、解約・減約による売上減分を測るGross revenue churn、全体の売上減分を測るNet revenue churnの3種類があります。特にNet revenue churnはネガティブが優れたSaaSとみなされます。

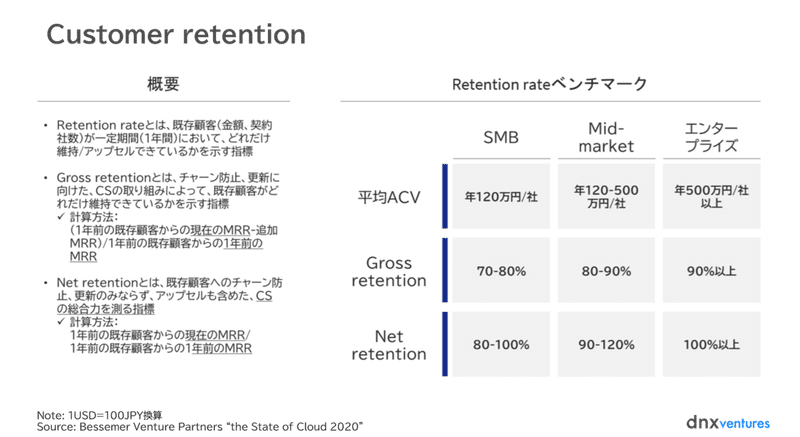

Customer retention

Churnと似た概念で捉えられがちですが、Customer retentionは一定期間(通常は1年間)での既存顧客の継続率やアップセル力を測る指標です。大きく分けると、更新率(renewal rate) に近い社数ベースのlogo retention、アップセル無しで正味の売上の継続率を示すGross Revenue Retention(GRR)、アップセルも含めた、総合的な売上の継続率を示すNet Revenue Retention(NRR) の3つがあります。

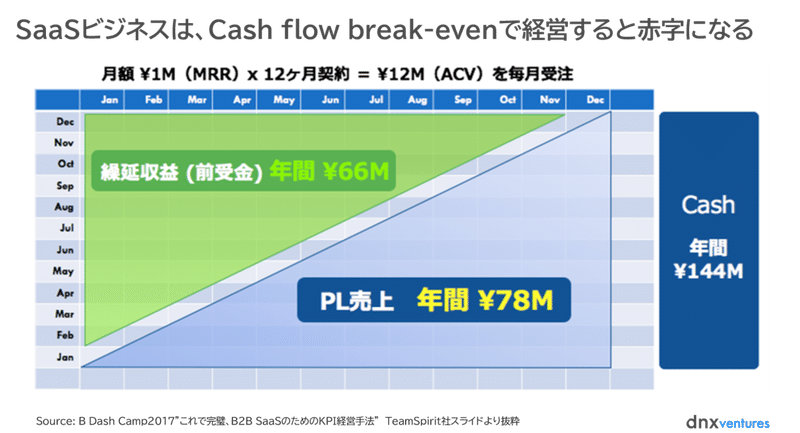

Cash flow

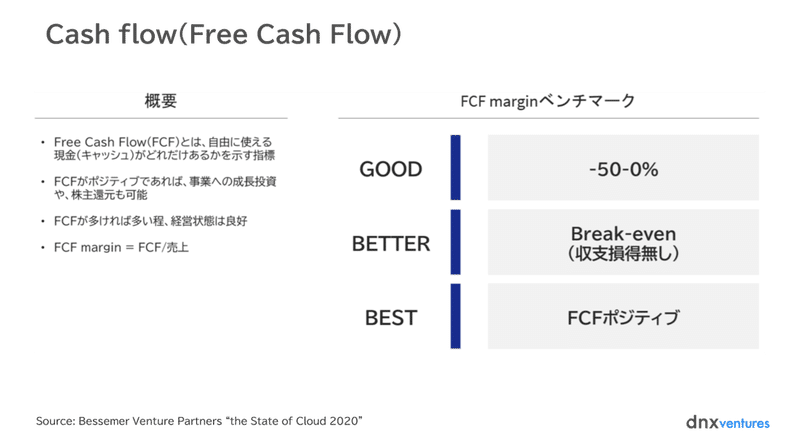

Cash flowは、その名の通り「手元の現金の出入り」を指します。"Cash is king"と言われる通り、事業の生き死を左右する重要な指標です。特にSaaSのようなB2B取引では、売上と売上代金回収には時差が発生しますので、Cash flowと利益の違いを理解して経営することは、極めて重要です。一般的なSaaSビジネスでは、下の図に示すように、年間契約による前受金モデルなので、Cash flowがbreak evenで経営すると赤字になります。

また、SaaSの本場アメリカの場合、SaaSの収益性を評価する際には、一般的な利益の指標よりもFree Cash Flow(FCF)マージンで見るのが主流です。

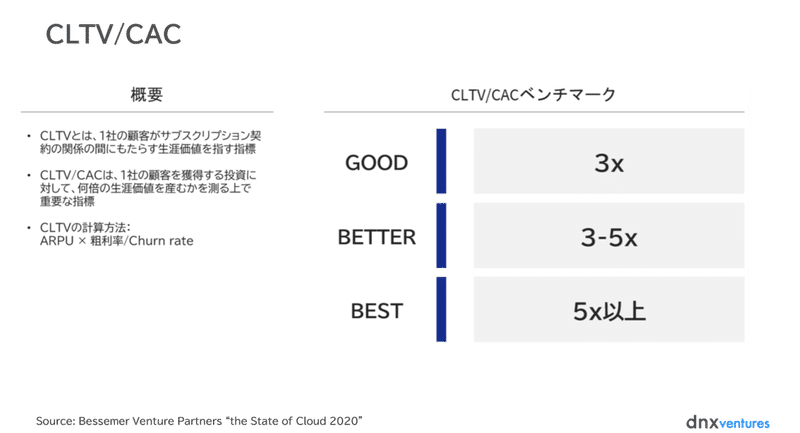

CLTV/CAC

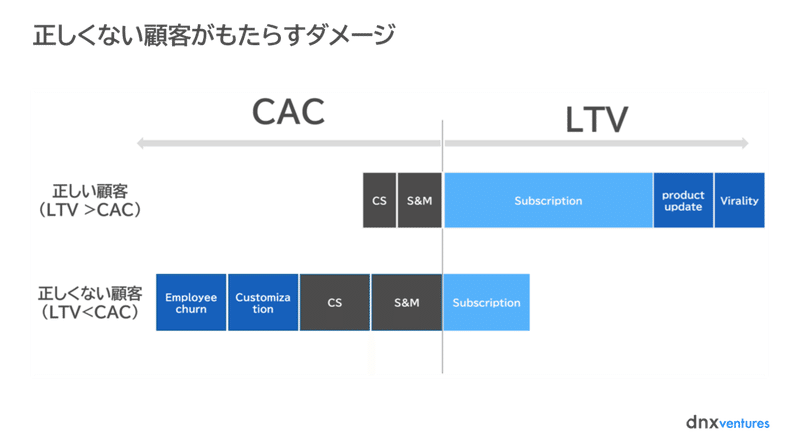

CLTV(Customer Life Time Value) / CAC(Customer Acquisition Cost)は、ユニットエコノミクスの代表的な指標。簡単に言うと「そのSaaS事業は経済性が合うのか?」を測るKPIです。また、チャネル別や顧客セグメント別に分解して見る際にも使われ、「どの販売チャネル(顧客セグメント)が事業として経済合理性があるのか」を見るためにも使用されます。例えば下図のように、ある顧客はLTV>獲得コスト(CAC)がポジティブな一方、他のとある顧客ではLTV<CACという状況、に陥りがちです。これは経済合理性の観点からも必ず避けるべきですし、加えてユニットエコノミクスが合わない“正しくない顧客”は、自社にとってマイナスの要素をもたらす顧客であることが多く、SaaSで避けるべきカスタマイズ対応を求められたり、悪いケースでは結果、ネガティブな口コミなど、副次的に全体のCACを増やす要因にもなり得ます。

SaaSにおいて、3-5x以上が望ましいとされています。

★不況時におけるポイント

この「5C」については、好況時と不況時では優先順位が大きく変わります。不況時においては、スタートアップのような小さな企業体は脆いので、生き死にを左右するCash flowが最も重要になります。それに続いて、新規獲得が難しいため、続いてChurn rate、Customer retentionが重要になります。

6. SaaSの組織設計にOne-size fits allはない。組織設計は実験を繰り返し、スケールさせる

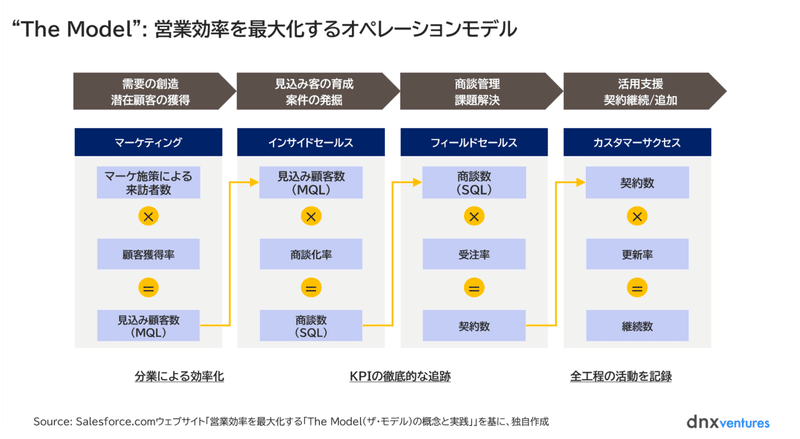

SaaSに関わられている方々には、「The Model」という言葉を聞かれたことがある方も多いと思います。しかしこの「The Model」は、SaaSの基本的なマーケティング・営業オペレーションを概念化したモデルであり、主にSMB×Inboud/Outbandをベースにしています。この「The Model」は非常に優れていますが、全てのSaaSビジネスに適切ではありません。ご存じの方も多いと思いますが、「The Model」のベースとなっているSalesforce.comにおいても、エンタープライズ向けでは少しモデルが違いますし、AtlassianのようなProduct-led Growthの戦略を取るSaaSでは、Flywheelのようなモデルが一般的です。

では、どのように組織設計を考えればよいでしょうか?

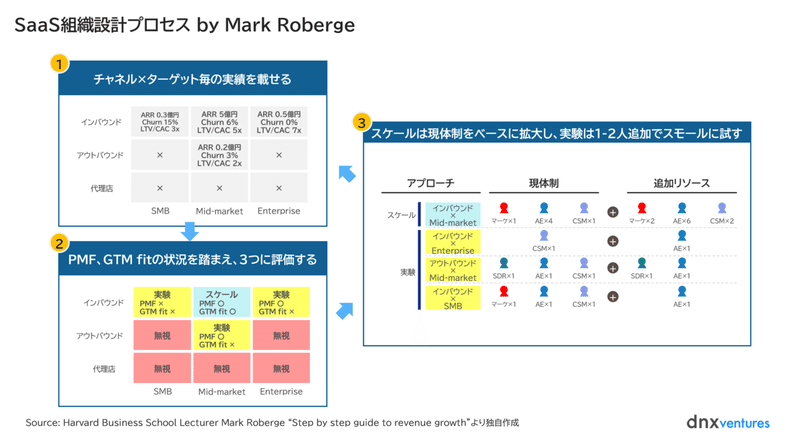

1つのやり方としては、Hubspot元SVPで、ハーバード・ビジネススクール講師のMark Roberge氏が提唱する、顧客獲得チャネル×顧客サイズをベースに組織設計を実験→評価をする方法です。概念的には、以下の図のように、自社の状態をマッピングして、各ボックスでスケールさせるか?実験を行うか?を評価して、PDCAを繰り返します。

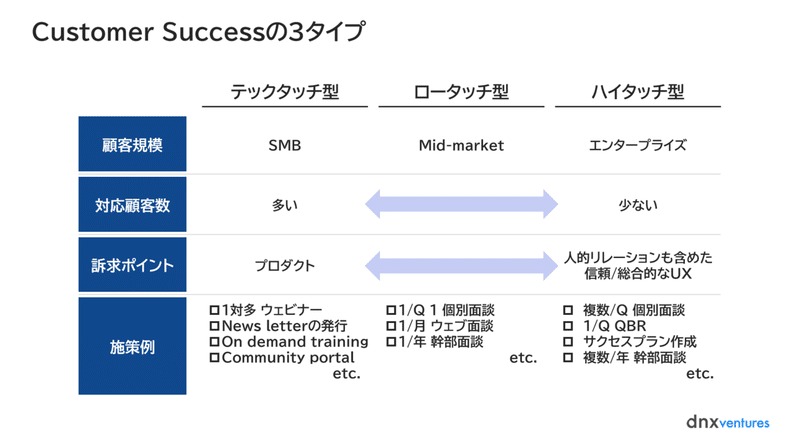

また、カスタマーサクセスも顧客サイズに応じて取るべきアプローチが違うため、組織に求められるケイパビリティが異なります。例えば、数が多いSMBの場合は、より一対多での対応が可能なテックタッチのアプローチが重要になります。

★不況時におけるポイント

不況時は、既存顧客のリテンションが非常に重要になります。そのため、組織設計もそれに応じて、カスタマーサクセスへのリソース強化がより求められます。また今回のコロナショックでは、対面が難しいため、顧客サイズを問わず、テックタッチを主体としたアプローチを開発する必要があります。

7. 後戻りできない資本政策。投資家の特性を理解した賢い資金調達が、事業をより強くする

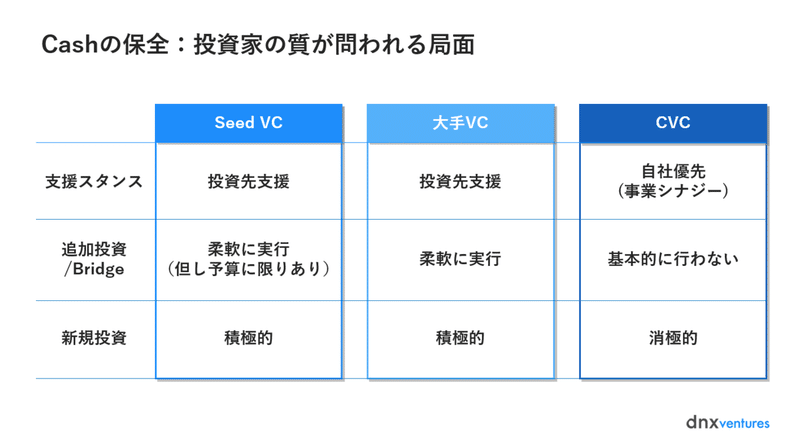

アーリーステージ以降になると、資金調達の際のオプションの幅を広がります。代表的な投資家としては、数百億規模の大手VCとCVCです。前回のブログでも触れたので、ここでは簡単に触れる程度にしますが、投資家によって役割が異なりますし、投資先の評価の仕方も異なります。

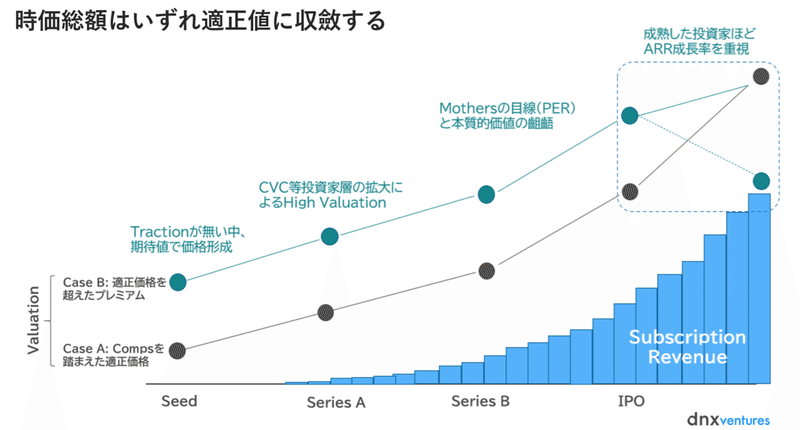

ここ数年日本では、CVCがスタートアップとの連携による事業シナジーを求めるという名目で、活発に投資が起こりました。また、キャピタルゲインが主目的ではないことを理由に、マーケットの評価の適正値からかけ離れた、高いバリュエーションを許容する傾向にありました。しかし、CVCは基本的に追加投資は行わないため、スタートアップのその後の資金調達には参加しないケースが一般的です。また、下図のCase Bに示したような実態に合わないバリュエーションで調達を行なっていると、不況時にはダウンラウンドになるケース、ないしは上場時にマーケットの評価との齟齬が生じて、最終的には適正値に収れんする結果となります。

一方、大手VCはキャピタルゲインの追求が主目的のため、PMFの成熟度を精査した上で、MRRなどの実績をベースにマーケットの評価に近いバリュエーションを行います。そのため、CVCと比べるとバリュエーションは厳しくなりますが、上のCase Aに示すような適正価格(=フェアバリュー)での資金調達が行うことができます。また、投資先支援のスタンスが前提にあり、事業が伸び悩んだとしても、スタートアップの本質的な魅力が失われていなければ追加投資も積極的に行うので、ファイナンス面での安定性は高まります。

★不況時におけるポイント

2020年4月27日付 日本経済新聞記事「大企業スタートアップ投資「減らす」9割、協業後退も」にも掲載されていましたが、大企業のCVCは本業のキャッシュの保全に動くため、不況時は投資活動をストップする傾向が強くなります。従って、安定した資金調達を実行する上では、大手VCを早期にエンゲージしていくことが重要になります。

[第3章 グロースステージ編]

グロースステージに入ったSaaSスタートアップには、引き続き高い成長率を維持するが求められます。そのためのlate Stageでの大型ファイナンス、もしくは大型のIPOで資金を確保する事が重要になるでしょう。また、そうした資金調達を実現するためにも、正しい成長プランを描ける事が重要です。

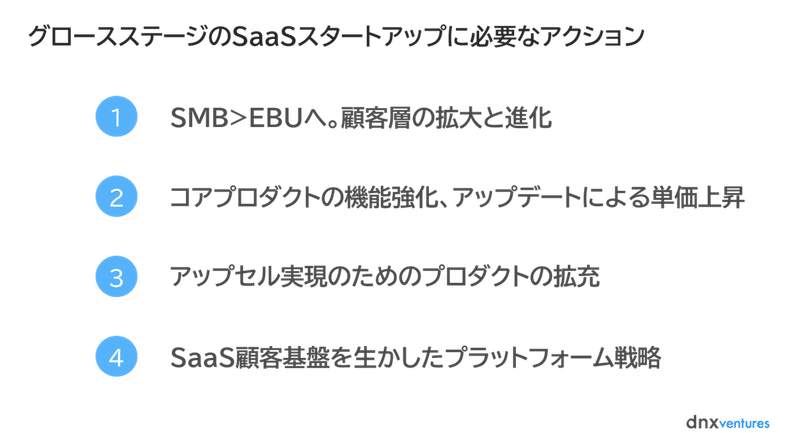

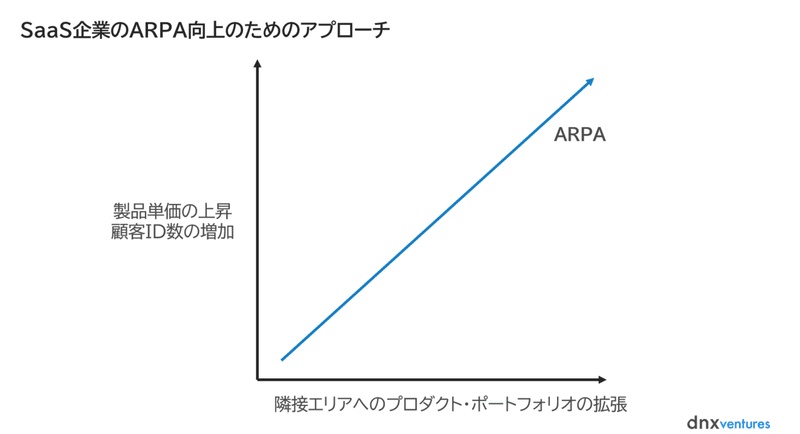

SaaS事業そのものを拡大していく事が必要ですが、大きくは1)顧客層の大型化による単価/ID数の上昇、2)プロダクトの機能強化、アップデートによる単価上昇、3)アップセル商材の提供による既存顧客からの新たな収益源確保が求められます。また、構築したSaaS顧客基盤を生かしたプラットフォーム事業も視野に入ってくるでしょう。これには他社のSaaSアプリケーションとの連携や、ビッグデータやEC等SaaS以外の事業展開も含まれます。これらをうまく組み合わせて、株主の期待する成長率を実現していきましょう。

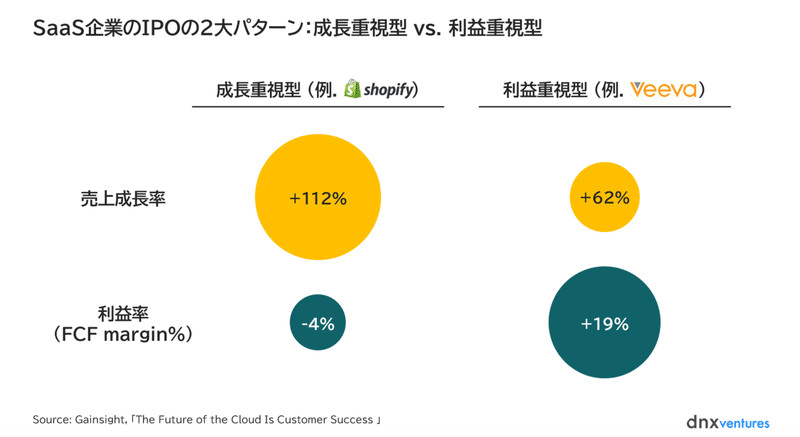

8. 成長重視と利益重視。SaaSのIPOの2パターンを踏まえた経営の舵取りを

アーリーステージの中盤あたりから、IPOを意識した経営の舵取りが必要になります。それでは、SaaS企業の場合、どのようなIPOのパターンがあるのでしょうか?アメリカの例を見た場合、大きくは成長重視型IPOと利益重視型IPOです。成長重視型IPOは、下のShopifyの例のように、赤字ながら高成長しているパターンで、SaaSのIPOのパターンとしては最も一般的です。一方、利益重視型IPOは、成長率はそこそこだが、高収益を達成しているパターンで、ヘルスケアCRMのVeevaなどが代表例です。

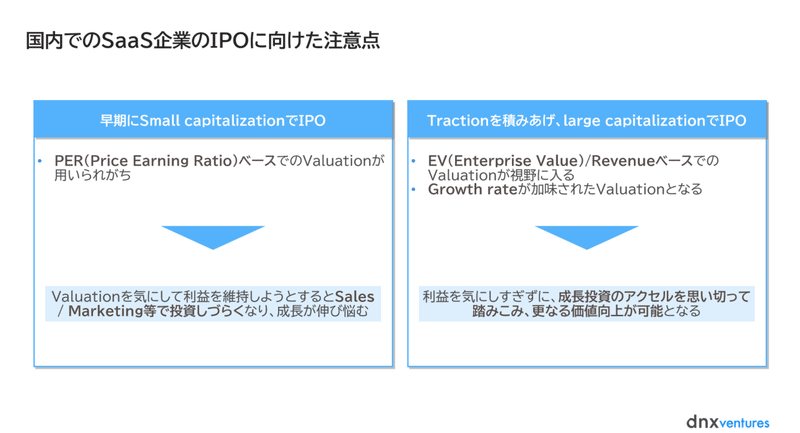

では、日本のSaaS企業のIPOはどうでしょうか?

日本のITスタートアップの多くが上場する東証マザーズ市場では、国内機関投資家や個人投資家の取引が多いため、PERベースでのValuationが一般的です。そのため、時価総額100~300億円程度のスモール・キャップでのIPOでは、早期の黒字化が求められ、利益重視型IPOになりやすい傾向があります。そのため、経営陣にバリュエーションを上げるために利益を維持しようというインセンティブが働き、営業・マーケティングへの投資を必要以上に抑えてしまい、成長が伸び悩むケースが多く見られます。

一方、ARRを100億円近くまで積み上げ、時価総額1,000億円以上のラージ・キャップでのIPOを目指す場合、公募・売出の金額も大きくなることから海外機関投資家の投資対象にもなるため、成長重視型IPOに持っていくことができます。海外では一般的なリベニューマルチプルでの評価のため、売上成長率を重要視します。このケースでは、成長投資にアクセルを踏みこみやすくなり、テクノロジースタートアップとして正しい経営が実行しやすくなります。

★不況時におけるポイント

不況時においては、高成長より収益重視になるため、SaaS企業も収益重視に経営の舵を切ります。前回のブログでも、2008年のリーマンショック時の米SaaS上場企業の多くが、売上成長率が鈍化した一方、利益率は改善していた事実をご紹介しました。

9. 売上成長にも“質”がある。「効率的」な売上成長を

アーリーステージでは、Go-to-Market Fitと言われる、ターゲット市場と経済合理性(ユニットエコノミクス)、それを支える組織作りとオペレーションモデルの仮説検証を行います。そして、ARR 1億円程度を超えてから問われ始めるのが、IPOを見据えた上で「いかに持続的、かつ効率的に売上を成長させるか」です。特に前出のラージ・キャップ×成長重視型のIPOを志向する場合、米SaaS上場企業と比較しても、優れた成長性と効率性の高さを示すことは、強力な武器になります。

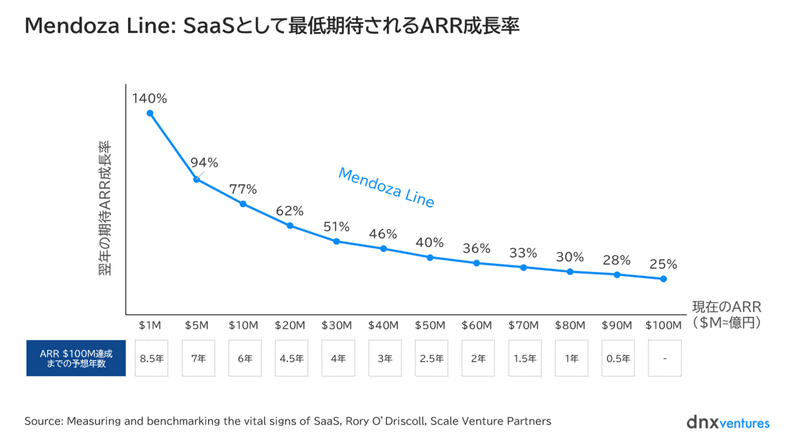

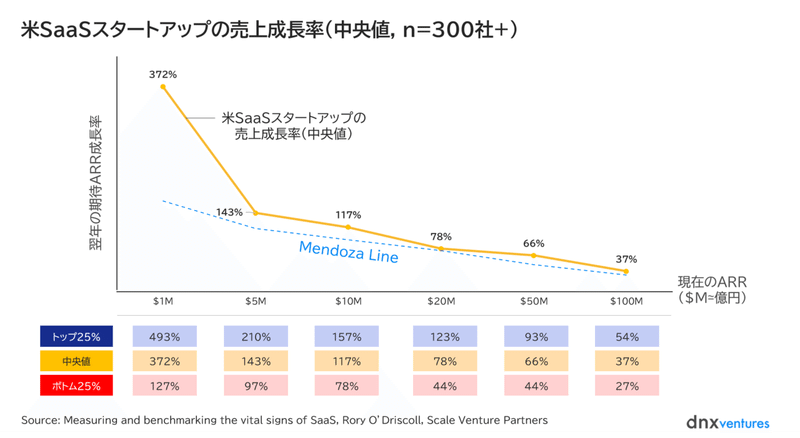

ここでは、米SaaS企業の売上成長性のベンチマークである、Mendoza Line(メンドーザ・ライン)と成長効率性(Sales efficiency)を示すMagic number、ボトムである営業利益率の米ベンチマークについて紹介します。

■ Mendoza Lineとは?

Mendoza Lineとは、Scale Venture PartnersがSaaSスタートアップの過去の実績データに基づき、「SaaS企業が投資家から資金調達する上で、求められる売上(ARR)成長率の最低ライン」を示すものです。余談ですが、Mendoza Lineとは元々は大リーグ(MLB) のピッツバーグ・パイレーツで活躍したマリオ・メンドーザ氏の名前に由来します。守備の名手ではあるが打撃力のない彼をスターティングメンバーで使うとしたら、最低どのくらいの打率を出せば使う価値があるか、という観点で分析された指標です。

以下の図が、SaaSのMendoza Lineです。

考え方としては、SaaS企業がアメリカでIPOする際には「ARR $100M(100億円)、翌期売上成長率 +25%」が最低必要ラインとした場合、各ARR規模の時に最低求められる売上(ARR)成長率、IPO(ARR 100億円、+25%)までの予測年数を示しています。例えば現在のARRが5億円であれば、翌年は最低でもARR成長率+94%が必要となり、その場合、IPOまで7年必要となります。逆に言えば、ARRが5億円、10億円の段階でも、その成長率や成長率の鈍化の比率を見ていけば、ARR100億円の際に、翌期売上高成長率が25%に達する事業かどうか=IPOが実現可能かどうか、が予見できることになります。

ただMendoza Lineはあくまで最低ラインです。実際の米SaaSスタートアップのARR成長率(中央値)はMendoza Lineより高くなります。

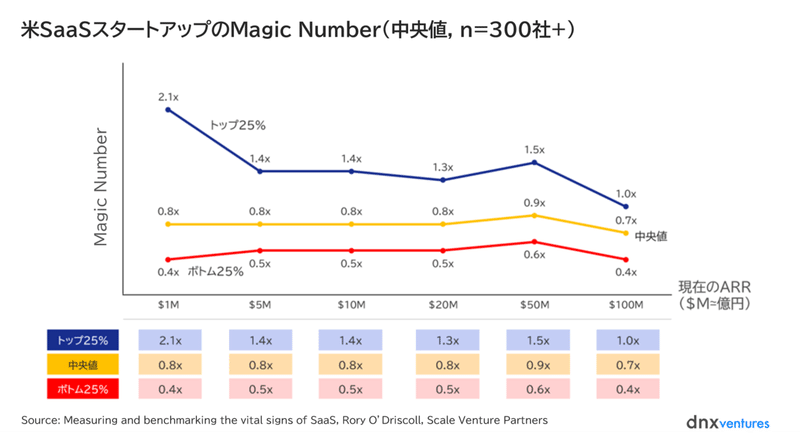

■ 成長効率性ベンチマーク:Magic Number

ARR成長率はSaaS企業のバリュエーションのCompsに最も影響を与える指標ですが、成長性にも“質”があります。これは一般に成長効率性(Sales Efficiency)とも言われ、最も代表的なものは「Magic Number」です。同じARR 5億円、年+70%成長の会社があったとしても、営業/マーケ投資に10億円使って到達した会社と、1億円使って到達した会社では、当然ながら後者の方が圧倒的に投資家の評価は高くなります。

以下に、ARR規模別のMagic Numberのベンチマークを示します。一般にMagic Numberは0.7x~1.0x、つまり営業/マーケ投資額に対して、70%から100%(同額)のARR増を実現することが望ましいとされています。

なお、Magic Numberは元々米国で四半期毎にセールス&マーケティングの投資効率を見る指標として開発されましたが、下記の計算式を1ヶ月毎にずらしていくことで、毎月の投資効率の推移を確認できます。

是非ご活用ください。

Magic Number = (Q2 Recurring Revenue – Q1 Recurring Revenue) x 4 / Q1 Sales & Marketing Expense

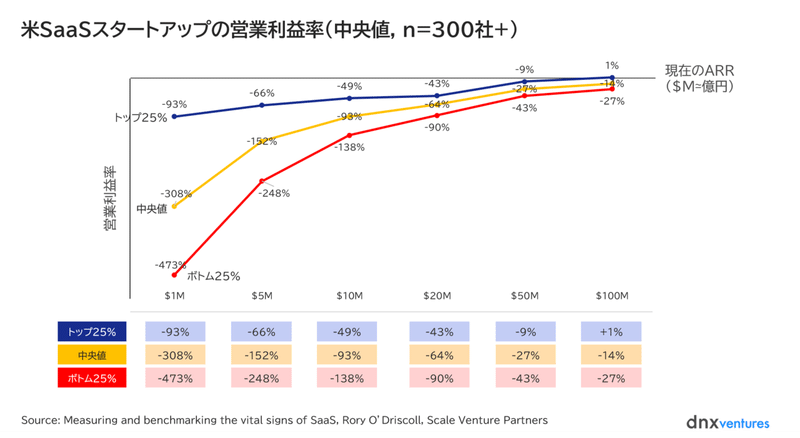

■収益性ベンチマーク:営業利益率

最後に、収益性のベンチマークとしてARR規模別の営業利益率を示します。ご覧になって分かる通り、ARR20億円までは成長投資のため、大幅な赤字です。IPO間近のARR50億円を超えるあたりから、上場後に黒字に転換できるレベルまで赤字が大幅に縮小していきます。

特に、グロースフェーズのSaaS企業の方は、上記のベンチマークを参考に事業計画を立てたり、海外の投資家から資金調達をする際の目安としてお使い頂ければと思います。ちなみに。この他に、米有数のSaaS投資家であるBessemer Venture PartnersでもG.R.I.Tスコア(Growth, Retention, In the Bank, Targeted Spendの頭文字)というSaaSの成長性×効率性評価方法を提唱しているので、こちらもご参照ください。

★不況時におけるポイント

不況時は、上記の通常時の成長性を追うことは現実的ではありません。まずは、生き残るためにキャッシュの保全、24ヶ月以上のrunwayを確保することが最優先事項です。それが確保されたうえで、不況時は、成長効率性や収益性の改善がそれに次いで重要です。一部の例外を除き、成長性と効率性/収益性の両方を追うことは、現実的に非常に難しい局面であるため、事業の存続と筋肉質化に集中することをお勧めします。

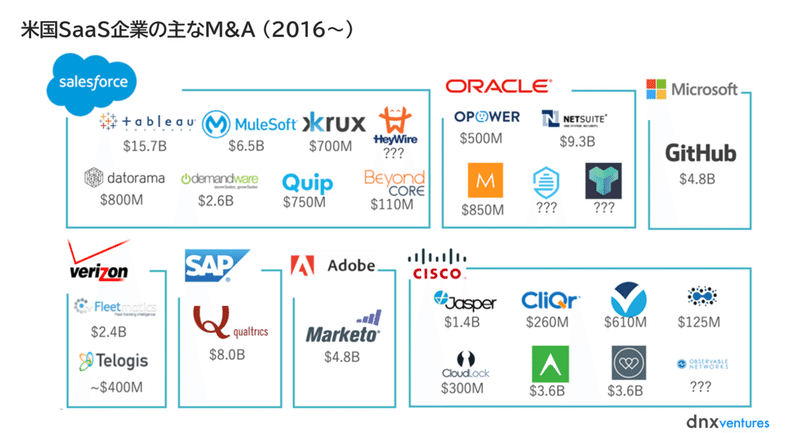

10. SaaS企業の経営上、必須の組織であるコーポレート・ディベロップメント。プロダクト・ポートフォリオの拡張のためのM&Aを駆使せよ

日本では、B2Cの領域では大手新興インターネット企業が買い手となり、これまでにも数多くのスタートアップの買収が見られました。一方、B2B分野では買い手となる企業が現れておらず、これまでM&Aは殆ど見られませんでした。大手IT企業による買収でのExitが、B2B分野でこそ非常に多く見られる米国とは対照的です。

米国でのSaaS企業買収の背景には、さまざまなモチベーションが存在します。AdobeやSAP、Oracleのような、元々パッケージ・ソフトウェアの企業は、SaaS企業の買収を通じて、プロダクトポートフォリオの入れ替えを進めています。Salesforce.comのようなSaaS企業であれば、買収を通じてプロダクト・ポートフォリオの拡充を迅速に行うことが大きな目的となります。既存プロダクトの顧客に買収した企業のプロダクトをアップセル商材として販売できれば、ARPAの向上に繋がりますし、顧客満足度の向上に繋がり既存プロダクトのChurn低下にも繋げられます。下記の図の横軸にあたる部分について、自前主義にこだわっていると激しい競争の中で遅れをとってしまうため、自社事業に貢献すると思われる有望なスタートアップの買収を実施します。そして、その買収確率を高めるために、CVCを活用して買収候補スタートアップの技術力、事業成長性、カルチャーフィットや経営者の能力を見極めていきます。

Salesforce.comのEVPで、M&AとSalesforce Venturesの責任者であるJohn Somorjaiが、下記SaaStrのJason Lemkinとのインタビュー動画で、彼らの活動について説明していますので是非ご覧下さい。コーポレートディベロップメントに関して、教科書的な成功例と言えると思います。

年功序列、終身雇用、自前主義の考え方が残る日本の伝統的大企業においては、買収したスタートアップのCEOを本体の経営リーダーとして迎えいれ、事業責任者として権限委譲することができません。また、RSU(Restricted Stock Units: 制限付き株式付与)に代表される、自社株式を活用したインセンティブプランを柔軟に設計する事例も、ほとんど見られません。結果として、買収後にスタートアップの優れた人材を維持することが難しくなることから、これまでにスタートアップの買収を通じた事業成長の成功事例がほとんど見られていません。そもそも、コーポレート・ディベロップメントの機能自体も保有していない企業が多いのが実情です。

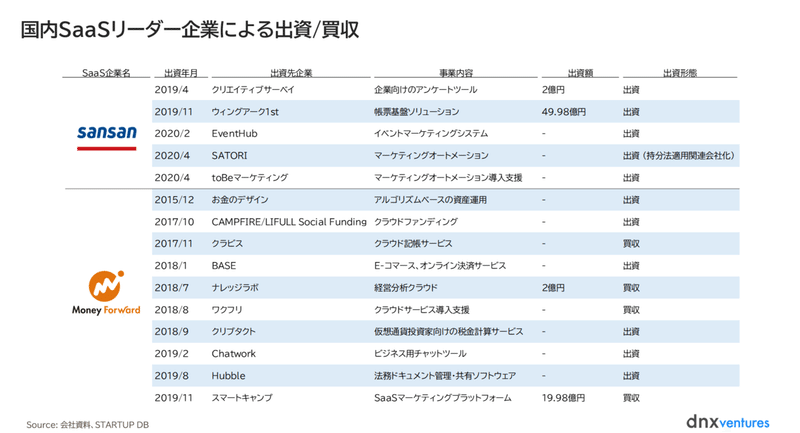

一方で、Sansan、マネーフォワード、freeeといった1,000億円を超える時価総額を保有するSaaSリーダーがようやく日本でも現れ、彼らは手元のネットキャッシュを生かしたM&Aや戦略投資に積極的に取り組んでいます。

以下は、Sansan、マネーフォワードの出資/買収の事例です。

インターナショナルなマインドをもった優秀な経営陣が、デジタル時代の経営に即した適切なコーポレートディベロップメントを実行していくことで、彼らのさらなる成長が加速されることでしょう。伝統的大企業が有望なSaaSスタートアップを買収できない状態が続くことは、Emerging Leaderにとっては絶好のチャンスと言えます。今後は米国同様、未上場の段階でのスタートアップのM&Aは、SaaS領域でも見られるようになると思います。それを実現する上では、グロースステージ以降はコーポレートディベロップメントを実行できる人材の確保を検討することも必要であると考えます。

マネーフォワードのコーポレートディベロップメント室で、同社のM&A戦略を牽引する長尾室長のインタビュー動画をご覧下さい。

★不況時におけるポイント

不況時には、多くのスタートアップがファイナンスに苦労するため、キャッシュに余裕のあるEmerging Leaderにとって、絶好の買収機会があらわれる可能性があります。自社の買収ターゲットに合うスタートアップが、適切な価格で買収可能であれば、ぜひ検討してみてはいかがでしょうか?一方で、Emerging Leaderにとっても、現金を確保しておくことは極めて重要です。買収資金は借入で手当するか、株式交換での買収を検討することも、お勧めしたいと思います。

--

今回、SaaSスタートアップが成功するために、DNX Venturesが重要だと思う10つのルールについて解説させて頂きました。不況時だからこそ、これらのポイントを理解し、行動できるかどうかが、この不況を力強く乗り越え、不況後に大きく飛躍するための足掛かりになると思います。SaaSのスタートアップの皆様が、成功する指針の1つになれれば、大変嬉しく思います。

DNX Ventures SaaS Blogについて

DNX Managing Directorの倉林 陽と Investment VPの湊 雅之によるSaaSスタートアップのためのブログです。SaaSに関わるみなさんのためのヒントを提供するべく更新してまいりますので、ぜひフォローください。(マガジンのフォローは以下リンクにて)

DNX Venturesが発信する情報は、何らかの投資行動をとることを勧誘するものではなく、いかなる意味においても特定の有価証券又は金融商品の売買の申込みを推奨するものでもありません。

(文:倉林 陽、湊 雅之、MJ)

この記事が気に入ったらサポートをしてみませんか?