2022年の運用成績など

※大分県杵築市からtwitterにてセミリタイア生活をつぶやいてますのでこちらもよろしくです(@cantskitsuki)※

計算の結果、-0.71%でした。

※日本円ベース

※株式債券ゴールドだけでなく日本円や外貨の普通預金も運用の一部とみなします

総資産額は2021年末に対し2022年末は-3.9%という結果で2700万円台へと減少🤣

以前"2900万円でセミリタイア"というtweetをしていましたが、tweetした時点では約2900万円位でそこからどんどん減っていきました。2022年に入って一時3100万円弱と過去最高額までいったと思ったらどんどん落ちてきて…という感じです。減ってるけどこの位ならまあ許容範囲かな。ちなみにmyPFは高配当系が主力なので、本当に怖いのは総資産額の減少よりも減配です。

総資産額は生活費を抑える事で手元に残る分が増えるため、いかに生活水準を下げずに日々のコストをどう抑えていくかは来年以降も要研究ですね。

■総括■

運用といっても放置してるだけで何もしてない日がほとんどなのですが…

2022年は為替が1ドル110円位から一気に150円位となり、急激なペースで円安が進んだかと思いきやまた130円になったりとまさにジェットコースター。

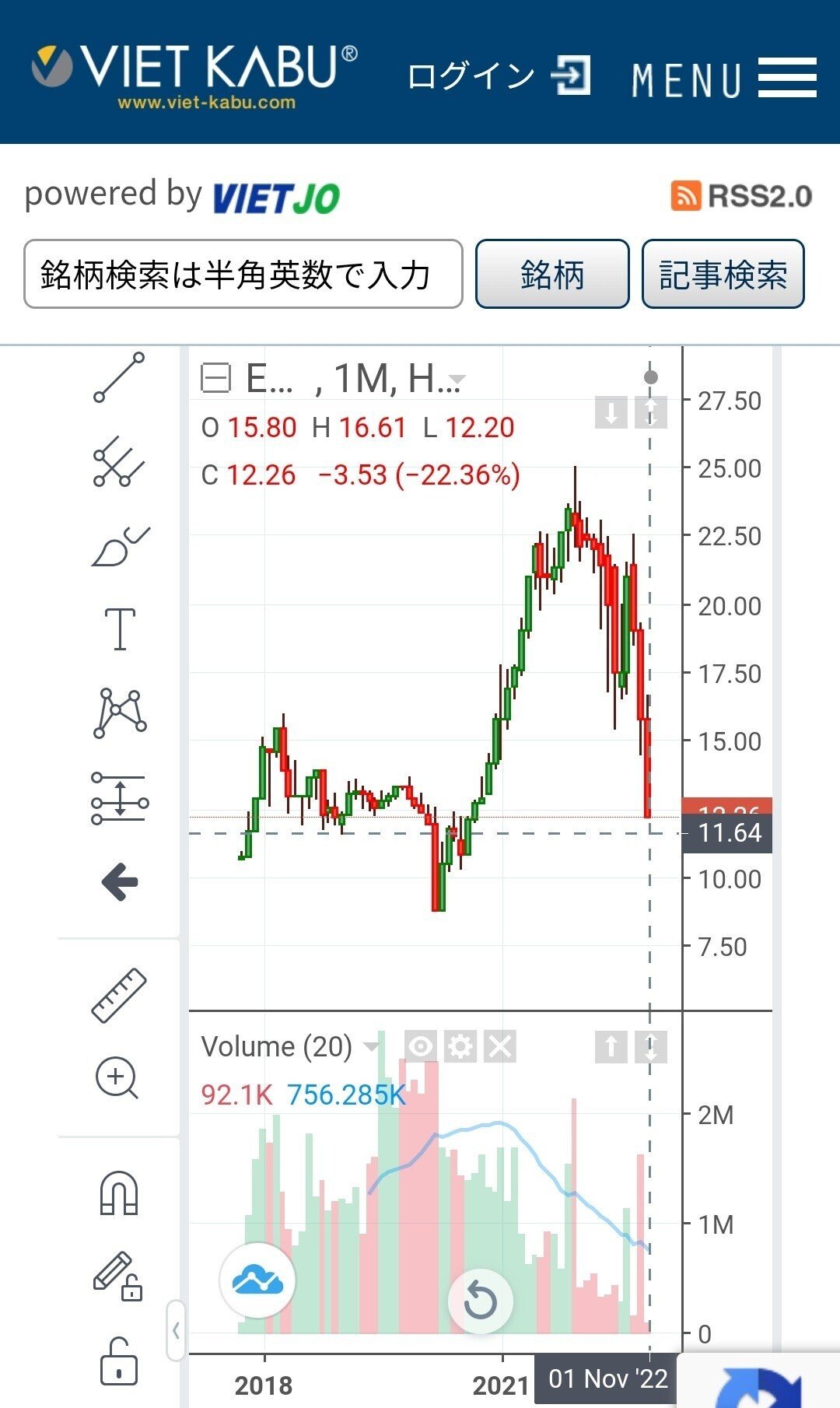

日本円ベースでは大幅増となる一方、一部の米株等は下落し超長期米国債やベトナム株は壊滅状態でかなり悲惨な状況です。

ベトナム株は2022年の中頃までは絶好調でしたが、そこから一気に崩壊し200万円ちょいが吹き飛んだ形に。配当も昨年の半分程しかなく最悪です。とは言え上がったものが下がっただけで元々あった総資産をゴリゴリ削るレベルには至っていません。

※ベトナム株を始めてから4年間のトータルパフォーマンス(2019年1月〜2022年末)は配当&値上げ分を含め日本円ベースで計算すると年平均+7%程はあり、実はそこまで悪くなかったりします。今年があかんかっただけですね。あとは銘柄選定があかんかった部分も…反省(fmcのみのパフォーマンスだと日本円ベースでは暴落後の2022年末の株価でも4年間で倍以上にはなりました。暴落前の天井の株価なら約4倍弱)。

ただし現地の銀行におけるベトナムドン建て定期預金の利回りは12ヶ月ものとかだと年10%弱位なので、リスクをとって年7%というのは正直かなり微妙だとも感じます。ドン建ての定期預金はとても興味があったものの、数年前に外国人はできなくなってしまいました😭

…そんな過酷な状況下にも関わらず微減程度で終われたのでまあそこまで悪くはない結果でしょうか。ベトナム株が激しく増えてから元に戻っただけやね。

米国株や米国債&一部のベトナム株は損切りと損出し処理を行い(詳しくは後述)、配当分&利益確定分と損益通算する事で所得を大幅に減らし住民税非課税世帯水準となるよう調整しました。

持ってる中で比較的安定していたのはタバコ銘柄かなー。株価は多少の変動こそあれどほとんど下落せず、JTは爆騰。タバコはオワコンだのとボロクソに言われる事が多いですけど、なんだかんだで持ち続けて正解でした。

日本円ベースではbti、mo共に買値に対する配当利回りが10%以上と非常に高く、JTも増配により8%程になったのでかなり救われてます。pmも下がれば2023年のNISAで追加したいですね。

■myPFの見直し■

全天候型部門はゴールド以外の株式&債券は同時に下落してて全く全天候となっていなかったので、呼称を廃止し内容を見直します。

①株式のvooとvtを利確。後述する新NISAへの準備資金確保のためインデックスの方へ統一。積立は依然として継続してるので株式はこの分があればとりあえずは十分でしょう。

②投信積立の銘柄をemaxisオルカンから最近話題の日興の配当貴族インデックスに変更。理由はなんとなく🤣

③ゴールドのETFをGLD→GLDMへと変更。

後者の方が経費が安いのでリターンは高くなりますが、運用開始が割と最近で実績がGLDと比べると短く大丈夫なのかなーという事でGLDにしてましたが、特に問題なさそうなので変えます。

これら以外にベトナム株も銘柄を入れ替え。ppcとfuessv50を損切りし、新たにcmg(cmc通信)を追加。

本来はFPT通信という最大手IT企業の株式を買いたいのですが、ベトナムの株式市場は外国人が購入できる枠が49%までに制限されており、上限を越えると買えません。FPTは数年前からずーっと購入不可のままなので諦め、同じくIT大手のcmgとしました。

こちらも業績が右肩上がり&高配当となかなか面白そうで個人的には好きな形です。外国人枠は42%が埋まっていてそのうち買えなくなりそうなので今のうちに買っときます。

ベトナム株の魅力は年々業績が右肩上がりかつ日本企業では考えられないような水準の高配当を吐き出すという銘柄があり、キャピタルとインカムの両方を狙える点です。現時点では今後も業績が悪化する様子はあまりなさそうなので、株価が暴落した今が資金を追加投入するチャンスかもしれません(銘柄をしっかり選べばですけど)。様子を見つつ2023年中に資金追加する事も検討中です。

…これでどうなるか。しばらく様子を見て気になったらまた変更します。

■新NISAへの対応■

私の場合は障害者手帳をとると現在の所得水準であれば住民税と所得税は非課税となるものの、これ以上配当所得等を増やしたりするのであれば新NISA枠へ資金投下した方が色々と有利ではあるなーと思い調べている段階です。

もし突っ込むのであれば、そこまで値動きが大きくない高配当銘柄になるかと。利回り3〜5%/年くらいを目安に。欲を言えばもっと。現状の買付余力を考えれば年30〜40万円程の配当にはなるかな?

年30〜40万円も配当が追加されたらもう余裕やん🤪と思う一方、さらなるリスクを背負ってまで株に突っ込む必要が果たしてあるのか?とも思ってます。インフレリスクこそあれど、日本は最近の資源高や円安等によるもの以外の経済成長に伴うようなインフレは今後起きるとは正直あまり思えないんですよね…(あくまで現時点ではの話で、今後の政策次第で変わってくる可能性はあり)

ただし海外はそうでもないので、順調に経済成長している国の株式に突っ込みその恩恵を受けつつ日本で暮らす、という戦略はありかな。先日台湾に行ってみてつくづくそう感じました。

あとは最近のニュースを見てると新NISA開始後しばらくしてから後出しで"やっぱ課税するわ🤪"と糞みたいな事をしてくる可能性もありそうなのが少し怖い。

そんな感じで、引き続きキャッシュのままにしてリスク回避を狙うか。インフレ対策も兼ねて株式に突っ込み非課税配当を貰い生活費の足しにするか。実はまだどうするか決めてませんw

新NISAの枠が開放された後に市場が崩壊して大型の優良高配当銘柄も釣られて投げ売りされたら様子を見つつ買っていこうかなーというのが現時点での私の考えです。まあ1200万円も非課税で運用できるのなら損益通算も糞もないし、値段なんか気にせずとっとと爆買いしてそのまま長期間放置で良いんじゃね?という気もしますけどね。減配しない事が前提ですけど。

既に保有している銘柄については利確するとがっつり課税されてしまうので、少しずつ移行するか、既存の分はこのまま放置して別の銘柄をNISAで新たに調達するか。この辺もどうするかは現時点では未定です。今後の情報や相場次第になると思います。

…長くなりましたが、とりあえずは今年も退場せずに生き残れて良かったです。

2023年は三番底が来るだの来ないだのリセッションで本格的な崩壊が開始するだのと色々言われてます。高配当銘柄で買いたいのがいくつかあるので、釣られて大暴落した際は既述の通り様子を見つつチャンスがあったら拾っていこうと思います。キャッシュはたくさん用意しといたで🤪

この記事が気に入ったらサポートをしてみませんか?