【日本株】日本の株価を押し上げている「緩やかなインフレ」について考えてみた!

こちらのグラフを見てください。

2022年1月から上昇していた消費者物価指数(CPI)が、2023年10月から「横ばい」になっています。

そして、消費者物価指数が横ばいになっている原因は、個人消費が減退していることではないかと考えています。この1~2年続いた値上げに、消費者がそろそろついていけなくなったのではないか、と。それに伴い、小売店などBtoC企業の多くが価格を据え置く動きに転換したのではないか、と。

以下のグラフは「世帯消費動向指数」の推移です - 世帯の毎月の消費支出の平均額をトラックしています。昨年10月から急速に低下し、今年1月までに3%ほど減少しています。

日本の株価が上昇している原動力(のひとつ)は、「緩やかなインフレなのに、低金利が継続している」という環境だと思っています。

しかし、上記のような状況は、その環境を壊してしまう可能性があるので、とても気になります。

そこで、そのあたりについて少し考えてみようと思います。

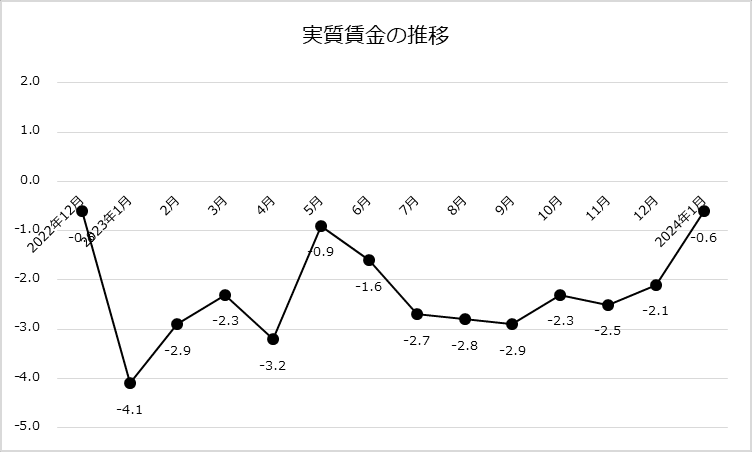

直近、個人消費が減退し、CPIが横ばいになっている原因は実質賃金がマイナスなこと!

実質賃金のマイナスがほぼ2年間続いていることが、大きな原因だと思います(実質賃金の動向: 2022年 ▲1.0%、2023年 ▲2.5%)。

そして、当初は値上げを受け入れていた消費者の多くも、長期化する「物価は上がるけど、賃金はそれほど上がらない」という状況に、節約志向を強めたり、ついていけなくなったりしているのではないか、と。

そして、以下は大企業・中堅企業・中小企業の賃金動向です。

大企業では、2023年を通じて高い賃金上昇になっていますが、中堅・中小企業では上昇率が低い上に、直近は上昇率が低下しています。中堅・中小企業で働く人の割合は全体の労働者の78%になりますので、こうした中堅・中小企業の賃上げ率の「低さ」が個人消費減退の大きな要因ではないかと思います。

結局、今から振り返ると「2023年の賃上げは、中堅・中小企業においては不十分だった」ということなのだろうと思います。

じゃあ、今年(2024年)はどうなの? というのが、次の問いになります。

今のところ、今年の春闘では、賃上げがかなり広がっているようです。

3月22日時点の連合の集計結果(第2回回答集計)によると、賃上げ率は平均で5.25%。うち、中小企業では4.50%になっているようです。

一方、中小企業が多く加盟する「ものづくり産業労働組合(JAM)」によると、平均の賃上げ率は5.04%。うち、従業員300人未満の企業は4.32%とのこと。

今のところ、全体で5.0%以上、中小企業でも4.0%以上の賃上げが実現している感じです。

企業に、賃上げを継続できる利益はあるのか?

重要なのは、「賃上げが、来年以降も継続するかどうか?」という点だろうと思います。そして、それは「企業に、賃上げの原資(=利益)があるかどうか?」にかかっているのだろうと。

個人的には、そこにかなりの不安を感じています - 特に、中小企業には賃上げをする原資がないのではないか、と。

以下は、大企業・中堅企業・中小企業の「経常利益の推移」です - 比較しやすいように「従業員一人あたりの経常利益」で表示しています(単位は円です)。

一方、こちらは大企業・中堅企業・中小企業の「賃金の推移」です - こちらも「従業員一人あたり賃金」で表示しています(単位は円です)。

まず、賃金(=給与)の平均値として、大企業は約800万円、中堅企業は約570万円、中小企業は約460万円となっています。

一方、賃上げの原資となる経常利益ですが、大企業は約900万円、中堅企業は約250万円、中小企業は約100万円という具合です。

仮に、「従業員の賃金を年間1%引き上げた場合、どれだけの経常利益を使うことになるのか?」を計算すると、大企業が0.9%、中堅企業は2.3%、中小企業だと4.3%になります。

仮に、「5%の賃上げ」だと、その比率はそれぞれ、4.5%、11.4%、21.5%となります。

その企業の利益成長がそれほど大きくない場合、経常利益の10%以上を「毎年」賃上げに回すのはかなり無理があります。理屈的には、経常利益の10%を賃上げに回すと、10年で経常利益がなくなることになります。

また、中小企業の従業員数は平均で24名です。すると、平均的な中小企業の経常利益額は会社全体で2,500万円ほどになります。24名の従業員を抱え経営の舵取りをする社長さんとしては、年間2,500万円の利益(法人税を考慮すると2,000万円)は決して”安泰”という金額ではないと思います。ちょっとした景気の変動によって吹き飛んでしまう金額だろうと思います。なので、それを削って(毎年)人件費に回す意思決定はなかなか難しいのではないか、と。

ちなみに、全体に占める従業員の比率は、大企業22.4%、中堅企業20.6%、中小企業57.0%です。すると、中小企業の多くが(ひょっとして、中堅企業の多くも)継続的な賃上げが厳しいとなると、日本において「緩やかな物価上昇」が継続するのは難しいかもしれません。

ですので、来年以降、賃上げペースが鈍り、物価上昇にブレーキがかかるかもしれません。あるいは、そうした近未来を感じている多くの消費者は、早い段階で生活防衛・節約志向を強めるかもしれません - それが、冒頭のグラフにある「今の状況」なのかもしれまん。

結局、賃上げが継続し、緩やかな物価上昇が実現できるかどうかは、「企業に稼ぐ力があるかどうか?」という話になります。

変革・改革によって稼ぐ力を高めている企業

前述のように「平均」すると、日本の中堅・中小企業は「稼ぐ力」が弱く、賃上げを継続できる可能性は小さいのではないかと思います。すると、(こちらも前述の通り)個人消費が弱くなり、物価上昇がスローダウンする可能性があります。

そうした環境だと、金利が持続的に上昇する可能性は低く、低金利がずっと続くことになります。

「物価が上がらないので、金利も上がらない」というデフレ的な低金利状態です - この2年ほど続いた「緩やかなインフレなのに、金利が上がらない」という状態とは根本的に異なる点が重要です。

一方、そうした環境の中でも業績を伸ばす企業はたくさんあると思います。特に、変革・改革によって新しいビジネスや新しいビジネスのやり方に移行している企業の中には、高い成長性を実現し、多くの利益を稼ぎ出している企業があると考えます。

例えば、以前にnoteを書いた寿スピリッツ(2222)、ライフドリンクカンパニー(2585)、霞ヶ関キャピタル(3498)などはその典型例だと思います。

ここからは、あくまでも個人的な考えなのですが、仮に物価上昇が鈍化した場合、「値上りする銘柄」はこれまでとは異なるカテゴリーになるのかなと思います。

「高い成長率と大きな利益をあげているのに、割安になっている銘柄」が狙い目になるのではないか、と。特に、中小型株の中で、そういう銘柄が狙い目ではないか、と。

ずっと、大型株が買われてきた相場でしたので、そうした流れの影に隠れて割安なまま放置されている銘柄の発掘をするのも、意味ある作業になるのではないか、と思っています - あくまでも、個人的な考えなのでご注意ください(外れるかもしれません)。

最後まで読んでいただき、誠にありがとうございました。

この記事が気に入ったらサポートをしてみませんか?