下落環境で次の値上がり株を狙う 〜Nvidiaを例に〜

下落環境では、次の値上がり株、つまりリーダー株が特徴的な動きをします。それは『周りの株価下落率に対して相対的に株価下落率が低く、耐えている』ことです。またこの時に出来高も少ないことが望ましく、すなわち、弱い株式保有者が振るい落とされ、強い株式保有者が残って着々と買い集めていることが大切です。

具体例:Nvidia

さっそく具体例を見ていきます。2024年の年初は相場全体が下落しました。しかし、その中で株価下落率が低く耐えている銘柄が$NVDAや$PANWでした。 $NVDAは、まだ今年も始まったばかりですが、もっとも株価が上昇したリーダー銘柄です。

2023年のNvidia

私は、実は2023年は$NVDAは株価が下落すると思っていましたし、半導体のショートでも利益を得ました。それは2023年5月に同業者の$AVGOが短い間でクライマックストップに近い値動きをしたことが弱気だった理由として挙げられます(図1)。

また、2023年8月に「$NVDAに唯一の売り判断が消える」とBloombergに掲載されてからは確信に変わりつつありました(図2)。

「皆の興味が最高潮で売り、興味がなくなった時に買い」という言葉を大切にしているので、まさにこの2つの出来事からは「売り」だと思ったからです。秋にいつも通りに無理せずショートを利確し興味を失っていた所、翌週からどんどんと株価が上昇し、いつの間にか新高値近くまで来ていました。この時はまだ値動きが高値/安値が20%程度でvolatilityが高く、entryするには安全ではないレベルでした。しかし12月になるとvolatilityが11%と縮んだため、安全なentryが近いと思い、注意深く値動きを観察するようになりました(図3)。

2024年のNvidia

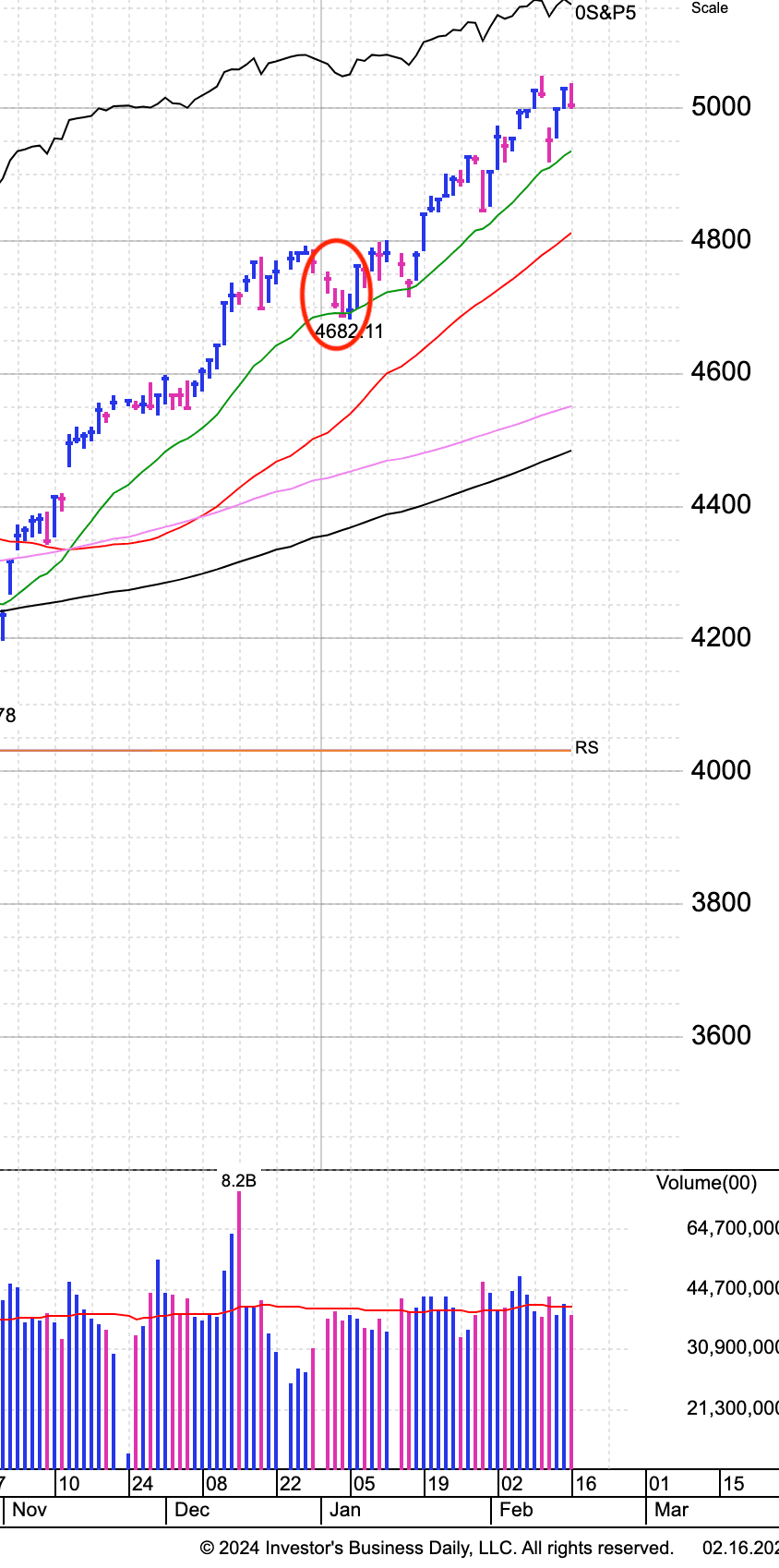

12月末はもともと年末で取引が落ち着き出来高は低めになるので、きっかけとなったのは2024年1月です。年始はSP500などの指数は下落しました。クリスマスラリーや1月初旬のアノマリーを大切にしている方は、ここで2024年は厳しい年になると思ったのではないでしょうか。しかし、$NVDAは最後のvolatilityを形成していたのです。1月2日〜4日にかけて、SP500指数は3日連続の下落で、1月5日は陽線ではありますが、3日間の高値を超えられずにいました(図4赤丸)。

一方の$NVDAは、下落は1月2日〜3日の2日で終わり、1月3日の最後の下落は出来高が少なく、1月4日は指数下落に対して株価上昇、1月5日はある程度値戻しし(pull back)、結果的に6%のvolatility形成となりました(図5)。

この時点でのRS lineは指数に対して強い動きであったため、下落相場にもかかわらず最後は上を向いていました。3ヶ月(13週)の間での機関投資家の買い(Accumulation)と売り(Distribution)をレートで表したものがAcc/Dis Ratingですが、これは”E”でした。(図6)。

SP500との相対的強さを表すRS lineが青で、オレンジ線はRSの50日平均線である。

50日間の値上がり日の出来高と値下がり日の出来高を比率で表した項目が Up/Down Volume Ratioですが、確か1.2でした(記録しておらず残念です)。

①Volatilityが低い

②売りの出来高が小さく売り枯れている

③U/D Vol Ratioが1.1以上で直近では買い集められている

という3拍子が揃っていたので、抵抗線($504.33)を超えた所で買い注文を入れていました。

この時の精神状態

まずは$NVDAの前に$NFLXにentryしており、年初の下落で軽いうちに早々に損切りしたので、身が引きしまる思いでした。また1月アノマリーの声も囁かれ、Acc/Dis ratingは本当かわからないですが”E”で低いし、Cashflow > EPSではなく自分が求める完璧なfundamentalではなく、葛藤が大いにある中での注文でした。しかし、2023年は秋からのトレードがうまくいっており、Profit Factorが改善し破産確率も低くなっていたため、自分の成績を信じて、破産確率から算出したposition sizeである口座資金40%のpositionでentryしました。40%とは言っても、年末の時点でほとんど利確しており、年初はcashメインでしたので、フルインベストメントではありませんでした。葛藤の中、1月8日にラスベガスで行われたConsumer Electronic Show (CES)での発表をきっかけに、出来高を伴う大きな株価上昇があり、見事にbreakoutしたわけです。その後はXでMinervini師匠の”典型的なbreakout”とのお言葉を拝見し、葛藤ある中で注文して良かったと、安堵しました。

Breakout後のマイルールに準じた利確

そこからの値動きは安心してホールドできるものでしたが、自分のトレードルール(利益を逃さない)に忠実に、+21%で立てたpositionの半分を利確し、+42%で残りを利確しpositionをしまっています。今は決算後のgap-upやgap-downが激しい、すなわちvolatilityが激しい環境で、決算は最大の下落リスクであるため、今後は決算が控えていますしちょうど良いタイミングでの手仕舞いだったと思っています。もし決算が非常に良くて株価がさらに急上昇しても、Joy of Missing Out (JOMO)の気持ちで、気持ちよく見送りたいと思います。

まとめ

このように、指数全体が下落し皆が身構えはじまた時にこそ、リーダーは下落幅が小さかったり、すぐにpull backし元の水準まで値戻しします。つまり、相対的に指数よりも強い動きをする”α”を伴います。下落環境の時にこそ、リーダー格の値動きと出来高を観察し、αを感じ取り、しっかりとbreakoutを見極めていきたいですね。

参考

チャート:MarketSmith (外部リンクに飛びます)

MarketSmithに関する記事:MarketSmithの紹介

Poifit Factorに関する記事:②パフォーマンス尺度 “Profit Factor”

破産確率に関する記事:④利益を最大にするポジションサイズを求める”Optimal f”と”破産確率”

Volatilityの収縮に関する記事:③Volatility Contraction Pattern

利確の必要性に関する記事:③利確の必要性 ④せっかく得た利益を逃さないための利確方法

この記事が気に入ったらサポートをしてみませんか?