元利均等型vs元金均等型

こんにちわ。はたけです。

年末の妻と子供のいない貴重な時間をやることが無さ過ぎて書いたという、とても貴重なnoteです。心してお読みくだされお願い申し上げ奉りまする。

今回はがりべん先生に触発されてグラフとか頑張って作ってみた()

パワポ初心者がバレてしまう。。。(学会発表はどうした)

今回はこのような質問をいただきました。

恒例のCMタイムです。今回はスキップできません。()

※なお、本コラムは住宅ローンDTが書いています。鵜呑みにせずに住宅ローンについてはご自身で調べるか、営業や銀行によく相談したうえで決定して下さい。本コラムを読んだうえでいかなる決定をして損失を被った場合でも当方は一切の責任を負いません。

※住宅ローンについてのnoteを下に貼ります。

恒例のCMタイム

資産形成①は無料、②、③は有料です。

本編

元利均等型、元金均等型というのは住宅ローン(厳密に言うと他のローンにも存在する)の返済方法のタイプです。

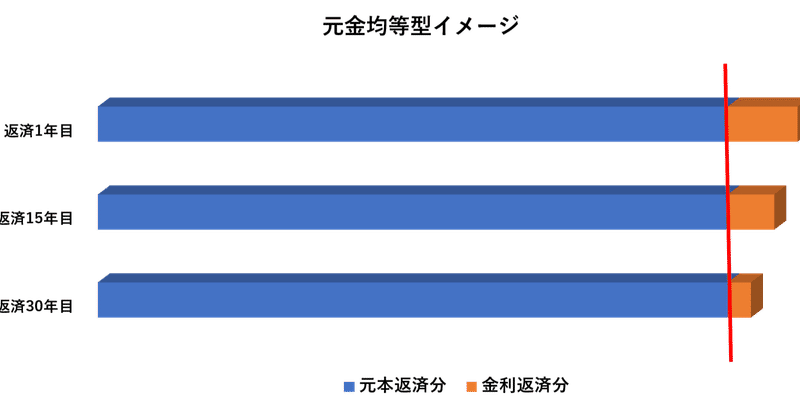

まず基本知識としてローンの月々の総支払額は、元本返済分+金利分の合計 になります。(図参照)

元利均等型とは

月々のローン支払額を一定にする支払方法です。返済初期においてはローンの元本(残債)が多いので、支払額に対する金利分の比率が多くなります。

返済が進むにつれて元本が減り、金利の支払額が減るため、金利の支払額が下がった分だけ元本返済分の返済額が多くなっていきます。

※正確には少し違うが、説明が複雑になるため、上記の説明をしています。

なので返済初期はローンの残債の減りが遅く、返済後半から残債の減りが大きくなっていきます。

メリットは元金均等型に比べてですが、返済当初は月々のローンの支払い額が抑えられること、ローンの審査に通りやすいことです。ほぼ全ての銀行で選択できます。

デメリットは元本の減りが遅いこと、ローンの返済を完走した場合、元金均等型に総支払額で負けることです。

元金均等型とは

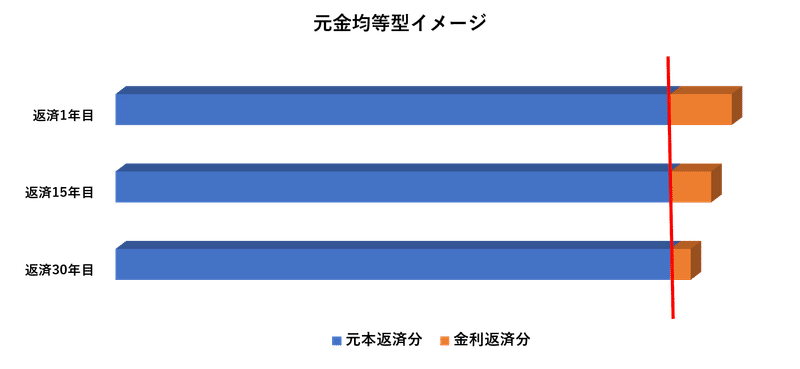

元金均等型とは、ローンの支払額のうち、元本返済分を固定して返済する方法です。

金利返済分はその支払い時点での金利によって決定されるため、ローンの元本(残債)が多い返済当初は金利分の支払いが多くなり、その分だけ月々の支払い分が多くなります。

メリットは元利均等型と真逆です。つまり、元本の減りが速いこと、ローンを完走した場合、総支払額が元利均等型より少なくなることです。

デメリットは返済当初の月々のローンの支払額が多くなること、審査が少し厳しくなることです。また、そもそも選択できない銀行も結構あります。

なお、これら2つの返済方法について、金利がもし返済中に変動しなければ、『返済当初の月々の支払額が多い、少ない』はローンを借りた年数の半分のあたりで逆転します。

つまり35年ローンを借りた場合は

・返済18年目までは元利均等<元金均等

・返済18年目以降は元利均等>元金均等 で月々の支払額が多くなります。

どちらを選択するべきか?

今の低金利時代であれば、ノータイムで元利均等型を選択すべきです。

この証明は簡単です。

①低金利下では繰り上げ返済は悪である。

②元金均等型とは、とどのつまり元利均等型+繰り上げ返済のことである

③①、②より元金均等型は悪である。

④よって元利均等型を選択すべきである(証明完了)

なお、大阪市北区の3年生以上の小学生ならこれくらいの問題は1分もかからず証明します。嘘です。

なお、①の低金利下での繰り上げ返済が悪であることはこちらで説明しています。

はたけ家が元金均等型から元利均等型へ変遷した推移

元々、父親からマンションの売却時に手出しの可能性が低くなるよう、元本の減りが速い元金均等型を選択するよう言われたため、元金均等型で仮審査していました。

契約も終わって引き渡しを楽しみにしながら毎日のマンションと支払いについてばかり考えていたある日、気づいてしまいました。

元金均等型って、元利均等型選んでても繰り上げ返済したら再現できるんじゃない?

と。

例えば毎月、元利均等型と元金均等型の元本返済額の差額を繰り上げ返済すれば、これは元金均等型と同じことをやっています。しかも今は繰り上げ返済は一括返済でなければ通常、無料です。

この事実だけでもう元利均等型を選ぶべきです。そう、オプショナリティの話です。(オプショナリティって言いたいだけ)

逆に元金均等型は一度選択すると、銀行の許可なく元利均等型にはなれません。もし変更しようとすると莫大な労力と(もしかしたら費用も)がかかります。

キャッシュフロー

そしてやはり本コラムでもたびたび出てるキャッシュフローの話でもあるように、現金の手持ちはなるべく減らしてはいけません。そしてなるべく銀行にお金を返してはいけません。

返済当初の元金均等型と元利均等型の差額分は繰り上げ返済などせずに、むしろ投資に回すのが正解です。

シミュレーションで正確な数字を出すのは少し計算が複雑になるので割愛しますが、やはり元利均等型が圧倒的に強いです。

逆の立場も考えてみた

しかし物事をなんでも極論で決めつけるのは良くありません。もしかしたら元金均等型が合う人もいるかもしれません。今日一日暇なので考えてみました。

思いつきませんでした。爆

少なくともこう言う人は絶対元金均等型がおすすめ!となるような人は思いつきません…

・もしかしたら手元にお金があれば投資ではなく、ついつい使ってしまう両津勘吉?みたいなタイプには良いのかもしれません(適当)

・また、投資が怖くてできない人(でもローンは組むんだね・・・)にも向いているかもしれません(適当 2回目)

いや、でも1つ目の人はローン組むこと自体がリスク高い気がするし、2つ目は上記の通り、元利均等型で繰り上げ返済すれば済む話なのでやっぱりおかしい・・・

極論を言うと選択していいのは投資の利回りに住宅ローンの金利が差し迫ってきたときだけだと思います。

(なので、今のうちに固定金利で借りた人には何の関係もありません。)

結論

どう考えても今なら元利均等一択です。そして投資の勉強しましょう。

元金均等型を選んでもいいのは投資の利回りにローンの金利が差し迫ってきたときか、両津勘吉タイプが周りの反対を押し切って住宅ローンを借りる時だけです。

是非参考にしてください。

今年買ってよかったものベスト3

おまけながら本当は一番やりたかったやつ。

でも思い返してみると今年は大したもの買ってないな・・・

でもやりたいのでやっちゃいます!!じゃじゃーん!!!!!

1位 TSLA

2位 SPXL

3位 原油(CFD)

・・・あれ?

終わり

雑記書いてます