【速攻解説】カーボンクレジット×ステーブルコイン×海外連携!必要な情報全部まとめました(決定版)

こんにちは、プログラマブルな信頼を共創したい、Progmat(プログマ)の齊藤です。

2024年5月21日に、本年6件目のプレスリリースを発信しました。

タイトルは、「国産ステーブルコインのデジタルカーボンクレジット決済活用に向けた共同検討開始について(Joint study on the utilization of Japanese stablecoins for digital carbon credit settlements)」です。

昨夜~今朝の日経新聞にも掲載された取り組みです。

プレスリリース等を実施したイベント週では、

情報解禁後いち早く正確に、背景と内容についてこちらのnoteで解説しています。

ということで、通算24回目の本記事のテーマは、

「【速攻解説】カーボンクレジット×ステーブルコイン×海外連携!必要な情報全部まとめました(決定版)」です。

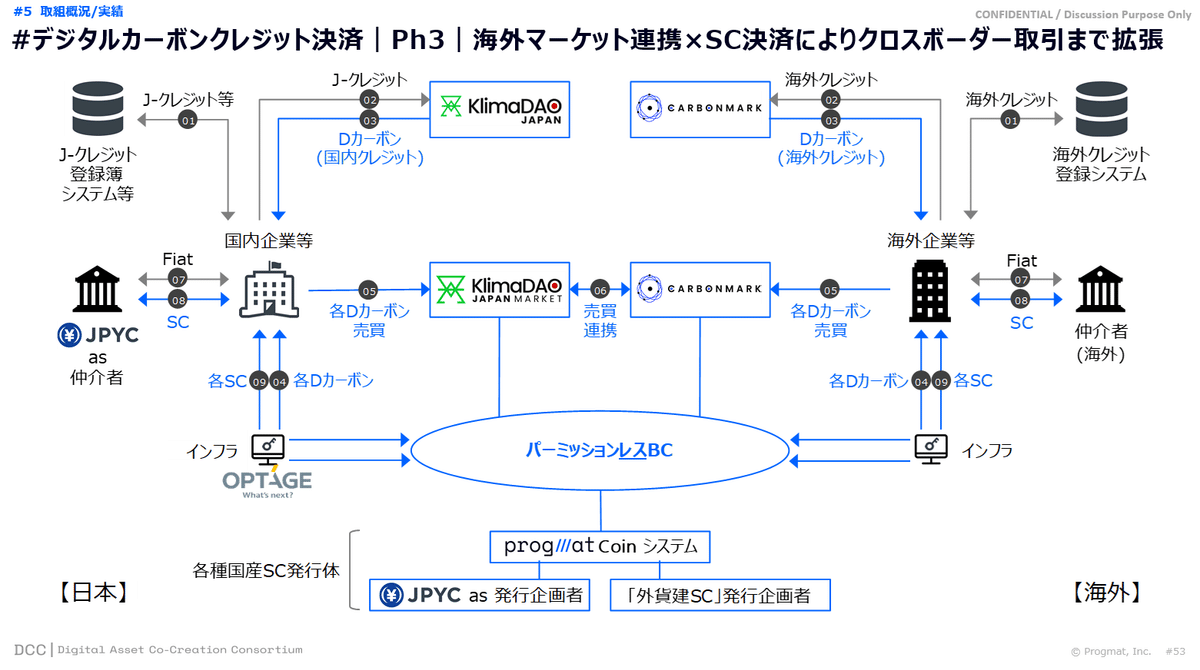

結論、最終的にはこんな感じ

結論、これです☟

それでは、上記の最終的な全体像を頭の片隅におきつつ、各論をご説明していきます。

前提①:ステーブルコイン(SC)の国内外動向って、どんな感じでしたっけ?

今回の取り組みの背景/前提として、最近はデジタル証券/ST関連の解説が続いていましたので、あらためてステーブルコイン(SC)の動向について振り返りたいと思います。

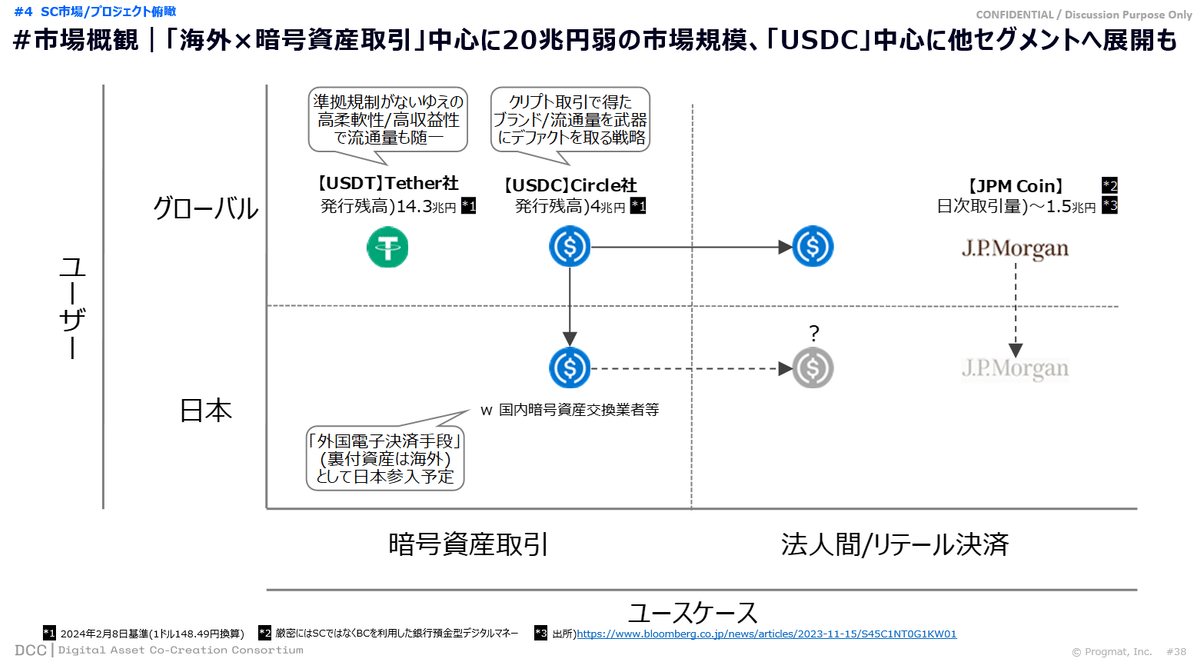

まずは海外市場を含めて俯瞰します。(数値は1Q前です)

ユーザー×ユースケースの切り口でセグメントを分けると、ざっくり以下のような状況と認識しています。

【USDT】|(発行体)Tether社

「グローバルユーザー×暗号資産取引」のセグメントにおける覇権継続

準拠規制がないゆえの高い柔軟性&収益性で、流通量も随一

上記強みの半面、AML/CFT等のコンプライアンス面の懸念から、日本市場への進出(改正資金決済法で一定要件満たしたSCしか持ち込めない)や、法人間/リテール決済での利用は想定しづらい

【USDC】|(発行体)Circle社

「グローバルユーザー×暗号資産取引」のセグメントにおいて、USDT比での規制対応/コンプライアンス面の確からしさを武器に、USDTに次ぐ地位としてブランド/流通量を維持

上記を活かし、日本市場への進出や、法人間/リテール決済へ展開し、デファクトを握る戦略

【JPM Coin】|(発行体)J.P.Morgan

「グローバルユーザー×法人間決済」のセグメントにおいて、J.P.Morgan法人口座保有企業へのサービスとして提供

日本企業においてJ.P.Morgan法人口座保有企業は限定的であり、日本市場においては現状影響僅少

正確を期すとステーブルコインというより、ブロックチェーンを使って動かす銀行預金型デジタルマネーの一環

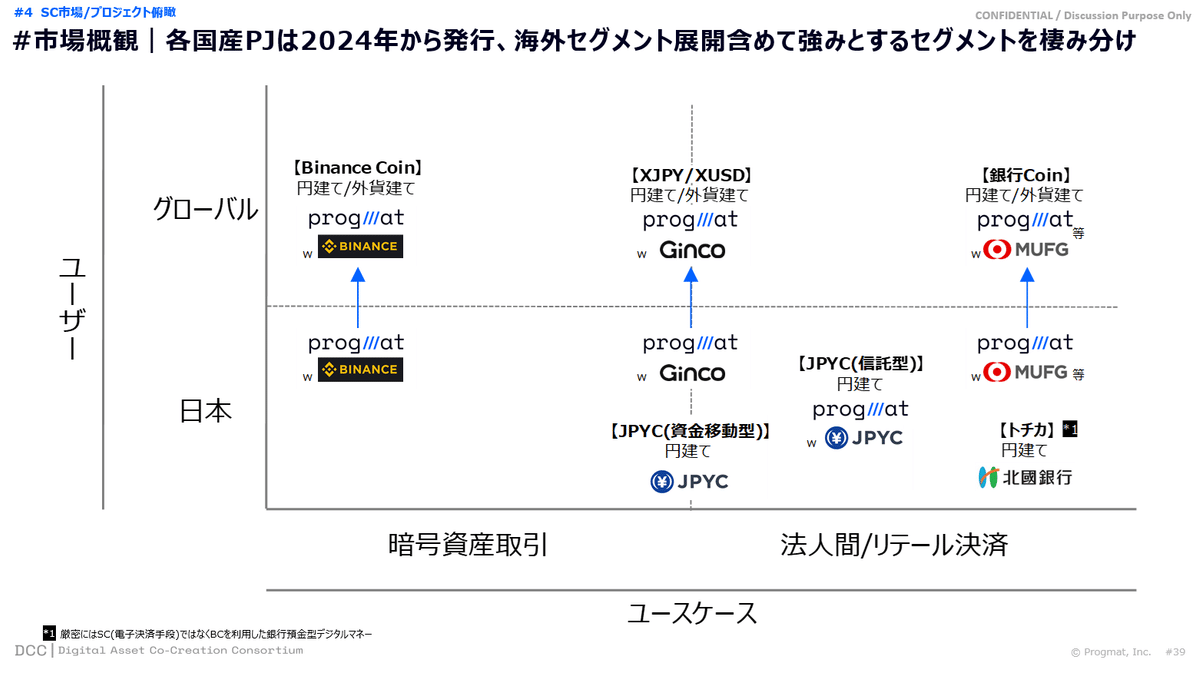

ということで、放っておくと「USDC」の日本市場進出でこの市場も外資系にインフラを押さえられてしまいそうなところ、SCに対応した法規制の施行に呼応した複数の”国産SCプロジェクト”により、日本市場のみならず海外市場を含めてうって出ようとしています。

ざっくりいうと、以下のような取り組みが情報公開されています。

【銀行Coin(仮)】|(発行体)複数銀行×三菱UFJ信託銀行×Progmat

円建てのみならず、米ドル等の外貨建てSCの発行も予定しており、国内のみならずグローバル市場の法人間/リテール決済のセグメントを中心に対応する想定

【Binance Coin(仮)】|(発行体)Binance×三菱UFJ信託銀行×Progmat

円建てのみならず、米ドル等の外貨建てSCの発行も予定しており、国内のみならずグローバル市場の暗号資産取引のセグメントから開始し、周辺セグメントへの展開を行う想定

【XJPY/XUSD】|(発行体)Ginco×三菱UFJ信託銀行×Progmat

円建てのみならず、米ドル等の外貨建てSCの発行も予定しており、国内外の暗号資産関連業者間決済のセグメントから開始し、周辺セグメントへの展開を行う想定

【JPYC(信託型)】|(発行体)JPYC社×三菱UFJ信託銀行×Progmat

その名のとおり、円建てのみの想定

【JPYC(資金移動型)】との棲み分けは後述

【JPYC(資金移動型)】|(発行体)JPYC社

その名のとおり、円建てのみの想定

【JPYC(信託型)】との棲み分けは後述

【トチカ】|(発行体)北國銀行

国内(の中でもまずは北陸地域中心)の法人間/リテール決済セグメントにおいて、北國銀行口座保有者へのサービスとして提供

正確を期すとステーブルコイン(電子決済手段)ではなく、ブロックチェーンを使って動かす銀行預金型デジタルマネーの一環(後述)

なぜ多くの国産SC銘柄の発行体は「×三菱UFJ信託銀行」となっていたり、【JPYC】に2つの類型があったりするのでしょうか?

”ステーブルコイン(電子決済手段)ではなく、ブロックチェーンを使って動かす銀行預金型デジタルマネー”とは、いったいどういうことでしょうか?

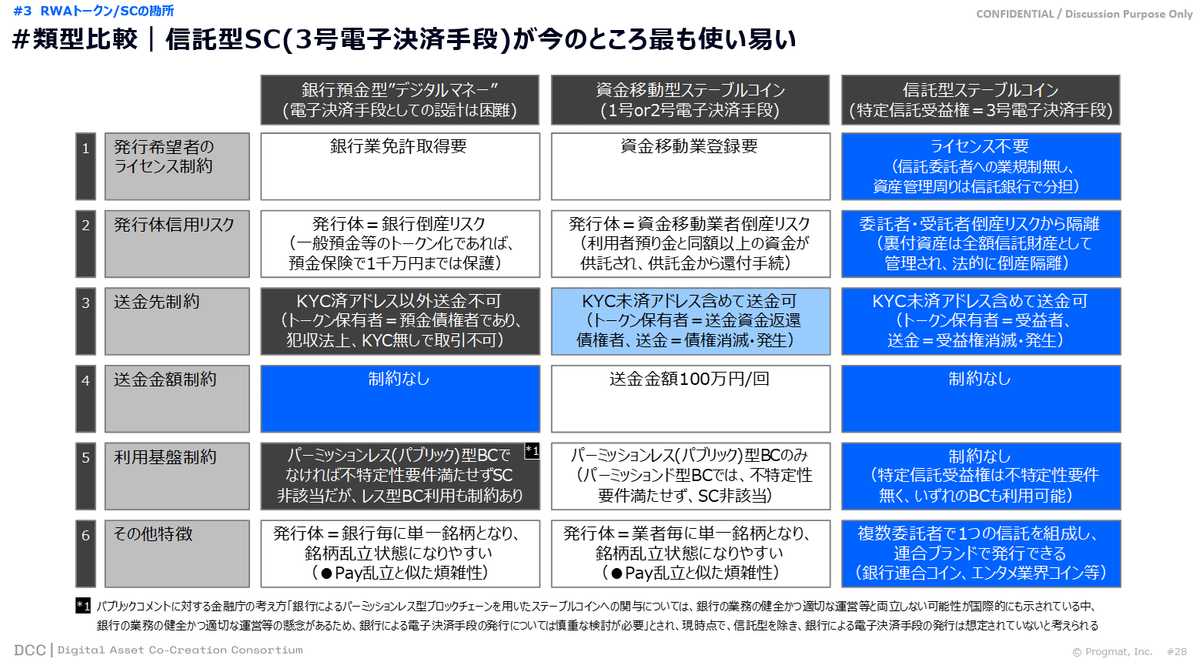

ということでスキーム解説の再掲です。

ざっくり振り返ると、以下のとおりです。

「銀行預金型SC(電子決済手段)」=送金先制約のないデジタルマネーは、現状実質NG

銀行が発行体になりえるのは、SC(電子決済手段)ではなく、KYC済アドレス以外送金不可等の制約を課した「銀行預金型デジタルマネー」のみ

「資金移動型SC(電子決済手段)」は、資金移動業者として送金金額制約がつき(100万円/回)、法人間の大口決済等には不向き

「信託型SC(電子決済手段)」は、送金先制約や送金金額制約がない(法的に最も柔軟)

SCスキーム論の詳細は過去にも解説していますので、適宜ご参照ください。

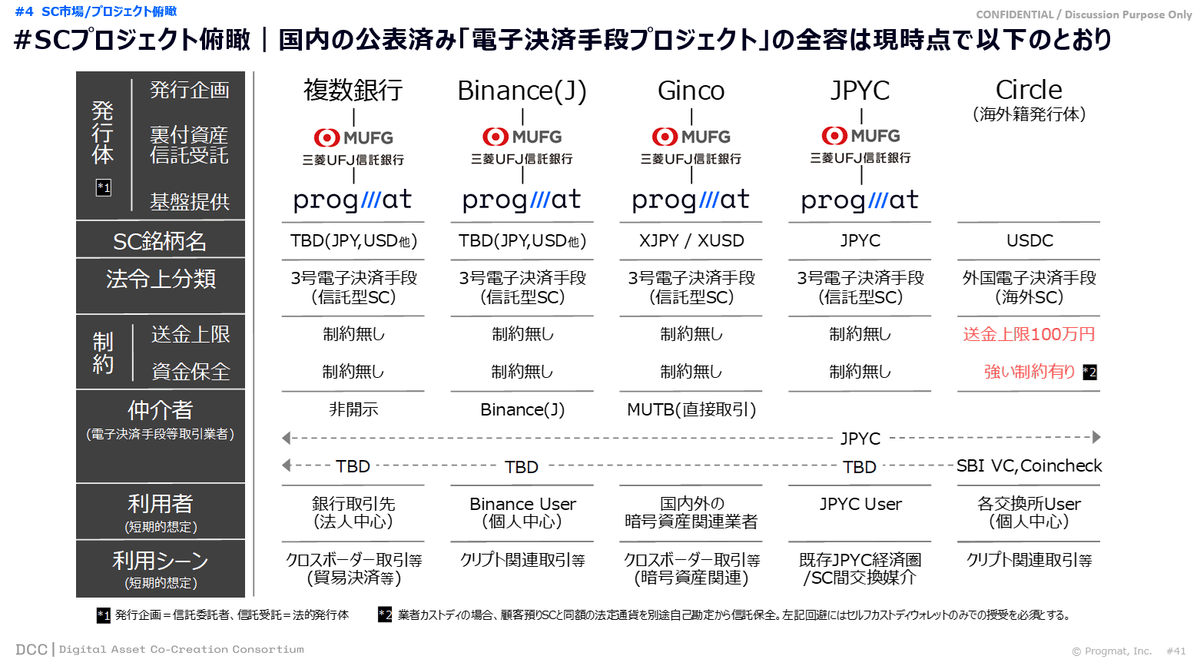

海外既存プロジェクトのうち、日本市場にも進出予定の【USDC】を含めた各SCプロジェクトを俯瞰/比較したのが次の図表でした。

前述のようなスキーム面の比較優位から、各国産SCプロジェクトは信託型SCスキームを前提とし、発行企画(信託委託者)ポジションのみが銘柄により変化し、信託受託や基盤提供ポジションは不変、という形です。

【USDC】のような海外SCは、改正資金決済法上「外国電子決済手段」と区分され、資金移動型SCと同様に送金金額制約(100万円/回)が課され、かつ当該銘柄を取り扱う国内SC仲介者(電子決済手段等取引業者、以下電取業者)に利用者保護目的の重い資金保全義務が課されます。

現時点で取扱予定を公表しているのが、①SBI VC Trade・②Coincheck・③JPYC社の3社ですが、法人間の実決済を担うというよりは、暗号資産関連取引を中心とした利用が想定され、その取扱いには相応の資本的な体力や取引形態の制約(顧客SCをカストディしない等)が必要になります。

海外SCをめぐる分析も過去に解説していますので、適宜ご参照ください。

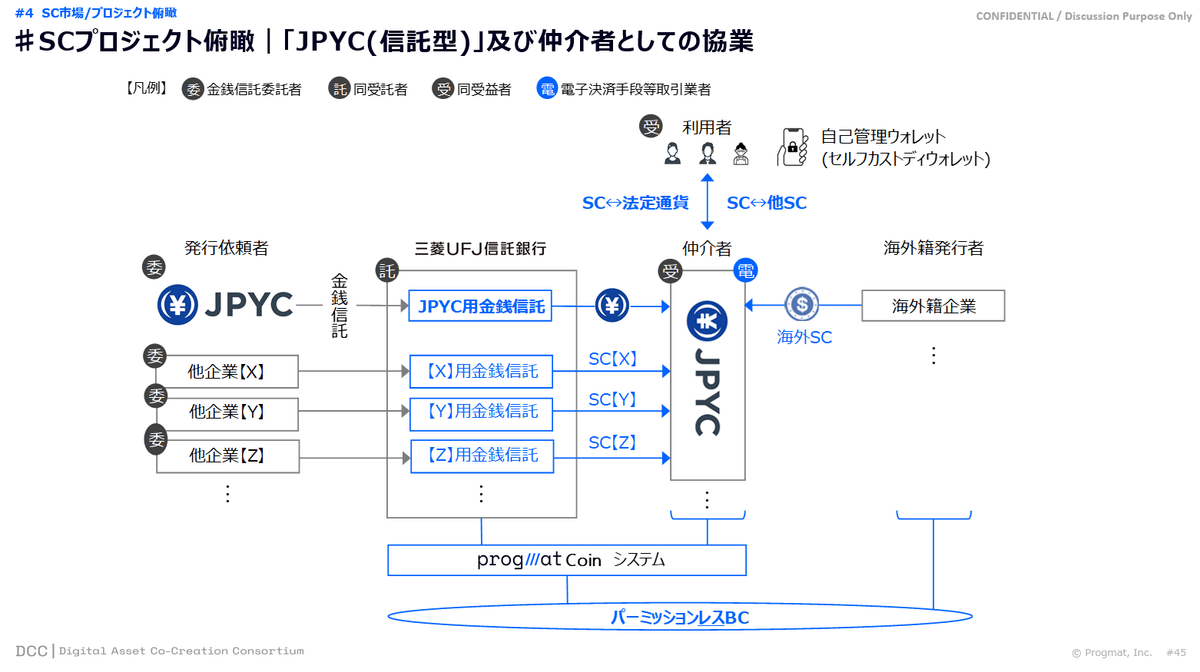

ということで、【JPYC(信託型)】は、送金金額面の制約の無さを活かした大口の法人間決済に対応し、【JPYC(資金移動型)】は左記以外の小口/リテール決済を中心に対応することが想定されています。

また、【USDC】のくだりでも少し触れましたが、上記図表の仲介者(電取業者)の行に記載のとおり、JPYC社については電取業者として複数のSC銘柄を取扱い、複数SC交換所としてのビジネスも想定されています。

ここで、今回公開した協業において、重要な前提になるのが電取業者としてのJPYC社のビジネスモデルです。

SC<>法定通貨、SC<>他SCの交換取引のみを取り扱う

顧客のSCをカストディしない(顧客から預託を受けるカストディアルウォレットを提供しない)

つまり、電取業者としてのJPYC社を利用する顧客は、自己管理ウォレット(セルフカストディウォレット、アンホステッドウォレットともいう)での授受/管理が前提となる

JPYC社×Progmatの協業の詳細も過去に解説していますので、適宜ご参照ください。

で、いつ各SCプロジェクトが発行されるのか?は、今回規制業種となった電取業者の金融庁登録が完了し、各SC銘柄の取扱手続等が完了し次第、という状況です。(デジタル証券/STのときもそうでしたが、規制法施行から業登録まではだいたい1年程度の期間を要するのが普通です)

前提②:カーボンクレジットの国内外動向って、どんな感じでしたっけ?

では次に、今回の発表においてSC決済の対象取引となるカーボンクレジットについて、そのエッセンスをまとめたいと思います。

こちらについては齊藤は素人ですので、以下の公開情報/資料を元に、”素人が自分の頭の整理を兼ねて、極力誰でもわかるようにポイントをまとめてみたもの”としてご覧ください。(貿易決済×SCの解説と同様です)

【参考①】「カーボンクレジット市場の整理と新規参入の可能性」(デロイト トーマツ ベンチャーサポート株式会社)

【参考②】「東証カーボン・クレジット市場の動向と今後の市場活性化に向けた課題」(株式会社大和総研)

【参考③】「カーボン・クレジット市場について」(株式会社東京証券取引所|2024年2月28日「令和5年度山の炭素吸収応援プロジェクト」第1部 森林吸収系J-クレジットの創出・活用の拡大)

プロ目線からは前提理解や表現等に違和感がある箇所もあるかもしれませんので、お気づきの点があればぜひコメント欄でご指摘いただけると大変ありがたいです(すぐ更新します)!

という、最大限のディスクレーマーをしたところで笑、順を追ってみていきます。

カーボンクレジットの定義

まず、そもそものカーボンクレジットの定義です。

カーボンクレジットは、カーボンプライシングの一環

カーボンプライシングとは、CO2の排出に価格を設定する仕組み

価格付けを行うことで、CO2の排出回避・削減、除去・隔離の取り組みに対して経済的なインセンティブを付与し、脱炭素に資する活動と経済活動のバランスをとるための重要なツール

具体例としては炭素税や排出量取引制度、炭素国境調整措置(CBAM)、インターナルカーボンプライシング等

日本の制度におけるカーボンクレジットは、「ベースライン&クレジット」型(図表左)

ベースラインとは、何もしなかった場合の CO2 などの温室効果ガスの排出量見通し

クレジット(排出権)とは、プロジェクト実施により達成できる実際の排出量とベースラインとの差分(追加削減分)について認証するもの

自然保護/再生エネルギー設備の導入(排出回避・削減)や植林/DACCS(直接空気回収及び貯留の技術)(炭素吸収・炭素除去)などのプロジェクトによる CO2 の削減量/吸収量を測定/可視化し、t(トン)あたりで値付けすることで、取引を可能にする仕組み

認証主体の違いにより、以下のように分類される

コンプライアンス・クレジット:政府等が認証する公的なクレジット

ボランタリー・クレジット:民間セクターが認証する自主的なクレジット

国内のカーボンクレジットを巡る動き(時系列)

次に、国内のカーボンクレジットをめぐる動きを時系列で確認してみます。

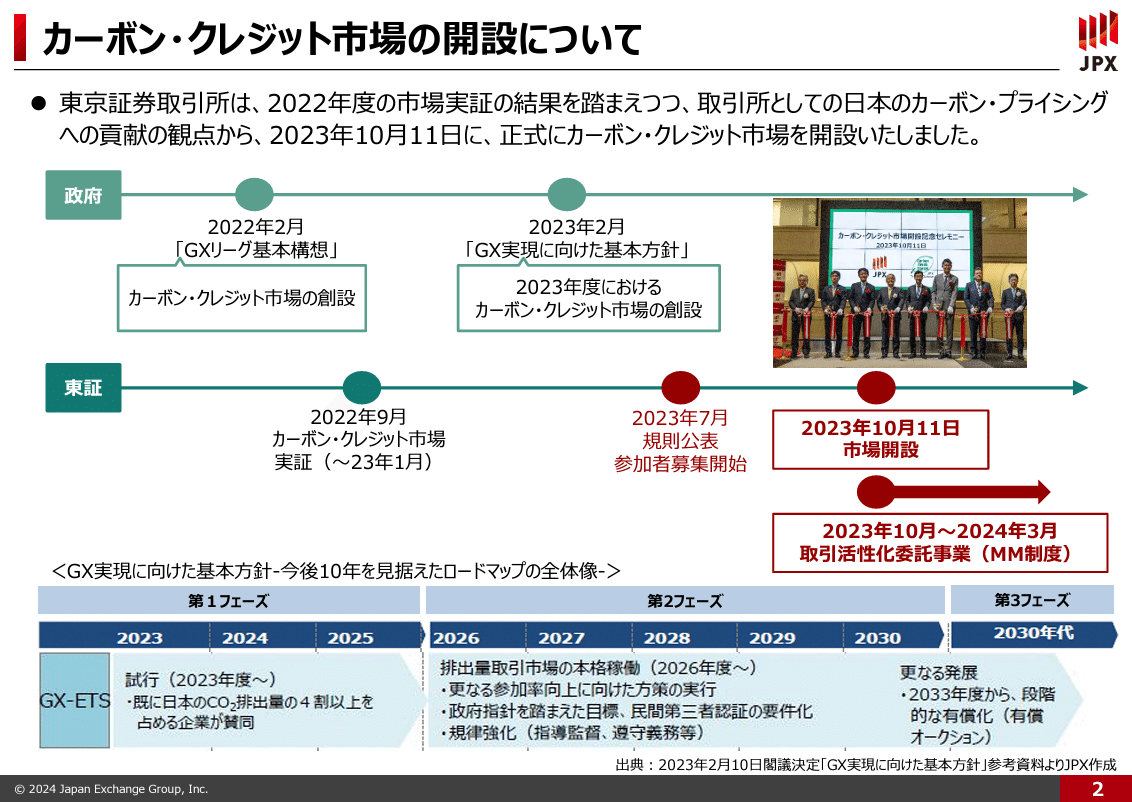

2022 年 2 月|「GX リーグ基本構想」公表(経済産業省)

GX リーグ とは、「GX(*グリーントランスフォーメーション)への挑戦を行い、現在および未来社会における持続的な成長実現を目指す企業が同様の取組を行う企業群や官・学と共に協働する場」と定義され、24/3末時点で750者近くが参画(経済産業省ウェブサイト「GXリーグ公式WEBサイト(https://gx-league.go.jp/)」)

GXリーグにおいて実施するプロジェクトの一つとして、排出量削減目標を自主的に掲げ、目標に達しない場合は「カーボン・クレジット市場」を通じた自主的なクレジットの取引を行う取組みが示された

2022年9月~2023年1月|「カーボン・クレジット市場の技術的実証等事業」実施(経済産業省・東京証券取引所)

経済産業省委託事業として東証が実施

2023 年 2 月|「GX 実現に向けた基本方針」公表(閣議決定)

CO2に価格付けして排出量に応じて金銭的負担を求めるカーボンプライシングの一つである「排出量取引制度」を、GXリーグの枠組みで試行的に開始する構想(Emissions Trading Scheme、以下GX-ETS)が示された

GX-ETSでは、2023年度から試行的に開始し(第 1 フェーズ)、カーボン・クレジット市場を開設の上、2026 年度から実効性を高めて本格稼働を目指す(第2フェーズ)としていた

2023 年 10 月|「東証カーボン・クレジット市場」開設(東京証券取引所)

GX-ETSを機能させるため、試行的運用フェーズのタイミングで創設

GX-ETSと東証カーボン・クレジット市場の関係性

ここで、GX-ETSと東証カーボン・クレジット市場の関係を確認してみます。

GX-ETSのルール

NDC(Nationally Determined Contribution、国が決定する貢献)水準を超過削減した分について、「超過削減枠」が創出されカーボン・クレジット市場への売却が可能になる

実際の排出量が目標を上回る場合は、「超過削減枠」や「適格カーボン・クレジット」のカーボン・クレジット市場からの調達もしくは目標未達理由の説明が求められる

「適格カーボン・クレジット」とは 、GX リーグ事務局が選定するカーボン・クレジットであり、現時点では以下の2つのコンプライアンス・クレジットのみ(今後ボランタリー・クレジットの追加を検討中)

「J-クレジット」:J-クレジット制度に基づき発行されるクレジット

「JCM クレジット」:二国間クレジット制度(Joint Crediting Mechanism 、JCM)に基づき発行されるクレジット

JCMとは、途上国と協力し、途上国での排出削減に取組み、削減の成果を両国で分け合う制度

また、GX リーグ非参画企業でも、同市場から J-クレジット等を購入可能

東証カーボンクレジット市場の現状

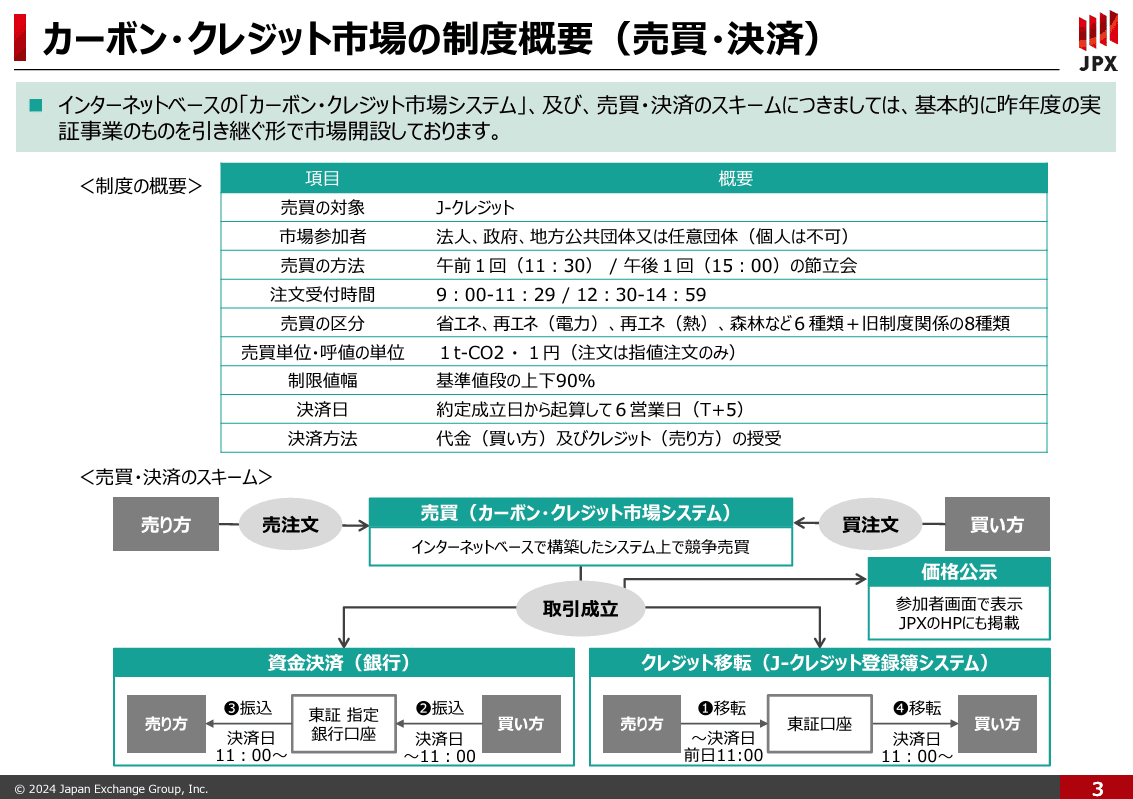

現時点では、取引対象は 「J-クレジット」のみ

1日2回の節立合、銀行決済(T+5)

23/10~24/2までのCO2売買高累計は14万t弱

「超過削減枠」や「 JCM クレジット」、「ボランタリー・クレジット」などその他のカーボン・クレジットの取り扱いについては、技術的検討等が進められる予定

カーボンクレジットのサプライチェーンとグローバルな取り組み

国内では、GX-ETSの枠組みとしての東証カーボン・クレジット市場が試行的に開設された旨を解説しましたが、ここでサプライチェーン全体を俯瞰し、海外を含めたカーボンクレジット市場における動向を確認します。

全世界におけるカーボンクレジット市場規模は39兆円規模で、その多くはコンプライアンス・クレジット(日本でいえば「J-クレジット」)

ボランタリー・クレジットは、現状は約450億円規模だが、2030年には最大27兆円に達する可能性があり、急成長が期待されている

他方で、特にボランタリー・クレジットは、「グリーンウォッシュ」の問題が大きな影響を与えており、認証要件の厳格さやMRV(計測、報告、検証:Measurement、Reporting、Verification)の複雑性から、クレジットの信頼性/品質の担保が急務になっている

上記課題を解決しえる様々なソリューションプロバイダーが登場している

「質の担保」の重要性が増す中、注目される民間主導のプロジェクトの一角が「ブロックチェーンを活用したカーボンクレジットソリューション」です。(上記サプライチェーン図解の⑥)

VERRAやGold Standard等の従来のレジストリで管理されているクレジットをトークン化し、ブロックチェーン上で管理可能に

ブロックチェーン上で管理されることで、追跡可能性や透明性が向上すると共に、トークン化されることで流動性を高め、取引しやすくさせる

この「ブロックチェーンを活用したカーボンクレジットソリューション」の1つが、今回協業を発表した「KlimaDAO」(日本法人であるKlimaDAO JAPAN)です。

「KlimaDAO」とは

端的にいえば、海外において既に豊富な実績を有するカーボンクレジットマーケットプレイスのインフラを提供している組織です。

2021年10月に発足したDAO(*分散型自律組織)

約2,500万tのボランタリー・クレジット(※)をブロックチェーン上のトークンとして移行

※対象はVCS(Verified Carbon Standard、世界で最も市場に流通しているボランタリー・クレジット)

利用組織は150以上

オンチェーン上でオフセットに利用されたクレジットは60万t以上

今回の座組みで何を実現するの?

さて、大変前置きが長くなりましたが、ここまでが今回の取り組みの背景情報として必要な「前提」部分です…汗。

今回公表した内容について、順番に紐解いて解説していきます。

フェーズ1:J-クレジット裏付トークンの発行+市場取扱

まず、登場エンティティを整理します。

KlimaDAO JAPAN(以下、KDJ)

前述のKlimaDAOが保有する各種技術をベースに日本市場向けにソリューションを提供する組織(2023年10月設立)

J-クレジット裏付トークン(デジタルカーボンクレジット、以下Dカーボン)の発行体

Dカーボンのマーケットプレイスとして、「KlimaDAO JAPAN MARKET」を開発/運営

オプテージ

関西電力100%出資の情報通信企業(1988年設立)

情報通信インフラ提供の一環として、企業向けトークン管理インフラを開発/提供

DカーボンやSCは、パーミッションレスブロックチェーン(以下レスBC)上で発行/移転されるものですが、特に事業会社等の法人がメタマスクのようなセルフカストディウォレットを自ら業務利用することは想定しづらいでしょう。

本フェーズにおいては、Dカーボンを管理するために必要なインフラをオプテージが提供しつつ、資金決済は銀行送金等の既存の手段とすることで、まずは企業が取引参加しやすい環境で市場開設します。

ざっくりとした取引の流れは以下のとおりです。

①当初J-クレジット保有者からKDJがJ-クレジットを買取、当該J-クレジットの引渡請求権を表章したトークンをレスBC上で発行

②発行したDカーボンを「KDJ MARKET」上で売発注

③需要側企業がDカーボンを「KDJ MARKET」上で買発注

④買主である需要側企業から売主であるKDJへ購入資金を送金(銀行送金等)

⑤資金決済を確認し次第、Dカーボンを需要側企業へ移転

⑥需要側企業はオプテージ提供インフラを介して受取/管理

⑦Dカーボン保有企業は、KDJを介してオフセットを実行

フェーズ2:J-クレジット裏付トークン×SC決済=24/365取引

フェーズ2においては、資金決済手段として「JPYC(信託型)」の利用を想定します。

ざっくりとした取引の流れは以下のとおりです。

①当初J-クレジット保有者とKDJとの取引により、J-クレジットをDカーボンに変換/発行(KDJに対する引渡請求権)し、オプテージ提供インフラを介してDカーボンを管理

②発行したDカーボンを「KDJ MARKET」上で売発注

③需要側企業は、予めJPYC社等の電取業者から「JPYC(信託型)」を購入し(又は商取引により)、オプテージ提供インフラを介して受取/管理

④需要側企業がDカーボンを「KDJ MARKET」上で買発注

⑤Dカーボンと「JPYC(信託型)」の自動/同時決済(24/365)

⑥Dカーボン保有企業は、KDJを介してオフセットを実行

先ほどの違いとして、資金決済手段もレスBC上のトークンとなることで、銀行等の介在を不要にし、銀行営業時間等の時間制約を受けることなく24時間365日いつでも自動で決済が可能になります。

また、オンチェーンでの同時移転により、当事者間取引においてもカウンターパーティリスク(取りはぐれるリスク)を回避することも可能です。

全体のオンチェーン化(特に特定の運営者のいないレスBC上で)により、市場の課題の1つである透明性/信頼性の向上にも寄与できる、といえるかもしれません。

フェーズ3:海外マーケット連携×SC決済=クロスボーダー取引

フェーズ3において、肝となるのは「KDJ MARKET」と海外マーケットプレイスの連携です。

具体的には、KlimaDAOが構築し基本的に同じ技術仕様である「CARBONMARK」と売買情報を連携させることで、国内に閉じたカーボン・クレジット市場よりも高い流動性の提供が可能になります。(海外のマーケットメイカー等の需要呼び込みによる日本市場活性化等)

これが、既に海外市場で豊富な実績を有するKlimaDAO(及びKDJ)ならではの競争優位性といえます。

また、Dカーボンの発行サイドで、J-クレジット以外の国内ボランタリー・クレジットや、海外クレジットを新規で取り扱うと共に、「KDJ MARKET」「CARBONMARK」連携によって、国内外の市場において対象クレジットのバリエーションを拡大することも想定されます。

このように、国内取引のみならずクロスボーダー取引まで見込まれる場合、資金決済方式でSCを前提とすることの合理性が高まります。(売主/買主の所属国籍を問わず、どこからでも常にアクセス可能なレスBC上での当事者間即時決済が可能になるため)

クロスボーダー取引においては、円建てのSCよりもむしろ外貨建てのSCが選好される蓋然性が高いため、円建てである【JPYC(信託型)】のみならず、他の外貨建て国産SCを利用することも想定されます。

「RWAトークン化」文脈での位置づけは?

年初に、「2024年は、金融とトークンの境界が融け、統合が進む1年になる」と宣言しました。キーワードは「RWAのトークン化」でした。

今回の発表は、このようなナラティブからはどのように捉えられるでしょうか。

「慣性の法則」と「新興市場フォーカス」

STやSCといった「RWAトークン」の浸透を展望するうえでは、必然性に加えて「現状変更の負荷(ビジネスにおける”慣性の法則”)」を考慮することが肝要とお伝えしました。

SCにおいて、必然性と慣性の法則を踏まえた”浸透の難易度/優先順位”を整理した図解が以下のようなものでした。

今回のSC決済対象である「デジタルカーボンクレジット」は、少なくとも国内においてはホワイトスペースの新興市場であり、既存の取引実務が存在する場合の「慣性の法則」の抵抗を受けず、置換コスト等を考慮する必要がありません。

さらにいえば、「決済対象がブロックチェーン上の取引」であり、かつフェーズ3においては「国内外広域での決済」が想定されるため、よりSCを用いる必然性が高まるといえます。

「決済システムのグランドデザイン」における位置づけ

「決済システム」の近未来を予想した「グランドデザイン」上においても、「カーボンクレジット」のトークン化により、決済対象取引層が「”非”オンチェーン取引領域」から「オンチェーン取引領域」に移行し、決済システム第2層としてSC利用範囲が拡大する、といえます。

おわりに

今回の協業の背景となる、国内外のSC動向とカーボンクレジット動向のエッセンスを合わせてまとめてみました。

カーボンクレジットのオンチェーン化×ステーブルコイン決済をまとめた記事として、かなり網羅的/濃密な内容になったのではないか…と思います。

(11,000字超…!)

以前より公開しているSCの全般的な情報をまとめたスライドについて、今回の公開情報を踏まえた最新版に更新のうえ全量公開していますので、適宜ご自由にご利用ください。

このような世界規模で面白い話が、現時点で未公開のものを含めて、数多く集まる環境にあります。

人が足りません。一緒に世界に挑む仲間、待ってます!

特にこれらを一緒に爆速で社会実装し、認知を高めてモメンタムを上げていく「Techメンバー」&「HR/PRメンバー」、絶賛採用継続中です!

(毎月新メンバーJoinな状態)

カジュアル面談のご相談は、Web(☟)からお気軽にできます。皆さまにとって「今かも」というタイミングがきましたら、いつでもどうぞ!

この記事が気に入ったらサポートをしてみませんか?