【エスケーエレクトロニクス】2023.9期-3Q決算

会社概要。以下四季報などから。

フォトマスク専業。大型液晶パネル用世界首位。ヘルスケア分野など新規事業開発に挑戦中。

大型液晶パネル向けフォトマスクの退潮続く。

ただ中小型に5Gスマホ需要の追い風。

設備投資計画一部見直しで償却費想定下回る。

原価低減も効き、一転営業増益。増配幅上乗せ。

翌期は有機EL向けなど中小型続伸。増益。

金属製部品などにも埋め込み可能な超極小RFIDを5月商品化。

15万株、1億円を上限に9月末まで自己株買い。

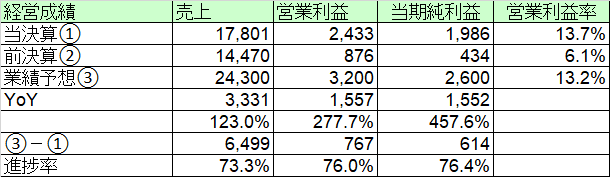

【経営成績】

3Q実績。売上178億円。営業利益24億円。営業利益率13.7%

対前期。+33億円増収。+15億円増益。営業利益率は7.6ptもアップした。

対ガイダンス。売上は若干計画劣後するものの、利益はかなり順調な消化具合。営業利益率は13.2%を見込んでいるが、0.5ptも勝ち越している。

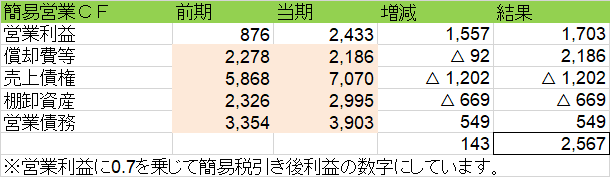

★営業キャッシュ・フロー

簡易版の営業CFを作成。

3Q実績では+25億円程度の黒字。マージンは14.4%と営業利益率よりも更に強い。

売掛も在庫も増えているが、利益の伸びが著しく。

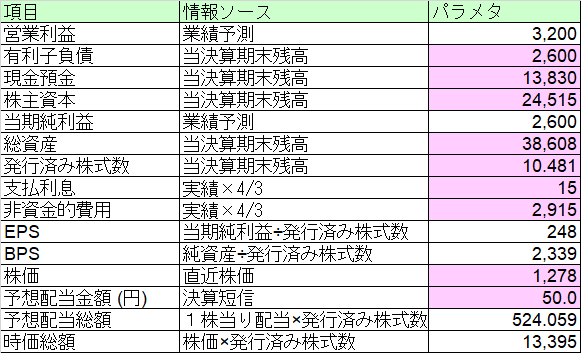

【財政状態】

自己資本比率 63.5%

d/e Ratio 0.11倍。

ネットキャッシュ+112億円。対総資産比29.1%

財政状態は引き続き、健全すぎるほどに健全。キャッシュがかなり厚い。

時価総額が133億円。多少は上がってきたとはいうものの、まだまだ。売上として250億円規模を目指す企業の時価総額としてはまだまだ全然小さい。

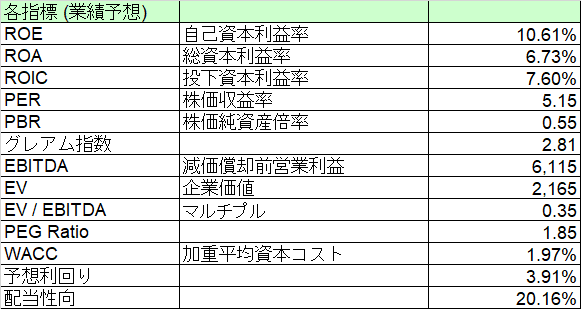

【経営指標】

ガイダンス上方修正で、ROEが二けた。ROAも6%超え。ROICもかなり見栄えのいいスコアに。

PBRが0.5倍と何とか0.5倍に到達。しかしまだまだ低すぎる。ROEが二けたの企業のPBRが0.5倍と少しというのは。少しキャッシュが厚すぎる?

マルチプルも0.35倍と異常な低さ。まだまだ全然適切な評価とはいいがたい。

WACCは2%未満かつ配当性向も20%。配当利回りは3.9%と高い。つまり株価が滅茶苦茶に安い。

【総括】

ガイダンスの上方修正。増配も。営業利益率は13.7%、営業CFマージンは14.4%、ROE 10.6%, ROA 6.7%, ROIC 7.6%とすこぶる素晴らしいパフォーマンス。

この上方修正のリリース後、多少は株価も反応したものの、PBRは未だ0.5倍と少し。(それまでは0.5倍未満という惨状で放置されていた)マルチプルも0.35倍と、ようやっと正の数字になったという有様で、まだまだ上記のパフォーマンスが適正に市場に評価されたとは言いにくいように感じる。

少しキャッシュが厚いか。ネットキャッシュ+112億円で、対総資産比でも30%も保有している。今の水準でも安すぎるので、積極的に自社株買いしてもらったほうがいいでしょう。