金利の側面から、過去の株価を振り返る

■長期金利、短期金利、政策金利…

世の中の経済ニュースを見ていると「長期金利が、短期金利が…」とのニュースを良く目にします。

例えば今年3月に開催された日銀・金融政策決定会合と呼ばれる、金融政策を決める集まりでは「8年以上にわたるマイナス金利を廃止し、無担保コールレート翌日物を政策金利の対象とする」と決定しましたが、この情報だけでは何が書かれているか、普段から金融に関わる人でないと分かりづらいと思います。

一方で株価の世界では「金利が上昇すれば株価が下落し、金利が下落すれば株価が上昇する」とも言われていますが、そもそも何の金利?という疑問も湧いてくるかもしれません。

この記事では一度「金利」が簡単にどういうものかを振り返りながら、過去の株価とのパターンを振り返っていこうと思います。

なおここでの金利に関する説明は最低限とします。

金利は非常に重要なものである一方、隅々まで知らずとも我々が生活する分には問題ないものであり、したがって株式投資に必要と思われる部分だけの解説に留めます。

是非気楽に読んでみてください。

●国債とそれにかかわる金利

おおよそ経済ニュースで「金利」と言えば、特別な記載がない限り「その国の国債における長期金利」を指します。

国債は債券の一種ですが、端的に言えば「国が民間からお金を借りる際に発行するもの」となります。

債券の一種である「国債」はその名の通り国 (通常は財務省に当たる政府機関) が発行するものであり、会社がお金を銀行以外から借りるために発行する「社債」などよりも圧倒的に信用力が高いものです。

ただし民間からお金を借りるために国債を発行するにあたり、いくら国が発行したと言えども、お金を貸す側である民間にとって何かしらのプラス (インセンティブ) が無ければ貸してくれないでしょう。

このため国債には一部の種類を除き、定期的に利息を支払うことで「その国債が欲しい!」と思わせるような工夫をしています。

また貸した人 (または会社など) にお金が戻ることを「償還」、償還の期限を「満期」と言いますが、国債の発行時にすぐ購入し、そのまま満期を迎えれば「額面 + 利息」の金額が戻ってくるため、貸した側は必ずプラスになる仕組みになっています。

実務上、国債は財務省が発行してから信頼できる証券会社などに一旦引き渡し (発行市場)、それから我々が市場で売買しますが (流通市場)、流通市場に出回った国債は状況により発行した金額 (額面) よりも高い / 安い値が付けられます。

ここである国債が100円で発行され、発行時に利息が1%、つまり年間1円分を上乗せた101円で1年後に償還されると仮定します。

流通市場に出回ったその国債が何らかの事情で95円で取引されたものをたまたま見つけ購入すれば、満期時に利息1%に加えて額面の100円 - 実際に購入した金額である95円 = 5円分の利益を利息とは別に得ることが出来ます (この時の利益を「値上がり益」(キャピタルゲイン) とも呼びます)。

例えば発行時の額面100円と利息1%が付く債券が市場で値下がりすれば

値上がりした分と利息のどちらも利益が取れる計算になる

良く「債券は価格と金利が反比例する」と言われるが

可視化すると分かりやすくなる

このように【投資家が購入した時の価格】から【最終的な償還額】を差し引いたリターン (上の例では101円 - 95円 = 6円) を「利回り」と呼び、ニュースなどで金利と呼ぶときは原則この利回りを指しています。

上の例では合計6円の利益であり利回りはおよそ6.3%となりますが、日々の国債価格の変動により我々が目にする金利も毎日目まぐるしく変わるのはこのためと言えるでしょう。

また国債は短いもので1か月、長いもので40年以上のものもありますが、例えば1年金利と言えば「その時々における1年国債の利回り」の意味となります。

そのため仮にとある5年国債を当時の5年金利2%で購入したとして、1年後に5年金利が何らかの影響で3%に上昇したとしても、既に購入した同国債は2%のままであることには注意が必要です。

国債は定期的に新しいものが発行されており、その時に利回り2%で購入したものは最後まで持つ限りリターンが固定されます (償還額と利息、購入額が固定されたため)。

なお利回りはその債券の「年間当たりのリターン」を%で表しているものです。

※以下、「金利」=「利回り」としてあつかいます。

国債の仕組みと金利の関係が何となくわかった上で、米国を例に実際にどの種類の金利があるかを見ていきます。

米国債には1年以内の短期間でお金を返済する「短期国債」から30年の長い期間を掛けて完済する「超長期国債」まで様々あります。

この中で通常我々が「金利」や「市中金利」と呼ぶものは米国10年国債に関わる10年債金利を指しますが、これは10年国債が各国債の中でも最も安全と言われており、かつ短期の動向に過度に左右されない、ちょうどよい塩梅の金利であるからです。

FOMCで決定される政策金利は最も短いFFレートを操作するため

2年、3年…と長期化するほど中央銀行はコントロールしにくい

ただし最近は長期金利も間接的に制御する方法を取っている

また10年債金利は取引が活発な国債の金利でありいつでも市場で売買できること、市場規模が十分に大きいこと、国が担保としていることからリスクが0に近く「リスクフリー金利」(RFR = Risk-Free Rate) とも呼ばれます。

国債金利は国が担保し市場規模も大きく、取引が活発に行われていることから

限りなくリスクが0であり、リスクフリー金利とも呼ばれている

なおリスクフリー金利は期間によって異なる

出典: ダイヤモンドZaiオンライン

なお必ずしも10年債金利だけがリスクフリー金利ではなく、例えば短期金利の中ではSOFRがリスクフリーとされています。

SOFRは国債などの担保を必要とする短期資金のやり取りに使われるものであり、担保を必要としないFFレートに比べれば安全性が高いとされているためです。

いずれにせよ「10年金利は長期金利の代表であり、良く取引されて安心安全な10年国債に結び付いているんだ」との認識があれば株式投資において問題ないと思います。

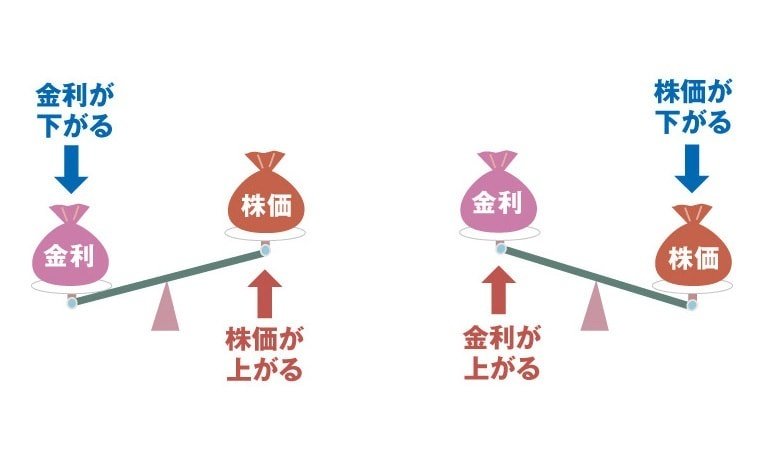

また一般に、金利の下落は借入コスト下落、市場に流通するお金が増加するなどから経済に発破をかけるため株価にプラス、逆に金利の上昇は経済を引き締める効果から株価にマイナスとされています。

金利下落 = 株価上昇となり二つは逆相関にある

出典: 金融経済ナビ

●金利がどう動くと何を意味する?

上の章では以下のことを述べました。

債券には金利が必ず関係しており、債券の価格が上昇すれば金利は下落する反比例の形を取ること

債券の代表である国債には短期から長期のものまでさまざまあり、それぞれの期間の国債に金利が付いていること

一般に「金利」という時は債券のトータルリターンである「利回り」を指すこと

10年債金利が国の経済状況を測る上で代表的な存在であること

金利と株価は逆相関の関係にあること

債券の発行の仕組みや値動きには複雑な数式が用いられますが別の方に譲ります。

我々が株の投資家として債券金利を把握するうえではむしろ「金利が今後どう動くか?」が重要となるため金利の動きにフォーカスしていきますが、まず短期金利と中・長期金利について簡単に触れます。

I. 短期金利について

短期金利は通常、政策金利をはじめとした「短期間でお金を償還する国債」に関わる金利です。

金融機関同士でお金を1日単位で貸借する際に用いられるFFレートを決める「政策金利」は中央銀行によって直接コントロールできるため、例えば「今日までは2%の政策金利でしたが、明日から3%に変更します」と発表すれば政策金利も (市場にどのような事情があろうとも) 2%から3%に強制的に変わります。

もちろん実際は何のアナウンスや兆候も無しに政策金利を変えることはほとんどありません。

多くは国内のインフレ率が上昇するに連れて経済が過熱するとなれば「利上げ」をすることで政策金利を引き上げ (これを「金融引き締め」とも言います)、逆にその時の政策金利が高すぎて経済が冷え込むなら「利下げ」をすることで政策金利を引き下げます (「金融緩和」とも言われます)。

政策金利は多くの国で1日単位のお金の貸し借りの利率に適用されますが、これに呼応するように1か月や3か月、6ヶ月、1年まではほぼ政策金利と同じ金利に落ち着くことが多いです。

言い換えれば〇ヶ月 (もしくは〇年) 金利は「〇ヶ月 (もしくは〇年後) に政策金利がどこにあるか」を表した未来予測でもあり、短期の金利であるほど政策金利に近づくことは自然と言えるでしょう。

II. 中長期金利について

一般に中長期金利は1年超え10年以下の金利となっていますが、概ねこれらも短期金利で説明した通り「〇年後の政策金利予測」に近いものとなっています。

ただし短期金利では1年以内の比較的予測しやすい範囲で動くのに対し、2年や3年、はたまた10年まで行くとその値が本当に政策金利なのか?を検証するに時間がかかりすぎてしまいます。

そのため将来の政策金利の予想限界はおおよそ2年までと言われており、2年を超える範囲での金利は「経済がどれだけ健康か」を表す指標となっているのが現状です。

前章にて10年金利が一番使われていると申し上げましたが、これは10年債が流通量にして最も多く、加えて住宅ローンや社債などの幅広いローンによりベンチマークとして参照されるためであり、一般に10年債金利が上昇すれば「景気が回復、もしくは国としての成長が高まっている」と判断することが出来ます。

反対に10年金利が下落すれば「景気が落ち着き (または後退)、国としての成長が低下している」と解釈することができますが、10年金利は主に「インフレ率」(物価上昇率) により変動することが多いです。

より具体的に言えば「物価が上昇するから、将来的に中央銀行が短期金利を引き上げそうだな」となれば長期金利も上昇する形ですが、10年金利の上下は「国の将来は明るい (インフレ) のか、暗い (デフレ) のか」を最も色濃く反映するとも言えます。

なお上にてインフレの話が出てきましたが、インフレは大別して二種類あると言われています。

一つ目は「コストプッシュ・インフレ」と言われ、何かを生産する際の費用が上昇 (費用により物価が押し上げられる = コストプッシュ) するためにその費用が販売時の価格に乗り、結果としてインフレする現象です。

一般にコストプッシュ型は「悪いインフレ」に分類されます。

これはモノだけでなくサービス業にも発生し、直近では2022年にロシアがウクライナに侵攻した際、原油価格が大きく上昇したためにインフレが発生したことは記憶に新しいでしょう。

原油は自動車を動かすために輸送サービスなどが上昇、そのほかの分野も原油に関わる産業があまりにも多いため「原油価格の急上昇 = インフレ」はもはや常識となりました。

また米国では労働市場も人手不足が慢性化し、高い給与を払ってもすぐに離職する労働者を補填するために更なる高い給与を払うという「賃金・物価スパイラル」が発生しました。

このようにコストプッシュインフレは「モノ・サービスの供給不足に釣られて発生するインフレ」とも言い換えられます。

二つ目は「ディマンドプル・インフレ」と言われ、消費者の需要が高まることにより物価が上昇 (需要により物価上昇 = ディマンドプル) する現象ですが、一般に消費者側がより多くのお金を持つことで消費が活況となる「良いインフレ」となります。

例えば先進国に比べ経済規模が小さい新興国において、海外から企業を誘致し現地で工場などを建設、今までより良い賃金を貰い消費者に余裕が出ることで経済規模が活発になることがまま見られます。

最近、米国にてAIブームにおける生産性の向上が顕著ですが、これは技術革新により「新たな価値」が産まれるために国の成長率も全体的に引き上げられているためだと考えられています。

先進国において成長率は低いパーセントに落ち着くのが通例ですが、今回のAIブームはパラダイムシフトの様相を呈しており、成熟した国であるはずの米国がまるで新興国かのような成長を遂げるため10年金利も高止まりしている格好です。

これらは更なる需要を喚起するため「良いインフレ」に分類されますが、おおよそ米国などの先進国では全消費者が「宵越しのお金は持たない!」とすべてのお金を使うことはあまりなく、ディマンドプルインフレはコストプッシュインフレよりも穏やかなインフレになる傾向があります。

このような穏やかなインフレを目指すため、米国ではインフレの目標を緩やかかつ成長も期待できる「年間2%」にすることを目指しており、中央銀行はその「2%の物価目標」と「失業率の改善」を基に政策金利を調整する傾向があります。

長々と話しましたが、要は2%という数字が経済にとって「居心地の良い」数字だということをなんとなく理解するだけでも十分だと思います。

これに対し特に10年金利が呼応するため、例えば10年金利が現在の値より大きく上回れば「インフレ率が高い、経済が過熱気味だ」とされ、反対に大きく下回れば「デフレ (不況) になりそうだ、経済が冷え気味だ」と判断されやすくなります。

例えば不況が近づけば成長率や物価が落ちるため金利は下落しやすい

逆に成長率や物価が上昇すれば金利は上昇

ただし急激かつ大幅な金利上昇は大抵「悪いインフレ」

また中央銀行はこの動向を常にチェックしています。

10年金利が十分に高くなればインフレ = 相対的にお金が余っていることを表しますから、政策金利を引き上げることで企業や個人の借入金利を間接的に引き上げる = お金を借りにくくなる = 経済にブレーキを掛け10年金利を抑えつけ下落させる役割を担っています。

逆も然りであり、2022年には米国の中央銀行が急激な政策金利の引き上げを行いインフレが鎮静したことからも「政策金利の引き上げ = 10年金利を抑えつける」ことが肌感覚で分かると思われます。

さてここまでは「ある特定の金利が上昇すればこうなる」と単体でのお話をしました。

10年金利の動きを知るだけでも株式投資には十分有用なのですが、短期金利と長期金利がセットでどう動くか?に注目すれば中央銀行の「次の一手」をなんとなく探れるヒントになり得るでしょう。

短期から長期までの金利をグラフに並べたものを「イールドカーブ」(国債の利回り曲線) と言いますが、このイールドカーブがどう変化するか?で株式にどのような影響があるか、四つのパターンに分けて注目してみます。

左から6ヶ月、1年、…、40年と並んでいる

このカーブが右肩上がりか?どう動くか?で経済の今後がおおよそ分かる

以下、金利が上昇→下落のサイクルを踏むと仮定します。

【ベア・スティープニング】 (短期金利はほぼ不変、長期金利は上昇)

短期金利と長期金利が同じスピードで上昇するならば良いインフレである可能性が高いですが、ほとんどの場合においてインフレが加速する際、長期金利が先に大きく上昇していくシーンを良く見ると思います (2021年~2022年前半など)。

これを「ベア・スティープニング」(弱気な傾斜化) と呼びますが、インフレを察知した債券投資家が債券を売却するなどで供給量が増加、債券価格の下落と共に長期金利が上昇することで「中央銀行はこのインフレを抑えるため、近い未来に政策金利 (短期金利) を引き上げるだろう」と考えるためです。

なおこの間、短期金利と長期金利の幅は時間の経過と共に拡大していくことから、イールドカーブは時間が経つごとに傾斜のキツい右肩上がりへと変化します。

【ベア・フラットニング】 (短期金利は上昇、長期金利はほぼ不変)

上でのベア・スティープニングが発生するとインフレ率が上昇、政策金利も追って素早く引き上げられ、やがて株式のパフォーマンスを弱めるパターンが訪れるとされています。

この「政策金利が追って素早く引き上げられる」局面を「ベア・フラットニング」(弱気な平坦化) と呼び、短期金利が急上昇する間は株式に向かい風が吹くとされています。

なお短期金利が急速に上昇、長期金利へ追いつくためにイールドカーブは傾斜が緩くなり、平坦に近い形へ変化します。

【ブル・フラットニング】 (短期金利はほぼ不変、長期金利は下落)

しばらくすると短期金利と長期金利が近づくのですが、この時ほとんどの場合で「上昇しすぎた長期金利が落ちることで」短期金利と長期金利がほぼ同水準に落ち着くとされています。

これを「ブル・フラットニング」(強気な平坦化) と呼び、景気が弱くなることでインフレ率も下落すると予測した債券投資家が債券を購入、価格の上昇と共に金利が下落することで発生することが多いです。

またこれは将来的に政策金利が引き下げられる、すなわち金融緩和される期待が渦巻くことで金利が落ちて来るとも考えられ、通常株価にはプラスとなりやすいです。

ただし重要な点として、あまりにも長期金利の下落のスピードが速い場合、しばしばパニック相場となり株価にも大ダメージが発生します。

一例として2008年のリーマンショック、2020年のコロナショックなどが該当します。

この他にもインフレがしつこい場合に「政策金利を高いまま、長期金利だけが下がる」ことで右肩下がりのイールドカーブを描くことがあります。

この状態は「逆イールド」として特別扱いされていますが、逆イールドが発生してから解消した後、一定期間経つと不景気が訪れやすいとされており、一種の弱気なサインとして投資家から警戒されています。

なお逆イールドの判定は【10年金利から2年金利を引いた値が、0未満 (=マイナス) となること】が通常ですが、より信頼性と即時性の高い逆イールドとして10年金利と3か月金利の差がマイナスになることを用いたり、米国の中央銀行は18か月後の3か月利回りと現在の3か月利回りの差である「短期フォワードスプレッド」がマイナスであるかをチェックするなど、見方によってさまざまな逆イールドがあるため、あくまでも景気後退を予測する一つのツールとして見るのが良いと思われます。

普通、利回り曲線は右肩上がりの順イールドとなる

経済に何かしらの不調があると右肩下がりの逆イールドになるが

実際は逆イールドが解消されてから株価下落などが発生しやすい

綺麗な逆イールドになるケースもあるが、今回は20年金利で一度上昇し

30年金利で再び下落する形をしている

おおよそ短期金利から10年金利まで右肩下がりなら「逆イールド」と言えるだろう

【ブル・スティープニング】 (短期金利は下落、長期金利はほぼ不変)

ブル・フラットニングが発生した場合、将来的に不景気に落ちる可能性があるわけですから中央銀行もこのサインを見逃すはずはありません。

長期金利の下落が続くようであると見込めば不景気に落とさないように政策金利を引き下げ、民間企業含む事業体がお金を借りるコストを下げられるように景気を支援し始めます。

この「政策金利が追って素早く引き下げられる」局面を「ブル・スティープニング」(強気な傾斜化) と呼びますが、ここまで来ると株式へ強気の風が吹いてくることが多いです。

これら四つの局面を端的にまとめたものが以下図です。

教科書的な動きはこの通りだが、実際は逆イールドなど複雑な状態が絡み合い

またそれぞれの期間も一定ではないためこだわりすぎに注意

あくまでもこの四局面は教科書的な動きであり、実際はベア・フラットニングからずっともみ合う (2023年後半~2024年現在まで) 状況や、上で触れた逆イールドを挟んでから再び順イールドになり、景気後退が訪れブル・フラットニングと共にパニックが発生、株価が大きく下落することもあります。

また稀ですが、ベア・フラットニングが終了してから再びインフレがしつこくなればベア・スティープニングの段階に移行することも考えられます。

逆もしかりですが、これら四局面を基本の型とし、その時々の物価や中央銀行の金利動向を観察することでより精度が上がるでしょう。

■実際の株価と金利の推移

●第二次大戦後~1970年あたりまで

1945年に第二次世界大戦が終了してから米国は戦勝国の仲間となり連合国で作る「国際連合」を発足、世界一の地位をますます盤石なものとしますが、1930年代に発生した大恐慌から戦争特需とも言える好景気で安定的に推移し、10年金利は2%台を堅調に動きながら徐々に上向いていきます。

通常、安定的に金利が推移することはポジティブなことですが、これは企業がお金を借りる際に金利が安定していると返済計画を立てやすい、ひいては成長しやすいと考えると何となく腑に落ちると思います。

そのこともあり金利の上下動はあるにせよ1960年中盤までは株価も安定しており、金利水準も現在と同じ (4%台) くらいに収まっていました。

このころの10年金利の上昇は均してみれば「時間を掛けてじわじわと上がる」タイプであり、更に2%台から4%台まで10年以上かけて上昇したことから「国の成長率が上昇するタイプ」、すなわち良いインフレであったことが分かります。

上で述べたように良いインフレの場合は株価も堅調になりやすく、同時期のダウ工業平均を見比べてみると一目瞭然でしょう。

(1945年~1970年)

じわじわと上昇する金利、かつ水準も高くない金利は

国の成長率が上昇することによる良いインフレ

良いインフレは時間を掛け、高騰しすぎない特徴を持つ

●1970年~1985年あたりまで (大インフレ時代)

1970年代はインフレとの闘いが主でした。

1960年後半からインフレ率が上昇したのは述べた通りですが、ここから中東情勢の悪化に伴うオイルショックを二回も挟んだことで10年金利が強烈に上昇していきました。

良いインフレはじわじわ、時間を掛け、かつ安定的に推移しながら、高すぎないことが重要としましたが、この時代はまずインフレ率自体が高すぎること、その振れ幅も大きすぎること、また時間も短く一気に急騰したことで株価もダメージを受け続け、1972年に付けた高値を奪還するまでに10年もかかりました。

加えて1970年代中盤、米国の中央銀行であるFRBは一度インフレ率が下がったことを見て「もうインフレは終わった」とし政策金利を引き下げましたが、これが悪手となり悪いインフレが再燃、結局当時のFRB議長であったアーサー・バーンズ氏が辞任する事態にまで発展しました。

後任の議長であるポール・ボルカー氏は強烈なインフレを何が何でも終わらせるため、まず政策金利 (FFレート) を動かすよりも市中に出回る通貨の量を減らすことに専念しました。

これを「新金融調節方式」と呼びますが、この影響でFFレートは急騰、結果として短期金利が上昇しすさまじい勢いで「ベア・フラットニング」が達成されていきました。

(1970年~1985年)

この時代の二度に渡るインフレ劇、それに伴う金融政策の運びは

2022年のインフレ時に大いに参考にされ、2024年現在

株価は堅調の一途をたどる

またこの時代は金とドルの固定相場を止めたニクソンショック (1971) も

1970年代前半の株価停滞の一因になった

ボルカー氏が就任した後の経済は壊滅的となり、高い失業率に個人・企業の負債も膨れ上がったため、本人は民間や政界含め全方面から大々的に攻撃される形となりました。

あまりにも反対の声が大きかったため途中で引締めを止めましたが、強烈な不景気を経由した米国はようやくしつこいインフレから脱し、後に伝説の議長としてその功績を評されたのです。

この後、時折10年金利が上がるときもありましたが、2000年のドットコム・バブル、2008年のリーマン・ショック、更に2020年のコロナショックまで一貫して金利が下がっていきました。

この過程で米国は大恐慌以来の大きなデフレ相場を経験することとなります。

●2000年ごろ~2010年まで (金利急落と株価急落)

1980年初頭の強烈なインフレとその終焉を迎え、ようやく米国株式は上昇相場に乗っていきました。

途中、ブラックマンデーや湾岸戦争も起きましたが、一時的な株式の下落はあれどドットコムバブルが弾けるまで安定して上昇していきます。

詳細は他に譲るとして、ドットコムバブルはインターネットがビジネスに転用でき生産性を向上させるとして始まった投機的な動きを指します。

1996年ごろから株価に反映され、実現が難しいプランでも簡単に投資をしてもらえることから夢だけが膨らんでいくバブルは2000年まで続きましたが、その後バブルが弾けた後で株価も10年ほど最高値を超えられずに停滞します。

特に1998年後半からは金利も上昇する中でバブル熱が株価を押し上げましたが、2000年にバブルがはじけてから2002年に下落相場が終わるまで、10年金利は6.7%から3.8%ほどまで下落しました。

バブルが弾けたことが株価下落の主な要因ですが、金利も2年ほどで半分近くまで下落しており、またこの当時景気後退に陥っていたことからも素早い金利下落と言えそうです。

(1998年~2010年)

それまでとは違い今度は10年金利の下落が問題となる

最初の下落はバブルがはじけたことが主要因だが

安定期を経た金利急落局面では株価も下落した

その後、2000年代中盤は金利が安定して推移したおかげで株価も復帰しますが、かの有名なリーマンショックにより株価も金利も急落します。

リーマンショックの発端はサブプライムローンと呼ばれる「低所得者向け住宅ローンの焦げ付き」ですが、リーマンショックほど世界に波及した直接的な引き金はこれを金融商品化しレバレッジを掛けた取引が横行していたため、とされています。

住宅価格が上がる中では投資家が自らの持つお金の数倍を信用で借りることで大きな利益を出せますが、ひとたび住宅価格が下落に転じれば大損をこうむります。

この連鎖が世界中で起きたことで「金融危機」の代表例として今も語り継がれ、これ以降銀行に対し「何かあった時のために予備のお金をもっと積み、融資も厳しくしなさい」との指令が出るまでとなりました。

またこの一件以降も10年金利は下落の一途をたどり、2020年には全世界的に広がったコロナウイルスへの恐怖から金利も株価も急落する「コロナショック」が発生、こちらも同じようなパニック相場となりましたがFRBが政策金利を0%まで下げ大規模な金融緩和を行ったことですぐさま株価が上向いたことは周知の事実でしょう。

■現実に株式投資を行ううえで、金利をどのようにとらえれば良いか?

上で10年金利や株価との関係性に触れましたが、恐らく多くの方が「後から見返したら誰だってわかるけど、その現場にいた時に見抜けないのではないか?」という疑問が噴出してくると思います。

金利と株価を常にモニターする私自身、この疑問の答えを探っている最中ですが、一つの結論として「10年金利 (長期金利) が急速に変動すること自体が株価に良くない」と考えています。

もし10年金利が急上昇するならば、それは1970年代や2022年のしつこいインフレ、もとい悪いインフレに繋がりますし、逆に急低下すれば2008年のリーマンショックや2020年コロナショックのような「ショック型」に繋がりやすいです。

この「金利の急変は株価に悪い」という事実を簡単に例えるならば「金利は気温、株価は人間活動」と言い換えられると考えています。

気温が急上昇すれば人間活動が抑えられてしまう

これにFRBなど中央銀行が短期金利を上げることで

気温の上昇を抑えつけ、人間活動を維持することが出来る

とにかく金利は動く「スピード」が重要であり

どれくらいで早すぎるか?は過去のデータが参考になる

日本に住む我々からすればおおよそ春~冬までの四季の気温を肌感覚で理解できますが、夏と考えられている6月に関東の気温が急低下すると仮定してみます。

それまで普通であった「涼しい日で20度近く、暑ければ30度くらい」という状態から逸脱した気温 (10年金利) が急降下を始め、最初は19度、18度であった寒さが徐々に加速していきます。

15度、10度、0度、はたまた-15度まで低下すれば人々は異常気象を超えて緊急事態と考え、学校や企業も臨時で休むこととなり、人間活動 (株価) は一気に冷え込む (急落する) でしょう。

反対に同じ6月、気温が急上昇すると仮定するとどうでしょうか。

30度くらいまでは「もう夏だな」と感じる程度ですが、31度、32度から35度、40度、50度…と上昇すれば異常事態となり、こちらでも人間活動は落ち込まざるを得ません。

ただし実世界との違いと言えば「金利が〇%だったら気温が高すぎる / 低すぎるからダメ」と単純化することが出来ない点が挙げられます。

また仮に気温が50度で高止まりすれば人間は生きていけませんが、株価においては「高止まり / 低止まりした金利に慣れれば、株価は何とか持ち直すことが多い」という点も異なるでしょう。

もちろん特殊な気候の地点、例えばロシアのヤクーツクという場所では冬に-50度を超える日が連発しながらも人間が活動するという例外はありますが、大切なのは「予測できる範囲内で緩やかに金利が変動すれば株価にダメージが起こりづらいが、予測を超える金利の変動、特に一方向に金利が急変すれば、それが上昇であれ下落であれ株価に大きなダメージを与えうる」ということでしょう。

そして「予測不可能な金利の急変があった場合も、その後に変動が落ち着けば株価は持ち直しやすく、金利の水準自体が高い / 低いかはその時代によって異なるため一概には言えない」とも解釈できます。

コロナショックの前後は特に10年金利が急落、冷え込んだため株価もダメージ

しかし低金利に慣れた市場は金融緩和もあり復活

その後、お金余りの市場で悪いインフレが発生、再び株価も軟調

しかしインフレ率が下がり、加えてAIによる生産性向上により

国としての成長率が上がる良いインフレへと変貌

金利が高止まりしても株価は堅調となっている

もし10年金利が急落・急騰した場合、株価に甚大な被害が出ることは中央銀行も良く知っていますから、基本的に金利の急変を抑える方向に助け船を出すと考えられています。

すなわち、10年金利の急落時には政策金利も下げることで経済を支援しますが、これは気温が急落した時に人間へ暖を取らせ人間活動をなるべく止めさせない、と非常に似ています。

反対に、10年金利が急騰すれば政策金利を上げることで人間活動を「抑える」ことで対応することが多いです。

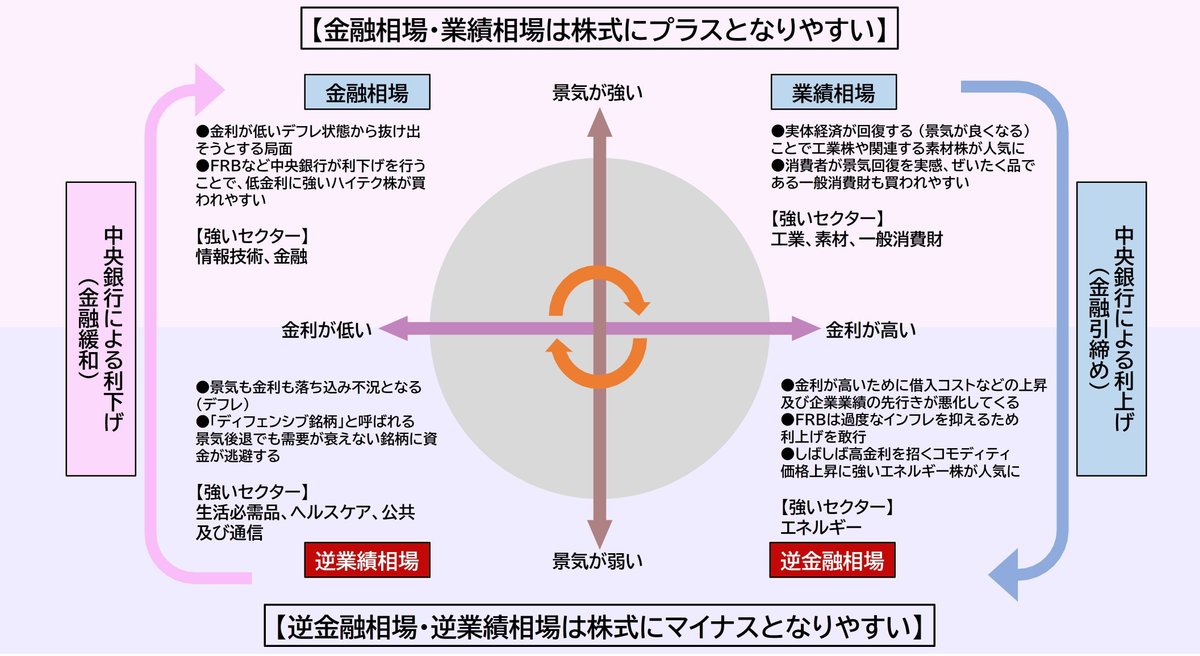

良く見るこのサイクルの表では下半分が金利急騰・急落に対応する

逆金融相場は2022年、逆業績相場は2020年が直近で該当する

なお図の「金利が高い」は長期金利を指し、政策金利は利上げ

また金利と景気のサイクルを時折見かけることもあると思いますが、「逆〇〇相場」では概して株価が下落しやすいことを覚えると良いでしょう。

例えば2022年のインフレ相場はまさに「逆金融相場」と言え、これを救うためにFRBは利上げを行い金融引き締めをしたことは記憶に新しいです。

なお金利と株価が逆相関に動く (すなわち金利が下落すれば株価は上昇する関係) 状態を正常、金利と株価が同じ相関を持つ (金利下落と株価下落がセット) 状態を異常と区分けする説明もありますが、正常な相場では債券と株価どちらにも資金が流入するため相場環境が健康な状態、異常な相場では何があるか分からないためまず国債に大部分の資金が流れ、その資金の範囲内で状況により株価へと移動する (株価に資金流入 = 国債から流出 =株価上昇・金利上昇) 仕組みになっていると考えられます。

このように金利と株価は密接な関係のもと動いていますが、2024年6月現在、金利が高止まりし安定していることから我々はおいて「業績相場」の中にあると見られ、「ゴルディロックス相場」(適温相場) とも評されるほど株式に追い風が吹いています。

これはひとえにFRBが政策金利を高いまま維持したことでインフレを抑えたことが奏功しましたが、すぐに利下げを行うことで再びインフレが再燃してしまう懸念や、逆に高い政策金利のままにすれば長期金利と株価の下落がセットで訪れる恐れもあることから、FRB・パウエル議長の手腕には引き続き注目が集まりそうです。

※当記事はファンダメンタルズにおいて事実の正確さを満たすために尽力していますが、万一事実と異なる点等ございましたらお気軽にご教示ください。

また本稿では分かりやすさを優先するため、金融用語を厳密に使い分けないこともございます。

いいなと思ったら応援しよう!