アルケゴス問題:ハイリスク人物をカモにして信用取引崩壊した先に見ておくべきこと

先週末から騒ぎになっていたアルケゴス・キャピタルマネジメント(アーケゴス・キャピタル・マネジメントと呼ぶようになってきたかも)というヘッジファンドのようなファミリーオフィスの件。要は信用取引がふっとんだだけのことで、信用取引をしている人には誰にでも起こること、だったんですが、規模が規模だったため、数銘柄のボラティリティがめちゃくちゃになる被害が出ました。こんな感じの。

これをもとに、以下2つの点が市場の間での「心配事」になりました。

①ほかにへたこいた大規模資産家がいるんではないだろうか?

アルケゴスキャピタルの信用取引破たんは、実は3月ではグリーンシルキャピタルの資産凍結騒動以来2件目になります。どっちもクレディスイスがかかわっている件で、市場ではクレディがいちばん叩かれている感。

それはそうと、アルケゴスのポジション戦術は、「少ない銘柄に集中投資・しかもハイパーレバレッジ商品で」のやりかたで、レバレッジ倍率は8から10倍と、めちゃくちゃな倍率だと複数の報道が伝えています。

ハイレバレッジになればなるほど、ちょっと株価が下がっただけでマージンコール(追証)要求が出てしまい、運用は非常に難しいわけです。2020年の上げ相場では問題なかったですが、今年に入ってからのジグザグの動きではそうもいかず。

アルケゴスの資金規模は、レバレッジを効かせた分も含めて1000億ドルというとんでもない規模に成長していた、と、これまた複数の報道が明らかにしているので、普通に信用取引の追証が起こったとしても、それにこたえなければ反対売買される株数の数は半端ないわけです。で、1銘柄だけがどどーんと下がることになる。こういう下げを誘導するへたこいたほかの大型ヘッジファンドあるいはファミリーオフィスはないだろうか?と市場は疑心暗鬼になっています。

②規制を逃れてとんでもないポジションを組んだ罪は誰にあるのか?

ファミリーオフィスはヘッジファンドと違って、各種届出義務がないものが多いです。詳細を書いても投資に役立つわけではないので書きませんが。

詳しくは以下を参照。

この規制外のことが複数重なったのがアルケゴスの信用取引破たんです。

ウォール街が一番驚いたのは、単一銘柄にハイレバレッジの金融商品を大量に充てていたことでした。主にCFDなどで積み上げたポジションは、いわゆる「隠れ大量保有」の状況を生み出していたので、ポジション解消を強制的にやると、通常の流動性以上の集中豪雨が発生し、株価が乱高下する状況を作り出すわけで。

・フアン氏にハイレバレッジ商品を提供したブローカー

・8倍以上もの倍率にOKを出した奴ら

・担保を引き受けた金融機関

・そもそもフアン氏に口座開設を許可したブローカー

1個人に10兆円も持たせる環境と条件を提供した金融機関の罪は誰が負担するのか、ということになります。

そこらへんの投資家が見るべきこと

私も含め、資産1億円にすら届かないそこらへんの投資家が、この事件で見ておくべきことは、金融機関たちが心配する上記2つのことに加え、(A)リスクに対する考え方で学ぶところはないのか、(B)アルケゴスがどんな銘柄を取引していたのか、(C)そこに新たな投資チャンスはないのか、の3つだと思います。

(A)リスクに対する考え方で学ぶところはないのか

金融相場は基本的に右肩上がりの相場で、信用取引やレバレッジ商品を活用したハイリスクトレードをしやすい環境であることは確かです。資産を早く積み上げる手段として必須、とも言えますが、運用は市場環境に大きく左右されるので、やるからには相当の注意を払う必要があります。買ってほったらかしはまず通用しない。

アルケゴスは2020年と2021年の相場環境はまったく違ってるよ、ということを私たちに教えてくれたと思いました。

・3倍レバレッジのETFとか持ってないよね?

・下落相場に対してポジションのヘッジをどうするか、決めてる?

私は自分のポジション戦術でこういったことをどうしたらいいのか、というのをいちおう考えました。SBI証券や楽天証券の米国株取引は、オプションも持てないし、空売りもできないので、銘柄ヘッジはほぼ絶望的。米国株取引は、日本株のトレード環境に比べると、いろいろな面で不利が多いのに改めて気づかされます。持ったポジションの株価が下げ相場の時に下がっていくのをただ見ているしかありません。方針転換で、数週間程度のスイングトレードを繰り返すトレーダーに転じるという手もありますが、性格によりフィットするか、という適正もあるため、かえってハイリスクになります。

(B)アルケゴスがどんな銘柄を取引していたのか

まあ、ここが本題ですw アルケゴスのフアン氏は、元タイガーマネジメントファンド出身です。このタイガーマネジメントは、バリュー投資で1990年台になりあがったヘッジファンドとして有名で、フアン氏の投資スタイルも基本的にバリュー株投資でした。割安のときに仕込んでフェアバリューになったら売る、というスタイルです。

暴落した銘柄のチャートを改めて出してみます。

DISCA

FTCH

VIAC(4/1終値まで)

TME(4/1終値まで)

(C)そこに新たな投資チャンスはないのか

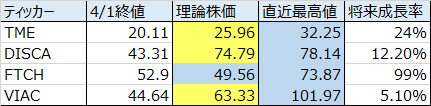

これらの直近の最高値と理論株価、将来成長率は以下の通り(データはSimplyWallStから)

暴落後、最新の4月1日の終値が理論株価以下なのは、ピックアップした4銘柄中3銘柄。暴落前の直近最高値で理論株価を達成しているのはすべて。つまり、バリュー投資としては最高値付近で利確してよかったものばかりでした。2020年の状況は、株価は理論株価の2~3倍つけることが多かったので、フアン氏はそこに達するまでポジションをホールドしたかったのではないか、と思います。が、相場環境が2021年はがらりとかわり、調整相場、あるいはもしかしたら下落相場が始まっているのでは、という変化が起きているので、理論株価のX倍まで持っているのは危険になっている、ということを示唆しているとも言えます。

さて、これらいったん理論株価の目標を達成してしまった銘柄を改めて持つべきか?それは各位の考えによります。フアン氏の銘柄はこの4銘柄だけではなく、かつ、中国系銘柄が多いので、地政学的リスク(とくに米中の貿易戦争下)を考えると、わたしは「どうしようかな?」というところです。

アルケゴス問題をざっとまとめた記事・完全版

アルケゴス問題をざっとまとめた記事と、フアン氏のポジションだったのではないか、という上記4銘柄を含む8銘柄の考察記事を本体HPに完全版として掲載しました。こっちにも興味が出たら、訪れてみてくださいませ。

米国株のぽちっともぜひともお願いします!

この記事が気に入ったらサポートをしてみませんか?