法人で加入する生命保険の保障額(保険金)の考え方 Part3~計算例~

こんにちは。SKPです。

2回に分けて「法人で加入する生命保険」の保険金額をいくらにしたらいいのか?という想定額の計算方法について紹介をしました。

今回は、それらのまとめとして、決算書を見ながら実際にどのように計算をするのかを紹介します。

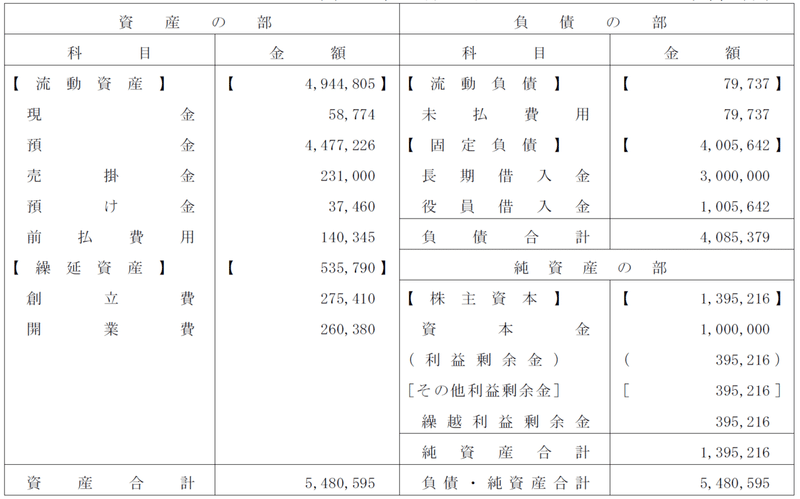

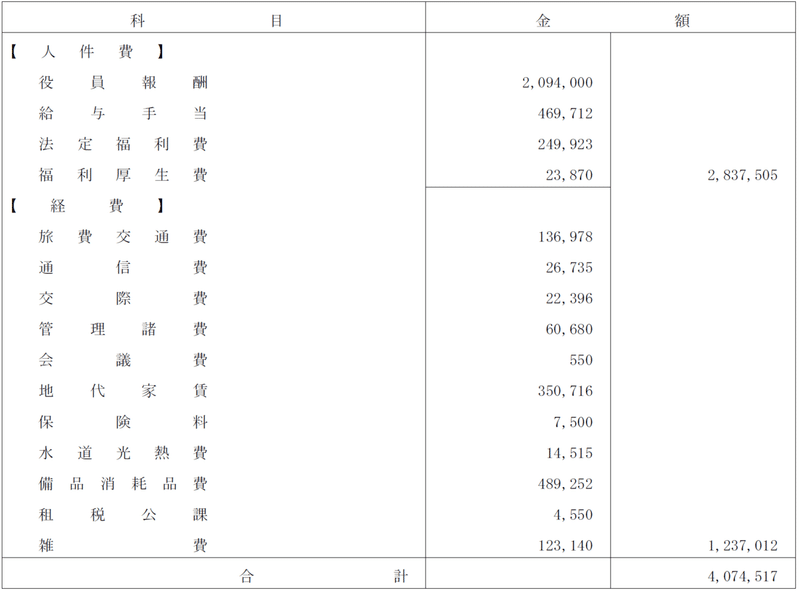

今回使う決算書は次の通りです。分かりやすく金額規模は小さくしています。損益計算書は、販売費及び一般管理費の内訳が分かれば良いので、その部分のみを掲載します。

A.会社を守るための資金・そのための保障額計算

計算内容の説明は『Part1』をご確認ください。

1.運転資金・固定費の計算

今回は簡易的に計算するため、運転資金は0として考えます。固定費は販管費の合計4,074,517円ですが、代表者が亡くなった前提ですので、ここから役員報酬2,094,000円を差し引きます。

お金のかからない費用(非資金費用)である減価償却費があれば、それも差し引きますが、今回はありませんので、差し引くのは役員報酬のみです。

安全性を考慮して今回は6か月(半年分)の保障確保とします。

(4,074,517 - 2,094,000)÷12か月 × 6か月 ≒ 99万円

2.借入金の返済資金

借入金は貸借対照表の記載額で計算します。役員借入金も返済が必要ですので、長期借入金と役員借入金の合計額が、借入金返済のための保障額です。

3,000,000 + 1,005,642 ≒ 400万円

3.その他の負債金額

今回、貸借対照表にある負債は、借入金を除くと未払費用のみとなります。そのため今回はその金額が必要な保障額です。

未払費用 79,737 ≒ 8万円

4.現金・現金化可能な資産

貸借対照表から現金・預金・売掛金の金額を合計します。今回の貸借対照表には繰延資産のところに「創立費・開業費」がありますが、これは現金化できるものではないため無視をします。

また、前払費用も経費の前払であって、現金回収できるものではないため、計算に入れません。預け金は、返ってくることが確定している場合は入れてもいいですが、現金化できるかどうか不安なものは保守的に入れない方がいいでしょう。

58,774 + 4,477,226 + 231,000 ≒ 476万円

5.納税のための資金

まず1~3を合計し、そこから4の金額を差し引きます。実効税率は今回は便宜上30%とし、割り戻しの計算をします。

99万円 + 400万円 + 8万円 - 476万円 =31万円

31万円 ÷(1-30%)-31万円 ≒ 13万円

会社を守るために必要な保険金額

先ほど5で計算した「31万円」と「13万円」の合計『44万円』が今回算出された会社を守るために必要な保障の金額となります。

B.代表者(役員)の家族を守るための資金の計算

計算内容の説明は『Part2』をご確認ください。

1.役員退職金(退職慰労金)

会社に規定があれば、それに則って計算しますが、今回は平均功績倍率法で計算します。月額役員報酬20万円・任期10年・功績倍率の上限を3.0とし、今回は2.0倍とします。

20万円 × 10年 × 2.0倍 =400万円

2.功労加算金

功労加算金の規定もあるものとして、創業者ということで30%が加算されるものとします。

役員退職金 400万円 × 30% =120万円

ここで功績倍率の上限に到達していないか、を逆算して確認しておきます。

(400万円+120万円)÷ 20万円 ÷ 10年 =功績倍率 2.6倍

上限の3.0倍に到達していないので、一応「問題がない(高すぎない)」と言える水準で収まっています。この計算が面倒な場合は、1.役員退職金の計算で3.0倍の功績倍率を用いて、功労加算金の計算は無しとしても良いでしょう。

3.弔慰金

業務以外の死亡の場合として6か月分を弔慰金として計算します。

20万円 × 6か月 = 120万円

代表者(役員)の家族を守るための資金

1~3の金額の合計額『400万円+120万円+120万円=640万円』が「代表者の家族を守るために必要な保障金額」となります。

これらから必要な保障額・適した保険を検討する

今回の計算の結果、

A.会社を守るための保障 41万円

B.代表者家族を守るための保障 640万円

が、現時点であった方がよい保障金額(保険金額)であることが分かりました。

「会社を守るための保障」自体はそこまで不足しているわけではないので、これだけのために「保険に加入することを検討」する必要はないと言えます。

しかし、会社への保障は問題ないとしても、代表者の家族への保障は全く金額が足りていない、という状態です。これに対して何か保障を考えておかなければ、もしもの時に「家族へは何もできない」という状況になっているわけです。であれば、何かできるように考えなければなりません。

B.代表者家族を守るための保障は、計算上、役員の任期が伸びるほど大きくなっていきます。そのため、現時点では「640万円」となっていますが、年々増えていきます。5年~10年ほど先を見越した計算もする方が望ましいでしょう。

また保障を生命保険を考える上で「掛捨は嫌」「積立が欲しい」という人がいますが、A.会社を守るための保障が不足している、今回のような場合、資金的な余力が十分でない場合が多いです。つまり積立系の保険を前提とすると「保障のための保険料が高く、逆に資金を圧迫する」という状況になりかねません。

そのため、今回のケースの場合だと、毎年「見直す・確認することを前提」として「保険期間5年」などの短い「定期保険(掛捨)」で保険料を抑えつつ、「700万円~1000万円」ほどの保障を確保しておく、というのが現実的な対策として考えられるということになります。

どういう状態の時に、どのような保障を考えればいいのかは、最終的に「会社毎に異なります」ので、一概には言えませんが、今回のように数値を目安で考えると、対策の目的・方針を出しやすくなります。

よろしければサポートをお願いいたします。サポートいただいた資金は活動費へと充てさせていただきます。