新NISA(資産運用)をはじめようと思う#13-明日リーマンショックが再び起こったら!?投資結果をシミュレートしてみた

積立投資を始めたのだが、この先順調に利益を増やし続けられるとは限らない。

過去にもリーマンショックやコロナショックなどで大幅に株価が下がったケースはあり、そのようなことが5年に一度は発生する、なんてことも耳にしたりする。

じゃあ今から1年後にリーマンショック級の株価下落が発生したらどうなっちゃうんだろう?

10年先のゴールまで同じように積立をし続けてていいんだろうか?

ということが不安になった。

そこで過去のリーマンショック発生時に積立をしていたらどうなってしまったのか、を今回はシミュレーションしてみようと思う。

まずはリーマンショックの時のS&P500の指数がどのように変化したのかを確認してみよう。

2008年9月に起きたとされるリーマンショック

実際にはその約1年前の2007年11月から指数が下がり始めている。

2007/10/1の終値が$1549.38

それが1ヶ月後の2007/11/1には$1481.14まで下がり、そこから徐々に下がり続けてリーマンショック直後の2008/10/1には一気に$968.75まで下がった。

ここがリーマンショックの始まりとされるタイミングだが、ここからさらに指数は下がり続けて、2009/2/1には$735.09の最安値を記録する。

2007/10/1の$1549.38から2009/2/1の$735.09の騰落率は実にマイナス52.5%。

1年4ヶ月の間に資産が半分以下になってしまった。

そして数値が元にもどったのが2013/3/1。

5年5ヶ月もの歳月を経てやっとリーマンショック前の指数に戻ったということだ。

と、こんな感じで一気に50%以上も指数が下がり、元に戻るまでに5年半近くもの年月を必要とすることになったのがリーマンショック。

で、ここからが本題。

あらためて今回の本題をおさらいすると、

リーマンショック時に積立で投資をしていたとしたらどのような結果になっていたのだろうか?

ということをシミュレーションしたいと思う。

シミュレーションするにあたり前提をいくつか設定する。

・投資対象の投資信託は架空の投資信託でS&P500に完全に連動する

・投資開始時点のS&P500の指数を基準に開始時の基準価額=10,000円10,000口とする

・毎月40,000円積み立てる

・リーマンショックの1年前(2007年1月)から投資を開始し10年間継続する

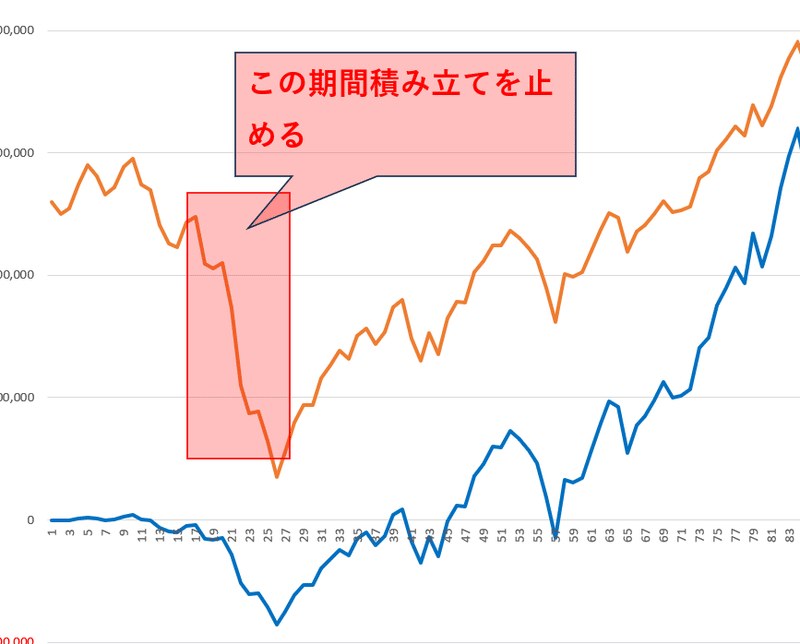

その結果をグラフにしたのが次の図。

※青線が利益の推移

※オレンジ線がS&P500の指数実績

リーマンショックと同時に利益も落ち込み、あっという間に元本割れしている。

そして指数が1番落ち込んだタイミングではマイナス40万まで落ちてしまっている。

そこからも利益は指数と連動する形で浮き沈みを繰り返し、何とか黒字傾向に転換したのが5年目を過ぎた辺りから。

そこからは順調に右肩上がりをし最終的にはきちんとした利益を出すことができている。

投資開始から1年も経たない間にリーマンショック級の株価下落が発生すると5年間は辛抱し続けなければならない、ということが分かった。

10年というスパンで積立を行う期間的余裕があった今回のケースでは何とか利益を出すことができたのだが、元々5年というスパンでの積立を計画していたのだとしたら利益どころか元本割れして終わってしまうこともあり得る、ということを再認識した。

ここでふと思ったのが、

指数が下がり始めたら上向き傾向になるまで積立を停止した場合、どのような結果になったのだろうか?

ということ。

もしかしたら利益の減少を抑え込めるんじゃないだろうか?

そこで、3ヶ月連続で指数が前月より下回った翌月からは積立を一時停止し、再び3ヶ月連続で前月を上回った翌月のタイミングから積立を再開する、という前提でシミュレーションをしてみた。

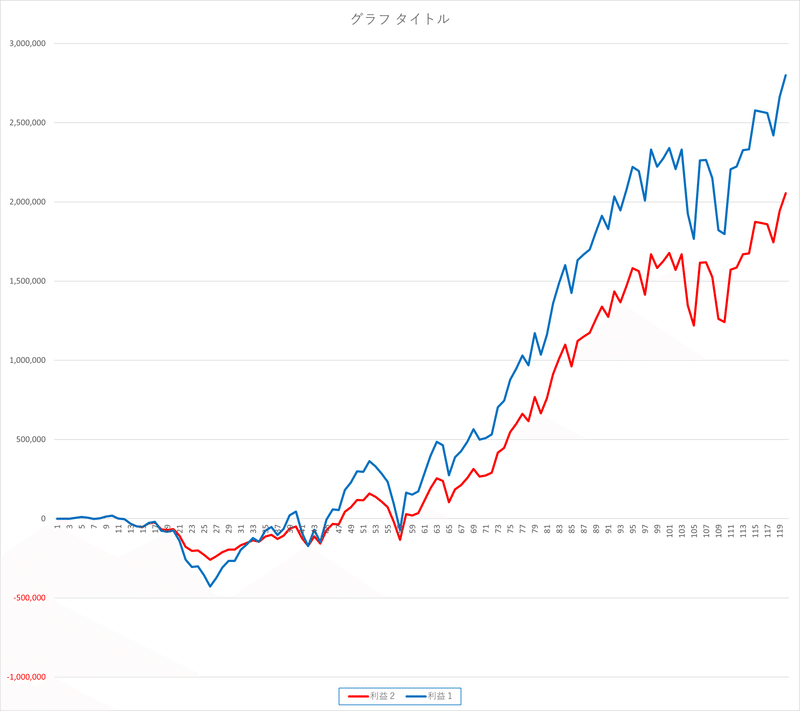

その結果が下の図だ。

※青線が積立を継続した場合の利益の推移

※赤線が積立を一時停止した場合の利益の推移

これを見ると、リーマンショックにより指数が下がり始めた時の利益の下がり幅が青線よりも赤線のほうが小さいのが分かると思う。

狙い通り、利益の下がり幅を抑えることに成功していることが分かる。

ただし、その先で指数が復調し始めると徐々に青線が赤線を上回り始め、最終的な利益では75万ほどの差が発生していることも分かると思う。

途中ではうまくコントロール出来ていたように思えたのだが、最終的な利益では積立を継続し続けていたほうが上回っているのは何故だろう?

この理由は積立した保有口数の違いによるものだ。

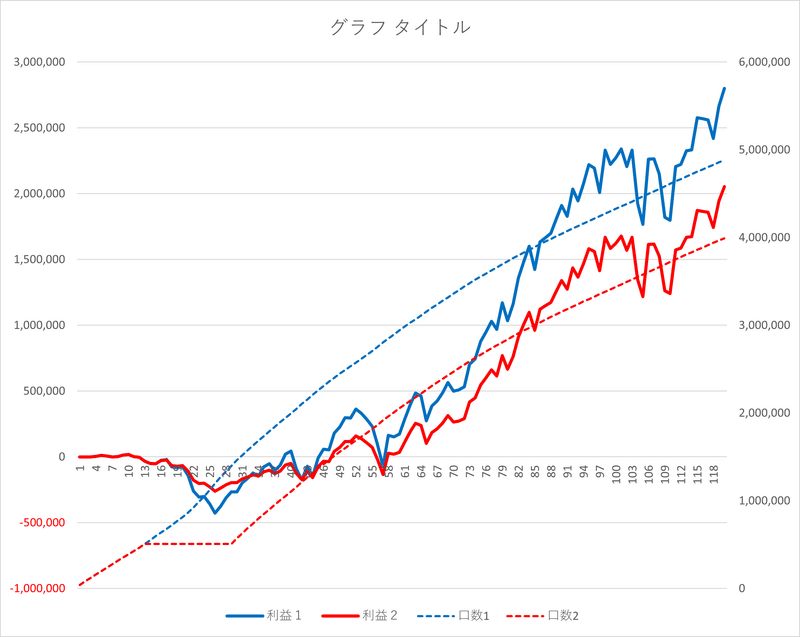

次のグラフが保有口数の累積を表した図だ。

※青の点線が積立を継続した場合の保有口数の推移

※赤の点線が積立を一時停止した場合の保有口数の推移

継続していた場合(赤線)では最終的には488万口の積立を行えているのだが、それに対して一時停止していた場合(青線)では399万口の積立に留まっている。

その差は90万口近くある。

実際に一時停止していた期間は16ヶ月ほどなのだが、なぜここまでの差が出てしまうのか?

それは金額指定の積立の場合、基準価額が低ければ低いほど1ヶ月に買える口数が増えるからだ。

指数が下がり基準価額が下がった時ほど、将来の為に沢山の口数を蓄えることのできるチャンスだ、ということなのだろう。

では今度は

一時停止したタイミングで積立ていた投資信託を全て売却(いわゆる損切り)して、再開したタイミングでまた1から積立を開始したらどうなるのだろうか?

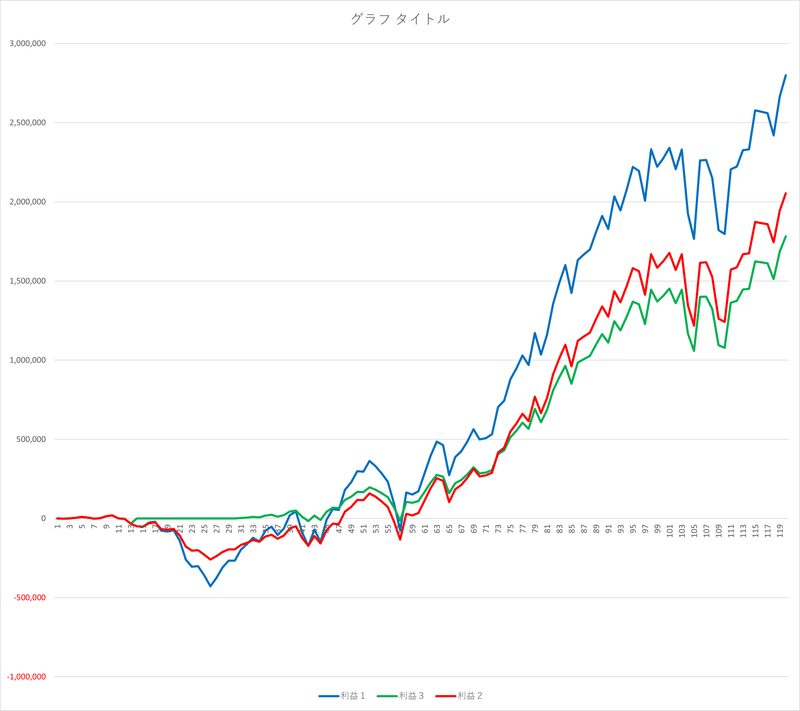

その結果が下の図だ。

※青線が積立を継続した場合の利益の推移

※赤線が積立を一時停止した場合の利益の推移

※緑線が損切り後に再度積立しなおした場合の利益の推移

損切りしたおかげでマイナス利益は最低限に抑えられている。

が、やはり最終的な利益は大きく差が出ており青線に比べると100万以上も下回っている。

という感じで気になっていたことを実際にシミュレートして検討してみた。

ここまでのことをまとめると、

・1番大事なのは積立満了時までにいかに多くの口数を保有できるかどうか?

・積立満了時の基準価額が全てである

ということがあらためて明らかになった。

積立中でも上がり下がりで一喜一憂してしまうが先が明らかに予測できない限りは毎月定額を積立続ける、というセオリーはそれなりに納得のいくセオリーなのだろう、と実感することができた。

ただし、もし、未来が予測できるのであれば、今回のケースで言えば、リーマンショックで下がり始めたタイミングで積立を一時停止して、上がり始めたタイミングで再開する。しかも一時停止していた期間に積立られなかった分を一気に積み立てることで最も大きな利益を得られる。

でも未来なんて予測できないしあまり左右されずにセオリー通りにコツコツやっていくのがいんだろうな。

この記事が気に入ったらサポートをしてみませんか?