【#ベストバイストック2021】ZOOMという株が私の投資人生を変えた。〜今年一の破壊的ナンピン録〜

どうも、秀次郎(@hidejiromoney)です。この記事はあの氷河期ブログの管理人であるななしさん発起人のベストバイストック2021に参加し執筆しているものです!2021年12月23日の記事です。

秀次郎は12月23日↑↑の執筆なのですが、カレンダーではなぜか画像が認識されていません。クソリプ専用のアカウントみたいになっていて辛い。以下が私のアカウントです。クリスマス仕様にしたのですが誰も触れてくれません。

さて、「2021年のベストバイストック」。

ここはあえて私が過去最大の損失をカマしたZoom Video Communications(ズームビデオコミュニュケーションズ)を選びます。最初に一応断っておきますが、これはZOOMが企業・銘柄として悪いという内容ではなく、私のトレードが悪い、という内容です。それではいきましょう。

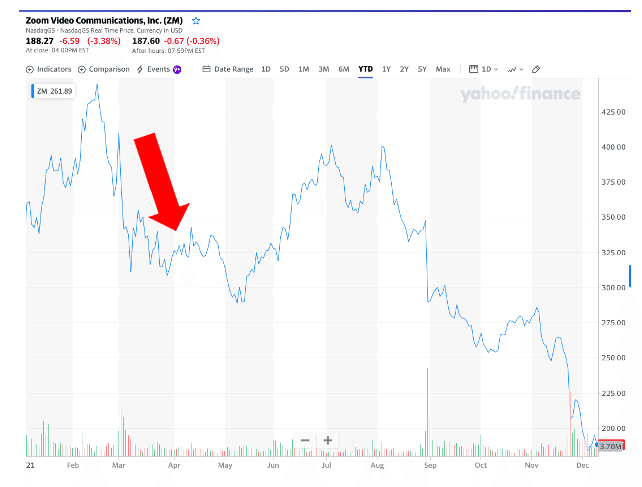

株クラでも2020年は大人気だった「ズーム」。しかしあまりの急騰で、2020年の10月にクライマックストップを迎え株価が駄々下がり。

そんな中、なぜZOOMがベストバイなのか?

それは、私の「投資に対する向き合い方が劇的に変化した一撃」だったからです。

入部させてください! pic.twitter.com/kS0U2BixYS

— メタ次郎@戦国のバレンティン (@hidejiromoney) June 4, 2021

(メタ次郎のベストツイートオブザイヤー↑↑)

改めて見ると…なんですかこれは? 今思い出しても笑えてきます。

-43,799.67ドル?

ネタにしては大きすぎる金額。

サラリーマンの平均年収を一つの取引で飛ばしちゃったんですか?この金があればチーズケーキファクトリーで何枚のホワイトピザが食べれたんでしょう?思い出すだけで悶えそう。

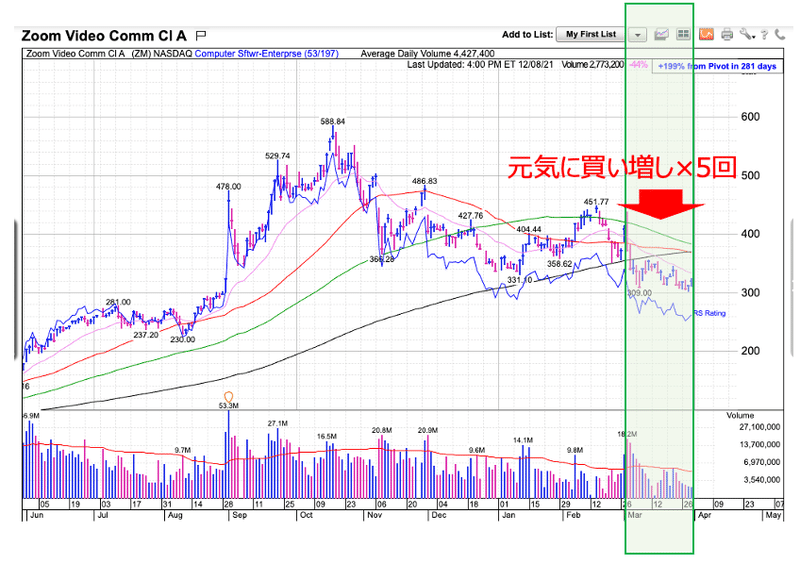

この取引の内容としては、まずは2021年3月1日に好決算を確認した直後にZOOMを$431でジャンピングキャッチ。

株価が下がり続けましたが、無限ナンピンし、結局諦め損切りという流れです。

ZOOMにINする日までバブルに乗ってたんですよ。

2021年の初頭は買えばなんでも上がってましたよね?ゴミ株が数日で2倍とか日常茶飯事でした。まじで全勝でした。

「敗北を知りたい」

「この相場で負けてるやついる?いねぇよな!?」

とか私もツイートしていたと思います。たぶん。

「少額でギャンブル銘柄買っても、資産は増えませんよ?」 pic.twitter.com/Xbn38Favsz

— メタ次郎@戦国のバレンティン (@hidejiromoney) February 20, 2021

↑↑1つ見つけましたが、これはマジで調子乗ってますわ。頭ひっぱたきたい。

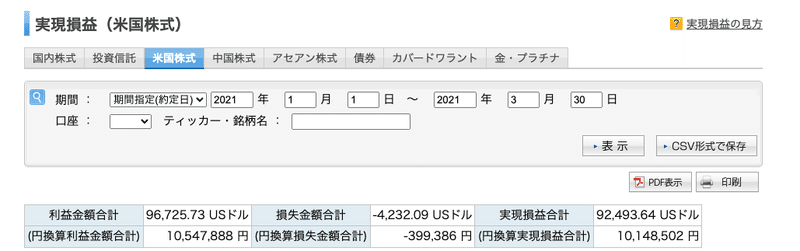

以下は一部2020年後半にINしたものはありますが(こんなデータは簡単に改竄できますし切り抜きなので話半分に聞いてください)当時のデータ。これに加え含み益も同じくらいありました。

完全に調子に乗っていましたね。因果応報、そこから地獄が始まりました。

このZOOM(&他銘柄)による大きめの損失を出してしまったことにより、「損切り」の重要性を身をもって理解しました。そして、それは私の投資人生を劇的に変えました。

ZOOMで逝ったことによる学び

ZOOMの売買を通して学んだことをまとめていきます。

(1)調子に乗ったら株式市場はすぐに瞬殺してくる(〜俺たちの2020年米国株市場〜)

2020年の米国株式相場は、異次元な金融緩和によりほとんど全ての銘柄が上がったということで、「胆力試し大会」的な年だったように思います。

勝ち気な性格で、自分に自信がある人ほど面白いように勝てたと思います。

私自身はテスラ株もそうですが、個人の株以外の収入が入る度に、ファンダメンタルズ分析をして、新高値を取る銘柄に雑に振り込むことを繰り返していました。

金融緩和って凄い♡と実感しましたね。こんな時に株式相場にいれたことが超ラッキーとも言えました。不謹慎かもしれませんが(コロナショックはちゃんと暴落に巻き込まれましたが、致命傷で済みました)。

慎重な人にとっては、2020年ほど周りの投資家からのマウンティングを浴びる年もなかったでしょう。私の昔の同僚でさえ、「儲かった〜儲かった〜」って連呼していました。

しかし、大きな波をしっかり察知し、飛び乗ることはとても大事。「波に乗ること」とは、人生を軽々と変える破壊力があります。

ただし、波が来ていない時に同じ感覚で個別株を触ってしまうと秒殺されるのが相場であることもよくわかりました。これが一つ目の学び。

実際に、2020年の相場のノリで調子に乗っていた私は「オレの見立ては正しい」と雑な分析で2021年にZOOMに投資をしていました。

リモートワーク?ウルトラ長期トレンドだからもはやZMはコロナ銘柄ではなくアフコロ銘柄だよ。売上YoY+369%の株なんて大化け株に決まってる。世界を牛耳るよ、ZOOMは。

ドヤ顔で信太郎に説明していました。私の言うことをよく聞きなさい、私の言う通りにしなさいと。

事業家、投資家が直面する、一番リスクが高い瞬間。

それは「全能感」を持ってしまった時と聞いたことがあります。

そしてZOOMの株価はどんどん下げていきました。

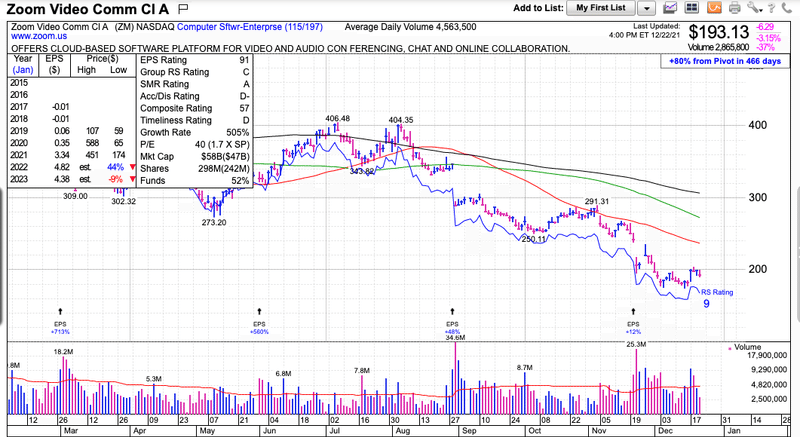

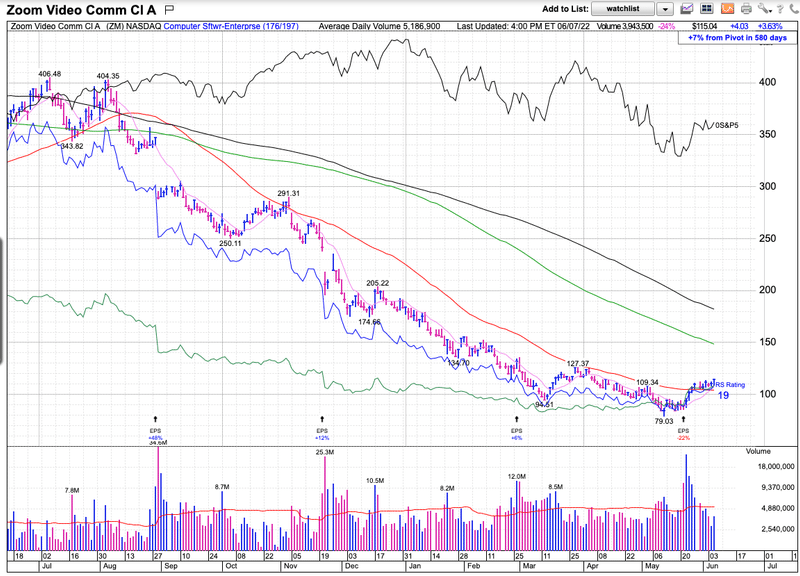

買値から-25%程度で損切りしました。ナンピン後ですからねこれ。取得単価下げてもまだ-25%って(爆笑)

売った理由は良い凄い決算を出しているのに下がり続けたこと、WFH銘柄は長期トレンドでも株価については市場は評価していない、成長率は流石に今後はたしかに下がるので次のネタが必要だ、と考えサラッと損切りしました。胃は痛かったです。人生は3歩進んで2歩下がる。

(2)株は需給!短〜中期投資に於けるファンダメンタルズ分析の限界を知る

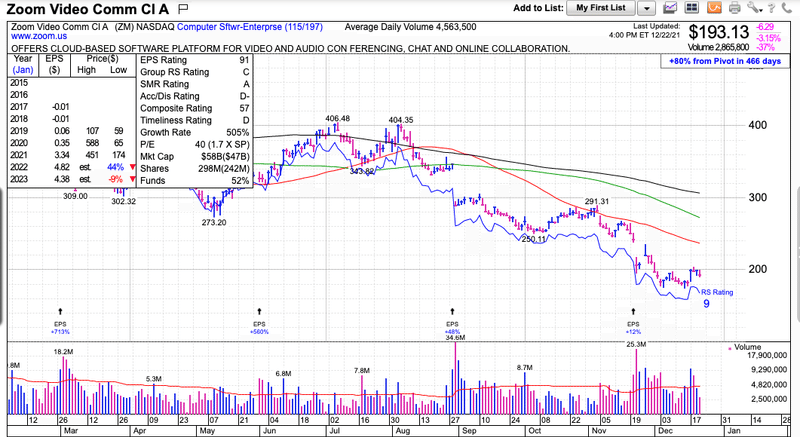

当時は上記のZMを$305(-25%)で損切りしましたが、そのあとZOOMは$406まで株価を戻す展開を見せました。なめてるんでしょうか?

…しかし損切りした失意からもうZOOMに興味すら湧きませんでした。

結果論ではありますがZMの今の株価は$193です。

※追記(6月8日):

ZMの株価が一時79ドルまで下落し、今は115ドルとなっています。株って怖いですね。

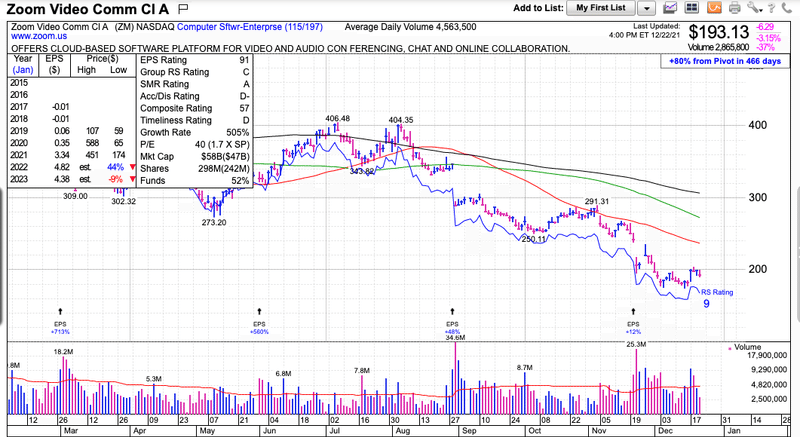

ぶっちゃけなのですが、その後以下の通りしっかり調べてもZMのファンダメ面に死角は見当たりませんでした(笑)成長率は下がりますが絶対値は凄まじいままでしたからね。

短中期の投資に於いては、ファンダメンタルズ分析の限界を感じました。「株は需給」を学んだ次第でございます。

そしてARKのキャシーも2021年12月4日のYoutube動画でWFH銘柄については「我々のPFはStay at home stock関連となっている。デジタリゼーションも進んでおりもう昔には戻らない、Stay at home stockに留まらず、Stay connected stock、Stay globally competitive stockとして捉えている」と言っています。見立ては当時の私と一緒です。

(05:10くらいから)

凄く理解できるんですよ、私の周りもリモートで働いて海外移住考えている人も何人かいますし、沖縄や神奈川の奥地から企業案件貰って仕事してる人もすでにいます。

しかし、ファンダメがどんなに良くてもタイミングを間違えると株価は下がり損失を出してしまいます。

握力を高めて5年、10年と待つ気概があるのであれば、私の話は全て無視していいと思います。

投資の入口が長期前提で、どこかでWFH銘柄の株価が噴き上がることに期待するのであれば、出口も合わせていかないとですね。

私は5年・10年持つつもりがないので、損切りを決め即実行しました。

長期投資は銘柄を間違えると実際に資産を失ってしまうだけでなく、時間も失ってしまうので、それを踏まえた上で銘柄を選ぶセンスは自分にはないなと思っている次第でございます。

(3)安易なナンピンの危険性と損切りの重要性

ZOOM株でやられた理由は大きく2つです。

損切りが遅れたこと。

損切りどころかナンピンを繰り返したこと。

ZOOMのナンピン記録がこちら。一番下が最初の買いで、一番上が最後の売りです。

狂気ですね〜!

完全頭逝ってたでしょこれ(笑)という感じです。最初の買い付けが$431なのも草生えるんですが、そこからなんと5回もナンピンしています。

3回目のナンピンで1000万円ほどぶち込んでます。「そこは損切りだろww」と今ならツッコミを入れてしまいます。その後も雨は止まず、株価は下がり続けました。

これ冷静に自分でも「頭わる・・・」と思ってしまいました。でも、それくらい株式市場はZOOMを評価し直すはず、と信じてたんでしょうね。

面白いことに、最終的な損失は-$43,000ですが、ナンピンせずに同じ株価($305)で損切りしていたら-$7,208で済んでるんですよ。ナンピンで6倍の損失を計上。

たらればですが、タラレバは人に大事なことを伝えるためには必要。

この日からナンピンは一度もしていません。結果的に全然爆損しませんし、冷静に株の売買ができています。

ナンピンを一律に否定はしませんが(プロのトレーダーでもナンピンはする)、それなりにリスクの高い投資判断であると思いました。

ついでに、もう一つのタラレバを。

現在はオニール流投資(まだ道半ばです)を採用しているわけですが、例えば代表的な損切りラインである「-8%」を入れていれば、-$1,967しか損失が出ていません。

まとめると、以下のような結果です。CASE1が私の身に起きたことです。CASE2/3はタラレバです。

CASE1:ナンピン地獄で損切り(-43,000ドルの実現損)

CASE2:ナンピンをしていなかったら…(-7,208ドルの実現損)

CASE3:損切りライン-8%に設定していたら…(-1,967ドルの実現損)

とはいえ、株式市場は何が起こるかわからない場所。ナンピン地獄して$305で損切りした後に、実際はZOOMは$406まで一度戻している訳で(爆笑)。

$406で売る決断をしているのであれば利確できてしまっている訳ですね(ナンピン後の取得単価は$380程度…)。7%ほどまさかのリターンが出たわけです。

まぁたぶん、「やはり市場は間違っていた、俺が正しい」とガチホしてさらに損失は酷くなっていた可能性の方が高いですが。

この学びから始まった取り組み(オニール流?)

幸いにも2021年初頭バブルに乗っていたおかげで儲かっていた分を減らしただけで済みました。ある意味、無料で失敗を経験できたのです(ポジティブ)。

それでもこのZOOMの損失を受け、本格的に反省することになりました。

色んな本を漁りましたが、信太郎がオニールの成長株発掘法の本を片手に「うぬの投資手法ってまさかこれかの?」といつもの天然顔で聞いてきました。

サラサラと読んでみると、たしかに2020年の私の投資手法(フィーリング多い)と似ているし、さらに再現性を求めた、また具体的な内容でした。

端的に言うと「致命傷を負わずに大化け株を捉え飛躍的なパフォーマンスを挙げる」という内容でした。私の投資手法はガンガン致命傷を負うものでした。なんとか致命傷を避けたいと思っているところでこの本に出会ったのです。

私の解釈では、オニール流投資は利確ポイント+20%、損切りポイントを-8%で設定し、基本的に1/3の勝率以上を目指し「資産を維持する」がまず第一。

そして、このトレードを繰り返していく中で、「大化け株を捉え、買い増しを実行、最終的なリターンを大きくする」ものと読み解いています。

一つの投資手法を極めるには膨大な実践の数、様々な相場の経験、成功、失敗、自分以外の人間の解釈を聞き実践してみるなどが必要だと思っています。

昔からの億トレの友人が二人いるのですが、意外と長年、株式投資に取り組んである年からパフォーマンスが急激に跳ねていることがわかりました(相場次第も大きいのですが)。

実際に実力で稼げていると実感するのは晩年になってからとのことで、下積みってあるんだなと。(テスタさんみたいな化け物も10万人に一人くらいいるでしょう。最初から「イチロー」みたいなものなので参考にしてません)

継続的な努力は大切ですね。大きな波はいつ来るかわからないので、備えが必要です。サーフィンをするにも、未経験のサーファーはどんなに良い波が来ても乗れないですよね。

オニールの投資手法を学んだからといってすぐにリターンに成果が出る訳ではないと思いますが、オニール流投資を採用してすぐに成果が出たものもあります。それは調整からの逃げ足が早くなったこと、致命傷を負うリスクが格段に減ったこと、の2つです。

致命傷さえ負わなければ何度でもチャレンジができる。相場は居続けないとビッグウェーブには絶対乗れない。

昨晩TKOで圧勝した世界バンタム級王者・井上尚弥もディフェンスのスペシャリスト。プロアマ通じてクリーンヒットをもらったことがない。これはつまり、投資の世界で言えば爆損は徹底的に避けているということ。

— 秀次郎@戦国のバレンティン(旧メタ次郎) (@hidejiromoney) June 8, 2022

一流ほどディフェンスの重要性を理解している。とにかくディフェンスを極めなさい pic.twitter.com/RHoLldoh7v

上原浩治の雑談魂で工藤監督が西武ライオンズ黄金時代(9年間で8度のリーグ優勝、6度の日本一を達成)について語っていた。清原、秋山、デストラーデ等最強打線で勝ちまくっていたと世間では言われていたが「実際は守備のチームだった」と言っていた。

— 秀次郎@戦国のバレンティン(旧メタ次郎) (@hidejiromoney) April 30, 2022

どの領域でも圧倒的な勝利に鉄壁の守りあり。 pic.twitter.com/Pzlr9mCxgD

これだけでも、ZOOM株で大きな損失を出した価値はあったのではないでしょうか。

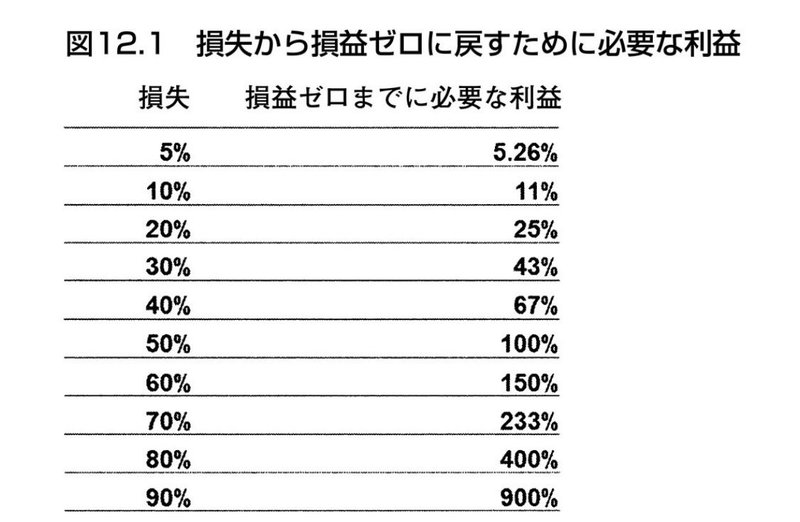

ちなみに損失から損益ゼロに戻すために必要な利益を見て私は愕然としました。一つの大損がとんでもない足枷になるのだと。

50%の含み損を抱えるとそこからダブルバガーが必要になるって大丈夫そ?

90%の含み損を抱えるとテンバガーが必要になるって大丈夫そ?

私は基本的に損失は-10%までしか耐えられない身体になりました。

また、ミネルヴィニの本も読んだことがあったのですが、損切りの重要性を身をもって理解した上で読むとさらに沁みました。「賢者は歴史に学び、愚者は経験に学ぶ」と言いますが、私は完全に愚者ですね。皆さんは私という歴史から学んでくれるといいなと思います。

-Mark Minervini-

私は損失を抑えた場合の効果を見るために、過去の損失すべてをとりあえず10%の水準に合わせて調べることにした。そこでは大きな損失を10%に抑えるだけでなく、小さな損失を10%に調節して計算した。

私は下げた銘柄にしがみつき、20%、あるいは30%の損失ですら被ることも時々あった。私がそれらの損失を調節して、10%に制限してみると、パフォーマンスに驚くべき違いが出た。

損失を抑えた場合には、利食いした数銘柄までも損切りさせられていた。だが、それよりも損切りの効果の方が圧倒的に大きかった。検証で得られたポートフォリオの総損益の向上は信じがたいほど劇的に見えた。

私のポートフォリオは2桁の損失率だったが、それが70%以上の利益率になったのだ。

今これ読むとまじで刺さる。

2022年の米国株式相場への取り組み

さて、Stock Trader’s Almanacによると、来年のS&P500は-0.6%予測だそうです。

バリュー株投資の時代とすら言われています。

それでも私は大化け株を捉えるべく、オニール流をベースにした規律あるトレードを実行していきたいと思っています。どこで大化け株が現れるかはわからないのですから。

ちなみにバリュー株でもオニール流のCANSLIM、チャートは対応可能です。高い成長率の持続が短い銘柄が多くなるのでコンスタントに+20-25%を狙っていく投資がメインになるかもしれませんが。

来年も楽しみですね。また皆んなで大騒ぎしましょう。

2022年より、米国株に関連する情報をマガジンとして発信していますので、そちらもチェックしてみてください。防御力を高めつつ、大化け株を捉えるための情報をまとめて発信しているつもりです。共に大きく資産を増やしていきましょう。

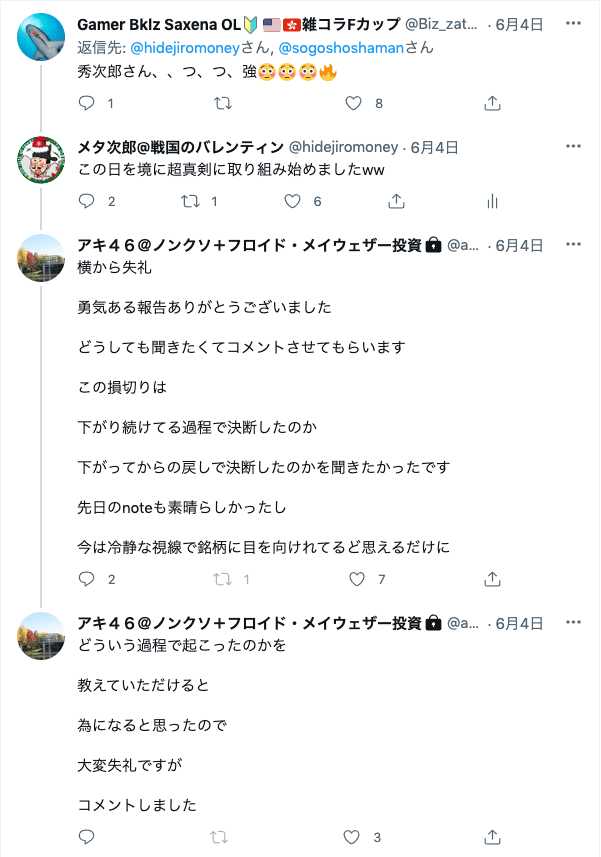

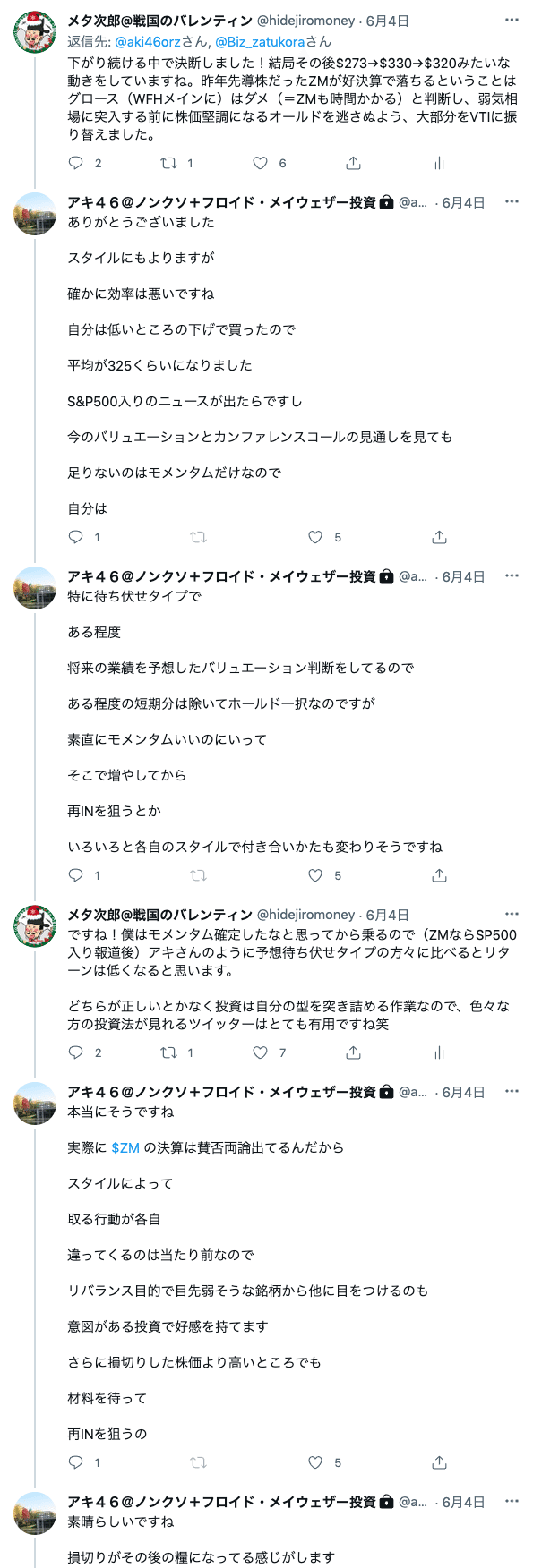

【サイドストーリー】〜ZOOMトレードを通してできた友達〜

ZMで爆損を出したら友達ができました。TLによく出てくるBKLZ氏(@Biz_zatukora)とアキ46氏(@aki46orz)。

勇気ある報告とやらをすると仲間が増えるんですね。ウンウン。

よくよく読むと、アキ46のリプ、傷に塩塗ってますよね?

この日以降、二人とは絡みが増えたのですが、アキ46に関しては株の真面目な議論をしてくるわけではなく、まじでクソリプしか飛んできません。

やばくね?!事故だよねこれ。

Bklzも迷走してるし、もうやだ。

笑える映像を作りました🥺❤️@Biz_zatukora さんのツイート読み上げ。ぜひ、聞いてみてください🥰

— 煉獄ミホックス❤️🔥YouTuber (@nnox800) December 4, 2021

煉獄YouTube始めました。❤️🥺

ちゃんねる登録お願いします🥺❤️

⬇️⬇️⬇️https://t.co/m7NHzotXCg

⬆️⬆️⬆️ pic.twitter.com/vXz6xCPL4Z

まとめ

ZOOMは私のベストバイストックです。本当に買ってよかった。爆損したけど。損切りする習慣もできたし、調子に乗った自分を戒めることができました。

おや・・・雪が・・・降っていませんが、今年はみなさま大変お疲れ様でした。2020年から引き続き、みなさまと相場について大騒ぎができて楽しかったです。

それではみなさま、良いクリスマスと年末をお過ごしください。

2022年も共に大化け株を探そうぞ!チャオチャオ〜!

ーFINー

この記事が気に入ったらサポートをしてみませんか?