16/【生活費か?仕事の経費か?】パソコンやタブレットを買って節税しよう

●パソコンは経費で買っても大丈夫?

仕事でパソコンを使いますよね。私の職業は構成作家なので原稿を書くのにデスクトップパソコンは必需品です。簡単なデザインの仕事も請け負うことが多いためプリンタやフラットベッドスキャナーも持っています。また外出先で原稿書く機会も多いためノートパソコンとタブレットも頻繁に使う、大事な仕事道具です。でもそうでないフリーランスの皆さんも仕事でパソコンを使う事ってあるんじゃないでしょうか?メールを出したり、企画書を作ったり、リモートの打ち合わせに使ったり……。クリエイターの方なら作品作りでパソコンが絶対に必要!という人も多いでしょう!

もちろん同じパソコンをプライベートの用途に使う場合もあります。ネットショッピングをしたり、趣味の映画を観たり……。そういうパソコンを経費にできるんだろうか?と考えてしまう人も多いでしょう。

完全にプライベートのものを事業の経費にすることはできませんが少しでも仕事に関係するもの、仕事にも使うものであれば経費として計上することができます。仕事とプライベートの両方に使っている場合は、家賃と同様仕事部分とプライベートの部分で配分を考えればいいだけの話です。

これはパソコンに限らず、安いもので言えば、仕事に使う文房具から、タブレット、キーボードやメモリーカードなどパソコンの周辺機器や、パソコンデスク、仕事用の椅子、ソファ、テレビやDVDプレイヤーなど、仕事に関係するものでも同じこと。10万円以下であれば全て勘定科目は「消耗品費」となります。

●青色申告の強みで30万円まで特例措置で経費に

ただパソコンとなると10万円を超えるケースが当たり前になっています。白色申告の人の場合、その年の経費にできるのは、10万円未満のものだけです。10万円を超えるものは「固定資産」という扱いになり耐用年数(パソコンは4年と決められています)に準じて、数年に分けて経費として申請するしかありません。ここで青色申告を申し込んだ人の強みが出るわけです。

青色申告の場合は仕事に関係する資産を1件30万円まで(購入代金に、配送料、設置料なども含んだ金額です)のものであれば、年間合計300万円までその年の経費にすることができます。30万あれば、そこそこのスペックのパソコンはもちろん4Kの液晶テレビや、中古車まで買うこともできるでしょう。この場合は、勘定科目ではなく「少額減価償却資産の特例」(確認したい方は国税庁のページ「第28条の2」を参照)として申請することになります。

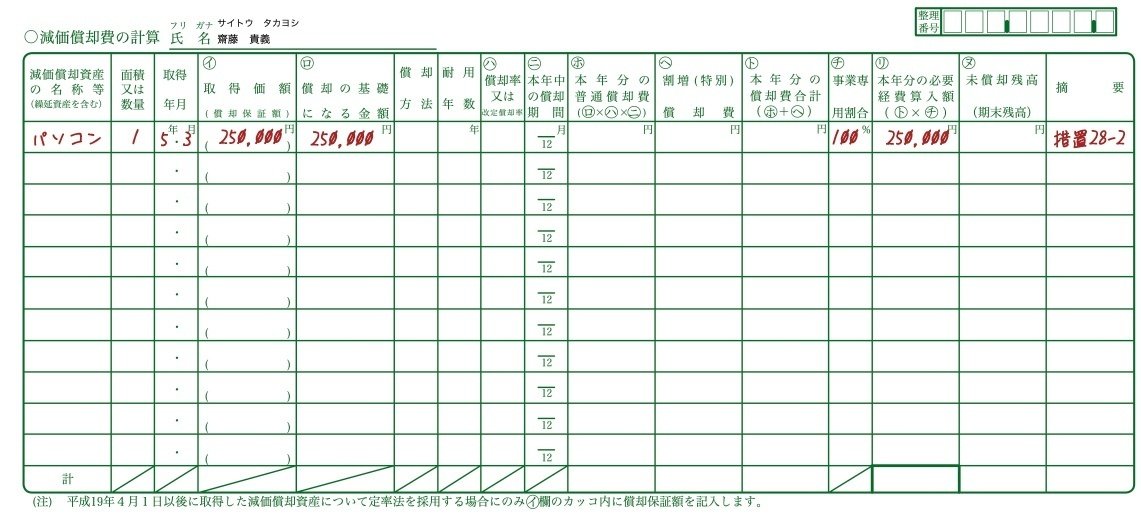

青色申告決算書の減価償却費の計算という欄に必要事項を記入して取得価額の明細を確定申告書に添付して提出すれば OK です。 その際、記入欄に「措置28-2」と書いておきましょう。以下に、確定申告書(記入方法は後の機会で説明します)のサンプル(赤字が書き込んだ例です)を載せておきます

この記事を気に入ってくれたら、サポートとかなくても良いので「スキ」ボタンをクリックしてください。

この記事が参加している募集

この記事が気に入ったらサポートをしてみませんか?