FA(専属エージェント)とM&A仲介サービスの違い

こんにちは。オーナーズ代表の作田 隆吉です。

当社ではRISONAL(リソナル)というブランドで、M&A、資産運用の領域を中心に次世代プロフェッショナルサービスを開発しています。

<Profile>

代表取締役社長 公認会計士 作田隆吉

慶應義塾大学経済学部在学中の2005年、旧公認会計士二次試験に当時最年少で合格。現、EY新日本有限責任監査法人に入社。上場・未上場会社の監査業務を中心に従事。

2011年~2021年:デロイトトーマツファイナンシャルアドバイザリー合同会社に入社。製造業、テクノロジー、消費財、流通小売、ヘルスケアなど多岐に亘る日本企業のM&A案件の成功に貢献。

2013年~:デロイト ニューヨークオフィス勤務

2015年~:デロイト ロンドンオフィス勤務/Advisory Corporate Finance チームのディレクター。日本企業の欧州M&A案件を多数支援。

2019年~:東京オフィス勤務/スタートアップ・ファイナンス・アドバイザリー事業を統括。国内外の多岐に亘るスタートアップの資金調達やM&A exit、事業開発を支援。

中小企業のオーナーに求められているサービスを届け、ひいては中小企業の生産性向上や事業承継といった日本の抱える大きな社会課題に取り組むべく、当社を創業。

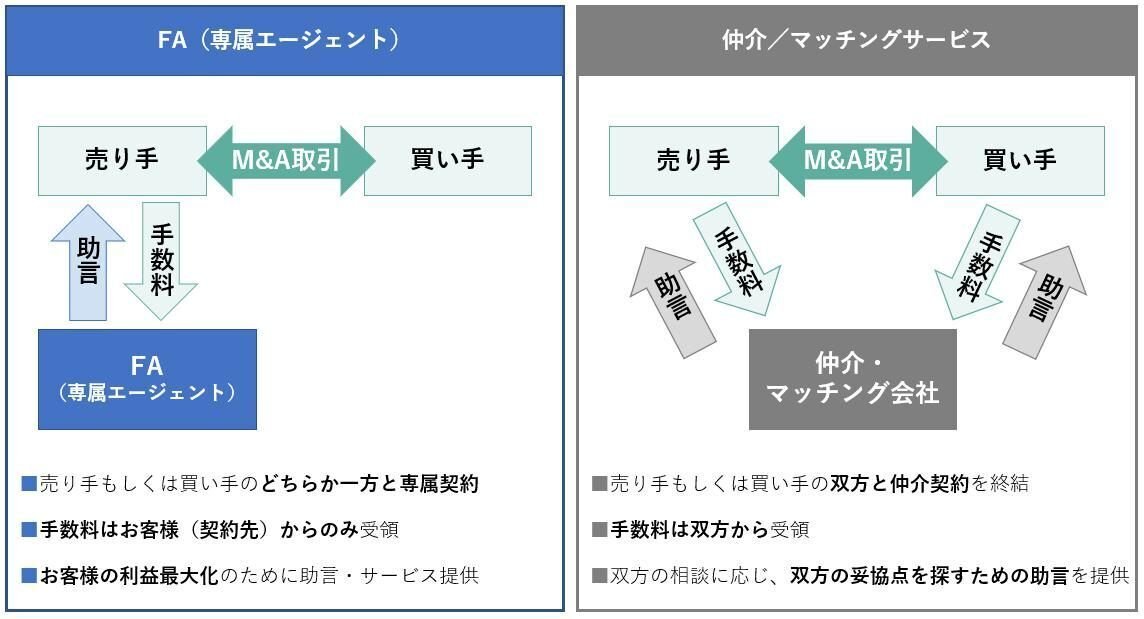

前回の「創業の想い(後編)」で、FA(専属エージェント)と仲介サービスの違いについて触れました。

▼前回の記事はこちら

簡単に要約すると、FAと仲介の違いについて、以下についてお話ししました。

- FAは片方の当事者に専属で就き、その顧客の利益追求を行う一方、仲介は中立の立場で双方の当事者を支援するサービスである

- FAサービスは歴史あるもののこれまで大企業にしか提供されず、非常にサービス供給者が少ない

- 中小企業においてもM&Aニーズが急増し、そのニーズに応えるサービスとして仲介サービスが成長してきた

今回はM&Aの当事者、特に売り手の事業オーナーにとって、両サービスにどのような違いがあるのか、当事者の観点から、どこよりも踏み込んで解説したいと思います。

具体的には、以下の2つのポイントに焦点を当ててお話をしていきます。

- 当事者の利益追求

- ディールコスト

今回もお付き合いのほど、よろしくお願い致します!

売り手にとっての仲介とFA

まず、仲介サービスとFAの特徴について簡単におさらいです。

M&A仲介サービスは、中立の立場で売り手と買い手のマッチングを提供するサービスで、双方から仲介手数料を受け取るのが特徴です。

M&A仲介サービスの強みは、まさにマッチングのスピードです。「成約まで最短○ヶ月!」といったM&A仲介の広告を目にしますが、当事者の利益追求の支援が難しい分、まさにマッチング力の勝負です。

一方で、中立の立場ゆえに、どちらか一方に肩入れした助言を提供することが難しく、機能としては両者の妥協点を探る交渉支援などに限られます。M&Aは取引ですから、売り手にとってメリットがあることは買い手にとってデメリットであることも多く、中立の立場からはどちらか一方に肩入れして助言をすることが難しいのです。

対するFA(専属M&Aエージェント)サービスは、M&Aの当事者の利益追求ニーズに応えるサービスです。顧客の利益追求の対価として報酬を頂くので、取引の相手からは手数料を取ることはありません。

ほとんどの売り手オーナーにとってみれば、事業売却は人生に1度きりの大きなイベント。当然、自らの利益に寄り添って取引を支援してくれる専門家を必要としています。中小企業のM&AにおけるFAのニーズは、特に売り手側で大きいと言えます。

前回お話しした通り、FA・専属M&Aエージェントはまだ中小企業には馴染みの薄いサービスです。しかし、当社がこれまでにお会いした売り手の事業オーナーの実に9割以上(!)が、仲介サービスではなく、当社の専属M&Aエージェントサービスを選択してくださっています。いかに売り手オーナーにとって利益追求のニーズが高いか、いかに求められているサービスがこれまで提供されてこなかったのか、お分かりいただけると思います。

売り手にとっての利益追求とは?

中小企業のM&A、特に増加する事業承継型のM&Aにおいて、顧客の利益追求とは何を意味するのでしょうか。

売り手の事業オーナーの立場からすると、M&Aにおける利益追求とは、主に、(a)理想のマッチング、(b)理想の売却額、(c)理想の取引条件の追求に整理することができます。

(a) 理想のマッチング

理想のマッチングの追求とは、事業を継続的に成長させてくれる買い手に託したいとか、従業員の待遇を維持してくれる買い手にお願いしたいといった、条件を満たす譲渡先を追求することです。

前回お話しした通り、世の中にはM&A仲介サービスを使いづらい上場会社なども存在します。仲介NGの上場会社すら存在します。そのため、仲介会社が関与する場合には、売り手にとって取引相手が制約されてしまうリスクを考慮する必要があります。また、買い手にとって高額な仲介手数料がネックとなる場合もあるため、売り手にとって魅力的な相手であっても候補から離脱してしまうといったリスクも理解しておくべきところです。

FAは買い手から手数料を受け取りません。そのため、利益相反リスクや高額な仲介手数料がネックで買い手候補が離脱することはありません。買い手から受け取る手数料を気にする必要がないので、とことん売り手にとって理想の相手を追求することができるのです。

(b) 理想の売却額

次に、理想の売却額の追求とは、売却対価の手取り額を最大化する利益追求のことです。M&Aの取引において手取り金額を最大化するということは、具体的には、

① 買い手からの価値評価を高めること

② 手取りを最大化できる取引スキームを選択すること

です。

① 買い手からの価値評価を高める

買い手からの価値評価を高めるためにできることにはどんなことがあるのでしょうか。色々とアイディアが挙がりそうなところではありますが、ここでは、1) 競争環境をつくること、2) 対象事業を魅力的に見せる情報提供についてお話ししたいと思います。

1) 競争環境をつくる

モノの価格の決定には、一般的に需要と供給のバランスが大きく影響します。需要が多ければ、それだけモノの価格は高くなりますが、M&Aにおいても、それは同じです。売り手は競争環境を作ることで、より有利に交渉を進めることが可能となり、希望する条件での売却も実現しやすくなります。

一方で、広く買い手を募る場合には、当然、それだけ情報漏洩のリスクが高まります。

売り手としては、競争環境を醸成しつつ、情報漏洩リスクとのバランスも配慮しながら、売却プロセスを構築していかなければなりません。その点、優先度の高い買い手候補企業数社に限定して情報を開示する、限定オークションの形式が有力な選択肢となります。

仲介会社にとっては、買い手候補企業も手数料を支払ってくれる大切なお客様です。お客様に十分な検討機会を与える必要があるため、買い手が1社検討して、ダメならまた別の1社が検討するといった進行になるケースが多いのですが、これでは売り手にとって必要な競争環境が作られません。当然、売却プロセスも長期化するリスクもあります。これも、両手で手数料を取るビジネスモデルがゆえの弊害と言えます。

2) 対象事業を魅力的に見せる情報提供

「人間は、最初に与えられた限られた情報に基づき早い段階で印象を形成し、その後は予断の正しさを裏付けようとしがちだ。」ノーベル経済学賞を受賞したダニエル・カーネマンが著書NOISEの中でこう指摘しています。

M&Aにおいても、情報を整理整頓して魅力的なストーリーに沿ってレポートに取りまとめた方が、乱雑に情報開示を行うよりも投資家の印象が良くなるというのは当たり前にあることです。

意図的に好ましくない情報を隠すというのはもってのほかですが、誠実な情報開示の範囲において、対象事業に関する情報をどのような順序とタイミングで開示していくかを検討することは、買い手の価値評価を高めるために非常に重要なポイントです。

② 手取りを最大化できる取引スキームを選択する

もう一つ、理想の売却額を追求するには、手取りを最大化できる取引スキームを選択する必要があると述べました。これには、余剰資金を対象会社から切り出して売却対象から除外するなどの工夫が含まれます。しかし、M&A仲介会社が関与するケースでは、成約のスピードが重視され、売り手にとって有利な取引スキームが選択されていないケースが散見されます。これは、仲介会社が悪いというわけではなく、当事者としては、そもそも仲介サービスが中立の立場で支援を提供するサービスであることを前提に、自分の利益が優先されない可能性があることを常に理解しておく必要があるのです。

(c) 理想の取引条件

M&Aにおいては、手取り金額のほか、取引時期、引継ぎ期間、表明保証など、多岐にわたる取引条件を自らにとって有利に設定することも、重要な利益追求です。買い手から提示された取引条件が売り手にとって不利な条件であるのはよくあることです。ここでも、自分の利益は自分で守る、が鉄則です。仲介会社を起用する場合には、中立の立場で支援を提供するサービスであることを忘れてはいけません。

自社にとって、取引条件に不利益やリスクとなる条項が存在しないかをチェックするためには、やはり自社専属で助言をしてくれるエージェントに支援を求めたいところです。

中小案件の支援体制とディールコスト

中小企業においてFAが起用されるケースはまだまだ少ないですが、当社がFAとして起用される場合においては、そもそもほとんどの案件で売り手にのみFAが就く形となります。双方にFAが就いて侃侃諤諤交渉をやり合うというのは、主に大企業同士の大規模案件でのことで、中小企業のM&Aにおいて買い手FAが就くのは少数派です。売り手にFAが就くケースは仲介が関与するケースと異なり、買い手は自社にFAや仲介を起用するか判断する裁量が与えられるが、相当のコストが発生するため、わざわざ起用しようとはならないわけです。過去に買収経験のある買い手であればなおのこと起用するケースは少ないのではないでしょうか。

このような体制でも、買い手は売り手FAが提供するプロセスマネジメントのサポートを受けられるため、いつまでにどのような対応をする必要があるか、適切な指示やサポートを受けることができ、案件を滞りなく進めることができるのです。

売り手にだけFAが就くプロジェクト体制は、売り手の利益追求はもちろんのこと、当事者のディールコスト負担の観点でも非常に大きなメリットがあります。つまり、買い手が高額の仲介手数料を支払わなくて済むことで、その分投資予算を確保され、売り手にとっても手取りが増える可能性があるのです。

なお、当社が専属エージェント(FA)として売り手を支援する場合の報酬水準は仲介サービスと同じ、レーマン方式といわれる、取引額に応じて適用料率が逓減する計算式に基づきます。そのため、売り手の顧客が自己の利益追求と引き換えに追加の費用負担を強いられることもありません。そもそも、レーマン方式は古くからFAサービスで適用されてきたものであり、個人的には顧客にとって利益追求の機能が制限される仲介サービスに適用するのは非常に違和感があるところです。

当社オーナーズのM&Aサービスは、真のFAサービスです。

お客様にとって、理想のマッチングと理想の取引条件をとことん追求します。

なお、中小企業のM&A業界においては、M&A仲介サービスが、本来FAを指す言葉であるM&Aアドバイザリーサービスと呼ばれていることがあったり、FAを名乗る業者であっても、その多くはマッチングを促す仲介の機能だけで、顧客の利益追求に特化したサービスではなかったりと、仲介サービスとFAの区分が曖昧になっています。

そのため、当社では、顧客の利益追求に特化したM&Aサービスとして差別化するため、「専属M&Aエージェントサービス」と呼んでいます。

RISONALが提供する専属M&Aエージェントサービスは、まだまだ中小企業において認知度の低いサービスですが、一人でも多くの事業オーナーに満足のいく事業承継を実現して頂くため、チーム・オーナーズ、一丸となって邁進していきます。

当社の仲間として、共にサービスを作ってくれる仲間も絶賛大募集中

少しでも興味を持ってくださるようでしたら、当社ウェブサイトからお問い合わせください。

■お問い合わせはコチラ

◎ RISONALについて

今回も最後まで読んでくださり、ありがとうございました!

前回の記事はこちら