BSテレ東さん”マネーのまなび”でアクティブファンドの選び方をコメントしましたが、選び方よりも格段に重要な「メンテナンス」を具体的に説明してみます

先日、BSテレ東さんのこの番組にVTRで登場しました。

5月27日放送の【「好成績」投信のつくり方/どう選ぶ?アクティブファンド】はJアラート発出による中断のため、最後までお送りすることができませんでした。改めて6月17日(月)夜10時に放送します

放送が途中で中断しちゃったのですが、こんな感じで登場してました。

僕がどんな投資信託、ファンドを好むのか、そのエッセンスはきっちりと取り上げてくださったように感じています。

番組では、アクティブファンドの僕の「選び方」をお話ししました。

「選び方」よりも大事なことがあると考えています。

「選び方」よりも大事なのは、「メンテナンス」です。

最も強く伝えたかったのが、「メンテナンス」の重要性です。そこは上手く伝わったかな、正直疑問です。

月次レポート、運用報告書をしっかりと読みましょう、そんな「メンテナンス」を大事にしています、ということをこの記事では具体的に説明します。

上表のように保有資産の中身を変えてきました。

表の中にあるインデックスファンド、ETF(SMTグローバル株式インデックス・オープン、バンガード・トータル・ストック・マーケットETF、Invesco QQQ)の「メンテナンス」としては、毎月時価を確認するくらいです。

一方、それ以外のファンドについては月次レポート、運用報告書をできるだけしっかり読んでいます。

上表で薄いブルーでハイライトされているファンドは、ここ数年で比率を減らしていますが、これも「メンテナンス」の産物です。

月次レポート、運用報告書を読む「メンテナンス」

ファンドの時価がどれだけ増えたか、いま解約したらいくらくらいになるか、その数値も確かめます。でも、この作業は極めて事務的なものです。

一応、毎月のルーティンなので「メンテナンス」の一部には違いないと思いますが、正直、ここにあまり時間を使いたいとは思いません。

しっかりとチェックしたい「メンテナンス」項目は、ファンドの受益権総口数の推移、資産・投資先の中身、ファンドマネジャーのコメントです。順番に説明します。

ファンドの受益権総口数

ファンド全体の時価を示すのが「純資産総額」という数値です。

このファンドの純資産総額は4.6兆円を超えています。これはファンドの資産の時価です。少しおおざっぱですが、ファンドの資産に含まれる株式の今の時価を積み上げたらこんな金額になる、という数値です。

この純資産総額は次のように因数分解することができます。

純資産総額 = 基準価額 X 受益権総口数

投資家はファンドを購入すると、現金と交換に受益権を受け取ります。この受益権の単位が「口」です。

たとえば、2024年6月5日に↑のファンドを10,000円購入すると、

10,000 ➗ 29,558 x 10,000 = 3,383口 を受け取ることになります(上記の基準価額 29,558円は10,000口当たりの価額です)。

ファンドに新しくお金が入ってくると、この口数がドンドンと増えていきます。一方、ファンドが解約されると、この口数が減っていきます。

ファンドにお金が入っているのか、集まっているのか、それとも、ファンドからお金が出ていっているのか、離れているのか。それは受益権総口数の推移で確かめることができます。

この受益権総口数が重要、とても重要と考える理由を説明します。

まず、↑で取り上げた4.6兆円のファンドにとってはあまり関係無い、と考えています。というのも、このファンドはインデックスファンドだからです。

インデックスファンドの場合、連動を目指す指数にピッタリと付いていくのがその宿命、存在意義です。

資金の出入りが、そのピッタリと付いていく難しさに影響する可能性はあります。そこを何とかするというのは、運用を託されている人にとっては大変なのでしょう。

でも、どうでもいいかな、インデックスファンドにはあまり関心が無いので。

他方、アクティブファンドにとって受益権総口数の推移は大事。

ファンドへの資金の出入りは、アクティブファンドの成果を左右する と考えています。

買うべきタイミングで、ファンドがその元手を持っているか、それとも、逆に保有の資産を現金化しなけれなばらないか。

この違いは非常に大きなものになる、僕はそう考えています。

買うべきタイミングとは、株価が大きく下がった状況です。

株価が大きく下がった状況でファンドに新しいお金がコンスタントに入ってくれば、株価が下がった株式を積極的に買い向かうことが可能です。

株価が大きく下がった状況で、ファンドの保有者からの解約が増えたらどうでしょうか。ファンドは現金をつくらなくてはなりません。保有している株式を売る必要が出てきます。

安くなっている株価で株式を売ることになります。解約の保有者のためにファンドの資産が安い株価で処分されてしまいます。

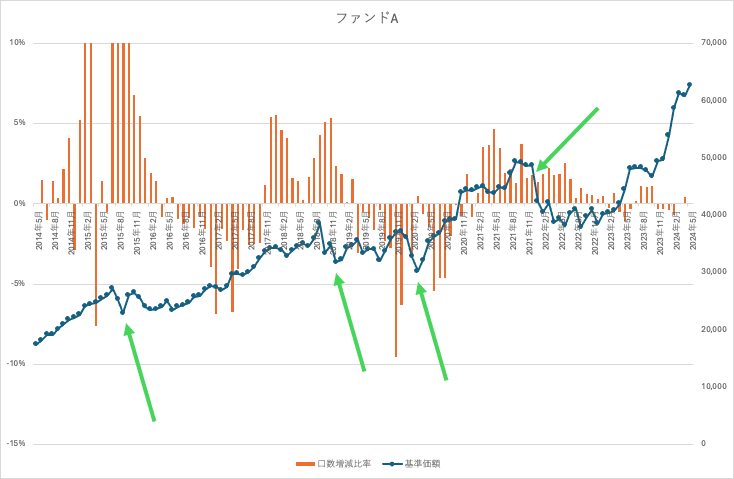

一例として、僕が10年近く保有しているファンドの受益権総口数、基準価額の推移をグラフにしてみました。

折れ線グラフが基準価額(月末)の推移です。一方、棒グラフは、受益権総口数の月間の増減口数の月末の口数に対する比率です。

マイナスになっているのは、受益権総口数が前月末比で減少した、つまり、ファンドから資金が流出した月です。

このファンドAの場合、2015年7月の月間の増加口数が+85%となるような大きな資金流入が数ヶ月続くことがありました。

2016年、2019年には資金流出が1年以上続くというような時期もありました。

株価が下がる局面では、流入が続いている時期と重なっていることが多いようにも見えますが、2020年3月の頃のコロナショックの頃の資金流入に乏しかったものとみられます。

ファンドBのケースです。こちらは5年ほど保有しています。

このファンドは「積立投資」専用という設定がなされています。このため2024年4月まで74ヶ月連続で資金純流入が続いています。

多少の凸凹がありますが、基準価額が下がった局面、つまり、株価下落の月にしっかり一定の資金流入があったことがわかります。価格の下がった資産を選びながら買い向かうだけの新規資金を手元に持っていたということになります。

資金流入がコンスタントに続いているか、資金流出が何ヶ月も続いていたりしないか、この点は「メンテナンス」の非常に大切な作業となります。

ファンドの資産、投資先の中身

ファンドの資産内容の確認、把握。これが最も大事な「メンテナンス」です。

なぜなら、そのファンドの将来、未来のパフォーマンスを左右するのは、今保有している資産、そして、これから保有する資産だからです。

インデックスファンドでもアクティブファンドでも個別株投資でも当てはまります。フィー(コスト)ではありません。

したがって、株式ファンドであれば、そのファンドが保有している株式を発行している会社はどこか、どんな会社かに大きな注意を傾けなければなりません。

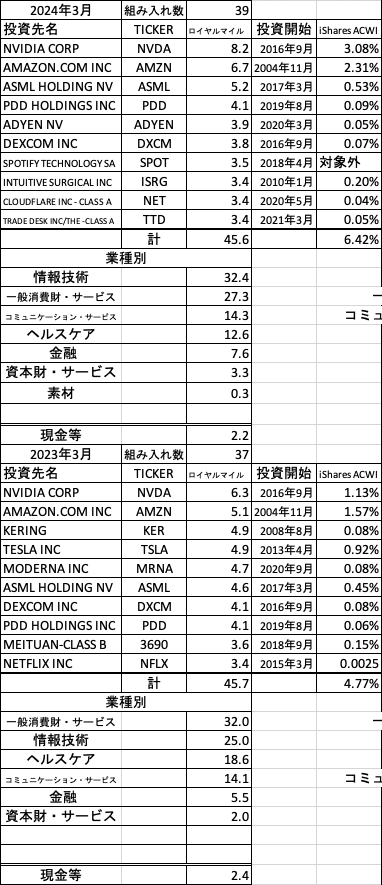

僕が保有しているファンドの投資先上位10社を「メンテナンス」する際のデータからの一例です。

上位10社はTOPIXでのウエイトとの比較するとどうか、TOPIXでの組入順位はどうかを確認します。

加えて、1年前の上位10社と比較して投資先がどのくらい入れ替わっているか、も確認します。

形式はちょっと違っていますが、保有しているファンドで別の例です。

こうしてファンドの資産の内容、投資を通じてどんな会社の事業に関わっているのか、そこにフォーカスします。

投資先各社の株価を確認することもあります。ただ、忘れては絶対にダメなことがあります。

「価格」「株価」は”影”

ということです。”影”の長さを知る、調べることに意味が無いとはいいません。

しかし、所詮「影」です、実体ではありません。

実体とは、保有している資産=株式を発行している会社です。

その事業、創り出される価値、そこで働く人たち。これまでの歴史、沿革も含まれるでしょう。

1年前の資産と見比べるのは、そのファンドがどのくらい投資先を入れ替えているか、その実際を確かめるためです。

繰り返しますが、そのファンドの将来、未来のパフォーマンスを左右するのは、今保有している資産、そして、これから保有する資産 です。

もちろん、過去の投資先の入れ替えは未来の投資判断、ファンド運営とは別物です。

ただ、今後の資産の入れ替えがどのようなものになるかを想像する際のちょっとした参考にはなると考えています。

ファンドマネジャーのコメント

何を伝えようとしているのか、に注意を傾けるのが、僕の「メンテナンス」です。

毎月の基準価額の騰落、その騰落に寄与した、影響した資産。これらのコメントは関心がありません。極めて短期の話ですし、なにより「価格」についてのお話です。

「価格」は”影”ですので、1ヶ月で”影”の長さが変わりました、ここが変わった理由です、とか説明されても、ね、、、実体の話を語って、と。

重要なのは、「価格」ではありません、「価値」です。

ファンドマネジャーのコメントの視座がどこにあるのか。「価値」から発せられたメッセージ、コメントには目を凝らします。

「価値」の視座から発せられるメッセージ、コメントは「メンテナンス」の大きな助けになります。投資している会社の実現している「価値」への納得感が深まったり、解像度が高まったりするからです。

毎月こんなこと、やるの? 面倒だな。そう思われるかもしれません。

でも、アクティブファンドに投資するなら、この「メンテナンス」は必須だと考えています。

この水準の「メンテナンス」が出来ないのなら、楽しめないのなら、アクティブファンドには不向きだと思います。

この「メンテナンス」を行わない、注意を向けるのは基準価額の騰落、儲かった損した、増えた減った、のみ。これでは、アクティブファンドの保有を長く続けることは無理。僕はそう思います。

リターン、毎月の「メンテナンス」は不要

ファンドのリターン、パフォーマンス。保有ファンドについて毎月確認していますが、そこまで頻繁に確認する必要は無い、と最近感じ始めています。

リターンの数値は過去の話。

ローリングリターン、最低5年で見るべき、10年は欲しいところ。

相対比較は不要、絶対倍率でOK(株価指数との勝ち負けなんてどうでもいい)。

リターン、パフォーマンスは「過去」

ファンドの成績って「過去」の話です。未来を想像するのに参考としたい、という気持ちもありますが、「過去」です。

繰り返しますが、将来、未来のパフォーマンスを左右するのは、今保有している資産、そして、これから保有する資産 です。「過去」の成績ではありません。

しかも、です。パフォーマンスは「価格」で測定されます。”影”の長さを見ているにすぎません。同じ「過去」を見るなら”影”ではなく実体でしょう。

成績、パフォーマンスって”影”でしょ、それも「過去」の。

とは思います。でも、成績は気になる、ちょっとくらいは気にしておきたい。

そこで提案です。

成績を「メンテナンス」するなら、ローリング・リターンです。

ローリング・リターンとは・・・

ローリング・リターンとは、リターン計測期間の起点と終点を ずらしながら一定の保有期間となるすべてのリターンを計算 したものです。

例えば、保有期間 1 年間のリターンは、2012 年 1 月から 2013 年 1 月までの 1 年間、2012 年 2 月から 2013 年 2 月までの 1 年間…というように 1 ヵ月ずつリターン計測 期間をずらして計算していったもの

具体例を使って説明を試みたのが以下の記事です。

なぜローリング・リターンを重視するか。

僕の資産の大半は投資信託です。投資信託は、いつでも(営業日なら)買うことができますし、いつでも解約できます。

ですから、ある一日からある一日までの価格の動きをグラフにしても、それは一期間に過ぎません。

成績を測る最後の日は同じでも、どこが出発日かによってその成績は変わってしまうのが普通です。

期間を1年と設定した場合、いつ始めたかによって1年の成績がどう違うか、変わってくるか、を見るのが適切、フェアだと思うんです。

で、冒頭で紹介したファンドAのデータです。

赤い折れ線グラフが5年リターンを1ヶ月ずつズラしたものです。

データのある期間数は134期間です。最小値は+21%(2017年12月末〜2022年12月末)ですが、全体の中央値は+106%となっています。5年保有していたら元本が倍になったということです。

ローリング・リターン、最低5年で眺めたい

投資先の企業価値増大が市場の評価に反映されるのを見るという観点で、ローリング・リターンは10年で見たい、というのが率直なところです。

10年あれば、上げ相場も下げ相場も含まれていることが多いでしょうから。

ただ10年のデータが貯まるのには相応の時間がかかります。そう考えると5年でも仕方ないかな、と思います。

保有している資産の価値、本源的価値増大に注意を向けるわけですから、1年では正直短すぎます。

1年で実体で大きな変化が起きるのは極めて稀です。1年であれば、”影”の長さの推移を追いかけているにすぎません。おそらく3年でも大して変わらないでしょう。

まして、毎月の騰落率であれこれ論評するのは、価値を注視する投資家からするとまったくの意味不明だと感じます。”影”しか見ていない投資家です!と宣言しているようなものです。

相対比較は不要。絶対倍率だけでOK

5年、10年のパフォーマンスを見る際に、市場平均との比較はどうか、その優劣が気になる人もいるかもしれません。でも、そこには関心がありません。

絶対リターン、つまり、投資額に対してプラスになっていればOKです。

というのも、パフォーマンスは過去の話だからです。

何度も繰り返しますが、将来、未来のパフォーマンスを左右するのは、今保有している資産、そして、これから保有する資産 です。

過去の成績を眺めるのに多くの時間を費やすのは無駄です。

過去の成績を眺めていても、今保有している資産の「価値」を考える、想像する材料は見当たりません。過去の成績は「影」をトレースしたものですから。

市場平均や株価指数に勝ちたい。そもそも、そんな理由でファンドを選んだりしません。

市場平均や株価指数も「影」で測られるものです。

投資先の会社の事業、そこで創られる価値。それを大きく育てるであろう会社を選んでくれている。そう思えるファンドを選んでいます。

「メンテナンス」として注意を傾けるべきは、会社の業績や財務、投資計画やその成果です。

それらが市場の評価として現れるには5年、10年の時間が必要です。

「メンテナンス」を続ける意味

自分の資産の「メンテナンス」を続けていくと、知識、情報のインプットの絶対数が積み重なっていきます。始めてしばらくは特段の違いは感じられることはありません。

しかし、投資先の業績や財務の推移を何度か眺めていると、自分の「アンテナ」がさまざまな方向に向いているように感じられるようになることがあります(個人の感想です)。

自分の資産をしっかりと、ちゃんと「メンテナンス」する。それを続けることで得られる効果効能は、多くの投資家が過小評価しているように思えます。

逆に僕の評価は過大かもしれませんが、「メンテナンス」に投じた時間、労力が思わぬところで役に立つ可能性が高い、と思います。

こうした「メンテナンス」がファンド、そして、その投資先への理解度、納得度を高めていきます。”影”ではなく「実体」を見つめる経験を積み重ねることができます。

新しい投資対象を「選ぶ」のに役立つ

保有している、保有を続けている資産の「メンテナンス」を積み重ねていくことで、新しいファンドや投資先の会社を「選ぶ」プロセスにも貢献してくれます。

どこをチェックするべきなのか、がハッキリしてきます。

「メンテナンス」を積み重ねることで、自分の価値基準が磨かれていくからだと思っています。

「メンテナンス」の経験が乏しいと、新しい投資候補を判断する際に一貫したプロセスで対応できず、その場その場で違った基準で判断することになりそうです。

市況の急変でパニクる、ヒステリックになる可能性を抑える

この経験は、市況、すなわち”影”が大きく動く際に、動じない、パニクらない、ヒステリックにならない助けとなってくれます。

前述のとおり、現在、インデックスファンドを新たに取得したいとは全く思いません。その理由は、何百、何千の会社を「メンテナンス」することは不可能。「実体」への理解や納得を深めることも無理。そう考えるからです。

そんなインデックスファンドでも「メンテナンス」しておくべきでは、と考える要素が2つあります。

インデックスファンドでも「メンテナンス」しておくべき要素

上位の会社、組入比率

どんな資産を持っているか、これは「メンテナンス」しておくべきでしょう。

なぜなら、将来、未来のパフォーマンスを左右するのは、今保有している資産、そして、これから保有する資産 だからです。

黄色で塗った21社は4年前の4月末も上位30社に含まれていました。9社が入れ替わりました。この様子は時々、確認しておいた方が良いのでは、と思います。

自分の資産がどうなっているのか、ザックリと把握しているかいないか、で反応に大きな違いが出てくるものと推測します。とりわけ、株価が大きく下落したり、上昇したりした状況では。

インデックスファンドの追加取得には関心がありませんが、主要な株価指数にはどんな資産、どんな会社の株式が含まれているのか、には関心があるので、毎月、定点観測を続けています。

バリュエーション

バリュエーションで確認しておきたいのは、PER。これで十分でしょう。

バリュエーションは言わば、実体(業績)に対する「影」の長さを数値化したものです。

これは毎週定点観測しています。毎月の最終週の値の推移です。

この数値の「メンテナンス」も、株価が大きく下落したり、上昇したりした状況で役立つと考えています。そのタイミングの”影”がどうなっているのか、掴むことができるからです。

自分の資産なんだから「メンテナンス」するのは当然

将来、未来のパフォーマンスを左右するのは、今保有している資産、そして、これから保有する資産 です。何度も繰り返してきました。

ですから、自分の保有している資産がどうなっているのか確認して、理解を深めるようとする「メンテナンス」は、当然に必要です。

たとえば持ち家だとした場合、自分の家でガタがきているのにそのまま「ほったらかし」にする、放置するなんて、あり得ないでしょう。

普段の「メンテナンス」を怠っていると、状況が大きく変化した際に衝動的に極端な行動をとってしまう可能性も高まります。

状況の変化が大きければ、その行動の振れ幅も広がってしまうことでしょう。

最後に

インデックスファンドでも、アクティブファンドでも、個別企業の株式への投資でも「メンテナンス」は不可欠です。

インデックスファンドの場合、工数はさほど多くありませんが相場急変の備えとして「メンテアンス」しておくべきでしょう。

他方、アクティブファンドや個別企業の株式への投資では、しっかりとした「メンテナンス」が極めて重要です。再度、理由を述べておきます。

将来、未来のパフォーマンスを左右するのは、過去の成績ではありません。今保有している資産、そして、これから保有する資産なのですから。

ここから先は

チップを頂いた際は、TableforKidsへの寄付に使わせていただきます。 https://tfk.yumeshokunin.org/