まっさかおかしれえ! そんな投資がしたい

#青天を衝け 毎週の放送が楽しみです。録画ミスで第20話を見れていないのが残念です。しかし、おかしれえ、まっさかおかしれえです。明日放送の第22話はいよいよパリですね。楽しみです。

#おかえりモネ も毎日楽しんでいます。

この二つのドラマの「自分の力を磨いて、自分の道を探し出して、周りの大切な人たちの役に立ちたい」そんな主人公の姿勢や行動に大きな魅力を感じています。

「周りの大切な人の役に立ちたい」

資産形成を目指した僕の投資も、その想いが動機の一つでした。

子どもや家族の将来の選択肢が増やせることができたら、と。おかげさまでぼちぼち順調に資産形成は進んできました。

そうした背景もあって、「周り」を少し広げて”社会”のことを少し意識した投資を増やしていきたい、そんな気持ちが徐々に強くなってきました。

投資先の会社の売上や利益は”社会”から得ているものですからね。同時に地球という”環境”から多くを得ている会社もあります。ですから”環境”に配慮することも大事。”環境”や”社会”を真摯に配慮した事業活動を実践するには、その事業体が規律ある組織であることが求められる。そこで登場するのが”ガバナンス”。

E、S、G それぞれの要素をこんな風に今は理解しています。E, S, Gは要素に過ぎず、大事なことは社会や環境から利潤、リターンを得ている以上、投資家としての「責任」を少しでも意識していたい。そうした想いから僕は ESG投資 ではなく #責任投資 という言葉が適切だと感じています。

世界の時価総額ランキングに日本の企業がランクインしてないとか、昔はトップ10に何社もいたのに今は...という話が日本の経済問題の象徴みたいに使われるけど、ランキングに沢山の企業が名を連ねてる国が幸福度が高いわけでもないし巨大グローバル企業が沢山ないと経済終わりでもないと思うんだけど。

— 木村祥一郎 / 木村石鹸 (@yudemen) July 4, 2021

先日の木村祥一郎さんのツイートです。

「世界の時価総額ランキング」に日本の会社が多数ランクインしていることは、僕もそんなに重要ではないと思っています。

しかし、いくつか目を向けておきたい事実はあります。

2014年1月、約7年半前にブログにこんな記事をつくっていました。

2013年12月末時点、先進国の株価指数に連動するインデックスファンド、新興国の株式指数に連動するインデックスファンド、日本のTOPIXに連動するETF、そのポートフォリオの上位を占める投資先を確認していました。

先進国株式指数に連動するインデックスファンド

同じファンドの2021年6月末の資料からです。

上位15社が開示されていたのが10社と減っていますね。上位10社の比較では6社が入れ替わっています。業種のウエイトもかなり変動していますね。米国のウエイトが10ポイント近く増えています。

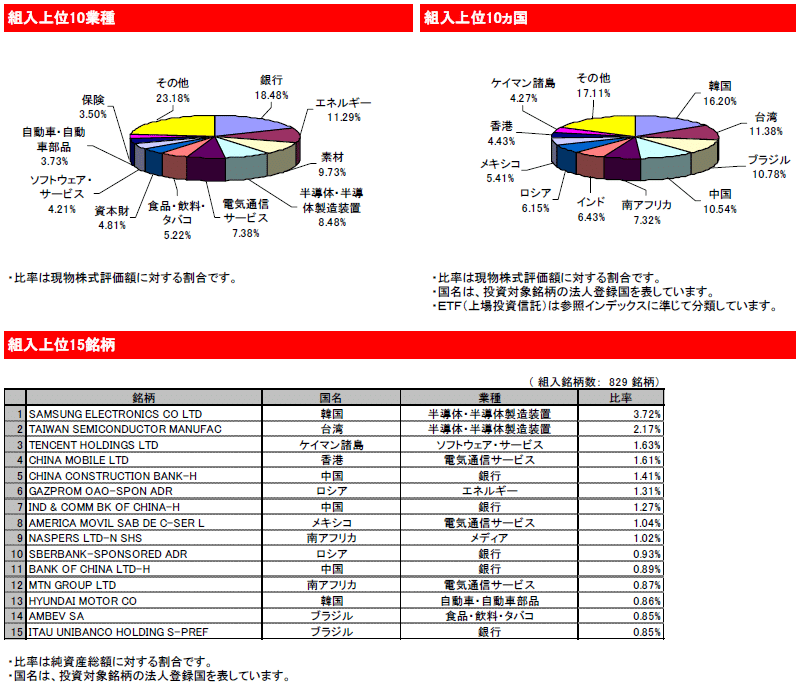

新興国株式指数に連動するインデックスファンドはどうでしょうか。

同じファンドの2021年6月末の資料 からです。

上位10社のうち、5社が入れ替わっています。業種も結構変動していますね。

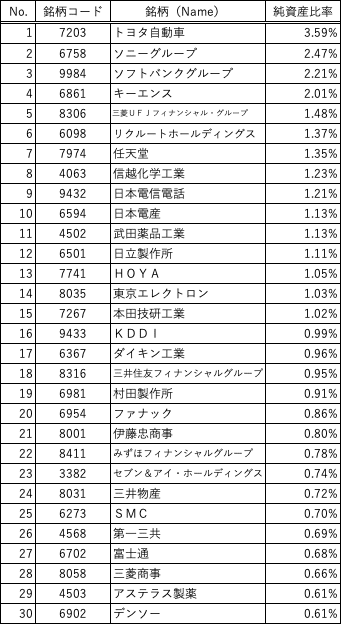

TOPIXは上位30社を抽出していました。

2021年6月末のポートフォリオは

このETFのデータを使っています。正確には同じファンドではありません。

上位10社で見ると、6社が入れ替わっています。

三菱地所 は8位から50位へ、日本たばこ産業は 10位から54位へ、トップ30からも消えました。

トップ30で見ると、NTTドコモが上場廃止となりました。2013年12月末のトップ29社のうち、2021年6月末も上位30社に残っているのは16社、上位50社に広げると23社、上位100社に広げると29社全部が残っています。

最も順位を上げたのは武田薬品工業。14位が11位に。3つ順位を上げただけです。順位を上げたのは3社だけ。変動なしが2社。残りの24社は順位を下げています。

最も大きく順位を下げたのが日産自動車。29位から93位へ。

29社は2013年12月末時点でTOPIXに占めるウエイトは37.36%でした。2021年6月末では24.26%。

この比較をどうご覧になりますか。

日本の株式市場も新陳代謝が進んでいるなあ、

そう思われますか。

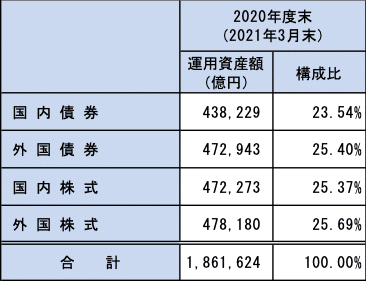

先日、GPIFの2020年度の運用概況が公表されていました。

47兆円、日本の会社の株式を保有しているようです。

どんな運用、どんなポートフォリオになっているか、というのが分かります。

パッシブ比率が92.97%です。まあ仕方ないのかもしれません。

でも、こんな風にも思うのです。こんな調子で持続的に価値を創出する可能性を秘めている事業に適正に資本を配分することができるのだろうか、と。

違った言い方をすると

こんなお金の、資本の使い方をしていて

おかしれえ世の中、日本をつくれるのだろうか?

って。

TOPIXに連動するファンドを100万円買う。

2013年12月末であれば37万円がトップ30の29社のオーナーになるのに使われたわけです。2021年6月末だと、24万円が同じその29社のオーナーになるのに使われるのです。代わり映えしていない、あんまり変わってないな、というのが率直な印象です。

で、GPIFも日銀も、そして個人投資家までTOPIXに連動するファンドを買い続けていたら、この辺はあまり大きく変わらない可能性が高いって思うんです。

「プライム市場」とかの話は耳にしますが、投資家の姿勢、投資行動を変えない限り、インデックスファンドをバカスカ買っている限り、あまり大きな変化には至らない、そう僕は想像しています。なぜなら、どの会社のオーナーになるのか、その会社にどれだけの資本を割り当てるのか、全て人任せだからです。

自分で調べて、考えて、判断する、そんな投資を通じて

まっさかおかしれえ世の中 をつくりたい。

どの会社のオーナーに投資するかをしっかりと調べて判断した投資にはその力があるはずと僕は信じています。