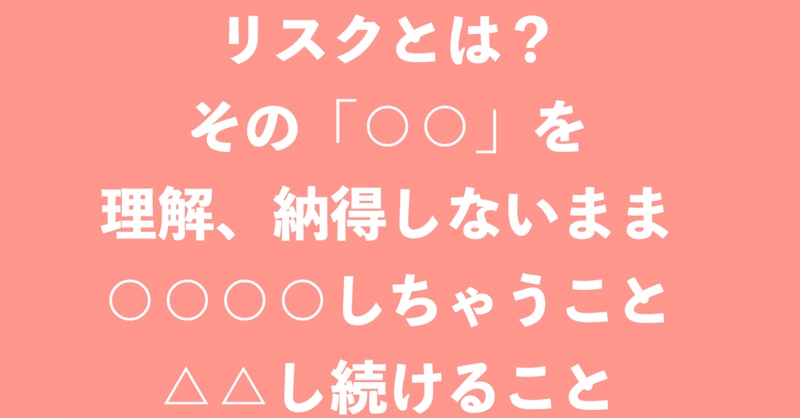

リスクとは? その「○○」を理解、納得しないまま●●●●しちゃうこと △△し続けること

年明けから株式市況は荒れ模様ですね。

きちんと確認していないから正しい数字を把握していませんが、僕のポートフォリオの時価もかなり大きく減っているはずです。

率で見れば過去に経験した「○○ショック」「××危機」に比べたらまだまだマイルドだと思いますけれど、時価の減少額その絶対値は過去最大になっているかもしれません。

リーマンショック、金融危機時の減少額の数倍に達していると推測しています。

こうした状況になっているのは、僕のポートフォリオのサイズが大きくなったから当然のことです。

株価が荒っぽい動きをするようになると、色々と世間、外野が喧しくなりますね。

僕のポートフォリオはザッとこんな感じです、昨年末時点。

先にお断りしておきますが、このポートフォリオとは別に現預金もありますが、それは省いています。

「その他」も基本は株式なので、ほぼ全て「株式」という資産配分です。

「株式」なので、ポートフォリオの時価が極めて短時間に半分くらいになってしまう可能性がある、と認識しています。この「ポートフォリオの時価が極めて短時間に半分くらいになってしまう可能性がある」を「リスク」と、2〜3年前まで捉えていました。

ただ、その捉え方が大きく変わりました。

というのも、ポートフォリオの規模自体がかなり大きくなったので、時価が短期間に半減しても「まあ、ええかな」と。言い換えると、時価が短期間に半減する可能性は飲み込んじゃえるな、って。ですから、株式の比率を落として債券やらキャッシュやらを増やす、いわゆる「リバランス」。この「リバランス」は不要だな、と(実際のところ、今までやったことないんですけどね)。

もちろん、時価が半分、あるいはそれ以下になったって構わない、問題なしというのが大大大大前提です。半分になったら困るわ、それはイヤや、って考えていたら僕も「リバランス」、あるいは、リスク資産のポートフォリオのサイズを小さくします(現金化ですね)。

時価が短期間に半減する可能性を飲み込んじゃえるな、と捉えるようになった理由はもう一つあります。

アクティブファンドを通じて投資している会社の「価値」、つまり、投資先の会社が持続的に価値を創造し、社会に届けてくれるだろうという「価値」を信頼しているからです。その「価値」を吟味してくれていると感じるアクティブファンドには、「価格(株価や基準価額)」が下がっていると「追加で買い足したい、買い増したい」その気持ちが湧き上がってきます。しっかりとしたパーパスを持ち、優れた事業経済性を持つ事業に関わる、関係者になれる「チケット」が割引になっている可能性があるわけですから。

そんな僕も今現在のポートフォリオに「リスク」が有ると考えています。上述の通り、それは「価格」の上下、その変動、不確実性ではありません。

「リスク」と捉えていることは次の通りです。

その「価値」を理解、納得しないまま

資本投下しちゃうこと

保有し続けること

これが僕が今考えている「リスク」です。

僕のポートフォリオに含まれている、「リスク」資産と考えているのは、

インデックス運用のファンド

です。投資先の数が多過ぎて分散され過ぎていて、投資先の「価値」は正直、よくわかりません。理解するのは無理です。

これに加えて、

投資先の会社の「価値」について

丁寧に説明しようという努力がどうにも感じられない

いくつかのアクティブファンド

です。

過去の経緯もあってこれらの「リスク資産」のポートフォリオに占めるウエイトが非常に大きくなっています。

この「リスク」への対応方針としては次の2つを考えています。

現金が必要になったらこれらのリスク資産を優先的に解約していく。

税制が改正されたりする場合には、これらのリスク資産を解約して、信頼できる「死ぬまで保有していたい、関わっていたい」アクティブファンドに移し替える。

死ぬまで保有していたい、関わっていたい、そう感じられるアクティブファンドは可能な限り買い増していくつもりです。ずっとそのように評価できるアクティブファンドがあるのか、という面はありますが、しっかりと見ていくつもりです。

ずっと関わっていたいアクティブファンドは子どもたちに引き継いでもらいたいですからね。

信頼している人たち、チームが選び抜いた「価値」ある会社のウエイトを高めることで、ポートフォリオの「リスク」を少しずつ減らしていきたいと考えています。

「アセットアロケーションだ」「リバランスだ」等の、資産運用の指南書、入門書に登場する考え方とは全く違っています。

しかし、この記事で述べた「リスク」こそが「会社が好きな投資家」にとっては「リスク」だろうと考えています。

投資しているアクティブファンド、また、ファンドの投資先、その「価値」を理解、納得しようとすると、ちょっぴり手間がかかります。好奇心、興味、関心が掻き立てられて「ちょっぴり」では済まなくなることもあるでしょう。

そうした「手間」をかけて理解、納得が深まったとしても、投資から得られる金銭的なリターンが大きくなるかどうか、それは正直分かりません。ただ、好奇心、興味、関心を持って調べたこと、考えたこと、感じたことによって、新しい出会いや学び、気づき、あるいは、喜びを得ることにつながると思います。

鎌倉投信さんが「投資の果実」について次のように述べられています。

資産形成も、投資の果実の重要な要素の一つです。しかし鎌倉投信は、投資というものをもっと俯瞰したときに、「投資の果実」はもう少し大きなものになると考えています。

投資先の会社がおこなう事業や、そこに関わる人たちによって創造される「社会形成」、価値を創造する会社と関わることによって得られる投資家の「こころの満足度」についても大切な要素です。このように投資を3つの要素の掛け算と捉えることで、お金の価値や投資における社会的意義は更に高まると考えています。

価値を創造する会社と関わることによって得られる投資家の「こころの満足」、これが「喜び」だと思います。投資を通じて得られる学び、気づき、喜びこそが「会社が好きな投資家」の醍醐味だと思います。

ここから先は

サポート頂いた際は、TableforKidsへの寄付に使わせていただきます。 https://note.com/renny/n/n944cba12dcf5