3月FOMCの影響は?日銀、NVIDIA、アステラIPO、口座公開10週間でどれだけ増えた?減った? 20240323

動画はこちら。(動画ではコアサテライト戦略についてもお話ししています。)

https://www.youtube.com/watch?v=8NEKYvQERXA

こんにちは。あるころうのNISA投信チャンネルです。

今週の出来事

まずは今週の出来事からです。

NVIDIA CEO のジェンスン フアン氏による GTC 基調講演が火曜日にありました。

これを受けて、NVIDIAの株価はなぜかだらだらと下げていき、時間外にも大幅な下げ、月曜高値923ドル台から、月曜高値923ドル台から、一時850ドル台まで下げました。

Astera Labs NASDAQに上場

AI技術に特化したカスタム半導体とソフトウェアを提供する先進的な企業のアステラ ラボが、NASDAQに上場しました。アステララボは、IC:集積回路の設計開発をしている企業で、NVIDIAやインテルなどとも提携しています。生産はTSMCに委託しています。上場後72% 急騰し水曜日の終値は62.03ドル、木曜日の株価は20.9%上昇し75ドルに達しました。

日銀政策金利正常化へ

日銀は、3月19日にマイナス金利の解除を決定し、

無担保コール翌日物金利は3月22日に0.003%から0.074%へ上昇しました。無担保コール翌日物金利は、銀行間で行われる無担保での1日の短期金融市場での貸借取引の金利です。

これをもって、ドル円為替はどうなったのか見ていきます。

3月19日にマイナス金利の解除が決定されました。

ここで、金利がプラス方向へ動けば、円高傾向になるはずが、逆にいきました。1ドル150円を再度突破しました。

無担保コール翌日物金利は3月22日に0.003%から0.074%へ上昇し、

金利政策はしたものの、22日になっても再度反発しました。何か操作をすると逆に行ってしまう状況でした。

結果的に、金利操作は実行前に市場に織り込まれていたため、効果がなかったという結論でした。

ただ、あまりにも慎重な操作なため、効果が少なすぎるのかもしれません。

円高に向かうためには、米金利政策で利下げを待つしかなさそうです。

3月のFOMCは

3月20日のFOMCでは、市場予測通り、利下げの発表はありませんでした。じゃあ、いつなのか、という質問に対する答えも明確にはされませんでした。

フェドウォッチツールで、ドットチャートを確認すると、19人のFOMCメンバーの予測では、2024年は、4.5%に政策金利が下がると予測されています。

つまり、現在525-550ベーシスポイントなので、75-100ベーシスポイントの低下が予測されているということになり、

1回25ベーシスポイントの利下げなら、3~4回の利下げが織り込まれているということになります。

仮に利下げにより、金融市場の流動性が増しても、

QT:量的引き締めが実施されれば、金融市場が現金を流す先が限定され流動性が低下します。

この発言により、現在の高い金利で引き締めを続け、インフレ率2%を目指しながら、不況を警戒した利下げを行い、QTで微調整という印象を持ちました。

週間主要指数チェック

S&Pは、先週の終値5,117ドル台から反発して開始し、FOMC前の警戒売りだと思いますが、20日前に若干下げがあり、FOMC後に利下げ期待が確実されたのか急騰しました。

週で見た20日移動平均線をアウトパフォームして今週終わり値5,234ドル台をつけています。

1週間のヒートマップは久々にマグニフィセントセブンの7社が緑で終わっています。

NASDAQは、先週終値17,820ドル台から今週終値18,339ドル台へ、18,000ドルを大きく超えて終わりました。

こちらも、全体的に緑です。

日経225は、先週終値3,8712円から、4万円台を維持し、41,000円台を突破しました。終値40,902円台で、日銀の利上げはなんだったんだろう?という感じです。

ヒートマップでは、ほぼ全面緑で、トヨタ12.79%すごすぎです。

インド ニフティ50は、先週終値265ドル台から、261ドル台まで下げ、今週終値265ドル台に戻り、週次で成長0でした。

中国、深圳(しんせん)総合指数は、先週終値1,335ドル台から、今週終値1,328ドル台へ下げました。

この1週間のボラティリティを、VIX:CBOE ボラティリティインデックスで見ていきます。

先週14.41%から、13%台まで下がってきました。短期的な恐怖はFOMC後に和らいだということでしょうか。

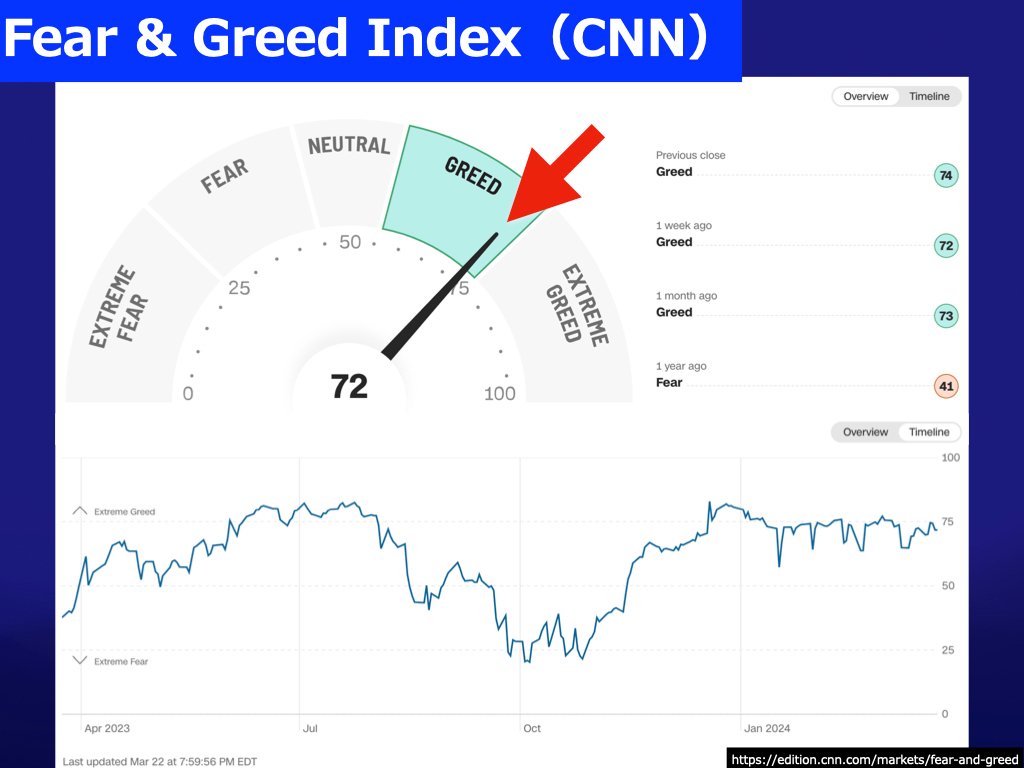

株式市場の心理を示すCNNのフィア & グリードインデックスでは、強欲指数がグリードで、先週の70から現在72と、2ポイントも上昇しました。

FOMC後の安心感からなのか、極度の強欲に近づいてきています。

FRED:米セントルイス連邦準備銀行によって運営されている経済データのオンラインデータベースが示す、イールドカーブでは、先週マイナス0.41から今週マイナス0.37と0に近づきました。

新NISA口座公開(2024年1月15日積立開始)/旧一般NISA口座公開(2019年1月積立開始)

それでは、NISA口座が1週間でどうなったのか確認します。

新NISA口座は、ひと月30万円の投資額が反映されています。

今週は指数の調子が良く、プラスとなりました。

旧、一般NISAも増えたり減ったりとありましたが、1週間で10万円ほど増えました。

このほかに、VTI、VTもコア部分として積み立てており、テック系、ヘルステック系を短期でトレードしています。AI系のボラティリティが激しく、難しい相場でしたがこの1ヶ月は、昨年末と同じくらいの増額となりました。

現金比率を高めドルで保有しつつ、円高も警戒しつつチャンスを伺いたいです。

来週の予定

来週は、火曜日の日本時間21:30に、耐久財受注が発表されます。前回-6.1%で、将来的な耐久財の購入の余裕がなかった企業や家計多かったことを示し、来週の予測は1%です。製造業の先行指標なので、重要とされます。

来週は、木曜日の日本時間21:30に、前月比コアPCEが発表されます。

コアPCEは、食品とエネルギーを除いた個人消費支出価格指数です。インフレ指数としても見られています。

金曜日は、市場が休場で、日本時間21:30に、個人所得と個人消費支出が発表されます。

個人所得は、前回1%、今回予想0.4%、個人消費支出は、前回0.2%、今回予想0.4%です。個人の景気はどのようになっているでしょうか?

終わりに

先週の方向感が定まらない雰囲気は、FOMCの直前やAI関連銘柄の高止まりという不安感の影響だったようです。

今週日銀が、マイナス金利政策を解除し始めましたが、為替への影響は限定的で、実行前の段階で効果を出し尽くしてしまった感がありました。

日本としては、株式市場以外の景気がいいとは言えない中で金利を上げることが難しく、輸出企業の成長力を期待できる状況をストップさせたくないという気持ちと、円安が続くことによる物価高の進行の間の舵取りに、中途半端な政策をとりがちに思えます。

結局、米国の金利政策の間接的なドル安による相対的な円高を待つ姿勢なのでしょうか。

そうすれば、金利上昇による不満を直接受けなくて済みます。

次のFOMCは、1ヶ月以上先ですが、それまでに幾つかのインフレ指標の発表で相場が動きそうです。

アップル、グーグル、メタがEUから制裁金を科される恐れがあり、この影響がどのように出るか来週荒れそうです。

そろそろ、来月と予測されているビットコインのハービングが近くなってきたので、仮想通貨周りも動きがありそうです。

それでは、私自身は今後も、NISA口座の方針は変えずに、米国株メインの方針で握力を鍛えていきたいと思います。

この記事が気に入ったらサポートをしてみませんか?