コアCPI、PPI発表!市場への影響は?9週間で新NISAどれだけ増えた?減った? 20240316

動画はこちら。(動画ではコアサテライト戦略についてもお話ししています。)

https://www.youtube.com/watch?v=lLpneTFW7u4

こんにちは。あるころうのNISA投信チャンネルです。

コアCPI、PPIの影響は

まずはコアCPI、PPIについてです。インフレは抑えられているでしょうか…

今週は、米国コアCPIが、予想0.3%のところ、結果0.4%。

PPI 生産者物価指数が、予想0.3%のところ、結果0.6%と、いずれも予想を上回る結果となりました。

インフレ指標は、現在の政策金利でインフレが予想より抑え込まれていないという結果で、利下げ期待に対しネガティブ要素となるため、株価には悪影響かと思われました。

週間主要指数チェック

S&Pは、日本時間だと12日21:30にコアCPI発表が予定され、22:30に市場開始でした。

この日は時間外で窓を開けての反発があり、すぐに落ち着き、急反発という状況でした。この日はざっくり50ドル程度のレンジでした。その後、木曜日のPPI発表後に、急落が見られ、週の終値5,117ドル台となっています。

SNSやニュースではAI関連バブルが弾けたのかという話題が目につくようになっています。

そこでここ1年のトレンドを見てみます。

これは、ここ1年間のS&Pのチャートに、指数移動平均線を20日、50日、100日、200日で引いています。指数移動平均線は、単純移動平均線と比べて価格変動の反応が早い移動平均線です。20日移動平均線の上げ下げが、若干前倒しになり、株価の動きの連動性が高まります。

移動平均線は、短期的な移動平均線が、長期的な移動平均線を上回ることをゴールデンクロスといい買いのサインを示します。また、下回ることをデッドクロスといい、売りサインとなります。

昨年の9月末に赤線の20日移動平均線が、オレンジ線の50日移動平均線をデッドクロスし、10月には、緑線の100日移動平均線と、ちょっと見えにくいですが、青線の200日移動平均線をデッドクロスしています。ここまでが売りサインで、底値が近づいていました。

その後、11月中旬には、20日移動平均線は、200日、100日、50日すべての移動平均線をゴールデンクロスして、あの年末の好調な相場に突入しました。現在、1年間のチャートだと移動平均線に危険性は見られません。

3ヶ月チャートにすると、20日移動平均線が、50日に触れてきています。

短期的には若干の売りサインと捉えるかどうかという感じです。

S&Pは結果的には、先週終値5,120ドル台から、今週終値5,117ドル台で落ち着きました。

1週間のヒートマップは先週、NVIDIAとMETA以外のマグニフィセントセブンの下げが逆転した感じです。

NASDAQは、先週終値は18,018ドル台から、今週終値17,820ドル台に下げました。

どのセクターも、全面緑や全面赤というのはなく、まばらですね。

日経225は、先週終値39,665円台から、今週終値3,8712円でした。

現在さらに下がっています。どのセクターもあまり調子のいい感じではないようです。

インド ニフティ50は、先週終値271ドル台から今週終値265ドル台でした。

中国、深圳(しんせん)総合指数は、先週終値1,302ドル台から、今週終値1,335ドル台と上昇、

ニュース記事では、ネガティブ要因が次々と出ているところ、政府の金利政策の効果からなのか、若干上昇しています。

また、個別銘柄のAI関連銘柄として、アップルのチップを作っているアームは、昨年9月のIPOから半年間のロックアップ期間が、今週12日に過ぎました。

ロックアップ期間とは、IPO後に内部関係者が株を売却することを禁止する期間です。今週のロックアップ解除で、アーム株の9割を持つソフトバンクビジョンファンドが、これを売るのかどうかで、動きがありそうです。今の所を、アーム株の急な売却はないようです。

しかし、警戒感からか今週あけに窓を開けての下げを見せて、12日の時間外取引でも大幅な下げを見せましたが、それ以降、徐々に回復し、週の最後に売られ、126ドル台まで下げました。

この1週間のVIX:ボラティリティインデックスを見ていきます。

VIXが高い値を示す場合、市場参加者は株式市場の変動が大きくなると予想していると解釈され、不安や恐怖の度合いが高いとされます。そのため「恐怖指数」と呼ばれています。逆に、VIX指数が低い場合は、市場の変動が小さいことを示し、市場参加者の不安が少ないことを意味します。

この値が、先週14.75%から若干下がり14.41%となりました。

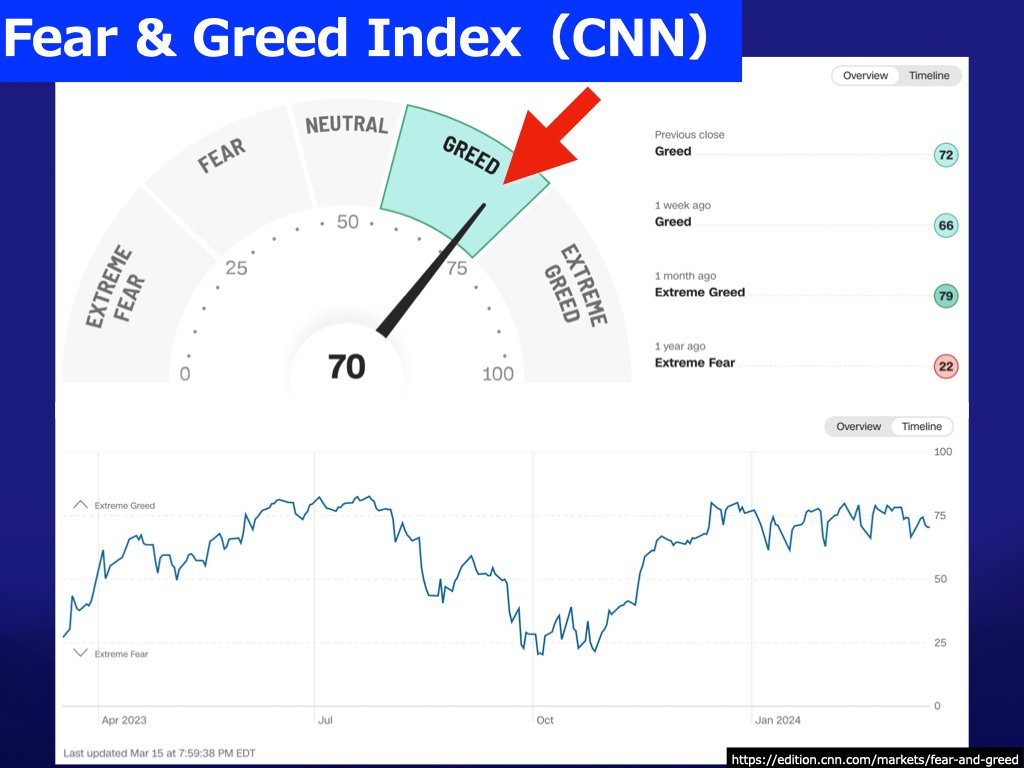

株式市場の心理を示すCNNのフィア & グリードインデックスでは、強欲指数がグリードで、先週の71から現在70と低下しました。

結局、市場も恐怖感も方向性が乏しく、強欲も高すぎない状況でした。

FRED:米セントルイス連邦準備銀行によって運営されている経済データのオンラインデータベースが示す、イールドカーブでは、直近0に近づく気配があったものの、再び逆イールドの方向に向かっています。

イールドカーブは長短金利差を示し、10年国債金利から2年国債金利を引いた値をプロットしたものです。

10年国債の方が長期でリスクが高いため金利が高い傾向があります。通常10年国債から2年国債の金利を引くと、正の値になります。

政策金利を高めている時期は短期的な金利が、長期金利と比べ高くなる傾向があり、金利差が逆転します。このことを逆イールドと言います。逆イールドを迎えた2022年は、これから景気後退が来ると市場が予測していましたが、現在は、逆イールドは続いているものの、若干景気後退予測が和らいだようです。ただ、この辺りも方向性に迷走感が出ています。

新NISA口座公開(2024年1月15日積立開始)/旧一般NISA口座公開(2019年1月積立開始)

それでは、NISA口座が1週間でどうなったのか確認します。

新NISA口座は、ひと月30万円の投資額が反映されています。

利益が若干減少しました。旧一般NISA口座は、若干評価額が増えました。

もうすぐ、二つのNISA口座の資産合計が1,000万円に届きそうです。

来週の予定

前回の動画でもお伝えしましたが、今週から米国はサマータイムになりました。相場は、夜の11:30から始まっていたものが、サマータイムは、夜の10:30から始まりますので注意してください。

来週は、火曜日の日本時間21:30に、建設業許可数の予備値が発表され、予想は150万件です。

投資家や市場アナリストは、建設業許可数のデータを利用して、経済の健全性を評価し、特に不動産市場と建設セクターの将来の動向を予測するための重要な情報源となっています。また、この指標は中央銀行や政策立案者によっても、金融政策や経済政策の策定における参考情報として用いられます。

そして、木曜日の夜中の3時には、FOMCで、政策金利の決定があります。

利下げは、今月はほぼないと市場は織り込んでいると思われますが、6月以降の利下げへの言及で株価に影響がありそうです。

CMEのフェドウォッチツールによると、来週のFOMCでは、フェデラルファンドレートが525-550bpsを維持するとの予測が98%となっています。6月にフェデラルファンドレートが500-525bpsとなるという予測が、過半数を超えます。

少し先の、12月までの予想だと、450ー475bpsの予測が多く、34.3%となっています。

これは、3回の利下げで一回25bps下げると、到達する金利なので、予測は順当な気がします。

現在のインフレで政策金利を下げられるのか、それとも3回で450-475bpsというかなり高い金利のまま維持するのか、FRBの采配は依然難しい状況です。

現在は、そこに大統領選が加わったり、AI関連銘柄の割高感があるため、相場の方向性が乏しいのは仕方ない気がします。

終わりに

方向感が定まらない時は、ポジションを一旦下げて様子見をしようと思います。

日銀が、マイナス金利政策を解除するとしても、プラス金利に急にはできないかと思います。例えば、契約時に有利な変動金利で住宅購入した家庭には、かなりの負担増となるため話題性や反発が大きそうです。

また、為替への影響は、日銀の政策だけでは一時的な円高にはなると思いますが、130円を目指す程度の大きなインパクトには、米政策金利が下がらないと難しいと思います。

そのため、私は個別株の売却時には円ではなく、ドル資産で保有して、再度個別株を購入するときも、為替コストがかからない状態にしています。

いずれにせよ、来週のFOMCでは、若干の方向感が出てくると面白そうです。

それでは、私自身は今後も、NISA口座の方針は変えずに、米国株メインの方針で握力を鍛えていきたいと思います。