過去の景気循環の紹介 (2)

※真ん中の白色の太い実線がTOPIX、破線がシクリカル(景気敏感株)、実線がディフェンシブ(内需株)、電機-黄色の太い実線、情報通信-青の太い実線

第14循環 2003/5~2007/9(クレジット正常化相場~リーマンショック相場)

当時相場のサマリー

パット見てもすぐわかるように、第14循環は完全にシクリカル>ディフェンシブ相場でした。回復し始めると同時にシクリカルがアウトパフォームし、ITパブルの傷が深いグロースウェートの大きい情報通信・サービス・電機セクターとディフェンシブ全体がサイクル中ずっとアンダーパフォームし続けます。

当時の状況としては、日本では2000年前半で銀行破産がやっと収束してきたところで、ずっと売ってきた投資家がやっと買い目線になりつつあった時期です。不良債権が減ることでBSが改善し、多額の負債を抱えていたような産業の株も息を吹き返しました。それに加え、中国の成長も加速していたことでシクリカルのアウトパフォームが非常に目立つ景気循環となりました。

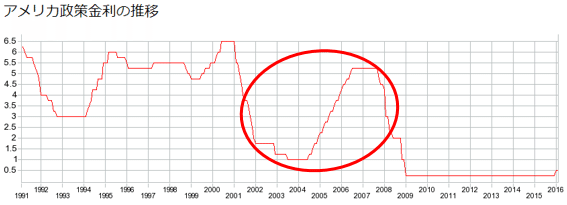

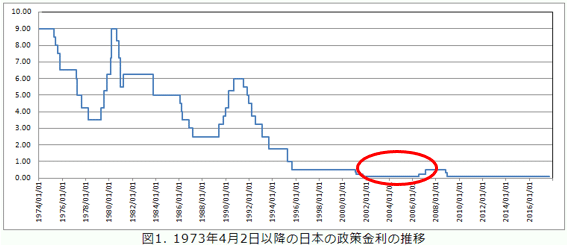

米国では、FEDが6.5%まで上げていた政策金利を1.5%まで急激に引き下げ、2003年になってやっと回復期になってきたところでした。好況期に移行中であった2004年は、景気回復によるインフレ圧力と資源価格高を背景に消費者物価が急騰し、FEDは段階的に利上げを実施しました(今とずいぶん反応が違いますねw)。日本も2006年になって利上げを実施しました。その後、米国ではリーマンショックが起きて一気にグローバル経済が冷え込むことになり、景気循環が一巡します。当時も利上げ直後ではなく、利上げによって需要サイドの衰退が発生してから株価が本格的に下落しました。

回復期(2003/5~2005/5)

シクリカル>ディフェンシブです。不動産セクターは段階Jr世代の住宅購入欲が上がっていた時期でバブル崩壊後初めて息を吹き返す時期となりベストパフォーマーとなります。続いて、不良債権収束の銀行やEarly Cyclicalの鉄鋼・商社などがアウトパフォーム。一方で、電気ガス・陸運・情報通信・医薬品などは大きくアンダーパフォームします。

好況期(2005/5~2006/1)

引き続き不動産がベストパフォーマとなる中、中国成長ストーリーの恩恵を受ける鉄鋼・機械・商社と銀行がアウトパフォームします。ワーストパフォーマは電気ガス・食品・医薬品などのディフェンシブ。

成熟期(2006/5~2007/7)

ここからは経済のピークが意識される時期でやっとディフェンシブ>シクリカルになります。海運が鬼のパフォーマンスを見せますが、鉄鋼・商社以外のシクリカルセクターはほとんどがTOPIXをアンダーパフォームし、わずかではありますが食品・情報通信・電気ガスがアウトパフォームします。一方で不動産と銀行は米国のクレジットバブル疑惑に押され、一気にパフォーマンスが悪くなります。

リーマンショック崩壊時(2007/8~2009/1)

不動産・建設を除いたほとんどのディフェンシブセクターがアウトパフォームします。一方でシクリカルは空運以外はほとんどアンダーパフォームします。暴落時の特徴は、ポジションが重いセクターの下げが大きく、ポジションが軽いセクターの下げが鈍いということです。いわゆるリバーサルですね。

参考資料

2000年代の不動産業

2000s commodities boom

The Outlook for Inflation, Federal Reserve Board, June 4, 2004

2006年後半の金融市場動向(日銀資料)

US Economy in 2004 Registers Highest Growth in Five Years

リーマン・ショック

パリバショック

サブプライム住宅ローン危機

この記事が気に入ったらサポートをしてみませんか?