7/27(水)🗽米国株📈全面高 パウエル発言で「利上げペース減速」期待で急騰 大手ハイテク企業の決算も好感されてNY上昇してスタート

FOMCにて予想通りの75bp(0.75%)利上げではマーケットはほぼ反応しませんでしたが、パウエル議長の記者会見で急変、「利上げペース減速」の可能性があるとの見方が広がり、債券市場では利回り低下し、ハイテク株が大幅上昇し、米国株を主導、リスクオンの力強い流れ

今後の金融政策は引き続き「データ次第」

今週末(金) PCEデフレータ FRBが金融政策の上で重要視しているデータ

8/10(水) CPI(消費者物価指数)8.8%予想 前回9.1%から低下とエコノミスト

GAFAM 決算スケジュール ※大引け後の発表

28(木) アップル、アマゾン

良質な情報と共に🍀

◆各種チャートでMarketの流れを確認

様々な資産をグループ分けして、動きを比較出来るように並べて見ると

・改めて 何が要因で動いたのか?

・お互いが どのように関連しながら動いているのか?

のヒントが見つかります👀✨

全体を俯瞰して眺めるとマーケット全体の流れを理解しやすくなります😉

03:00 FOMC 予想通りの75bp利上げではマーケットは全体的に反応せず

03:30 パウエル議長記者会見が始まりマーケットが急変

○ S&P500先物📈

○ VIX指数📉

「利上げペース減速」期待でリスクオン🙆♂️

○ 原油価格📈

供給不足の中、米国産原油への需要が世界的に増えており上昇

○ 10年国債利回り📉

債券市場でも「利上げペース減速」期待を織り込み、利回り低下🙆♂️

1日だけでなく、数日間の動きの変化を見ると景色が変わります♪

○ S&P500📈

○ VIX指数📉

FOMC後のパウエル議長記者会見を受け、マーケットは急変、リスクオンへ

○ 原油価格📈

供給不足が引き続く原油価格を下支え

○ 10年債利回り📉

「利上げペース減速」期待で債券利回りが低下

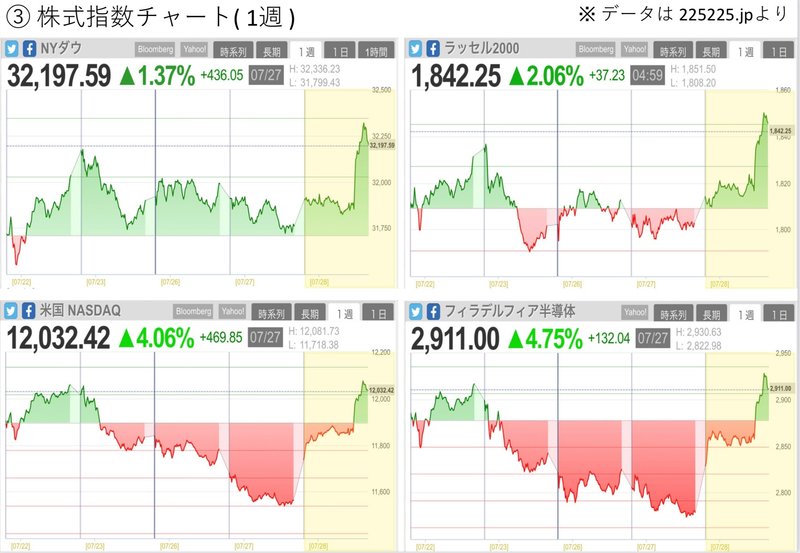

三指数揃って大幅上昇📈

○ NASDAQ > S&P500 > NYダウ

+4.06% +2.62% +1.37%

⭐️前日引け後に発表されたGOOG、MSFT決算が好感されNY寄付き上昇してスタート、その後、パウエル議長発言を受け、債券利回りが低下し、株価上昇加速

○ +2.06% 小型株ラッセル2000📈

○ +4.75% 半導体株SOX 📈

⭐️債券利回り低下はハイテク株にとってサポート材料

○ 短期債 2年債利回り📉 反落

⭐️パウエル発言を受け「利上げペース減速」期待、9月50bp利上げに減速するとの見方で短期債利回り大幅低下🙆♂️

○ 長期債 10年債利回り📉 反落

○ 10年債と2年債の利回り格差

-0.2098(前日-0.2579) 逆イールド、スプレッド縮小🙆♂️

○ 為替 米ドル

−0.25% ドル円 136.506

-0.68% ドルインデックス📉

+0.84% ユーロ/ドル

⭐️乱高下した一日、FOMC利上げ発表前にはドル高が進むも、パウエル発言で「利上げペース減速」期待が広がるとドルは急落

○ 仮想通貨

+6.95% ビットコイン22,739📈

⭐️パウエル発言を受け、リスクオンの流れ、ドル安も加わり、急騰

○ +3.34% 原油先物📈 98.15

供給不足の中、米国産原油への需要が世界的に増えていることのデータで上昇

○ -2.35% 天然ガス先物📉

○ +0.87% 金先物📈 1,732

○ -1.67% 小麦先物📉

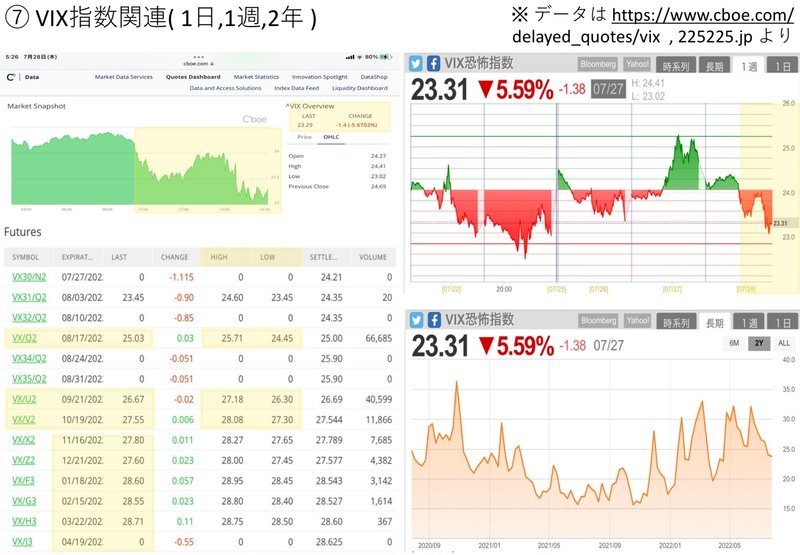

○ VIX指数📉

FOMC 75bp利上げ決定後、パウエル記者会見の中で

「利上げペース減速」を示唆するコメントを受け、株価が急騰し

リスクオンの流れでVIX指数は低下🙆♂️

○ VIX指数先物の各限月

第一限月( -8/17) 25.03

第二限月( -9/27) 26.67 スプレッド +6.5% (←前日+5.8%)

第三限月(-10/19) 27.55 スプレッド +3.2%(←+3.3%)

VIX指数先物が各限月え低下、スプレッドは変わらず

7月FOMC 75bp利上げ決定後のパウエル議長記者会見にて

「利上げペース減速」期待で利上げ確率が低下

現在のFF金利 225-250bp 現在の利上げ見通し

9/21 300-325bp以上 32.0% (前日49.0%) 50bp利上げ

11/02 325-350bp以上 44.7% (63.7%) 50bp利上げ

12/14 350-375bp以上 23.3% (39.9%) 25bp利上げ

2/1 350-375bp以上 27.0% (43.4%) 利上げ停止

◆BARRON’S記事をベースにポイントを整理

FOMCでは予想通りの75bp利上げ

パウエル議長の発言を受け、利上げ継続が示唆されるも

一方で「利上げペース減速」の可能性があるとの見方が広がり、株価が上昇加速

債券市場では既に多くの利上げを織り込んできましたが、FRBの金利政策に敏感な2年債利回りは大幅低下、2.98%に。6月中旬につけた3.4%という年初来の高値を下回る水準で推移している

企業収益の見通しが(水)には明るくなった

Googleの親会社、Microsoftの決算は予想を上回るものでは無かったものの

収益がかなり持ち堪えているということだけではなく

利上げが減速するとう市場の予測は

今後、経済需要引き締めへの圧力が弱まり

企業収益への圧力が弱まることになり、株価にとってサポート材料

◆今、そして これから

今後の金融政策は引き続きデータ次第

株価が引き続き堅調に推移する為には

インフレが抑制されたままであることを市場が確認する必要がある

8/10(水)のCPI (消費者物価指数)発表では前年比8.8増が予想されており

前回の9.1%増を下回るとエコノミストは予想

『強気相場は悲観の中で生まれ、懐疑の中で育ち、楽観の中で成熟し、陶酔の中で消えていく』

by 米著名投資家 ジョン・テンプルトン

この記事が気に入ったらサポートをしてみませんか?