元祖・「QT」は日本の「総量規制」。with 「利上げ」予報@7/26/ 2022。

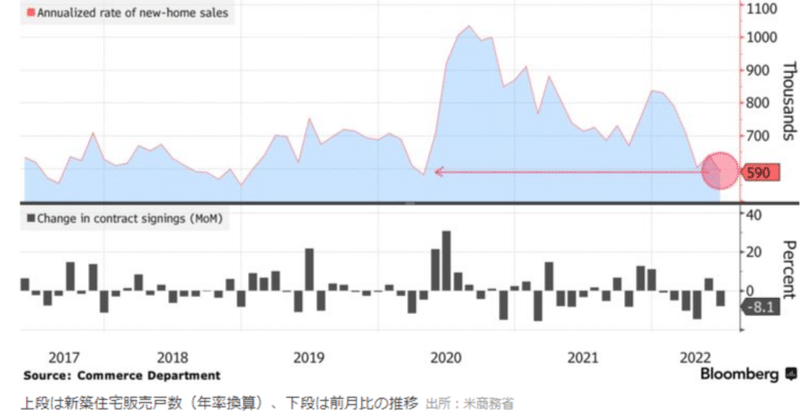

・6月米新築一戸建住宅販売( ↑ 標題添付、年率換算)59万戸(予想) 65.5万戸(前月) 64.2万戸 ← 速報値69.6万戸

・5月米住宅価格指数(FHFA=米連邦住宅金融庁、季節調整済み):

前年同月比+18.3%上昇 (前月)+18.9%

・5月米20都市住宅価格指数(S&P・コアロジック/ケース・シラー):前年同月比 +20.5%上昇 (予想)+20.6%上昇 (前月)+21.2%

このところ「損切丸」でも ”リセッション” の進捗を計るために注視している米住宅関連指標 ↑ 。@5~6%台に上昇した住宅ローン金利が大きなブレーキになっているのは間違いなさそうだ。

@5%の20年複利は@8.5%を超え、返済額は元金の約2.7倍にもなる。↓

この辺りが日本人が苦手とする「金利」の怖ろしさだが、消費者金融や ”闇金” で@15%とか ”十一” ( "といち" 、10日間で一割=@10%の金利)で「お金」を借りるのがいかに無謀で危険か。「運用」「投資」で考えても毎年@+5%で回すには相当な努力がいる。

これらの住宅指標を受けて10年米国債は一時@2.73%まで突っかけたが、その後急速に買いの勢いは衰え、結局米市場の引けは@2.81%。この局面、@2.8%台の攻防はこれで2度目で、上値の重さも印象づけている。

売買の多数決で決まる「為替」や「株価」と違い「絶対価値」が存在するのが「金利」の特徴の1つ。中銀が政策金利を動かす以上、そこから大きく乖離するのは難しい。今日(7/27)にも@1.50%→@2.25%に「利上げ」、その後@3.5%まで上がるのが既定路線の中、10年@2.7~2.8%は「絶対価値」から見ていかにも低い。

金利系の ”リアル・マネー” は余程のこと、e.g. 米景気が大幅悪化して「利下げ」確実な状況、が無い限り、この水準は買いに行かない。まだ「利上げ」しているのだからそもそも矛盾している。 ”実弾” が続かない限り、上昇相場(金利低下)は維持できず、昨日の様な相場付きになる。

ただ1つ気になる記事もあった ↓ 。

フェイスブックの共同創業者、マーク・ザッカーバーグ氏は、米カリフォルニア州サンフランシスコ市の自宅を3,100万ドル(約42億円)で売却

さすが ”天上人” 。金額も桁違いだが、こういう「お金持ち」が動く時は要注意。 「ユニクロ柳井氏、京大・本庶氏、山中氏の医療研究に100億円寄付を即決」に思うこと。|損切丸|note で、2年前に今の ”スタグフレーション” を「必ず」と "預言" していたユニクロ柳井社長も然り、「お金持ち」は我々小市民とは見えている風景が違う。つまりザッカーバーグ氏には住宅価格の下落が見えているのだろう。「お金持ち」はいくら資産があっても「機を見るに敏」。*「損」になることは絶対にしない。

*これはビットコイン(BTC)を巡るテスラ ≓ イーロン・マスク氏も同じ。最近保有BTCの75%を売ったと報じられたが、「現金(fiat money)よりマシ」と言っていたのに売却に動くのも 「大富豪」の本音。 ー イーロン・マスク氏のツイートから。|損切丸|note という事になる。

さて、今のマーケットの主役・「金利」の動きに連動して各市場のボラティリティー(変動率)も上がってきたが、 ”リセッション運動” → 金利低下 → 株価上昇(特にナスダック)を狙っていたウォール街の願いも虚しく(苦笑)、依然株価には下押し圧力がかかっている。 ”リセッション” だから当然と言えば当然なのだが、ちょっと無理がある。

ドイツへのガス供給削減をネタに@98ドル台まで戻ったWTI(NY原油先物)も結局@95ドル台に押し戻され、どうも動きが怪しい。「戦争」関連はいわゆる ”為にする理屈” に過ぎず、「本線」は別だ。

「損切丸」の「本線」は 「金利」より「量」。 ー FOMC@5/4より。|損切丸|note 。6月から毎月▼475億ドル ≓ ▼6.5兆円の「お金」が市場から吸上げられているが、▼950億ドルに倍増するのは9月から。「金利」ばかりに目を奪われているが、本当に影響が大きいのは「量」の方だ。

「QT」(Quantitative tightening、量的引締)というと目新しい感じがするが、実は元祖がある。そう、日本のバブル期に発動された「総量規制」。

1990年(平成2年)3月27日に当時の大蔵省銀行局長通達「土地関連融資の抑制について」で「不動産向け融資」の伸び率を貸出全体の伸び率を下回るよう求めた(~1991年12月)。その後バブルの崩壊を招いたのは日本人がよく知るところ。まさに「平成デフレ」の出発点である。

これを十分研究したはずの中国も2018~2020年まで住宅価格を抑えようと必死に「金融引締」に動いていたが ”焼け石に水” 。結局今の不良債権問題が起きてしまった。古今東西「人間の欲望」というのは資本主義でも社会主義でも変らない、という教訓である。

そしてFRBによる「QT」。こちらも日銀とは密接にコンタクトして情報を収集してきたはずだが、やはり「過剰流動性バブル」は防げなかった。「量」の減少による「物理的下落」はまず米国債をはじめとする「金利」市場で起り、その後株や暗号資産に波及。それが遂に膨れていたコモディティ(商品市場)や住宅・不動産などの「現物市場」に波及してきた、と見るのが合理的だ。原油も小麦も実は「戦争」とはあまり関係ない。

相場としては景気が減速して欧米のCPIが@5%台に下がる局面が想定され、「利下げ」騒ぎで10年米国債が@2.50%に迫るような場面も起こりうる。だが「人口動態」に起因する「インフレ」は収まらず、継続的「利下げ」を正当化するような深刻な ”リセッション” には至らない。むしろ過度な物価上昇が抑えられて「健全な成長路線」に戻る可能性が高い。

今後も金利相場は ”逆イールド” など滅茶苦茶動くことが予想されるが、惑わされないようにじっくり ”FACT” を見極めていきたい。おそらくその頃日本の「人件費」上昇も明確になり、日銀の「利上げ」も始動するだろう。現総裁の任期が2023年3月。時期的にもピタリ符合しそうである。

この記事が気に入ったらサポートをしてみませんか?