とてもじゃないが「利下げ」を言い出せる状況には無い。

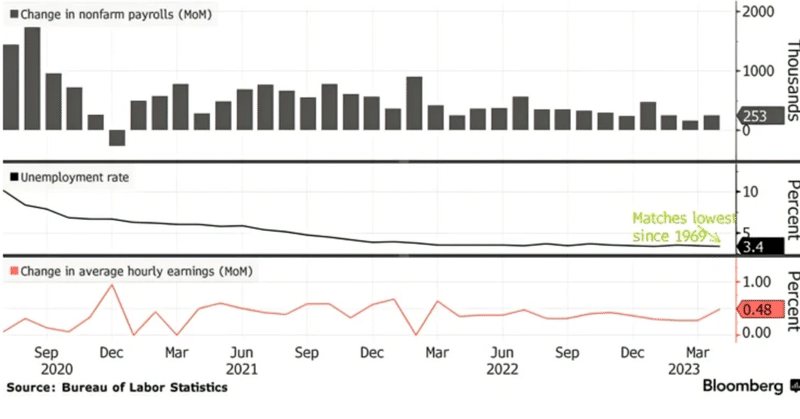

4月米雇用統計:

失業率 @3.4% 予想 @3.6% 前月 @3.5%

非農業部門雇用者数(NFP) +25.3万人 予想+18.5万人 前月 +16.5万人 ← +23.6万人

平均時給(年率) +4.4% 予想 +4.4% 前月 +4.2%

「インフレ」対応の「利上げ」が遅れた事に対し FRB vs マーケット。ー パウエル議長は信用されていない?|損切丸|note なのは理解できるが、やはり「金利」の世界で中央銀行に逆らうのは御法度。4月の米雇用統計が発表になったが、NFPは依然強弱のベンチマークとなる+20万人越え。特に平均時給の伸びが抑制出来ていないのが致命的で、いくら雇用指標が遅行指標といってもとてもじゃないが「利下げ」を言い出せる状況には無い。

それでも地銀の破綻など金融危機を諦めない向きも多く、米国債は「買い」で踏ん張っている印象。まあメインプレイヤーの米銀にしてみれば「自分達がこれだけ大変なことになっているのに!」という事なのだろうが、 聞こえてきた「資金繰り」の "悲鳴" 。ー もう "お金” や "銀行" が「真ん中」ではない。|損切丸|note をまだ受け止めきれないのだろう。

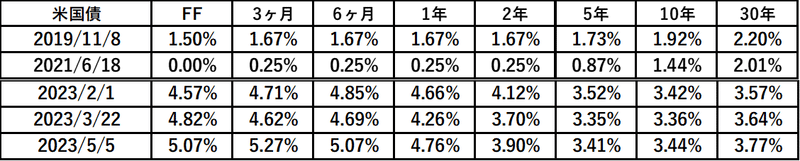

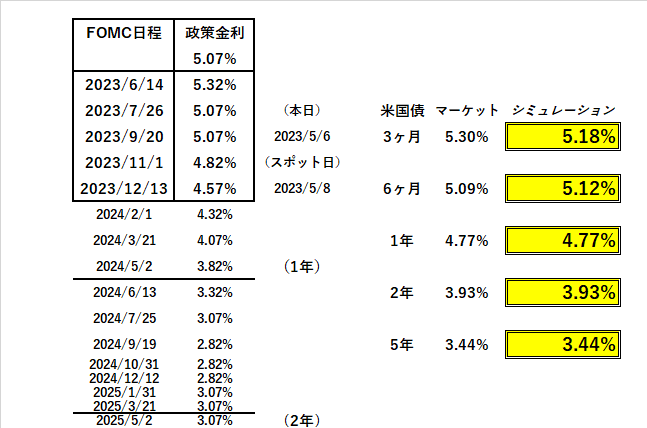

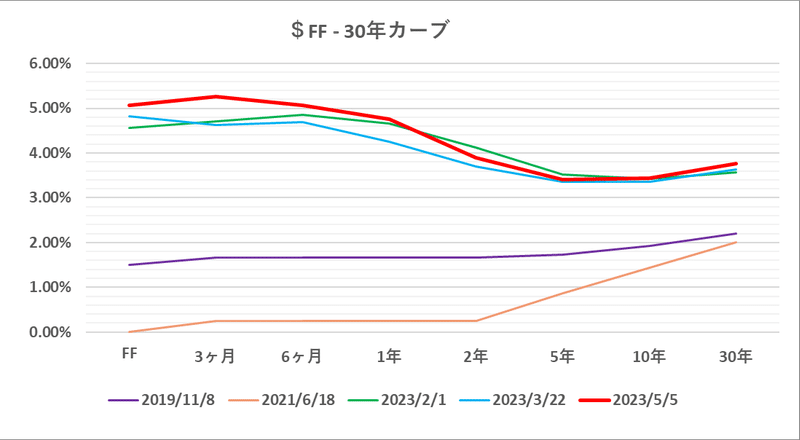

未だ2024年にかけて▼2%以上の「利下げ」を "要求" しているが、逆に「金利@5%時代」がまだまだ続きそうな気配。ITの雄、A社が金利@4%で「お金」を掻き集めているが、こちらの方がより合理的判断だ。こうなると 時は金なり。ー 日本人が苦手な「時間価値」の算定。|損切丸|note であり、*米国債は「いつ」「どの水準で」買うかが焦点となる。

*技術的に言うと「利上げ」停止に備えてイールドカーブ取引で「2年買い+10年売り」「5年買い+30年売り」のような「スティープニング」(傾斜化)取引に取り組む参加者が増え、「買い」の対象になる2年や5年がオーバーバリュー(買われ過ぎ)になっている可能性がある。彼らにとっては年限間の「金利差」が勝負なので、この辺りのバリューは余り気にしない。

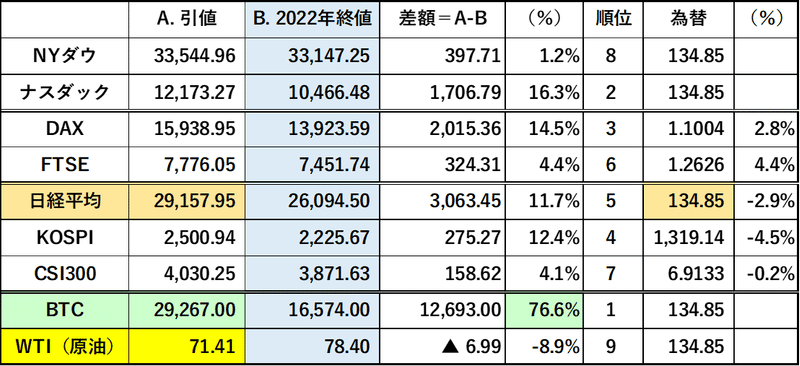

NYダウの反発は地銀株のショートカバーが主因のようだが、とりあえずほっとしている投資家が多そう。しかし今年は皆本当に苦労している。メインの米株、米国債が不調で原油も2年分の利益を吐き出し、ビットコインなど暗号資産には取扱業者のデフォルトと金融当局の規制が付きまとう。不動産には「利上げ」+銀行破綻の影響が波及しまさに八方塞がり。FXも「ドル買い」か「ドル売り」か決めかねており、どうしていいか判らない状態。

歴史的な転換局面で見極めが難しく、明確なトレンドが見えてくるまで本腰を入れて「お金」を動かす局面では無い。だがそんな悠長な事を言っていられないのがウォール街やファンドのトレーダー。ドル円でも米国債でも 質の悪い相場。ー ”買っては投げ、売っては踏み...” の繰り返し。|損切丸|note を仕掛けて ”獲物” を狙っている。上手くいかなければ自分が「首」になるわけで冗談で無く「命懸け」。こちらもそれなりの覚悟が必要だ。

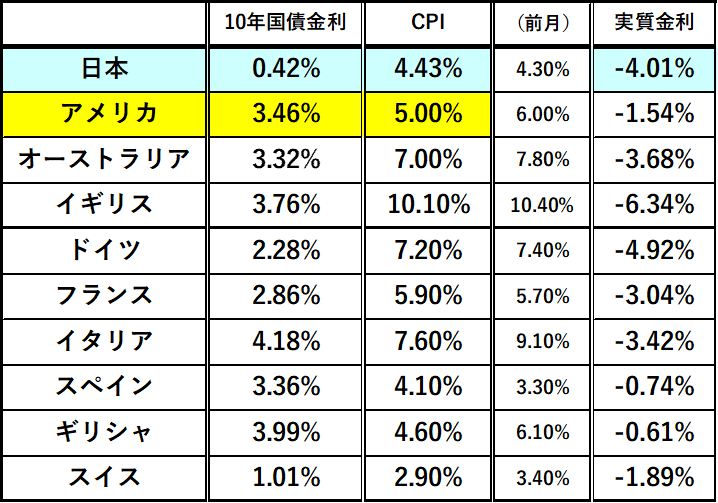

それにしてもここまでマーケットに舐められているFRB議長も珍しい。そう言う意味ではいくら「利上げ」が続いても「ドル」を買うという判断にはなりにくく、事実対ユーロ、ポンドでは売られている。ドル円が上がっているのは、その「ドル」よりも「円」が更に状況が悪いから。結果ユーロ円、ポンド円が高くなってしまい、これではヨーロッパ旅行は厳しい(苦笑)。

ではドルが悪いからと言ってユーロやポンドが受け皿になるかと言えば、「インフレ」=通貨価値の下落状況はアメリカより悪い。何しろ「実質金利」がドルより低く魅力に乏しい。

2023年初来好調に見えるビットコインなど暗号資産が一見受け皿になりそうだが、こちらはクレディスイス破綻に絡んでアメリカの締付を回避したいアングラマネー(Underground Money)が逃げ込んでいる可能性が高く、不確定要素も多い。「金利」も得られないし「普通のお金」がそれにお付き合いする必要も無い。いつ出ていくかわからない "Fast Money” である。

我々生活者の視点からすると「インフレ」が大問題。どうやって「お金」の価値の目減りを防ぐか。こういう時はBESTは無理なので、Betterを探すしか無い。それぞれのマーケットの特質を分析しつつ、通貨も資産も自分の「お金」の事情に合わせた工夫が必要になる。アメリカに行く機会が多い人は必要額「ドル」を持つのもいいし、家を買うのもあり。まずは「必要」に応じて「お金」を「預金」一点張りから移すのが賢明だろう。それでも「お金」が余れば株や債券を考えることになる。

この記事が気に入ったらサポートをしてみませんか?