【アパレル編】ベンチマークすべき国内D2Cプレイヤーまとめ

はじめまして!OFF inc.ファウンダー兼代表のヨーダです。

以下のような方を対象にしたnoteになっております!

・これからD2Cをはじめる!

・既にD2Cをしているが伸び悩んでおり成功事例を研究したい...

・D2Cスタートアップへの投資を検討している。

第2回目は、アパレル分野に絞って紹介していきます。

(最後のD2Cリスト以外、全て無料で閲覧可能です)

1. 17kg:新規チャネルハックで大成功、韓国プチプラアパレルブランド

新進気鋭の若手CEO、塚原さん率いるイチナナキログラムは2017/6に創業された。

創業からコツコツと伸ばしてきた17kgのインスタグラムのフォロワー数はなんと58万人(2020/5/24時点)。

同社で運営するブランドは、

17kg:58.2万人フォロワー

BEEP:19.1万人フォロワー

udresser:23.2万人フォロワー

Lily Boutique:5.9万人フォロワー

RURU:6.8万人フォロワー

Belle:14.2万人フォロワー

Dzberry:13.5万人フォロワー

CAROL:1.1万人フォロワー

good night 5tore:1.2万人フォロワー

の9ブランド、各々のブランドで運営するインスタグラムの総フォロワー数は143万人にものぼる。(2020/5/24時点)

韓国系ファッションブランドで、かつ、価格帯も類似している競合ブランドで、人気ランキング上位にいつも名前を連ねているDHOLICさんのインスタグラムのフォロワー数は、57.4万人。僅差ではあるが、フォロワー数では、17kgの方が上回っているようだ。

同社COOの秋山さんは以下のように語る。この圧倒的なオンラインチャネルを武器にファッション業界で勝負をしかけるのが17kgというわけだ。

「良い商品を作れば売れる」というのは幻想で、実際は「売れるチャネルを作る」ことに躓くプレイヤーが多い。順序としては売れるチャネルを作る→商品作るが低リスクだし、17kgがドロップシッピングから始めた理由もそれ。D2Cは一部のプレイヤーを除いて簡単には稼げないし、見かけより難易度が高い。

— Hiroaki Akiyama (@akky0429) August 30, 2019

また、同社について語る時、ドロップシッピングもキーワードになってくる。

通常のファッションブランドメーカーはODMやOEMの形式で、自社ブランドを製造し、在庫を抱え、プロモーションし、販売するというプロセスをとる。

しかし、ドロップシッピングモデルの場合、仕入れ作業や、在庫管理をする必要がなく、商品を販売することのみに集中すればいい。したがって、事業開始のハードルが低く、リスクも低いモデルといえる。17kgは会社の初期フェーズで、いわゆる製造小売の形に近いD2Cの事業モデルは選択せず、ドロップシッピングのモデルでアパレル業界に進出しているのだ。

もう少し、17kgの事業の実態を深掘ってみよう。Twitterで同社の評判をリサーチしていると、興味深い事実を発見した。どうやら17kgの商品の多くは中国大手ECモールのTaobaoにて購入可能なようだ。

実際に、Taobaoのサイトにて同社で取り扱っている商品を画像検索してみたのだ。その結果が以下である。

同社通販サイトにて3,200円にて販売されている商品をTaobaoにて発見することができた。Taobaoにて、500円で販売されている商品のようだ。

17kgのインスタグラムで掲載されている写真の全てをチェックすることはしていないが、最新の投稿5枚分をチェックしたところ、全てTaobaoにて同一の商品を発見することができた。

許諾の有無は分からないが、インスタグラムの投稿素材もうまくTaobaoから拝借しており、低コストでの運用を実現している。

次に、以下のインタビュー記事(2019/6時点)から会社の月商、1ブランド当たりの月商を推測してみる。

全体の月商も非公開ですが、年商は2ケタ億円の規模になっています。月商はずっと前月比で110〜120%で推移していて、前年同月比だと5〜10倍。基本的に全ブランドが黒字です。

(Source: https://www.wwdjapan.com/articles/872421)

仮に毎月115%成長した場合、1年後には前年同月比で約5倍成長したことになる。また、2019/6時点で年商を10億円だったと仮定すると、2019/6の会社の月商は少なくとも約1.6億円はあったのではないかと推測できる。

2019/6時点でインスタグラムの総フォロワー数が約100万人だったとすると、1フォロワー当たりの売上は1.6億円/100万人=160円。

現在2020/5時点での17kgのフォロワー数は、約58万人であることから、17kgブランド単体での売上は1億円近くあるといえるのではないでしょうか!?

同社の事業詳細は謎に包まれている。というのもプレスリリースを打つことに否定的で、あまり対外的に事業の概要を公表していないのだ。

となると、数少ないCEO塚原さん、COO秋山さんのインタビュー記事、お二人のTwitterでのツイート、Wantedlyでの採用募集情報などから同社の今後の方向性を慮るしかない。

まずは、次の秋山COOのツイートを紹介したい。

今後企業として力を入れたいのは

— Hiroaki Akiyama (@akky0429) March 7, 2020

いままでオンラインの販売チャネルをハックしてきた彼らが次にハックしようとしているのはYouTubeのようだ。どのようなYouTubeチャネルを手掛けてくるのか非常に楽しみだ。

自社タレントをプロデュースしてくるか、はたまた、YouTuber事務所VAZが運営するMelTVのような複数のYouTuberで運営するTV番組風のチャンネルをプロデュースしてくるか。

自社タレントの場合は、以下のようなバーチャルインフルエンサーという手法で切り込んでくる可能性もある。

同社は、過去自社ブランドのモデルにセクシー女優の明日花キララさんを起用するなど、従来のファッション業界の発想にないコラボで注目を集めてきた。そうくるか!と膝を打つようなチャンネルをプロデュースしてくるに違いない。

また、ブランドポートフォリオの観点で分析すると、「韓国」、「プチプラ」、「レディース」、「ファッション」のイメージが強い同社だが、17kg以外のブランドショップを覗いてみると、コスメブランドや、メンズ向け、高価格帯ファッションブランドのプロデュースも手掛けているようだ。

リアル店舗の展開にも余念がない。現在コロナの影響で、店舗営業は厳しい状況かと推測するが、2019/4にラフォーレ原宿、2020/2にパルコ名古屋に店舗展開を仕掛けている。

物販系の中だと、食品や化粧品に比べ、衣類のEC化率は非常に高い。

大手もEC売上の比率を軒並み伸ばしてきている。大手資本との競争の中で、どのように同社が勝ち残っていくか目が離せない。

2. Oh My Glasses:JINS以来のアイウェア業界の風雲児

オーマイグラス社の歴史は古い、会社スタートは2011/7である。

当時はミスターダディという社名だったようだ。

事業内容は、アイウェアのECストア、アイウェアの卸、自社アイウェアブランドの製造販売である。

アイウェアの国内市場規模は近年は約5000億円で安定推移しており、市場には、メガネトップ、パリミキ、JINS、ZOFF、愛眼、メガネスーパーなどの競合が存在する。

業界的には、JINSがPCのブルーライトカットができるPCメガネでもって、非矯正メガネ市場を開拓し、圧倒的な高品質低価格なメガネを市場に投入し、急成長してきた事例がある。

それに似た成長カーブを描いていけるかに市場は注目している。

オーマイグラス社は次に上げるいくつかの点でアイウェア業界においてユニークなポジションを築いている。

①小売、卸、製造小売のビジネスモデルが存在

②EC売上の割合が大きい

③商品の価格帯は約2万円とJINSのような低価格帯と3万円以上する高価格帯との中間に位置している

④社長がYouTuberである

まず、①のビジネスモデルについて。

同社は小売りの歴史が古い。以下ストアにて、300ブランド、10,000点の商品を取り扱っている。

ファッションアイテム全般に言えることだが、ネットでの購入の一番のハードルは試着の有無である。それを、同社は、ユーザーがネットで最大5本のアイウェアを選び、自宅にて試着できるオペレーションを構築することで、乗り越えたのである。

次に、3つの自社ブランドの紹介をする。

「Oh My Glasses TOKYO」

もともと福井県鯖江市の工場で製造されていたメガネをホワイトラベルブランドとして仕入れ、「Oh My Glasses TOKYO」として、同社がブランディングすることでできたメガネだ。1本約2万円のメガネである。

「TYPE」

クリエイター向けブランドで、デザイン性に富んだブランドだ。

「PAGE」

同社のエンジェル投資家でもある本田圭佑さんとのコラボで生まれたサングラスブランドだ。売上の2%をカンボジアの恵まれない子どもたちへ寄付している。

最後に卸についてである。

国内メガネチェーン店にフレームを卸しているようだ。

提携販売店舗にタブレットを貸与し、自社ブランドを売ってもらう。この時、フレームより利幅の良いレンズを店舗で販売してもらうことで、リアルの小売店舗側は、協力的に動いてくれているようだ。レンズは度々メンテナンスが発生する、そのようなメンテナンスニーズも取り込めるところが、店舗側のメリットになるわけである。

次に②のEC経由売上比率に関してである。2017/12のインタビューで以下のように清川CEOは回答している。

(現在は)半々だが、理想は7~8割がEC。

店の売り上げもEC経由で買ったケースもある。

Source: https://www.sangyo-times.jp/article.aspx?ID=2481

この数値はJINSと比較しても、驚異的な数値である。

JINSは2019/8期の決算にて、EC売上の割合を全体の2.8%と開示している。リアルとネットの複雑な在庫管理のオペレーションもクラウドERPの早期導入などで構築しており、競合優位性を保っているといえる。

次に、③商品価格について。同社のメインターゲットは30代。可処分所得も上がってきて、身につけるものにこだわりを持てる30代の方々にとって、JINSとレイバンなどのような高価格帯ブランドの中間に位置するブランドがなかった。そのレンジを狙ったのが同社である。

なぜ、同社がそのレンジを狙えたか。実店舗数が少ない、1店舗当たりの面積も小さく1店舗当たりコストも小さい、卸などの中間業者を排しているなどの理由が挙げられる。結果、高価格帯の高品質な商品を中価格帯で提供できているのである。

(Source: https://www.slideshare.net/schoowebcampus/oh-my-glasses)

④はちょっとした洒落なのだが、清川CEOのYouTubeチャンネルが面白い。Twitterのフォロワーは1万を超えており、CEO自身がインフルエンサーとして機能しているのもユニークな点であろう。

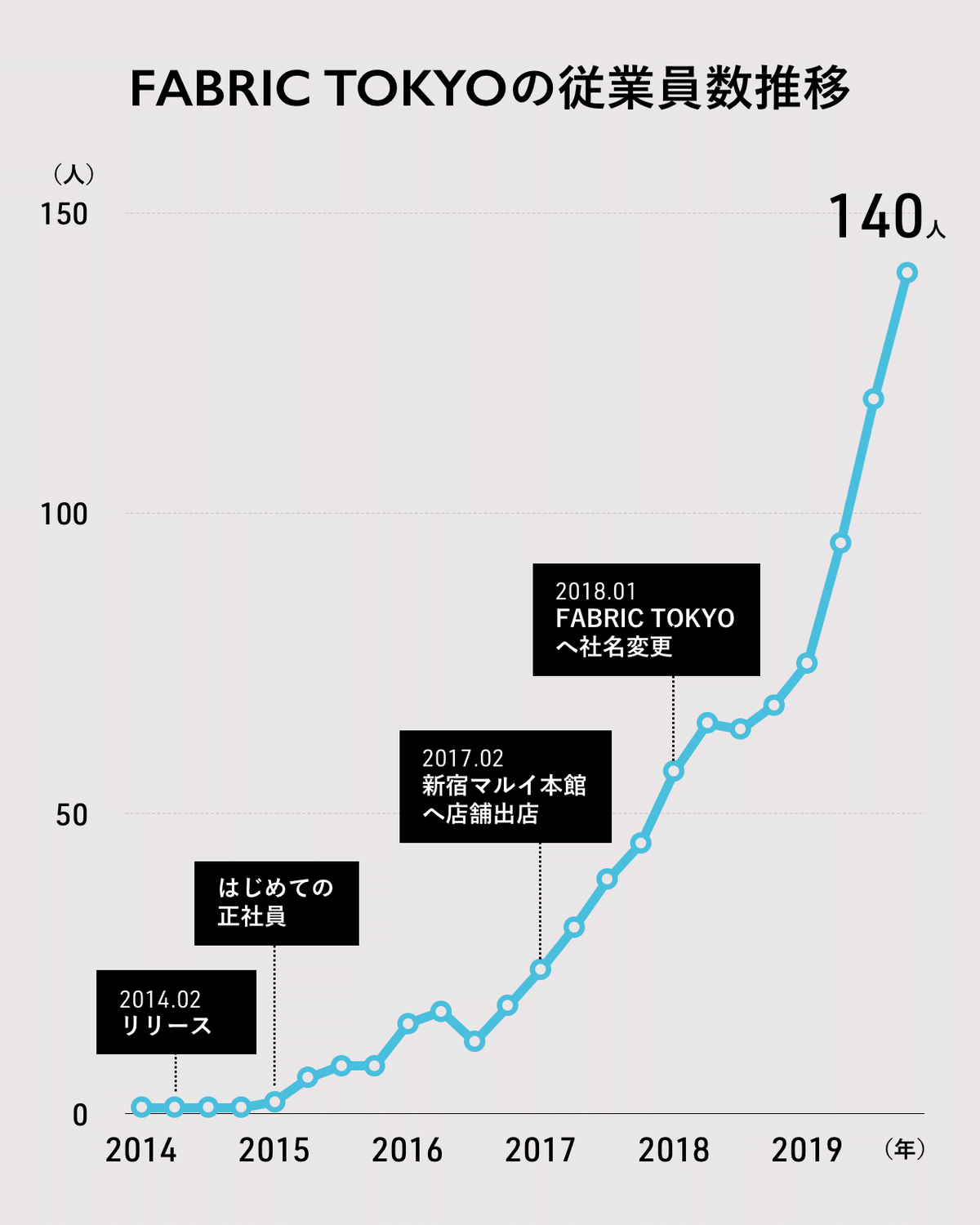

3. FABRIC TOKYO:目指すはファッション業界のApple、パーソナライズスーツブランド

2012/4に、La Fabric社としてスタートした同社は、2018後半から押し寄せたD2Cトレンドの波に乗り、国内D2Cプレイヤーの中でもリーディングカンパニーとして急成長中である。

(Googleトレンド:「D2C」のトレンド、2018/9よりトレンド加速)

以下のように、D2Cの波に乗り、急激に組織規模も拡大している。

(Source:https://initial.inc/articles/2WcMVdNayjtQgf49PmEhHu)

同社のメインプロダクトは、ビジネススーツである。10万円以上することが通常のオーダーメイドスーツをジャケットとスラックスをあわせて7万円代で提供している。

オーダーメイドは、ファッション業界のトレンドだ。

ユニクロは2016/1からセミオーダーメイドスーツをリリースしているし、2018年中頃にZOZOがZOZOSUITという採寸デバイスを配り、PBビジネスを開始したのは記憶に新しいだろう。

国内紳士服市場自体は全体的に縮小傾向だ。

青山商事、AOKIホールディングス、はるやまホールディングス、コナカなど紳士服マーケットに属する上場企業が存在するが、各社事業を多角化することに必死というのが現状だ。

以下のグラフより、業界上位の青山商事とAOKIホールディングスのスーツ販売着数の縮小と平均販売価格の減少がよく分かる。

(Source:http://shogyokai.jp/articles/-/1924)

紳士スーツ市場規模はピーク時で、購入単価5万7300円 × 1350万着=約7750億円。2018年には、購入単価3万7600円 × 670万着弱の約2350億円まで縮小している。

コロナ以前からビジネスウェアのカジュアル化は進行しているし、コロナ影響で益々ビジネスウェアのニーズは縮小する可能性が大きい。

とはいえ、国内だけで紳士スーツだけでも、TAMが1000億円を超えるマーケットだ。十分大きな市場と言える。

同社の今後の事業の方向性は明確である。2019/9の事業戦略発表会で使用されたプレゼン資料から何枚かピックアップしてみよう。

1枚目はこちら。

自社ブランドを持ち、定額制のサービスを合わせ持つ事業を行っていくという宣言をしている。目指す事業モデルは、Appleやフィットネス事業を営むPELOTONだ。

こちらのスライドに今後予定されているサブスクリプションサービスの内容が記載されている。

サブスクリプションサービスは、今後「日々の着こなしサポート」、「クリーニング・保管サポート」も予定しているようだ。

次はこちら。

繊維産業の事業所数は66,174箇所(1985年)から15,902箇所(2010年)まで減少。従業者数も115万人から30万人まで減少。深刻な人手不足状態だ。そこで同社は、まずは西日本の某所にて、縫製工場や物流倉庫のIT化をプロデュースする事業をスタートするとのことだ。

受発注管理システムの統合とCAD/CAMシステムの導入、RFIDによる生産管理により縫製工場の生産性を向上させるプロジェクトのようだ。

今はサンプル品などを縫製している状況で、納期の短縮や縫製品質の向上など既に成果が出ており、物流機能までITシステムによる統合範囲を広げることでまだまだ大きく改善できそうで、これから非常に楽しみな取り組みになっています。

最後に、STAMPというオーダーメイド型デニムブランドのローンチを発表している。

現在の売上規模は不明だが、保有しているパーソナルデータが累計約10万件(2019/9時点)ということから推測するに、前述の青山やAOKIと比較しても1/10以下の売上規模であると予想できる。

同社はエクイティとデットにて累計約25億円の資金調達を行っている。明確には発表されていないが、海外市場への進出もほのめかしている。国内D2Cプレイヤー全体のリーディングカンパニーの同社の今後にこれからも学んでいきたいと思う。

4. 最後に、国内D2Cスタートアップリストについて

今回は、以上でD2Cスタートアップの紹介の筆を置こうと思います。

いかがだったでしょうか?

読者の方々にとって有益な情報を提供することに努めていければと思います。お気づきのことがあれば、なんなりとTwitterのDMよりご連絡ください。

https://twitter.com/yoda_OFFinc

以下、有料コンテンツとさせていただきますが、今回のテーマであるアパレル領域だけでなく、国内D2Cスタートアップをできる限り網羅的にまとめたスプレッドシートを販売します。

D2Cビジネスに関わる全ての方(スタートアップ、大企業新規事業担当者、投資家)に役立つ情報源になっているかと思います。

こちらは、定期的に情報を更新していきます。

また、こちらのスプレッドシートですが、私、ヨーダのTwitterのフォロー、以下ツイートのRTをしてくださった方には、Twitter DMにてご連絡頂ければ、無料にてスプレッドシートを共有させていただきます。お気軽にご連絡ください。

それでは、次回もお楽しみに!

ここから先は

¥ 1,000

この記事が気に入ったらサポートをしてみませんか?