【読書感想】お金の超基本

資産運用をしてお金を増やしていきたいと思い、投資の勉強をする前に「お金の超基本」(朝日新聞出版)という本を読んで、まずはお金について学びました。こちらの本を読んだ感想と内容を簡単に紹介したいと思います。

1.所感

自分らしい人生を生きるためには、お金の仕組みを理解して、人生設計を立てる際に、ライフステージを意識したマネープランを立てていくことが重要であることを教えてくれる本です!この本ではお金について6つの機能に分類して、図解を用いながら紹介してくれてます。

6つの機能とは、①稼ぐ②納める③貯める④使う⑤備える⑥増やすになります。私は、「納める」と「備える」について、学ぶことが非常に多かったです!

「納める」では、税金の仕組みやどのような場面で徴収されているのかが説明されていて、節税対策のポイントを知ることが出来ました。保険に加入している人や扶養家族がいる人は一度、源泉徴収の際には制度を確認しましょう!

「備える」では、社会保障制度の内容や民間の保険の仕組みについて書かれていて、いざというときに対処するための制度を知ることが出来ました。皆さんが何気なく利用している社会保障制度が、国民の生活を支えているんだと感じました。

2.お金とは?

現代社会におけるお金と社会の関係が紹介されていて、お金は生きるために必要不可欠であることが紹介されてます。日常生活の中でも、衣食住、趣味、仕事などありとあらゆるところに使われてますね。また、お金は「家計」「企業」「政府」の3つのグループで循環されているため、お金の仕組みを知ること=社会の仕組みを知ることに繋がります。

3.稼ぐ

この章では、稼ぎ方の方法や稼ぎ方によるメリットとデメリットを紹介してます。稼ぎ方によって収入が変化するので、自身が希望とするライフプランを実現できる働き方をすることが良いでしょう。

会社員のメリット手厚い保障と収入が安定しているのは何故?

会社員が加入する社会保険「①労災保険②雇用保険③健康保険④厚生年金保険」は、いざというときの備えに繋がっています。また、会社員は、労働基準法によって「毎月の給料の支払い」や「残業手当や割増賃金」、会社の就業規則による「賞与や福利厚生」が定められているためです。

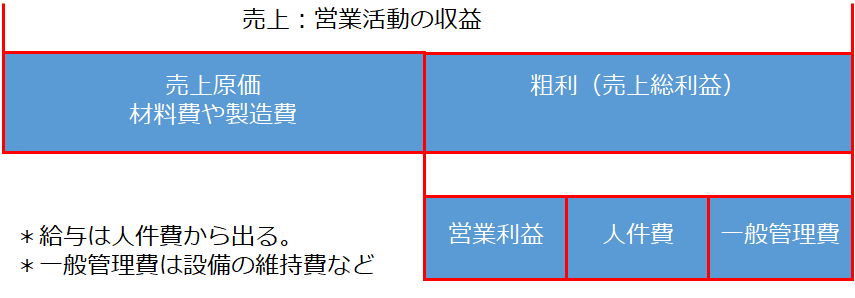

給与明細で何がわかるの?

給与計算のもととなる勤務状況や社会保険料、税金などの控除額などが記載されているので、収入や支払った税金を知ることが出来ます。会社から出る給与の大まかな仕組みは、売り上げの中から含まれる人件費から支払われてます。近年は、社会保険料が年々上がって、手取りは減っているのが現状です。

4.納める

税金とは社会で生きるために出し合う共益費になります。徴収された税金は、国民が豊かな生活をするために、①納税⇒②支出(国・地方自治体)⇒③還元(社会インフラの整備や社会保障など)の循環によって、社会に還元されてます。皆さんが日常生活で当たり前のように利用している設備や制度は税金によって支えられてるということです。生活の様々な場面で徴収されている税金の仕組みが紹介されてます。

税金の種類に何があるの?

納める場所によって国税と地方税に分かれます。納め方によって、直接税と間接税に分類されてます。

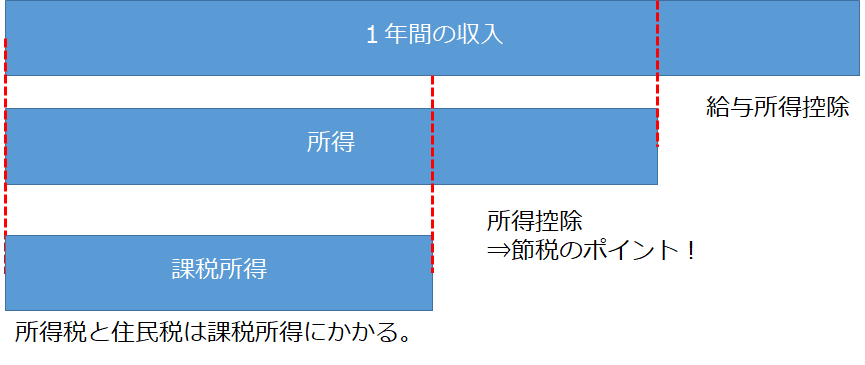

収入にかかる税金はどうやってわかるの?

所得があった人には①所得税と②住民税がかかっています。会社員は、源泉徴収という制度によって、会社が個人に変わって支払ってくれています。支払った税金は、源泉徴収票を確認することで、「①収入②所得控除③納税額」を知ることが出来ます。年末調整によって、税金が戻ってくることもあります。

知ってるとお得する節税対策!

確定申告:納付すべき税額を決定する手続き

課税所得を節税することが出来る各種所得控除

5.貯める

人生にはお金の支出が伴うライフイベントがあります。その時に、自分の希望が叶うようにするために、お金を貯める必要があります。ライフイベントは大きく分けて、①将来の出費②高額な買い物③予期せぬ事態の3つのイベントがあるので、備えておきましょう

家計簿と貯蓄の基本!

貯蓄の基本は、計画的にコツコツと貯めることです。まずは、1年間の収支を確認して、年間の貯蓄目標を決めていきましょう。一般的には、手取りの2割を貯蓄に回すのが良いと言われてます。家計簿をつけながら、手軽さと定期的に収支を見直して、PDCAのサイクルを回していきましょう!

銀行ってどんなところ?

お金のやり取りをスムーズに動すことを可能にする機関です。例えば、クレジットカードの引き落としや給料の振り込みなども銀行があるから実現できる仕組みなわけです。

銀行と口座を利用する際のポイントは?

銀行を選ぶ際は①利便性、②取扱商品、③手数料を留意するようにしましょう!口座を作る際は、①口座間の現金の動かす回数が最小限②手数料が安い③金利が高いことを意識して、「普段使い」と「貯めて増やす」の2つの目的に合わせて口座を準備することです。

金利って何?

1年間でどれくらいの利息が付くのかを示した指標になります。銀行は、貸すときの金利を預かるときの金利より高くすることで、収入を得る仕組みになっています。

6.使う

お金を正しく使うためには、使える範囲でバランスを取りながら、使う必要があります。使い方は、①生活に必要な支出と②楽しみのための支出に分類されます。働く意欲を保つためにも楽しみは必要です。まずは、1か月の支出のバランスを見ながら、必要な経費と無駄な経費を分類して、把握することが良いです。

支払い方法の工夫ポイントは?

主に支払方法は、①前払い②同時払い③後払いの3種類になります。最近はキャッシュレス化が進んでいて、特典やポイントがあるので、有効活用しましょう!

クレジットカードの判断基準は?

①生活圏で使える用途が多い②年会費が低い③ポイント還元率が高い④付帯サービスの内容になります。一度カード会社の制度を確認しましょう。

結婚する際の確認した方が良いことは?

①お互いの財布事情や考えをオープンすること②家族のマネープランを立てることが大切です。話し合いながら大きな方向性を一致させていきましょう!

働き方について話すときは、収入以外に家族生活についても話し合い、お互いのことを支えあいながら暮らせるようにしていきましょう。

結婚にかかる資金はどれくらい?

婚約から新生活を始めるための費用の平均600万円程度。最終的には夫婦で話し合って、使い方を考えましょう!

養育費と教育費はどうやってまかなうの?

養育費と教育費は、家庭の事業や進路によって変わりますが、一般的に子供が自立するまでに2000万~3000万円程度かかります。相当な費用がかかります。

養育費は日々の生活費から、教育費は子供が生まれた時点からコツコツと積み立てて準備することが重要です。0歳から中学卒業までもらえる児童手当は200万円になります。他にも各種支援制度があるので、利用していきましょう!

住宅は購入と賃貸どっちが良いの?

住宅に何を求めるのかによって変わってきます。購入する前には、住宅に求めること以外にも老後の暮らしやライフステージを考えた上で、判断するようにしましょう。

住宅を購入するときの支払いは?

住宅ローンを組むことを前提に考えましょう!住宅ローンは、金利は低いですが返済期間が長いので、最終的に払う利息が大きくなります。しかし、住宅ローンでは、住宅ローン控除で税金が安くなります。住宅を購入するときは、住宅ローンのプランを把握したうえで、無理のない返済計画を立てた上で、判断しましょう!

「毎月の返済額=1か月あたりの家賃ー1か月あたりの購入後の維持費」

「買える物件価格の目安=借入可能額+頭金として出せる額」

7.備える

社会保障制度は、病気やケガ、失業など人生で不測の事態が起きたときに、備えるための制度です。その中でも、社会保険は多くの人に関係し、社会保障制度から生活者に給付されるお金の9割は社会保険になっています。

公的年金ってなに?

20歳以上~60歳未満の人に加入義務があり、加入している人が納めた保険料が高齢者に給付される制度。また、基本的に65歳以上から受け取りが可能となっており、10年以上加入しないともらうことが出来ません。また、40年以上の加入によって、満額もらえることが出来ます!

また、公的年金は、日本に住む20歳以上から60歳未満の人が加入する国民年金保険と、会社員や公務員が入る厚生年金保険があります。会社によっては、企業年金がありますので、老後に向けて資金を貯めておきましょう。

老後生活や老後資金はどうやって?

老後生活は、若いうちから①健康②人間関係③お金を大切にして、暮らす場所や暮らし方を家族で話していくことが重要です。

老後資金は、節税対策につながる制度を利用しましょう。①企業年金②付加年金③国民年金基金④個人型確定拠出年金⑤財形年金貯蓄⑥積立定期預金⑦つみたてNISAで若いうちから運用しましょう!

健康保険証の役割は?

医療費が原則3割負担で、残りの7割が保険から支払われてるのは、健康保険証があるおかげです。日本に住んでいる人は、公的医療保険「①健康保険②国民健康保険③後期高齢者医療制度」に加入していて、健康保険証を保有してます。また、自己負担額が高額の場合は、さらに軽減することが出来ます。保険が効くのはあくまで、医療費のみです。

入院したときの費用は?

入院した場合には、医療費以外にも様々な支出がありますので、不安な人は貯蓄だけでなく、保険に入るなど備えておくようにしましょう!保険に加入しない人は100万円程度用意しておくと良いでしょう!

働けなくなったらどうすればよいの?

働けなくなった際の収入は、社会保険からの給付があります。仕事中や通勤中による病気やけがは「労災保険」、それ以外の病気やけがは「傷病手当金」が給付されますので、当事者になった際は利用しましょう!

公的介護保険って何?

40歳から介護保険料を支払い、原則65歳から介護サービスを受けることが出来る制度です。介護サービスを利用したいときは市町村区に申請することで、7段階の要介護認定に基づいて、1か月あたりの支給額やサービスを受けることが出来ます。一般的に負担金額は、サービス費用の1~2割程度になります。

収入源の人が亡くなった時の生活資金は?

公的年金からの遺族年金を生活費として利用することが出来ます。18歳までの子供がいる場合は、遺族基礎年金がありますが、高校卒業と同時に打ち切られてしまいます。遺族厚生年金は亡くなった人が会社員の場合、亡くなった人が貰える予定であった、厚生年金の3/4を貰うことが出来ます。

遺族年金で足りない場合は?

生命保険に入ることを検討しましょう!生命保険に入る際は、家計収支やローンを考えて上で選択して、ライフステージに応じて見直していきましょう。

他に入った方が良い保険て何かあるの?

住宅を購入したときは「火災保険」と「地震保険」

車を利用する場合は「無上限の対人賠償」と「高めの対物賠償」

住宅による被害も車による事故も、起きたしまったときの被害額は甚大なので、いざというときに備えておきましょう!

8.増やす

基本的にお金を増やすためには投資がよいでしょう。リスクもありますので、緊急時の予備資金を貯蓄したうえで始めると良いでしょう。投資スタイルも人によって様々ですので、自身の性格やマネープランにあったやり方で進めるようにしましょう。

投資の使い分けは?

教育資金と住宅資金は低リスクの投資に向いてます。また、余裕資金や老後資金はリスクがあっても増やせる投資が良いでしょう。一度、投資商品を確認してみると良いでしょう。

投資ってどんなのがあるの?

①債券②投資信託③株式投資があります。初心者には債券や投資信託がおすすめです。ある程度慣れてきたら、株式投資にチャレンジすると良いでしょう。

その他にもNISAや確定拠出年金があります。どちらも節税対策にもつながりますので、積極的に若いうちから活用していくようにしましょう。

この記事が参加している募集

この記事が気に入ったらサポートをしてみませんか?