世界のヘッジファンドの2022年成績 〜投資初心者の投資方針〜

ヘッジファンドは、富裕な個人投資家と機関投資家から、預託金を推計500兆円集めています。

一般に、ダウ、S&P、日経平均株価のパッシブな指数より高い利益目標を掲げています。

パッシブとは:パッシブ運用とは、市場全体の値動き(指数の値動き)と同様の投資成果を目指す運用です。例えばTOPIX(東証株価指数)をベンチマークとするインデックス・ファンドであれば、TOPIXに連動した投資成果(=東証一部に上場する約2,000銘柄すべてに投資した場合と同じ投資成果)が期待されます。それに対して、アクティブ運用は、株価の上昇が期待される銘柄を厳選して投資し、ベンチマークを上回る投資成果を目指す運用手法です。(JPモルガンHPより)

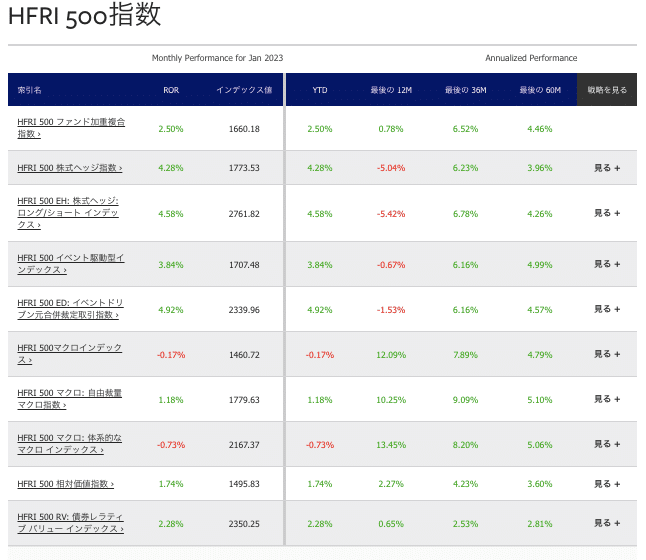

そのヘッジファンドの運用成績は、最近12か月で、平均約0%です。

マイナス5%付近からプラス5%程度と低い。

2022年の株式市場実績だと、30%以上損してないのでいいという見方もありますが。

株価が2倍に上がっていた過去3年間でも、年平均4%から6%の運用益しかない。

アクティブ運用は、中長期的に株価が上昇することを目指している(下記参照)のですが、3年という期間は短期ということか・・・。

(JPモルガンより引用)

アクティブ運用とパッシブ運用の運用担当者は普段何を考えて運用に取り組んでいるのでしょうか

株式市場には値動きがあり、上昇と下落を繰り返します。パッシブ運用の運用担当者は来る日も来る日も運用成果が株式市場全体(指数)に連動した値動きとなることを目指します。それは指数が上昇する日であっても、下落する日であってもです。一方で、アクティブ運用の運用担当者は日々のインデックス(指数)の値動きを追うのではなく、株式市場全体が上昇する日であっても下落する日であっても、常に将来、中長期的に株価が上昇する銘柄を探し続けています。

(以上)

今後起こるであろう金融危機の最大リスクを考えると、ヘッジファンドでも運用成績を中長期で大きく上げることは難しくなっていると思えます。

結論として、仕事(本業)を持っている一般の投資初心者にとって、このような投資のプロから学ぶのではなくて、オーソドックスなインデックス投資などの、10年以上の長期目線でのポートフォリオづくりが最適だということになります。

【拙著の購入はこちら↓】

☆amazon新着ランキング 1位☆

【一 遼(にのまえ りょう)の毎日投稿のSNS】

・ノート:https://note.com/ninomaeryou

・ツイッター:https://twitter.com/ninomaeryou/

・インスタグラム:https://www.instagram.com/ninomae_ryou

・フェースブック:https://www.facebook.com/ninomaeryou/

・リンクドイン:https://www.linkedin.com/in/%E9%81%BC-%E4%B8%80-412570121/

・PostPrimeをはじめてみませんか?🌟 招待コードを使うと、PostPrime Coinが贈られます 🎁 有料機能であるプライム登録やありがとうにPostPrime Coinを使用できます。招待コード:9HKSC5UQ

まずはアプリをインストール 👇https://app.postprime.com/redirect

よろしければサポートお願い致します。クリエーターとして、国内外の科学的情報収集の活動費として使わさせて頂きます。