米国株師匠🍅アウトライヤー寄稿113

米国株の師匠🍅アウトライヤー様からの寄稿🍅第113回を全文無料で皆さまにお届けします。

第112回から続く

サマリー(要約)~

・マーケットが、現実(数字やデータ)を、より意識し始めて、今よりもっと下がる日が来るのをじ~っと待ちながら見ています。まあ、今まだ、2月17日ですから、気な~がに、待っております。

・イエレンさんの力仕事、チーム・ソフトランディングで、マーケットが支えられているという事については過去の寄稿で述べてきました。

債務上限問題がマーケットを支えている

・今日は、マーケットが支えられているもうひとの要因として、債務上限問題がマーケットを支えているという観点から、下記の説明と能書き欄で引用を用いて述べます。

・仮にもし、債務上限問題が明日、解決したとしたら、パーティで流れている曲(音楽)が止まり、おそらくリスク資産にとって逆風になるだろうという事です。

説明・能書き~

過去のデータ、過去の例、そもそも論や理屈などに基づいて、少し考えて、ちょっとでもマーケットを理解してみようと思ってマーケットを見ても、僕の口から出てくる言葉は、英語でよく言う、Make it make sense.(意味不明)です。

たとえば、何かを示唆してくれるだろうひとつの動きとして、2月15日水曜日のS&P500とVIX指数(恐怖指数)の動きを見ていても、Make it make sense.(意味不明)。僕はそう思い、そう感じました。(この日は、顕著に、S&P500とVIX指数の間に本来存在するはずの負の相関関係は見られす、その動きか意味不明だったことからです。)

昨日の寄稿の最後で~「~略~この人事が仮に実現すれば、イエレン財務長官、ブレイナード国家経済委員会(NEC)委員長、そして、オースタン・グルスビーFRB副議長体制になるわけで。アメリカン・ピープル。米国民のため。」~

民主党、バイデン大統領の一般教書演説から汲み取れた真のポピュリズム(大衆迎合主義)。

ハトの最重鎮ブレイナード副議長が国家経済委員会(NEC)委員長にご就任、そのFRB副議長職の後任に。ハトからハトへのバトンタッチと認識しています。オースタン・グルスビー氏がFRB副議長に指名される可能性がかなり高いですが、仮に氏でなかったとしても、副議長ポストには、ハトの方が指名されるはずで?

マーケットもそれも十分に承知していると思います。

その中で、株に関わる当事者としてのマーケット参加者は、全体的なアセット・アロケーション(資産配分)に基づいて、その上で、株式を売るのか、買うのか、ホールド(持ち続ける)するのかでやってるわけですから。

ブルームバーグ記事の引用です。

「米国株離れの論拠強まる、短期債利回り急上昇が弱気論を後押し」

「とりあえず、ややこしい、能書き、説明、理論、根拠とか、周囲を取り囲む状況とか、そんなのどうでもいい。とにかく、支えてもらえるんだから、マーケットに置いて行かれない事だ。音楽・曲が止まるまで、パーティして、踊ってればいい」という。

ではなぜ、そう考えるのかというひとつの手がかりを、ジュリエン・ティマーさんが、かつて(今月2月初め)、チャートとコメントで説明してくださっております。今回引用させて頂きます。

The fiscal cliff is a complicated dance, and it could even thwart the Fed’s QT efforts. 🧵 pic.twitter.com/daernEQEi2

— Jurrien Timmer (@TimmerFidelity) January 31, 2023

マーケットが支えられている、もうひとつの要因としての債務上限問題、、、、、

仮にもし、債務上限問題が明日、解決したとしたら、パーティで踊っている曲(音楽)が止まるだろうという事でもあります。

(以下は、ジュリエン・ティマーさんのご説明から、部分抜粋、引用です。)

【昨年10月以降、流動性は安定しており、引き締めはリバースレポ (RRP) とトレジャリー(米財務省)一般勘定 (TGA) からの流動性の流入によって相殺されています。株式市場の下落は、その時点で止まりました。

(流動性についての全体的経緯、こんにちに至る過程・詳細につきましては、別の例を引用、用いて、直近の寄稿で繰り返し述べさせて頂きましたので、ここでは割愛させて頂きます。)

上のチャートは、FRB のバランスシート を(グレイ(色)) で TGA (トレジャリー(米財務省)一般勘定)を(紫色) で示しています。

FRB がバランスシートを 3.76 兆ドルから 8.97 兆ドルに拡大したため2020 年にTGA(トレジャリー(米財務省)一般勘定) が急上昇したことは心にお留め置きください。その後、財務省は景気刺激策のために TGA ((トレジャリー(米財務省)一般勘定)残高を引き下げました。

負債の収益化についてどのように見るか?ですが。連邦準備制度理事会は財務省の債務を収益化し、その過程でそのポートフォリオに収入を生み出し、その収入が TGA(トレジャリー(米財務省)一般勘定) に入り、財務省はそれを利用して勘定支払いをします。控えめに言っても、これは、クリエイティブ・アカウンティングですね。

債務上限をめぐる政治的対決

皮肉なことに、債務上限をめぐる政治的対決は、テクニカル・デフォルト(債券の発行主体が資金面的には支払い能力があるにもかかわらず債務不履行状態になること)を回避するために、財務省が 5,690 億ドルの TGA(トレジャリー(米財務省)一般勘定)残高を引き出すことを余儀なくさせるでしょう。それは景気刺激的であり、QT(量的引き締め・FRBバランスシートの縮小)を通じて流動性を枯渇させようとするFRBの取り組みを、引き続き相殺するかたちになるでしょうね。

QT(量的引き締め・FRBバランスシートの縮小) は月額(最大) 950 億ドルのペースでおこなわれているため、5,690 億ドルの TGA (トレジャリー(米財務省)一般勘定)の減少は QT(量的引き締め・FRBバランスシートの縮小)の6か月分に相当します。たぶん、これは市場が不安とともに壁を登り続けるための原動力になるでしょうね。 (これが、市場が不安でありながらも、市場が上昇したりもしくはそんなに下がらない原動力になるでしょうというニュアンス)

逆に、債務上限問題が明日解決されれば、TGA(トレジャリー(米財務省)一般勘定) を引き下げて減少させる必要はなくなります。これは、QT(量的引き締め・FRBバランスシートの縮小) を相殺するもの、その要因がより少なくなってしまうことになるわけですから、おそらくリスク資産にとって逆風となるでしょうね。】

これにつきましては、僕個人は、このような視点から、マーケットが支えられている要因について考えておりますというその思考部分を引用とともに、ここで述べております。実際の行動部分は、今回の寄稿ではなく、これまでの寄稿で、その具体的数字を用いまして述べました。具体的な数字などにつきましては、直近の寄稿をどうぞご覧になって頂けましたら。

加えて、僕が目線を合わせているおひとり、モルガンスタンレーのチーフ・ストラテジスト、マイケル・ウィルソン氏が、「これまでは、S&P500の3000のレベルをこの「第一四半期」に見るだろうというお見立てでしたが、それが、それを見るのは、”今年2023年のどこかで”と”後ずれ修正”なさった事も、僕個人としては、それを意識するだけは、もちろん、意識しております。

自分の行動部分の具体的な数字の背景にありますのは~何もたさなさい、何も加えない、何も引かない~としたとしても。

昨秋来、数字の引用として用いさせて頂いております、ゴールドマンさんの2023年のS&P500の1株あたり利益予想$224に、現行の18.3x(倍)というバリュエーションを単に掛けても、S&P500で4099という数字、NYダウでは、34,021という数字しか出てこないというところにポイントがあります。

それで僕は、これまで過去の寄稿で述べてきました通り、どうであれ、いずれ、この2023年のS&P500の1株あたり利益予想もそれが仮にいくぶんでさえあっても下方修正されるでしょうし、バリュエーションも縮小するであろうと考えております。あとはおのずと。

ISABELNETさんがシェアしてくださったツィートとチャートです。

昨年9月後半および10月半ばからのアメリカ株式市場のラリーについて。

引用~「長い方の棒が、ベア・マーケット(弱気相場)ラリーと考えている投資家さんの割合で、短い方の棒が、新しいブルマーケット(強気相場)ラリーと考えている投資家さんの割合です。これによると、ほとんどの投資家さんは、新しいブルマーケット(強気相場)ラリーとは考えていませんね」

📌 Bear Market

— ISABELNET (@ISABELNET_SA) February 15, 2023

Most FMS investors do not think this is a new bull market

👉 https://t.co/TkSarrPk78

h/t @BofAML #markets #bearmarket $spx #spx $spy#sp500 #stockmarket #stocks #assetallocation #investing pic.twitter.com/JlmOB8l0b6

逆イールドになっていること、それは事実でしょ

ここのところ、いろんな情報を目にする際に、This time is different.(今回は違う。今回は、これまで過去とは違うんだという強いニュアンス)を、特に強気派の皆さんから、たくさん、目や耳にしております。そうは言っても、理由が何であれ、逆イールドになっていること、それは事実でしょ、と思いながら、株に関わる者として、それがこれまで過去にそうであったシグナル通りかどうか、よく見て見ましょうよ、と思っています。

*逆イールド~短期金利が長期金利を上回り、イールドカーブ(利回り曲線)が右下がりの曲線となっている状態。米2年債と米10年債。マーケットが将来的に金利が下がるとみている場合に起こる現象。一般的に景気後退の兆候。

僕は、ベア・マーケット(弱気相場)継続中という認識です。

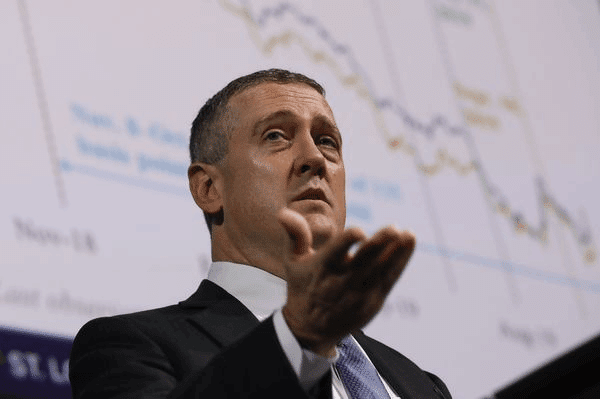

ブラード総裁、パウエル議長の代弁をする役割

セントルイス連銀のブラード総裁につきましては、昨秋、非公開の場で投資家に発言したという事でやり玉に挙がった時期もありましたが、それ以降、パウエル議長の代弁をする役割を担っているとも僕は見ています。この寄稿でよく、ブレイナード副議長の発言を、パウエル議長がなぞって同じことを異なる言葉で述べているなどと言ってきましたが、ブレイナード副議長はもう副議長ではありません。

今後まず目先は、FRBという組織、パウエル議長を見る時には、ブラード―パウエル・ラインにより目を向け、耳を傾けて行こうと思っています。これは、ブラード発言の重みというところに、今までよりは、今まで以上に、比重を置くという意味です。マーケットもそれはよく理解しているものと思います。

今日でもそうですけど、報道にある通り、米クリーブランド連銀のロレッタ・メスター総裁が、前回1月31日-2月1日でのFOMCで、昨年12月会合に続いて政策金利を0.5ポイント引き上げる説得力ある論拠はあったと指摘。そして、それをサポートする発言を、セントルイス連銀のブラード総裁がすれば、マーケットの反応として、そこから、さらに売られた、わけですから。

第114回へ続く

最後に …

これからもアウトライヤー様からの寄稿🍅を皆さまにお届けするつもりです。

もし、この記事を最後まで読んで頂けて、良かったなと思ったら「スキ」をクリックお願いします!

関連スペース

11月27日 第1回スペース 2時間

録音を視聴頂けましたら、幸甚です。どうぞよろしくお願い致します。😊 https://t.co/MxU4c5GKO0

— アウトライヤー (@iEjspQrtBk15hwo) November 27, 2022

12月18日 第2回スペース 2時間20分

12月18日(日曜)17時~

— NEO (@NZensin) December 12, 2022

第2回 アウトライヤーさん

スペース

オンライン上と現実世界の違い

米経済、米金融政策、米株式市場

ウォール街にあった、ある、現実

アメリカを動かしている大きな力https://t.co/ssWxqcz3Ai

12月22日 第3回スペース 12分間

このスペースは余談ベースです。オプションについて、ちょこっと触れ、ウォール街にあった2分間ルール、4年前のアメリカの下院での4分間の出来事のお話です。 https://t.co/NsnZx3JYzd

— アウトライヤー (@iEjspQrtBk15hwo) December 25, 2022

12月24日 第4回スペース 20分間

このスペースは、アメリカ株式市場、株の動向と一部アメリカの政治のお話です。 https://t.co/sXhK9SrHwu

— アウトライヤー (@iEjspQrtBk15hwo) December 25, 2022

12月30日 第5回スペース 20分間

テーマは、アメリカのマーケット、リセッション、皆さんの投資、アメリカで言われている情報の厳選、この寄稿の礎、そして来年、です。 https://t.co/pBKoWAVj03

— アウトライヤー (@iEjspQrtBk15hwo) December 30, 2022

2023年1月19日 第6回スペース 8分間

第6回スペース~テーマ

— アウトライヤー (@iEjspQrtBk15hwo) January 19, 2023

・イエレン財務長官の力仕事

・今から1月31日・2月1日のFOMCまで

・第1四半期の業績発表

・ブル・トラップ

・VIX指数とS&P 500のパフォーマンスは負の相関関係にあるという事

・約5%の政策金利下で、ブルマーケットが始まってそれが継続するんですか? https://t.co/0y2ZGP6t1u

関連note

私、アウトライヤーは、OUTLIER とは関係ありませんが、

OUTLIERは素敵な商品です

OUTLIER 「相乗的にパフォーマンスを高める食品と栄養素を集約。」

🍅🍅

弟子のNEOさんへ

アウトライヤーより。外れ値です。でも異常値ではありません。

笑って許してくださいね。ごゆるりとお時間ある時ご覧になってください。

背景にある経歴:80年代後半から、ペインウェバー証券会社、メリルリンチ証券会社、ベアー・スターンズ証券会社等々の外資系証券会社東京支店法人営業部門に勤務。外資系企業生活で24年の歳月が流れました。

ペインウェバー証券会社ニューヨーク本社にて、2名のメンターのもと、米国株式業務を基礎から習得。なぜ、2名だったかと言いますと、フロントオフィス業務用に1名=MIT出身のトレーダーで数学者、バックオフィス業務用に1名=米国では名の知れたバックオフィスの専門家でした。当時、NY証券取引所にもしばしば、足を運び、入り口から出口まで、叩き込まれました。その後、日本国内の機関投資家向け外国株式営業に携わり、メリルリンチ証券会社とベアー・スターンズ証券会社では、それぞれ東京支店法人営業部門外国株式営業部長として、東京、ニューヨーク(ウォール街)、ロンドン(シティ)を中心に、アジア諸国も含めて、世界中を飛び回りました。グローバル株式・金融業務に従事する上で、メリルリンチ証券会社では、当時のメリルリンチ・グローバル株式営業部門におけるアジア地域2名のグローバル・エクティ・コーディネーターの1人として、米国株式を中心に、グローバルに株式業務推進役の職責も兼務。(この時とっても楽しかったです)

2012年2月に外資系企業生活を終えました。

同2012年年春から、日本企業の顧問に就任。

一貫して、この30年超の期間、何度も何度も現地に足を運び、そこにいた人々と直接仕事をした事を含めて、アメリカの金融政策、アメリカの株式市場を見つめてきました。

🍅注意事項

①不特定多数の者により随時に、誰でも閲覧可能な無料記事です。

②投資助言行為に該当するアドバイスは行いません。短期動向や個別の運用相談に関するご質問へのご回答は一切行っておりません。

③投資の最終決定はご自身のご判断と責任でおこなってください。

④『日刊宝の山』『アウトライヤー寄稿』は利益を保証するものではありません。

サポート🍓本当にいつも有り難うございます。