テテのかんたん投資!ネコのくろまめと学ぼう 投資先①日本株 v.s. 米国株

家事、育児、仕事に投資活動を頑張る3児の父テテです。投資初心者の方にも気軽に読んでもらえるよう、できる限りかんたんな言葉で、1記事あたり1000〜2000文字程度の短い記事で投資の必要性やおもしろさを皆様にお伝えしていきたいと思っています。

もし記事を気に入っていただけたら、『スキ』または『サポート』をいただけますと今後の記事作成モチベーションになります。よろしくお願いします!

免責事項

本内容、またそれに基づいた投資判断などにつき、私はいかなる責任も取れません。

Silhouette Design様(©TopeconHeroes all right reserved.)から来てもらった猫のシルエットにもお手伝いしてもらおうと思います。"くろまめ"君です。

日本人の真っ当な思考による機会損失

投資を考えたときにどのような銘柄に投資すればリターンが得られるのか?投資初心者や日本株でこれまでも失敗してきて投資は懲り懲り、そういった方々は心配で投資への一歩を踏み出せずにいると思います。斯く言う僕もそうでした。

「投資って、たまに詐欺事件があったりして胡散臭いし、危険な香りがするし、失敗したら大損する賭け事じゃないか。投資がうまくいく人はほんのひと握りなんじゃないの。そもそも何に投資すればいいかわからないし。」

そう思っていました。

でも、金融業界で働いている人、投資で成功した個人投資家、僕自身も、皆が初めに通るところです。それは日本で育った人であれば正常な判断だし、リスク回避思考であり、真っ当だと思います。

しかし、僕はそういった固定概念や偏見、「日本人の真っ当な思考」よって、10年近くの機会損失をしてきました

機会損失

『機会損失』について、くろまめと勉強してみましょう。

あ、くろまめが魚を獲るか悩んでいます。

何か悩んでますね。さっさと魚を獲ればいいのに。

あ、後ろにサメさん!

あー!!言わんこっちゃない。

サメさんは満足そうですね。

くろまめは嘆いてます。絶好の機会だったのに。

どんなにいいチャンスがあっても、悔やんでも、これでは後の祭りです。

機会損失とは・・・

簡単に言えば、「稼ぎ損ない」や「儲け損ない」のことをいいます。実際の商売や取引で発生した損失ではなく、最善の意思決定をしないことによって、より多くの利益を得る機会を逃すことで生じる損失のことを指します。

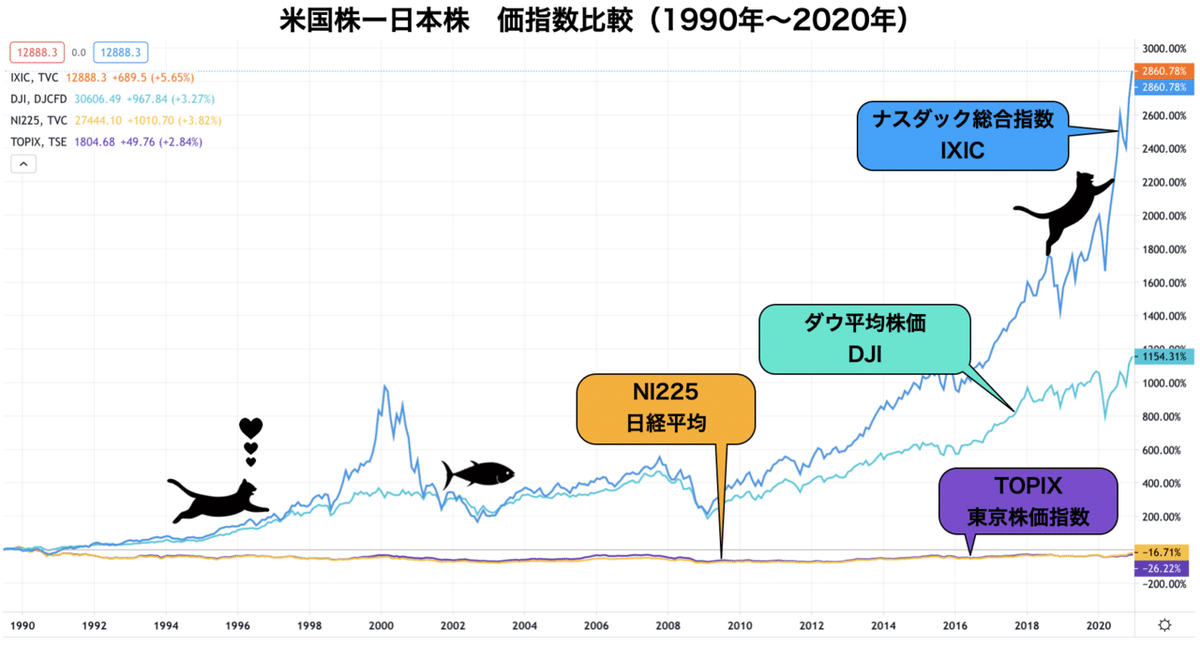

米国株 v.s. 日本株 株価指数比較(1990年〜30年間)

それでは、株価指数を腹ペコのくろまめと見ていきましょう。

(あ、今度はお魚追いかけてる・・・)

1990年からの30年間は、1986年〜1990年頃まで続いたとされるバブル経済の崩壊後のため、株価指数の成長率を比較する上では日本株にとっては非常に不利な比較となりますが、日本の株価成長とバブル崩壊による影響、そして回復を議論する上では避けては通れぬ比較となるため、ここではあえて触れたいと思います。

1990年以降からダウ並びにナスダックの株価指数は前者が約1,155%、後者が約2,860%と強烈な成長を見せている一方で、日本株価指数はバブル経済崩壊後のダメージが癒えきらず、いずれもマイナス成長となっており、結果は歴然となっています。

仮にこの1990年当時に米国株価指数に連動または相関を持つようなETFや投資信託に投資していれば、現在は10〜30倍またはそれ以上のリターンを得ることができたということになります。

(注意;当時は投資信託といったような便利な商品はありませんでした。)

補足)日本のバブル景気と日経平均株価の凋落

ここで、日本のバブル景気を株価指数で追いかけてみましょう。

日本は1986年〜1990年までバブル景気と呼ばれる空前絶後の好景気がありました。たった5年間で1985年比225%を超える成長です。この株価指数の成長力は驚異的でした。

しかし、1990年を境にバブルが弾けるとその後現在まで当時の日経平均株価を超えることができていません。くろまめも急落下してますね。

米国株 v.s. 日本株 株価指数比較(2000年〜20年間)

日本株が下がったバブル経済前後で議論しても参考にならない!と思う方もいると思いますので、アメリカ発で起こった2000年のドットコムバブルの崩壊や、2008年のリーマンショックが起きた2000年からの20年間の比較ではどうでしょうか。

2009年ごろまでは米国株、日本株のいずれの株価指数もあまり冴えません。ですが、その後1〜2年で回復、急成長を見せ、ダウが約175%、ナスダックが385%の上昇となっています。

一方で、その間の日本株はというと日経平均、TOPIXいずれも極めて緩やかな回復・成長を続け、日経平均が2000年比で辛うじて約50%の上昇となっており、この期間においても米国株の上昇率に軍配が上がりました。

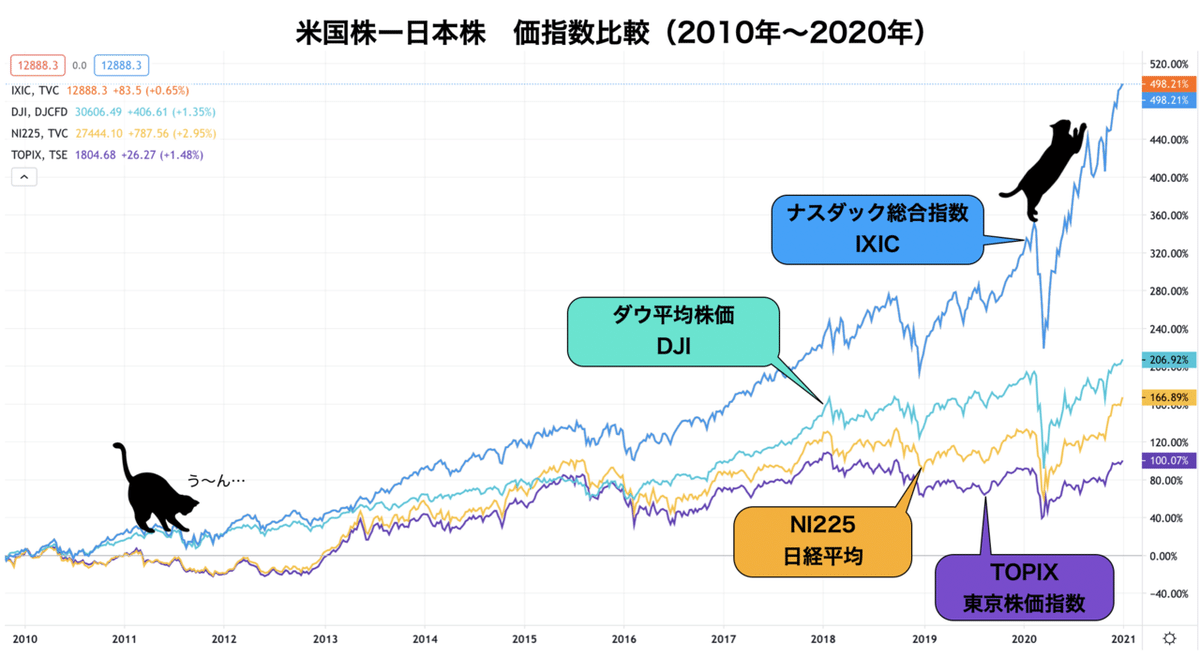

米国株 v.s. 日本株 株価指数比較(2010年〜10年間)

2010年からの10年間での比較ではどうでしょうか。ドットコムバブルの傷が癒えた後になるため、これも米国株の成長力が際立ちっています。

ダウが約205%、ナスダックが500%と高成長しています。一方、日本株の成長とはというと日経平均が約165%、TOPIXが100%となっています。

投資すべきなのは?

ここまでの比較を見て、僕は迷わず米国株への投資が一番リターンが良いと判断しました。そして、これは海外の有名な投資家のみならず国内外の投資評論家達も同様の意見となっています。

「日本企業の方が情報を取りやすい。」「日本人なら日本株。」「株主優待があるから。」様々な意見があるとは思いますが、ここまでの比較からわかる通り、米国株の優位性は圧倒的で、世界的に見てももっとも成長力があると言われています。従い、プロの投資家や指数任せにして投資信託やETFを通して米国株に投資するというのは一つの選択になろうかと思います。

米国が今のような経済成長力を維持する限りはこの優位性は揺るぎないでしょう。

また、日本株での投資と米国株の投資とでは、このように揶揄される場合もあります。

「米国株の"投資"に対し、日本株の"トレード"」

『これまでの数十年を振り返ったときに、長期投資をしても十分なリターンがある米国株への"株式投資"に対して、上がっては下がってを繰り返す日本株は適切なタイミングでの購入と売却を繰り返す必要があり、長期投資としては不向き。』という評価から来ています。

米国株式投資 長期運用の実証

実際の運用成績は下記記事の通り筆者が身を持って実証済みです。参考にしていただければ幸いです。下記運用で得られた実績は外国株式の投資信託商品ですが、その内訳ほとんどが米国株となっています。すなわち僕自身の成績ベースでも米国株式への長期運用成功が実証されているということになります。

本記事は投資初心者向けに投資先の検討記事として作成していますが、投資先②の記事も準備予定です。お楽しみに。

それでは。

この記事が参加している募集

よろしければサポートをお願いします。僕とくろまめの今後の記事作成モチベーションになります。