スタートアップM&Aの規模化と質の向上、事例から考察(その6)「買収手法の多様化〜株式交換・株式交付編〜」

スタートアップM&Aの規模化と質の向上について、前回は、事例から考察(その5)「買収手法の多様化〜スイングバイIPO編〜」にて、その意義や考え方、事例を記事にしました。

今回は、スタートアップM&Aならではの目線で、近年「買収手法の多様化」について、以下のうち、④株式交換、⑤株式交付について事例などから考察してみます。

①ステップアップ買収(2段階EXIT)

②アーンアウト

③スイングバイIPO

④株式交換

⑤株式交付

⑥SPAC

そもそも、スタートアップM&Aにおける買収手法の多様化を議論する意義としては、どの手法においても、専門家としての法務・財務・税務のテクニカルな視点よりも、買収後の事業成長への工夫、という視点が上位概念として重要である一方で、目の前のバリュエーションのギャップ(特にスタートアップと大企業間など)を埋める、という視点も重要です。

また、株式交換・株式交付いずれの手法においても、売り手側スタートアップの株主である起業家やVCにとっては、現金を受領していないにもかかわらず納税資金が必要になるようなディールは受け入れられないことが殆どであるため、税務ストラクチャーの検討には細心の留意と税理士等専門家への相談が必要です。

④ 株式交換

スタートアップM&Aにおける株式交換は、新興上場企業やメガベンチャーなどが、自社株を対価として、スタートアップを買収して完全子会社化する場合に活用されます。

(主な参照条文)

会社法767条

(株式交換契約に基づき株式交換完全親会社が株式交換完全子会社の発行済株式を全部取得する)

株式交換は、自社の成長投資のために現金の流出を抑えつつ、スタートアップをグループに迎え入れて一緒に成長を目指したい、といった場合に、主に新興上場企業やメガベンチャーなどの買い手側から提案される傾向があります。

提案される売り手側スタートアップ起業家が、そうした提案を前向きに検討する場合の経済合理性としては、単独での事業展開よりも成長が加速できると考える場合、かつ、買い手側の新興上場企業やメガベンチャーの株式自体の値上がり期待が大きいand/or換金性が高い場合です。

この点、一言で新興上場企業やメガベンチャーの株式、と言っても、値上がり期待が個社によって全く異なるのは想像しやすいはずですが、換金性については、上場企業であっても時価総額500億円以下の場合は流動性が低いケースが多いため、注意が必要です。

また、買い手側の新興上場企業やメガベンチャーの株式自体の値上がり期待が大きい場合には、バリュエーションのギャップを埋める交渉要素の一つにもなり得ます。

そして、税務としては、みなし譲渡益課税についてどう対処するか、も論点です。

補足としての留意点としては、海外における株式交換と混同しやすい点としては、日本における日本の会社法上は「株式交換」=完全子会社化の場合と限定されている一方、海外で「株式交換」という場合は、後述する株式交付など含めて完全子会社化以外の場合を含むことです。

株式交換を活用した日本でのスタートアップM&Aの事例は下記です。

・MAGES.lab(識学・シキラボ)

https://global-assets.irdirect.jp/pdf/tdnet/batch/140120200711461032.pdf

・LIGUNA(ユーグレナ)

https://www.nikkei.com/nkd/disclosure/tdnr/cpxhky/

・アラタナ(スタートトゥデイ)

https://netshop.impress.co.jp/node/1436

等

⑤ 株式交付

スタートアップM&Aにおける株式交付は、買い手となる新興上場企業やメガベンチャーなど(株式交付親会社)がその株式や現金などの混合対価として株式交付子会社の株式を一部取得(一部とはいえ、過半数取得、つまり、支配権の取得を想定)する場合に活用可能な制度です。

(主な参照条文)

会社法 第四章の二 株式交付

774条の2〜774条の11

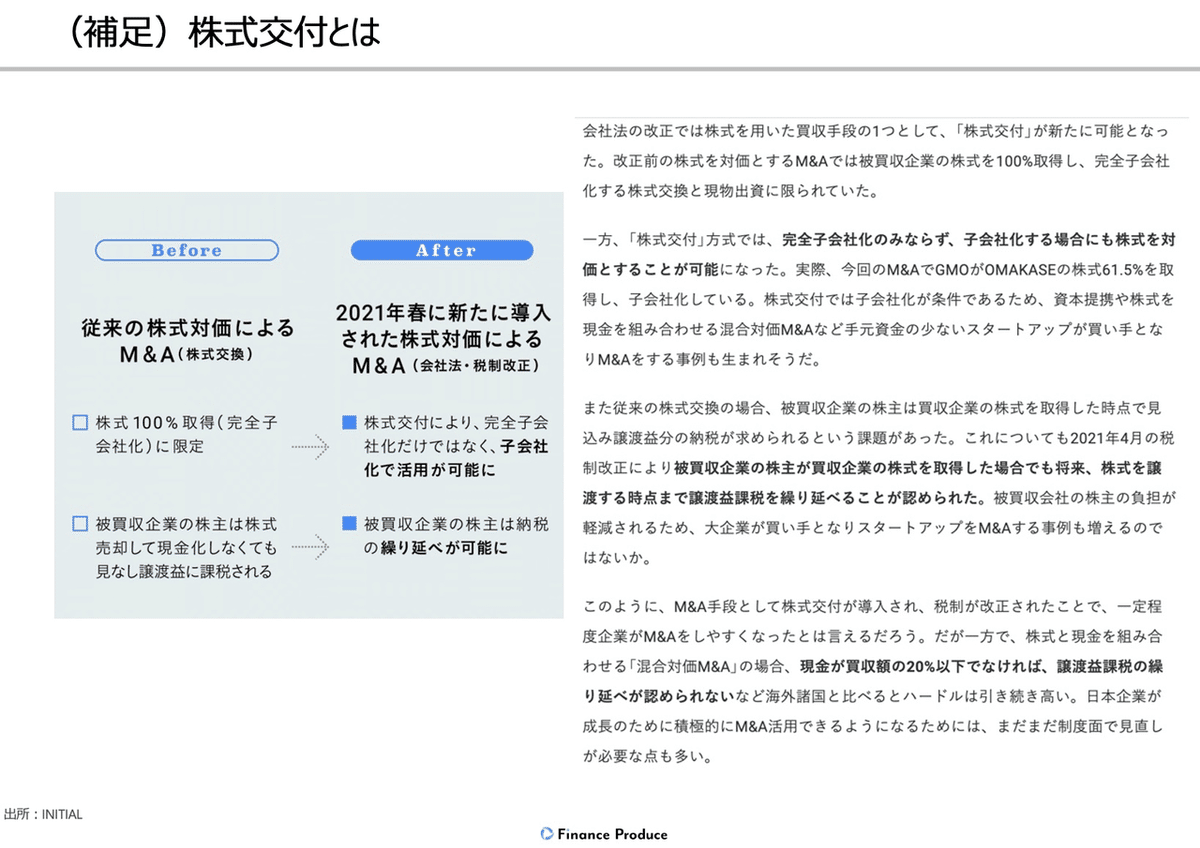

いわば部分的な株式交換と整理することができます。ただし、株式交換に比べて株式交付は、譲渡益課税の繰延(税務)や、現金と株式の混合対価が可能などの主な相違点があります。

相違点の詳細は、弁護士や税理士などの専門家に相談すべきテクニカルな点も含まれますのでここでは割愛しますが、売り手側のスタートアップ起業家やVC、買い手側の新興上場企業やメガベンチャーの経営陣や経営企画担当として最低限押さえておくべきは以下の点です。

・株式交換と同様の目的・文脈において、スタートアップを完全子会社化(=100%子会社化)ではなく、子会社化(主に50%超〜100%未満の株式取得の場合)を検討する場合に、株式交付を手法の一つとして検討

・売り手側となるスタートアップ起業家やVCが買い手側から受け取る対価のうち、現金は2割以下に抑えると、買い手側の株式と現金を混ぜた対価によるM&Aでも税務上不利にならない制度趣旨(ただし、細部の要件にも注意)のため、その点も税理士等に相談しながら要検討

・株式交付は、買い手が外国企業となるクロスボーダーでのスタートアップM&Aには活用しづらい(後述の弁護士の記事参照)

法務の観点

弁護士による株式交換と株式交付の違いの説明がご参考です。https://www.businesslawyers.jp/practices/1371

株式交付のクロスボーダーM&Aでの活用における難点等についは下記リンクがご参考です。

https://www.businesslawyers.jp/articles/930

税務含めたテクニカル面の観点

こちらのEYによる説明がご参考です。

https://www.ey.com/ja_jp/library/info-sensor/2021/info-sensor-2021-05-05

株式交付により株式交付子会社の株式を譲渡し、株式交付親会社の株式の交付を受けた場合(交付を受けた株式交付親会社の株式の価額が交付を受けた金銭の額および金銭以外の資産の価額の合計額のうちに占める割合が80%以上である場合に限ります)には、株式の譲渡部分についての課税が繰り延べられます(令和3年度税制改正法案の措法37の13の3、66の2の2)

その他の観点

大和総研による株式交付活用事例についてのレポート

https://www.dir.co.jp/report/consulting/ma/20220324_022922.pdf

株式交換を活用した日本でのスタートアップM&Aの事例は下記です。

・OMAKASE(GMOインターネット)

https://ir.gmo.jp/pdf/irlibrary/gmo_disclose_info20210524.pdf

・アーヴァイン・システムズ

https://estore.co.jp/wp-content/uploads/2021/05/RELEASE210514_02.pdf

今回は以上です。

続きは、スタートアップM&Aの規模化と質の向上、事例から考察(その7)「買収手法の多様化〜SPAC編〜」です。

▶︎株式会社ファイナンス・プロデュース

「社会を変える事業を創るためのファイナンスをプロデュースする。」というミッションのもと、ドリームインキュベータから新規事業カーブアウト・MBO(マネジメント・バイアウト)を実行して誕生した、スタートアップ起業家専門の投資銀行事業を行う会社です。

特に、日本のスタートアップ業界のボトルネックとも言える、" スタートアップM&Aの規模化と質の向上 "を中核テーマとして、主にシリーズB以降等のグロース・ステージのスタートアップ起業家側のセルサイドFA(Financial Adviser)としてのM&A助言や、大型IPOに向けた資本政策・資金調達の助言事業を展開しております。

Twitterはこちら