【クリプト格付けって何?】MCBクリプト格付け #1

みなさん、明けましておめでとうございます🎉

今年からnoteにてMCBクリプト格付けのタイムリーな情報を発信することになりました。

初回となる本記事では「そもそもMCBクリプト格付けってなに?」「なぜ今格付けが重要なの?」というところをお話していきたいと思います。

お忙しい方も多いと思いますので、まずは重要ポイントをまとめておきます。

格付けという形式で投資家に有用な情報提供を行うことが目的

格付けの役割に応じて二つに分割、絶対評価への変更、評価項目の刷新、毎月一回の更新によりさらに利便性を向上

それでは参りましょう。

MCBクリプト格付けとは?

2024年1月10日、米国でビットコイン現物ETFが承認されました。その機運は昨年末に大きく高まり、年末から価格が上昇し続けていましたが、ETFの取引が開始された11日には一時49000ドルを超える高値をつけるなど、相場は大きな盛り上がりを見せています。また、日本でも暗号資産をはじめとするデジタルアセットへの法整備が進んでおり、2024年にも日本発のステーブルコインの発行が期待されています。

このように暗号資産へ投資をしようという気運は高まっていますが、暗号資産を評価する指標が存在しないために、新規参入したいと考える潜在的投資家の参入障壁は非常に高いのが実情です。そもそもトークン自体、価値の裏付けとなる資産等が存在しない場合が多いため、価値算定すること自体が困難ということも大きなハードルとなっています。

そこで我々が、「価値そのものを測ることは難しくとも、投資判断を行う際に必要な情報が揃っていることがまず重要なのではないか」と考え行き着いた答えが「格付け」です。

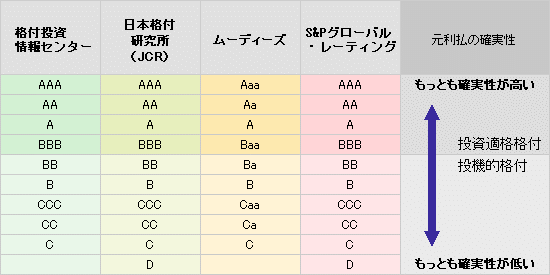

みなさんは「ムーディーズ、中国格付け見通し『ネガティブ』に」、「フィッチの米格下げ」といった報道を見かけたことがあるでしょうか?ムーディーズやフィッチ、S&Pといった企業は、社債などの発行会社について、債務償還能力を精査し、格付け評価をつける格付機関です。このような第三者評価は、発行体の信用度を客観的に知ることができる投資家にとって非常に重要なツールとなっています。実際に格付けを参照してポートフォリオが構築する投資家や社債の発行前に格付けを依頼する発行体企業は非常に多く、その有用性は明白です。また、格付けは単に評価記号の「AAA」や「B」だけを見るだけでなく、付随するレポートや評価の理由などを参照することで、より詳しい発行体分析を得ることができる情報媒体としての利用価値も非常に高いです。

一方、暗号資産の世界では依然そのような枠組みができていません。そもそも、暗号資産は株式や債券とは性質の異なるものであること、格付け評価に相当するサービスを展開している企業は存在しても、その企業自体の信用力に不安があることなどが、格付けという枠組みづくりを阻んでいます。

そこで我々の出番です。マネックスクリプトバンクではこれまで暗号資産の指標研究に取り組んできました。継続的に行ってきたリサーチによりすでに多くの暗号資産の評価方法に関する知見が弊社には蓄積されています。その知見を活かし、多くの投資家へ有益な情報を発信するべく次の二つの軸で格付けの開発をおこないました。

暗号資産投資で考慮すべき重要なポイントをわかりやすい形で情報発信する

要素を絞って格付けし、性質の異なる暗号資産に対しても一定の判断基準で比較・評価することができることを目指す

我々は2023年6月に「MCBクリプト格付け」の初期版をリリース。リリース直後には国内の暗号資産メディアで大きく取り上げられ、アクセス数でも一位を獲得するなど、大きな反響をいただきました。

初回のレポートは以下で見られます(有料)。詳しい評価方法や評価結果とその分析がまとめられているのでぜひご覧ください!

またリリース以降、CoinDeskJapanの方で格付けに関する情報を月次で発信させていただいています。

なぜ今アップデートするの?

我々は、MCBクリプト格付けの初期版をリリースした後、さまざまな専門家の方へヒアリングを実施しました。今回、その中で見えてきたいくつかの問題点をクリアするために、以下のようなアップデートを行うことにしました。クリプト世界の情勢の変化に合わせてできるだけはやく有益な格付けを提供したいとの想いがあり、初回リリースから約半年という短い期間での大幅な改変に踏み切りました。

1. データの種類に応じた格付けの分割

前回の格付けでは、流動性やカタストロフィーリスクのような市場データに基づく指標と、スケーラビリティと分散性やハッキングリスクのような市場以外のデータに基づく指標を統合的に評価していました。しかし、市場データに基づく指標は相場全体の動きに影響されやすく、また暗号資産プロジェクトの内容を代表するものではないため、コミットメントやガバナンス等のプロジェクト固有の性質とは区別して評価するべきだと考えました。

そこで今回の格付けはデータの種類に応じて、暗号資産のマーケットデータに基づく指標を評価する「マーケットパフォーマンスセクション」と、暗号資産プロジェクトの運営主体に関する指標を評価する「プロジェクトアセスメントセクション」と大きく2つのセクションに分割し、それぞれで総合評価を算出することにしました。

マーケットパフォーマンスセクションの特徴としては、前回の30銘柄を上回る約50銘柄を評価対象に含めている点があります。国内の上場銘柄だけでなく国外での主要な銘柄も評価対象とし、より多くの銘柄の市場での状況をチェックできる状態を目指します。

プロジェクトアセスメントセクションは現在開発中ですが、プロジェクトのガバナンスやチームのコミットメント、トークンエコノミクスなどを評価する指標を作成し、プロジェクトの現在の立ち位置を比較可能にすることを目指します。こちらのセクションでは対象を15銘柄程度に絞り、個別銘柄のリサーチを徹底して行い、どこよりも詳細で価値のある情報提供を行いたいと考えています。

2. 評価を絶対評価に変更

初回の格付けでは相対評価で暗号資産同士の立ち位置を示しましたが、時系列的な格付け評価の変遷が持つ意味合いが薄く、その時々で点数の意味

合いが大きくぶれてしまうという問題がありました。

この問題を受けて今回の格付けでは銘柄ごとの相対評価から絶対評価へ評価方法を変更しました。これにより、格付け結果が他の銘柄に大きな影響を受けることがなくなり、またヒストリカルな格付け結果を見る場合に、数値の変動自体が意味を持つようになります。

例えば、ある銘柄の点数が1年間で上昇した場合に、相対評価ではその銘柄が良い状態になったのか、他の銘柄が悪い状態になったのかが不透明ですが、絶対評価であれば単純にその銘柄が点数上昇に関わるようなポジティブな状態になっていることを示していることになります。こちらの方がわかりやすいですよね。そもそも伝統的な格付け業界では絶対評価が原則であり、そちらに倣うことにした、という背景もあります。

3. 評価項目の刷新

今回、評価軸を大きく二つに分けるにあたり、評価項目も刷新しました。プロジェトアセスメントセクションは先述の通り現在開発中のため、ここではマーケットパフォーマンスセクションの評価項目について説明します。

こちらのセクションでは以下の三つの大項目を基準に評価を行います。

流動性リスク(組入比率40%)

流動性は市場データから得られる情報の最たるものであり、前回の格付けでも主要な評価部門として採用していました。今回のマーケットパフォーマンスセクションでも継続して評価し、とりわけリスク管理やスクリーニングの観点で重視していきます。この部門を構成する指標の具体例としては出来高や時価総額、時価総額比の出来高などがあります。

投機リスク(組入比率40%)

前回の格付けでは、カタストロフィリスクという独自の評価部門で、最大価格からの最大騰落率のような価格の下落リスクのみに着目して評価しました。新しい格付けでは「投機リスク」と名前も一新し、価格の下落リスクだけでなく、リターンの大きさやボラティリティ、シャープレシオなど価格の上昇に関しても評価に取り入れ、銘柄ごとの投機性を総合的に判断します。投機性が過度に高い銘柄への警鐘を鳴らす役割だけでなく、価格上昇の期待値を判断するためのポジティブな材料としての活用もありえると考えています。

集中リスク(組入比率20%)

今回、MCBクリプト格付けの独自指標の目玉であった集中リスクをさらに強化しました。これまでも指標として採用していたトップアドレスによる占有率に加えて、ジニ係数という分散度合いを測る指標を新たに採用したのが最大の変更点です。そもそも一部のアドレスにトークンが集中しているこ

とは、ブロックチェーンを特徴づける分散性を損なわせるという面があります。あるアドレスによる寡占、独占が著しい場合には、何らかの市場を動揺させる事態が起きた際に大量保有者がトークンの価格に大きな影響を及ぼしかねません。そのため集中リスクを多角的に評価することは暗号資産を評価する上で非常に重要だと言えるでしょう。

4. 更新頻度の引き上げ

マーケットパフォーマンスセクションに関しては更新頻度を引き上げることにしました。具体的には半年から一年一回程度の更新を行う予定だったところを、1ヶ月に一回程度更新を行います。日々の移り変わりの激しい暗号資産の世界では常に最新の情報を提供することのもつ価値は非常に大きく、ユーザーの利便性を高める観点でも頻度の引き上げは必要不可欠だと考えました。

現在のところ、毎月10日時点で評価を行い、その結果を公表する予定です。また、年に一度、先述した評価方法、評価項目の見直しを含めた更新を行います。

次回予告

クリプト格付けについての理解は深まったでしょうか?次回の記事では実際のクリプト格付けを見ながら結果からどんなことがわかるのかを解説していきたいと思います!お楽しみに☺️

この記事が気に入ったらサポートをしてみませんか?