円高のニッポンで、私達は何をすればよいか【米国株式編】

~S&P500構成銘柄で考える、円高時代の投資戦略~

以前の記事で、円高感度という指標を用いて日経225構成銘柄を選択し、円高時の投資戦略を考えました。

詳しくはこちら。

今回はその米国株式編。S&P500構成銘柄から、円高感度のプラス/マイナスおよびR²を考慮した銘柄を選択し、表にまとめました。

以前の記事は日本株式の分析であったため、外国株式に伴う為替リスクを考える必要がありませんでしたが、本記事では米国株を取り扱うため、為替リスクを考慮せねばなりません。

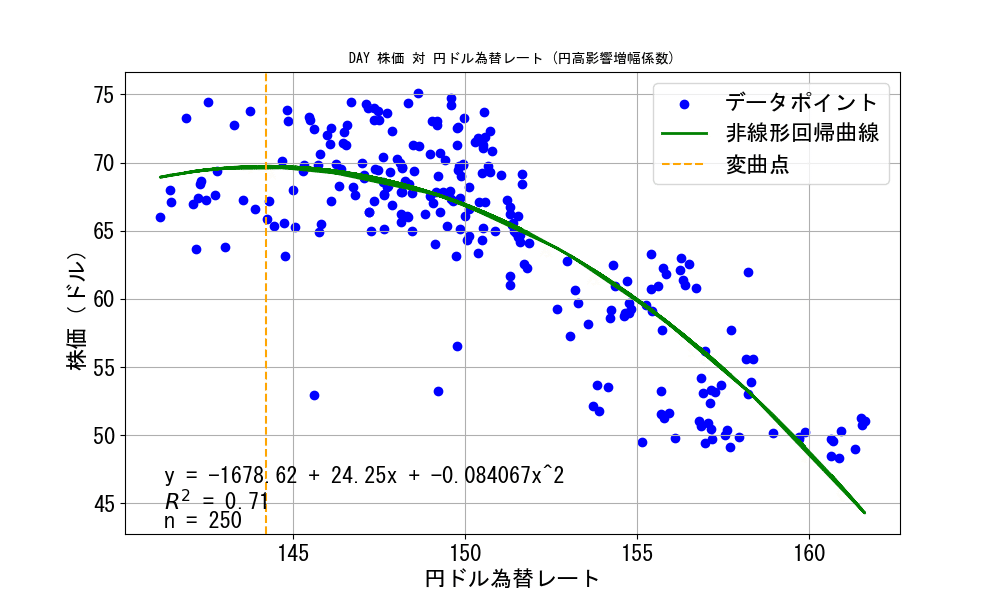

そこで、新たに「円高影響増幅係数(Yen Appreciation Impact Amplification Coefficient)」を導入し、これまでの為替レートの変動と株価の関係に加え、「為替レートの変動による株価変動量(方向)」を考えられるようにしました。

円高影響増幅係数(Yen Appreciation Impact Amplification Coefficient)の導入による銘柄選択

円高影響増幅係数

$${Y = \beta_0 + \beta_1 \ X + \beta_2 \ X^2 + \epsilon}$$

・Yは株価(ドル)

・Xは円ドル為替レート

・β1は円高感度

・β2は円高影響増幅係数

ここでの円高感度は、以前の記事で定義した円高感度とは異なる値を取るため、単純な比較は出来ません。プラスマイナスも逆転するので注意が必要です。

円高影響増幅係数を含んだ式における指標の解釈

円高感度がプラスかつ円高影響増幅係数がマイナスの場合

ある一点に近づくにつれて株価が上昇しますが、その上昇幅は小さくなります。

円高感度がマイナスかつ円高影響増幅係数がプラスの場合

ある一点から離れるにつれて株価が上昇し、その上昇幅が大きくなります。

このように、円高影響増幅係数の導入により、その銘柄の為替レート変動による株価上昇/下落がどのような形を取るのかを見ることが出来ます。

円高感度がマイナスかつ円高影響増幅係数がプラスの銘柄を、投資戦略別に選択

円安に強い銘柄

構成銘柄の散布図はこちらから。

円高に強い銘柄

構成銘柄の散布図はこちらから。

*本記事に使用したデータは全てYahoo!Financeのものです。

**分析にはRとPython、及びGPT-4oを使用しています。

***図表はご自由にお使いください。

****ティッカーシンボルは以下より取得しました。

List of S&P 500 companies - Wikipedia

この記事が参加している募集

この記事が気に入ったらサポートをしてみませんか?