世界の投資マネー、米国債に集中 22年買越額が過去最大~FRBの金融政策が世界経済を動かす~【日経新聞をより深く】

1.世界の投資マネー、米国債に集中 22年買越額が過去最大

世界の投資マネーが米国債に押し寄せている。米国外から米国債への資金流入は2022年に過去最大の規模となった。米連邦準備理事会(FRB)の利上げで投資妙味が増し、長期投資家やオイルマネーなどの資金流入が目立った。23年も積極的な投資が見込まれる。米国外の投資マネーが米国債に集中すれば、脆弱な財政基盤の新興国などから資金流出が進み、世界経済のリスク要因となる可能性もある。

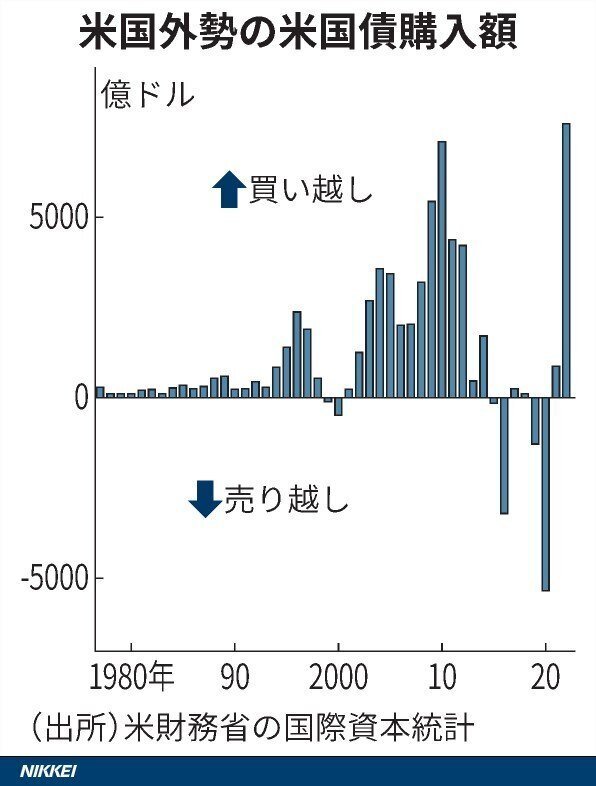

米財務省の国際資本統計によると、米国外勢による22年の米中長期国債の買越額は世界全体で7500億ドル(約100兆円)と、22年の中長期国債の発行額の約2割に相当する。これまで買越額として最大だった10年を500億ドル上回り、12年ぶりに過去最大を更新した。

米国債に資金が流入した一因は投資妙味が増したからだ。長期金利の指標となる10年物国債利回りは21年末の1.5%から22年末の3.8%まで上昇(債券価格は下落)した。債券運用では債務不履行(デフォルト)に陥らなければ、購入時点の価格で満期まで保有した場合の利回りが決まる。生命保険会社や年金基金など満期保有を前提とした投資家のマネーが利回り水準が切り上がった米国債に流入している。

23年も米国外の投資家が米国債を買う動きが続くとの見方が多い。米国の物価上昇率の低下期待から金利の先高感が一巡する一方、世界的な景気減速が意識されて安全資産とされる米国債の需要がさらに高まるとの見立てだ。「ジャパンマネー」の復活を見込む声もある。日本の財務省によると国内勢は海外の中長期債を1月に1兆円超買い越した。

もっとも、米国債へのマネー集中は今後の世界経済の波乱につながる可能性もある。20年以降の量的金融緩和で米国債利回りが低位に抑え込まれ、利回りを求めた世界の投資マネーは新興国などリスクが高い代わりに利回りも得られる市場に流れ込んだ。岡三証券の鈴木誠債券シニア・ストラテジストは「高利回りの米国債にマネーが流れ込む一方で新興国から資金流出して通貨安で経済が弱り、さらに新興国から資金が流出する悪循環が生まれかねない」と指摘する。

13年にはリーマン・ショック時に供給された緩和マネーの逆流で「フラジャイル5(脆弱な5カ国)」と呼ばれたインドネシアなどの新興国通貨が急落する場面もあった。米国債に投資マネーが集中する今回もこうしたショックが市場を揺るがす事態につながりかねないリスクがある。

要はFRBの金融政策で世界の金融経済は大きく動くということです。そこで、FRBについてみておきたいと思います。

2.FRBは世界経済に大きな影響を及ぼす

米国の金融政策を動かすのがFRBです。そのトップのFRB議長が主宰する会議で決まる金融政策を世界中が常に注目しています。

1)中枢のFRBと12の地区連銀で構成される

米国の中央銀行は「FRB(Federal Reserve Board)といい、「連邦準備制度理事会」と訳されます。ただ、米国ではFed(フェッド)と呼ばれます。FRBと呼ぶのは日本だけのようです。本記事ではFRBと書きます。

FRBの設立は1913年。1882年設立の日本銀行の31年後です。歴史が浅い理由は、米国が「連邦制」を採用しているからです。連邦制とは、強い権力を持つ地方政府を、中央政府が統一国家の代表としてまとめている分権型の国家体制です。

連邦制では地域ごとの対立などがあり、金融政策を一つにまとめてしまう中央銀行の設立に長く反発が強かったのです。しかし、恐慌や不況を何度も経験し、「金融システムの安定化のためには、中央銀行の設立が不可欠だ」という認識が高まって、FRBが誕生しました。

ちなみに世界初の中央銀行は1668年設立のスウェーデンの国立銀行「リクスバンク」です。(イングランド銀行は1694年)日銀よりも200年以上も前です。

日本では米国の中央銀行をFRBと呼びますが、より正確に理解するなら、米国の中央銀行は「連邦準備制度(FRS=Federal Reserve System)」と理解しておくべきです。

Federal Reserve Banks

連邦準備銀行

FRSとは、中枢部分のFRBと、実際に中央銀行の実務を担う12の「地区連邦準備銀行(地区連銀)」でできています。(上図参照)

12の地区連銀は、01ボストン、02ニューヨーク、03フィラデルフィア、04クリーブランド、05リッチモンド、06アトランタ、07シカゴ、08セントルイス、09ミネアポリス、10カンザスシティー、11ダラス、12サンフランシスコです。サンフランシスコ地区連銀は距離は遠いですが、アラスカ州とハワイ州も管轄しています。

2)金融危機でFRBがとった政策

FRBは定員7名の理事で構成されます。理事の中から議長1人と副議長2人を選出します。FRB議長は、経済学者出身で初の女性議長となったジャネット・イエレン氏から2018年2月にジェローム・パウエル氏へとバトンタッチされました。

FRBの任務は「物価安定」と「最大雇用」の2つを実現することです。「最大雇用」とは、FRBが金融政策によって無理なく(景気が過熱して物価上昇が加速することのない範囲で)最大限、米国の雇用を増やさなければいけないということです。これに対してECBなど他の多くの中央銀行は、「物価安定」のみ責務を有するよう法律で規定されています。

FRBの権限のうち、主なものを二つ上げます。

①プライマリークレジットレートと準備預金付利金利の決定

「プライマリークレジットレート」とは、健全性の高い金融機関に対する貸出金利で、いわば米国版の公定歩合です。2008年7月時点では6.25%でしたが、金融危機への対応で8月から段階的に、主要政策金利と連動しつつ0.5%まで大幅に引き上げられました。その後、2010年2月からは危機対応措置を解除して金融政策を正常化する動きとなり、段階的に引き上げられ、2019年3月に3.0%になりました。

しかし、パンデミックにより、金融危機の0.5%よりさらに引き下げられ、0.25%となりました。2022年3月からは段階的に引き上げに転じ、2022年2月現在は4.75%となっています。

「準備預金付利金利」とは、民間銀行が地区連銀においている当座預金の残高に対して支払われる金利です。準備預金制度で積み立てが義務付けられている分も、それを超える(超過準備)も、ともに利息を付ける対象になっています。一時0.25%まで大幅に引き下げられましたが、現在は4.65%です。

②銀行以外への緊急貸出

連邦準備法第13条に基づき、証券会社や個人などに対して緊急で資金を貸し出します。実際に2008年の金融危機の際には発動されました。

FRBは権限を最大限活用して、金融危機で悪化した景気と金融システムを回復させるために、様々な「非伝統的金融政策」(伝統的な政策金利の上下動ではない政策)を取りました。中でも、特にインパクトが大きかったのが「量的緩和」(quantitaetive easing:国債や住宅ローン担保証券などを買い入れることにより金融市場に多額の資金を供給する政策)です。QEとも略されます。

このQEは、金融危機終息後も根強く残った経済・金融市場の悪化リスクをにらみながら3回にわたって実施され、FRBのバランスシートは4兆5000億ドル規模まで膨らみました。そして、その規模を維持するために「再投資政策」が行われ続けました。買い入れて保有する国債や住宅ローン担保証券などに満期が到来するなどして戻ってきた現金を、国債と住宅ローン担保証券に再投資することにより、保有残高の面から債券市場に影響を及ぼしつつ、FRBのバランスシート規模を維持しようとする政策です。

2017年9月、金融政策の基本方針を決める連邦公開市場委員会(FOMC)で翌10月から段階的に再投資を縮小させていくことが決まりました。その後、再投資する金額の減少ペースをコントロールしつつ、市場への影響を最小限にとどめるように進められていきました。

しかし、そこに襲ってきたのがコロナパンデミックです。再び、FRBはQEの実施を余儀なくされ、金融危機以上に資産規模を9兆ドル超に膨らませました。

このコロナパンデミック以降のQEによって、資産バブルが発生し、インフレを引き起こしたといえます。2022年6月からFRBはバランスシートの縮小に転じています。

3)政策金利はフェデラルファンドレート

米国の主要な政策金利は、「フェデラルファンドレート(FFレート)」と呼ばれる金利の翌日物の誘導水準です。金融危機への対応で0~0.25%まで引き下げられた後、2015年から段階的に引き上げられましたが、コロナパンデミックで再び0.25%へ。そして、2022年3月からは急速な利上げが実施されています。2023年2月現在は4.5~4.75%となっています。

フェデラルファンドレートとは何でしょうか。米国のFRS加盟の民間銀行は、地区連銀に一定割合を預金することが義務づけられています(準備預金)。この預金が不足したり余ったりした場合、加盟銀行はお互いに融通する取引をします。

この資金取引の市場を「フェデラルファンド市場」、ここで成立する金利を「FFレート」といいます。

通常、FFレートは基本的に以下のような動きをします。

・米国景気悪化→資金需要減少→FFレート低下

・米国景気改善→資金需要増加→FFレート上昇

FFレートの誘導水準を決定するなど、米国の金融政策の基本方針を話し合って決めるのが、「連邦公開市場委員会(FOMC=Federal Open Market Committee)」です。

FOMCとは、FRB理事と地区連銀総裁12名が参加する会議のことです。政策金利など具体的な金融政策を決めるほか、四半期ごとに経済・金利見通しの作成を行います。

そして、地区連銀の代表格であるニューヨーク連銀がフェデラルファンド市場で公開市場操作(資金の供給や吸収)を行い、FOMCで決められた目標水準にFFレートを誘導しています。

・FFレートが目標よりもかなり高い→市場に資金を供給→FFレートが目標に接近

・FFレートが目標よりもかなり低い→市場から資金を吸収→FFレートが目標に接近

FOMCの議長はFRB議長、副議場はニューヨーク地区連銀総裁が努めます。FOMCで決まる米国の金融政策は、米国経済ひいては世界経済全体に大きな影響を及ぼし得るため、その動向は世界中の注目を集めています。

FOMCは会議終了後に、景気・物価状況の認識やリスクのバランス、当面の金融政策運営方針などを記した「声明文(ステートメント)」を発表します。政策変更がない場合でも、その内容の変化に何らかのヒントがないか、市場関係者は常にチェックします。

また、FOMCの簡潔な議事録(ミニッツ)は3週間後に、詳細な議事録(トランスクリプト)は5年後に公表されます。

3.ドルペッグ制の国はより大きな影響を受ける

米国の金融政策は、世界経済に大きな影響を及ぼします。その理由は、①米国が世界最大の経済規模を有する国であり、②モノとマネーの流れの中心となっており、③米ドルが基軸通貨となっているからです。

FRBの金融政策をめぐるさまざまな思惑、実際の政策変更に基づいた米国の短期金利・長期金利・株価・ドル相場の変動は世界中に波及していきます。そして、日本を含む世界中の経済に影響を及ぼします。このため、FRBはしばしば世界の中央銀行ともいわれます。

「ドルペッグ制」を採用している国・地域はFRBの金融政策をより直接的に受けます。

ドルペッグ制を採用している通貨

・人民元(事実上のドルペッグ制。2005年に管理変動相場制に移行して以来、徐々に緩くなってきている。)

・香港ドル(一定範囲内での変動を認めている)

・エルサルバドル・コロン

・パナマ・バルボア(硬貨のみ)

・中東産油国(クウェートは2007年5月に撤退)

・バミューダ・ドル

なお、マカオ・パタカは香港ドルとのペッグ制を採用しており、実質的には米ドルペッグ制を採用している状態となっている。

ドルペッグ制とは、ドルと自国通貨の為替レートを固定する制度で、弱い通貨でも安定した為替取引が行われるというメリットがあります。ただし、ドルペッグ制を採用する国・地域は、自国の金融政策を米国に合わせなくてはならず、政策金利はFRBの政策金利に機械的に連動します。

ですから、2008年後半以降の米国経済が住宅バブル崩壊で急激に悪化し、FRBがゼロ%近くまでFFレートを引き下げると、ドルペッグ制の国々の政策金利もこれに連動して低下しました。

また、コロナパンデミックでの急激な金低下、そして、急上昇はその国・地域の経済に大きな影響を及ぼしています。

4.各国経済は米国を中心につながっている

各国には中央銀行があり、自国の金利を適正な水準にコントロールし、物価や金融システムの安定に日々努めています。日本は日本銀行、米国はFRB(連邦準備制度理事会)、ユーロ圏はECB(欧州中銀行)、英国はイングランド銀行(BOE)がそれぞれ金融政策を実行しています。

中でも、FRBは米国の中央銀行であるだけにとどまらず、「世界の中央銀行」ともいわれるほど大きな影響力を持っています。

なぜなら、米国経済をコア(核)または中心点として、先進国から中国やブラジル、インドなどの新興経済諸国まで、世界中の国々の経済が、モノとマネー双方の流れによってつながっているからです。

よって、FRBの金融政策は、米国内にとどまらず、世界中の国々の経済に影響を与えるのです。

2020年からのコロナパンデミックでは、FRBを始めとして世界中の中央銀行が金融緩和、利下げを行いました。しかし、これは過剰な金融緩和といえる状況となり、世界中でインフレを引き起こしました。そして、パンデミックによるサプライチェーンの混乱、ウクライナ戦争とインフレにつながる要因が重なり、世界をインフレへと巻き込みました。

そして、そのインフレを止めるべく世界の中央銀行は利上げ政策へと転じました。金利を上げない日本と、景気悪化により利下げをした中国を除き、世界中の中央銀行が利上げへと向かいました。

結果、ドル独歩高を産み出し、日本円、ユーロといった主要通貨に対して、そして世界中の通貨に対してもドル高となって行きました。

今、世界の中央銀行の金融政策の目は米国のインフレに注がれているといえるでしょう。米国のインフレがこのままピークアウトして下がってくれれば、FF金利もピークを迎え、年来にも利下げの可能性が議論されてきます。

しかし、今、米国の雇用統計が予想以上に強かったこともあり、インフレは予想以上に根強く、簡単には下がりそうもないという観測も出ています。そうなると、FF金利のターミナルレートは、想定以上に高くなります。5%を超えることもあり得るとなります。

もし、FF金利が想定以上に高くなるようであれば、新興国のマネーは米国に吸収されていきます。日本を始めて、世界中の通貨は対ドルに対して安くなる。

FRBの政策に世界が注目していますが、FRBはインフレ動向に最も注力しています。したがって、世界の経済は米国のインフレ動向に大きく左右されるだろうということです。

FRB議長や地区連銀総裁の発言、雇用統計、CPI、CPE、これらの経済指標に動かされることが続きそうです。

未来創造パートナー 宮野宏樹

【日経新聞から学ぶ】

最新のブログ更新をメルマガで受け取りたい方はこちらから↓↓↓

自分が関心があることを多くの人にもシェアすることで、より広く世の中を動きを知っていただきたいと思い、執筆しております。もし、よろしければ、サポートお願いします!サポートしていただいたものは、より記事の質を上げるために使わせていただきますm(__)m