米財務長官、景気後退回避に自信 強い雇用統計を評価~でも、インフレと金利の行方は不透明に!~【日経新聞をより深く】

1.米財務長官、景気後退回避に自信 強い雇用統計を評価

イエレン米財務長官は6日、失業率が約53年ぶりの低水準となった1月の雇用統計について「インフレ率が著しく低下しているなかで経済は堅調に推移している」と評価した。市場には強い労働市場が金融引き締めの長期化につながると懸念する声があるが、景気後退の回避は可能だと前向きに評価する姿勢を示した。

米ABCの朝の情報番組に出演したイエレン氏は「50万人の雇用と約50年ぶりの低い失業率があれば、不況ではない」と強調した。米労働省は3日、非農業部門の就業者数が1月に前月比で51万7000人増え、失業率が3.4%に低下したと発表。市場予想を上回る雇用の強さを示した。

イエレン氏は「インフレ率は依然として高すぎるが、この6カ月間下がり続けている」と自信を示した。米連邦準備理事会(FRB)の利上げに加えて、バイデン米政権がガソリンや医療コストを引き下げる施策を実施したとアピールした。

一般的に、人手不足が長期化すれば賃金や物価の上昇率は下がりにくくなる可能性がある。バイデン大統領は2022年5月の時点で「月平均で50万人程度に達している雇用創出数が15万人に近づけば、それは回復の次の段階にうまく移行している証拠だ」と述べ、高インフレの沈静化には過熱状態にある労働市場の減速が必要だと強調していた。

2月1日のFOMC(連邦公開委員会)で、利上げ幅は0.25%でした。(短期金利のFF金利は4.25%~4.5%:日本はまだ0%~0.1%)

2.FRBの物価と金利に対する考え方を見ておこう。

・FRBの物価と金利を考える際に2つの指標が大切

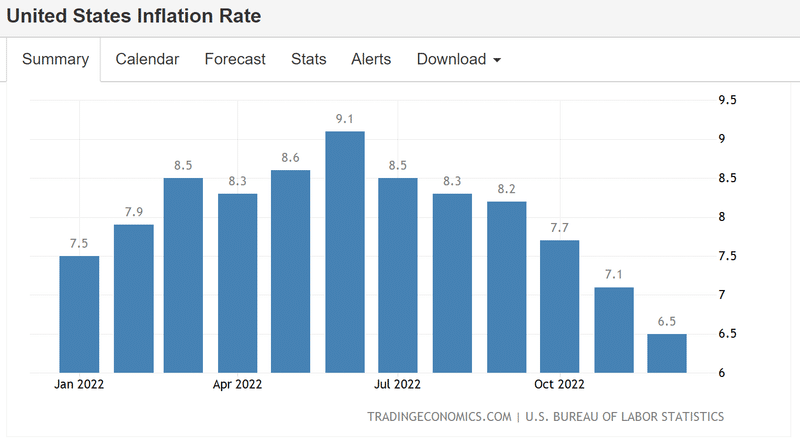

1)一つは、全品目の総合CPI(23年1月:6.5%)

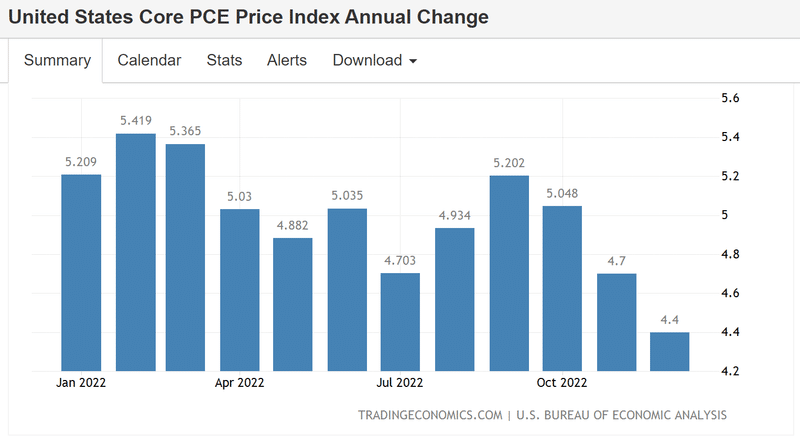

2)二つ目は、FRBが利上げの時に参照する、季節変動が大きなエネルギーと食品を除く、PCEコアデフレーターです。(22年12月:4.4%)

CPI(消費者物価指数)とPCE(個人消費支出)2つの物価指標

PCE(Personal Consumption Expenditures)デフレーターとは、米国の商務省が毎月末に発表する個人消費支出の物価動向を示す経済指標で個人消費支出(PCE)の名目値から実質値を割って算出され、消費段階での物価上昇圧力を図る指標です。プラスであればインフレを、マイナスであればデフレを示します。

PCEデフレーター=名目PCE÷実質PCE

PCEコアデフレーターとはPCEデフレーターから物価変動の大きい食料とエネルギーを除いた物価指数です。

これに対して消費者物価指数(CPI)は家計調査を基にした物価指数で、価格変動の大きい食品とエネルギーを除いたものはコアCPIと呼ばれます。

・CPIとPCEデフレーターの違いについて

①データソースの違い

労働省が発表する消費者物価指数(CPI)が都市部中心で家計調査を基にした物価指数であるのに対して、PCEデフレーターは全米が対象で企業の小売りデータが基になっている。

②計算方法の違いCPIは基準年の品目ウエイトを用いることから新製品や低価格品への代替消費が反映されないが、PCEは消費行動の変化を織り込むように調整がなされている。

③品目の相対ウエイトが異なる

医療費に代表されるような企業や政府などが対価を支払うことによって消費者が享受するサービスについて、CPIは自己負担のみ、PCEは全額が集計される。したがって、PCEは医療費データのウエイトが最も高くなる傾向がある一方、CPIは住宅費用のウエイトが最も高い(4割近い)。

以上のことからPCEデフレーターの方がより包括的で、消費者の傾向や消費の好みの変化をとらえることができると考えられます。

・FRBはPCEコアデフレーターを重要視

米国の個人消費はGDPの約7割を占めており、その物価指標は米国の景気動向を見る上で最重要視されます。労働省が発表するCPIは、発表の時期が早い(前月の結果を月の中旬に発表)ため、株式市場や為替市場などマーケットの注目が高い。一方、PCEデフレーターは米国の中央銀行であるFRB(連邦公開市場委員会)がインフレやデフレ度合いを測る指標としてPCEデフレーターを非常に重要視しており、四半期毎のFOMC(連邦準備市場委員会)でも参加者の見通しが公表されます。金融政策を左右する指標であることから注目度が高い指標です。

米国のPCEコアデフレーターは22年9月の5.2%から、22年11月の4.4%へと下がっています。このため、米国のインフレ率はピークアウトしたといわれています。

日本では逆に、生鮮食品を除く総合指数が上昇してきています。23年5月中旬の東京都区部の速報値で4.3%。日本の物価は、米国から約6か月から8か月遅れているように見えます。これは、日本独特の春闘という賃金上昇の機会が3月という習慣があるため、賃金が反映さえるのが遅れるためと思われます。

FRBは、PCEコアデフレーター4.4%を参照し、短期金利(FF金利)4.25%~4.50%と決めました。

これによって、PCEデフレーターと短期金利から見ても実質金利がプラスに浮上しました。

「実質金利=短期金利4.5%-PCEデフレーター4.4%=プラス0.1%」

インフレを生む実質金利のマイナスからプラスに転じました。

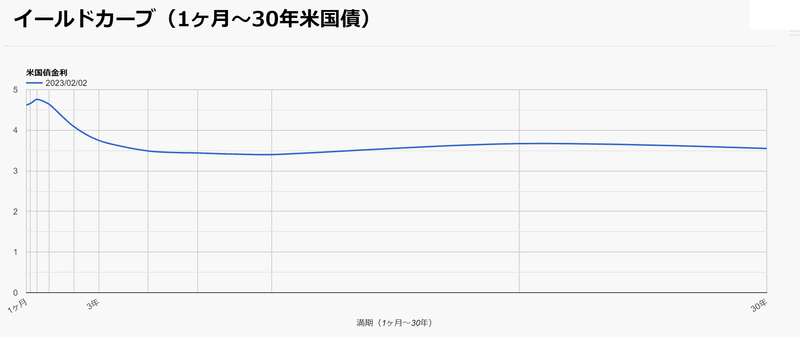

・短期金利と長期金利のイールドカーブは長期金利が低い逆イールドになっている

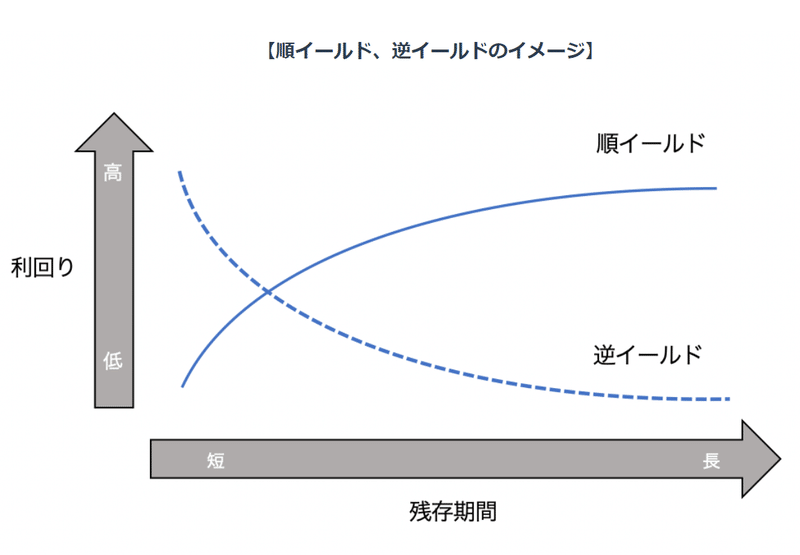

国債市場では通常、短い期間の債券の利回りが低く、長い期間の債券の利回りが高くなります。これを順イールドといいます。

一般的に、長い期間の債券に投資を行う場合は、投資資金が長期間動かせないということや回収リスクが高まるなどのリスクを追うため、利回りが高くなります。

一方で、短い期間の債券に投資を行う場合は、短期間で満期が到来し、中長期の債券に比べると、リスクは少ないため、利回りは低くなります。

これに対し、金融市場が何らかの理由により不安定になり、短期金利が上昇または、中長期の金利が大幅に低下するような事態になると、この利回りが逆転することがあります。

この利回りが逆転している状況を「逆イールド」といいます。

この逆イールドが発生しているということは、普通では無い状態であることを示しています。長期国債の利回り低下の原因は主に市場の景気後退予測からくるもので、これが短期国債の利回りを下回るということは、市場の景気後退への警戒感が著しく強くなっている状態といえます。

過去にこの長期債(10年債)と短期債(2年債)でこの逆イールドが発生した後に、景気後退に陥ったことが多く、市場では景気減速の前兆とされ、恐れられています。

株価や金価格に関係が深い「10年債の長期金利」は長期国債の売買で決まります。現在、米10年物国債の利回りは3.6%、米2年物国債の利回りは4.4%となっており、短期金利の方が高い「逆イールド」です。これは、一般的に今後の不況を示唆するものとされています。

景気が上昇に向かうときは、投資用の長期マネーの需要(借り入れ)が増え、「長期金利>短期金利」になるからです。(金融市場の経験則)。2022年から続く逆イールドが起こることは稀なことです。

日銀はYCC(イールドカーブコントロール)を行っていて、10年債金利0.5%目標としています。短期金利0%~0.1%、長期金利0.5%として、長期金利にも日銀が関与しています。

中央銀行は通常、長期金利は市場に委ねます。日銀はまだいつデフレに戻るかわからないからという理由で長期金利をコントロールしています。しかし、実際には対GDPの国債比率が230%と断トツに大きいため、市場に委ねて金利が高騰してしまうと、政府が国債の利払いができなくなる可能性があるためにコントロールしている面もあると思われます。

・物価を上げる実質金利のマイナス

前述はPCEデフレーターから見た実質金利を例にしましたが、通常、実質金利は「名目金利ー期待インフレ率」のことをいいます。この差分をあらわす「実質金利は」は長期的には潜在実質GDP成長率を示すことになります。例えば、米国において潜在名目GDP成長率が4%、長期的なインフレ率が2%とすると、潜在実質GDP成長率は4%-2%=2%≒実質金利となります。

従って、実質金利がプラスの状態は平時であれば、正常な環境といえます。

ここから、実質金利が及ぼす影響を住宅価格を例にして考えてみます。

期待インフレ率が8%、借入金が3%のとき、「支払う名目金利3%-期待インフレ率8%=実質金利-5%」となります。実質金利がマイナスのときは、低い金利で借り、上がる価格のものを買う投資または商品需要が増えます。住宅の購入では、実質金利のマイナス分の、住宅価格の値上がり益が出るからです。

実質金利のマイナスはGDPの成長がある米国経済では需要の超過(※潜在成長力(約2.5%)<需要)を引き起こします。物価は一層上がっていきます。住宅価格は、その典型例であり、実質金利のマイナスにより価格は上がります。2022年の3月まで米国の住宅価格は20%も上がっていました。

「住宅ローンの固定金利-住宅の期待上昇率=住宅ローンマイナス実質金利」のときは、ローンが増えて住宅価格は、上がる傾向が強くなります。

日本と欧州では、人口の高齢化を主因にして、GDPの潜在成長率が1%以下と低く、マイナスの実質金利でも、需要超過は起こりにくくなっています。

一方、米国では、移民の増加と賃金上昇が約5%もあり、名目経済成長率が高い経済のため、マイナスの実質金利で借り入れが増えると、インフレ率が上昇します。逆に米国では実質金利がプラスになると、インフレはタイムラグを置いて収まっていく傾向があります。(ただし、気を緩めると実質金利がプラスになり、再びインフレ率上昇が起きます。これが70年代後半から80年代の米国のインフレ)

「名目金利-期待インフレ率=実質金利」の実質金利がマイナスになると、インフレ率が上昇していきます。

この期待インフレ率は米国では、物価連動国債のBEI(ブレーク・イーブン・インフレ率)で計ります。これは市場の予測という側面があります。しかし、FRBが重視するのは実際の事情です。そのため、PCEコアデフレーターを重視しており、FRBはインフレを抑えるためPCEコアデフレーターと金利が均衡するように、短期金利の利上げを行ったと思われます。(22年12月0.5%、23年2月0.25%)

FF金利が4.25%~4.5%になると、米国のPCEコアデフレーターを使った実質金利はほぼ0%となり、物価を押し上げる要因ではなくなったことになります。

※潜在成長率について

潜在成長率とは、国内にあるモノやサービスを生産するために必要な「生産要素」を最大限に活用できた場合の国内総生産(GDP)の理論上の伸び率です。10年、20年というかなりの長期間に及ぶ平均的な成長力を規定するもので、その国の経済の実力を意味します。

日本の潜在成長率は米国より2ポイント低い0.5%付近です。総労働時間の減少傾向が主因です。(総労働時間=雇用者総数×1人平均労働時間)

日本は1人当たり生産性の上昇は1%ですが、総労働時間が年0.5%減っています。

3.米国のターミナル・レートが見えてきたかに思えたが

今後、2023年3月、4月、5月にPCEデフレーターが現在の4.4%以上に上がらないとすれば、米国のFF金利では4.5%~4.74%(次回の利上げも0.25%)が、到達点と見ることができます。

これが、「ターミナル・レート(金利上昇の終わり)」とされる米国金利です。

しかし、ここで、ビックサプライズが起きました。1月の米国の雇用統計です。

53年ぶりの低水準の失業率をマークしました。非農業部門の就業者数の前月比増加幅は51万7000人と2022年12月の約2倍、そして市場予想の約3倍に達しました。

今後、再び、インフレ率がどうなるかは、先行指標となりえる銅価格や木材価格などを見ておく必要があるかもしれません。

見えたかに思えたターミナルレートは振出しに戻る可能性も出てきました。

今回の雇用統計の強さは、インフレと金利の行方を不透明にしたと思われます。

未来創造パートナー 宮野宏樹

【日経新聞から学ぶ】

自分が関心があることを多くの人にもシェアすることで、より広く世の中を動きを知っていただきたいと思い、執筆しております。もし、よろしければ、サポートお願いします!サポートしていただいたものは、より記事の質を上げるために使わせていただきますm(__)m