FRB議長、インフレ鈍化「かなりの時間」 雇用統計受け~タカ派発言の背景を探る~【日経新聞をより深く】

1.FRB議長、インフレ鈍化「かなりの時間」 雇用統計受け

米連邦準備理事会(FRB)のパウエル議長は7日、労働市場や物価の指標で強い数字が続けば「市場で織り込まれているよりも政策金利を引き上げなければならないかもしれない」と話した。今後の金融政策はデータ次第で判断するという従来通りの姿勢を強調した。

ワシントン経済クラブの対談イベントに登壇したパウエル氏は、3日発表された1月の雇用統計について「誰も想定していない強さだった」と振り返った。そのうえで「なぜ私たちが(インフレを抑える)プロセスにかなりの期間を要すると考えているのかを示している」との見解を示した。

1月の雇用統計は非農業部門の就業者数が市場予想を上回る伸びとなり、米債券市場で金融引き締めが長期化するとの見方が広がっていた。

パウエル氏は「インフレ鈍化のプロセスは始まっているが、まだ先は長い」とも指摘した。家賃を除くサービス価格で物価上昇の加速が止まっていないことに改めて懸念を示した。2023年にはインフレ率が大幅に下がるという従来通りのシナリオを説明しつつ、その道のりは「なめらかではなく、デコボコになるだろう」と市場の楽観論にクギを刺した。

米議会で調整が難航している政府債務の法定上限の引き上げについては「結論が遅すぎた場合、(債務不履行に陥った後の)金融市場や経済を守る力はFRBにはない」と警鐘を鳴らした。

2.タカ派発言の背景

タカ派発言の背景が、労働市場の予想外の強さにあったのはもちろんですが、「株価が再びバブル的上昇することへの警戒」もあるはずです。

現在の短期金利4%台で、株価がバブル的上昇を起こすとどんなことが考えられるでしょうか。

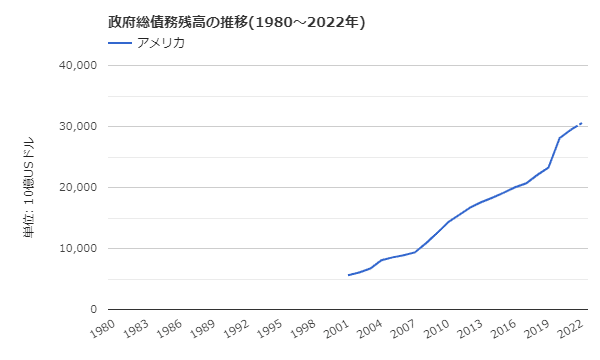

2023年3月の4.25%への利上げで、残高31兆ドル(約4,000兆円)の米国債価格は約20%下落しています。

一般には国債市場と国債価格はあまり注目されません。国債市場は中央銀行、銀行、機関投資家、ヘッジファンド、インデックスファンドが売買する市場です。個人投資家はほとんど株と通貨です。

世界金融の底流に米国債価格の下落があることは認識されていません。世界中が購入している米国債約4,000兆円の残高に対して、20%の下落は推計含み損800兆円と予想されます。

FRBは8兆ドル(約1,040兆円)の資産(米国債、住宅ローン担保証券等)を保有しています。(参照:FRBバランスシート)資産価値が20%下落すれば、200兆円の含み損です。日銀よりも先にFRBが実質上の債務超過になってしまいます。

仮に米国が基軸通貨国でなかったとしたら、国債価格が20%(800兆円)下落すれば、米国債の信用格付けは、BBB級以下に下がり、中央銀行と世界の民間銀行で米国債とドルの取引を停止しなければならないことになってしまいます。(もっとも、米国債の信用格付けに価格下落による評価はなされていないようですが)

格付けが下がらなかったとしても、今、米国債を売却した場合の時価は2021年の買い入れ価格より、平均約20%下落しています。

現在の格付けがAA+の、満期前の米国債は金融市場では時価評価での会計処理はしなくても良いとされています。しかし、BBB級に下がると、時価評価して、世界の中央銀行を含む金融機関の合計で、800兆円の含み損を計上しなければなりません。

日本は、米国財務省の発表によると、1.3兆円の米国債を保有しています。恐らく官民合わせると、2兆ドル程度保有しているでしょう。ということは、現在の含み損は4,000億ドル(約52兆円)程度でしょう。それだけの額で不良化しているということです。

しかし、今のところ、金融市場では見て見ぬふりという感じです。ここには金融危機の種がまかれていると感じます。

3.2023年、今後はどうなるか?

2023年は米国、欧州、日本、共に金利は下がらない可能性が高いでしょう。欧州と日本は米国とは逆に物価と同じように、金利も半年遅れで上昇している感じです。

EUで物価が1月に8.5%上がった際に、ECBは0.5%の利上げを行い、金利は3.0%となっています。

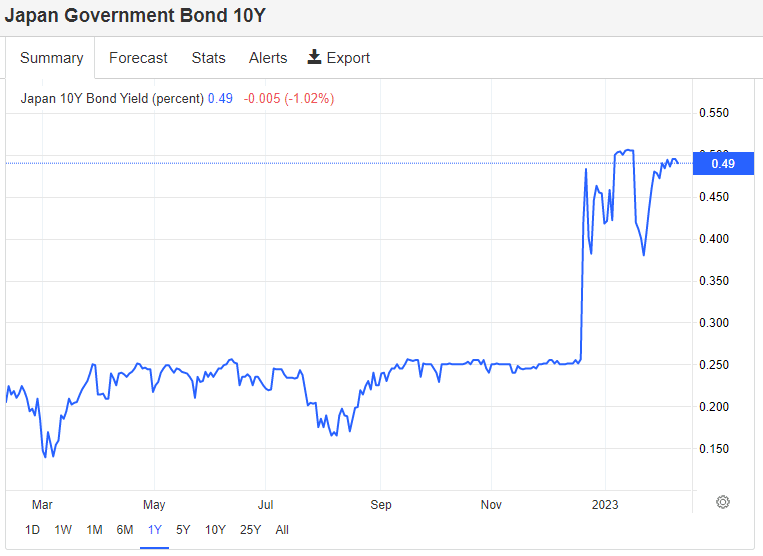

日本では23年1月の東京都区部の生鮮とエネルギーを除くコアコアCPI(米国ではコアCPI)は3%上昇ですが、短期金利は0%~0.1%、長期金利は0.5%に抑えられています。2023年の日本の物価は賃上げも見込まれるので、22年10月にピークを迎えている米国とは逆にエネルギー価格がある程度下がったとしても、上がるでしょう。

日本の金利は23年1月のコアコアCPI3%上昇との関係からすると、少なくとも2%程度でなければなりません。日銀はイールドカーブ・コントロールで無理やり抑え込まなければ上がってしまう市場金利を抑え込むのに必死です。10年債を無理に購入し、共通担保オペを駆使して必死に抑えている様子が伺えます。10年債金利は非常に不自然な動きです。

いつまで、この無理が通るでしょうか。

日本では金利が上昇すれば、日銀、金融機関、外銀が保有している1200兆円の日本国債が金利1%上がることに約8%の価格下落(96兆円)を起こします。

1200兆円の平均残存期間を8年と考え、2%まで上昇するすると、国債価格の下落を以下のように計算してみます。

(1+0.025)の8乗÷(1+0.02)の8乗=1.02÷1.17=87% ⇒ 国債価格は13%下落するということ。(156兆円)

日本の金利が2%に上がると、1200兆円の国債の半分を保有する日銀、24%を保有する日本の金融機関とGPIFや郵貯、16%を保有する海外の金融機関に合計156兆円の含み損が出るということです。

次期総裁がハト派の雨宮さんとなるのは、やはり金利を上げられない事情があるからでしょうか。

また、FRBの金利を年内に下げる見込みはかなり薄く、「市場の想定以上のターミナルレート」となる可能性も出てきています。インフレファイトはやり直しかもしれません。しかし、そうなると、米国でもFRBの含み損は拡大します。

そして、ECBも簡単には利下げはできないと言っています。当然、債券価格は下落しますので、こちらも大変かもしれません。英国では、すでに金利上昇によって、年金基金が破綻寸前に追い込まれています。

金利は簡単には下がらない。そして、予想以上に上がるかもしれません。そうなると、保有する国債の価格が下落します。これが、金融市場に想像以上のインパクトを今後、与えるかもしれません。

未来創造パートナー 宮野宏樹

【日経新聞から学ぶ】

自分が関心があることを多くの人にもシェアすることで、より広く世の中を動きを知っていただきたいと思い、執筆しております。もし、よろしければ、サポートお願いします!サポートしていただいたものは、より記事の質を上げるために使わせていただきますm(__)m