「借金システム」がちゃんとしてないと、経済は回らない(GDPとは何か、その3)

投資をしたくても……

前回、あるいは前々回でお話したのは、消費拡大によってGDPは増加するけれども、それほど大きな期待ができるものでもない、ということでした。投資の拡大がまずは必要だよ、ということをお話しました。いくら消費だけを拡大しても、お金を受け取った企業が、その資金を投資に回すことができなければ、GDPの増加は、それほど期待できません。

ここで、もう一度、「GDPの式」を思い出しましょう。

GDP=消費+投資+政府支出+輸出−輸入

ということで、GDPを構成する要素の2つ目である投資をどうやったら拡大させられるのかについて、今回は考えます。

投資に必要になるのが金融、つまり「お金を借りること」です。

ええそうなの? 借金しなくちゃいけないの? 無借金経営のほうがいいんじゃないの? と思う人は少なくないでしょう。

そこで、どこかのTシャツ屋さんの気持ちになって考えます。

サッカーで、それまで無名だったA選手が大活躍しました。この選手のTシャツを早急に作って儲けたいところです。そのためには、材料費、場合によってはこの選手の名前やイラストを使う権利の費用、などが必要になります。

手元にお金がふんだんにあればいいのですが、ない場合、どこかからお金を借りて、急いでTシャツを作らないと、せっかくの儲ける機会を失ってしまいます。

仮にお金がソコソコあったとしても、「新たなパンデミックでまたステイホームになる」などというリスクはゼロではないことを考えると、そのための現金は手元に置き、先に借金して、どの業者よりも早く選手の権利関係を取得したほうがよさそうです。

材料を仕入れる、権利関係を抑えるためにお金を使う……こうした、儲けるための支出が投資です。そして、その投資のためには、お金を借りることが何より必要であり、そのためのシステムである金融がなくてはならないのです。

金利を下げることよりも大事なこと

経済学の入門書には、必ず「金利が下がれば投資が増える」という主旨のことが書かれています(ふつう「金利」は「利子率」と表現されます)。[金利を下げること=お金が借りやすくなる]わけですから、不況脱出のためには金利を下げて投資拡大を促し、GDP増加を図ることが求められます。

しかし。

そもそも、お金を借りるシステム、つまり金融システムが未整備であれば、金利うんぬんに関係なく、投資資金を借りることは難しくなります。

そのため、金融システムを整備することが、金利うんぬんの前に必要なのです。個人企業、零細企業でも、確実なチャンスがあるときに、投資資金を借りられるシステムです。

いま途上国で普及しつつあるシステムが「マイクロクレジット」というものです。国によっては、低所得の人々に、日本円で数百円〜数千円単位で貸し付けたりします。それをもとにこじんまりとした駄菓子屋さんを作り(これは投資ですね)、ささかやに儲けて返すと、もうちょっと多めに貸してくれるので、ちょっと多めに商品を仕入れて儲けを増やし、お金を返すと……そういったことで、途上国の投資拡大によるGDP増加をめざす(だけではないのですが)、これがこうしたシステムです。

そのことから考えても、投資にとって、金融システムの整備がいかに必要なのかがわかります。

2つの金融システム

金融システムには、大きく分けて2つのものがあります。

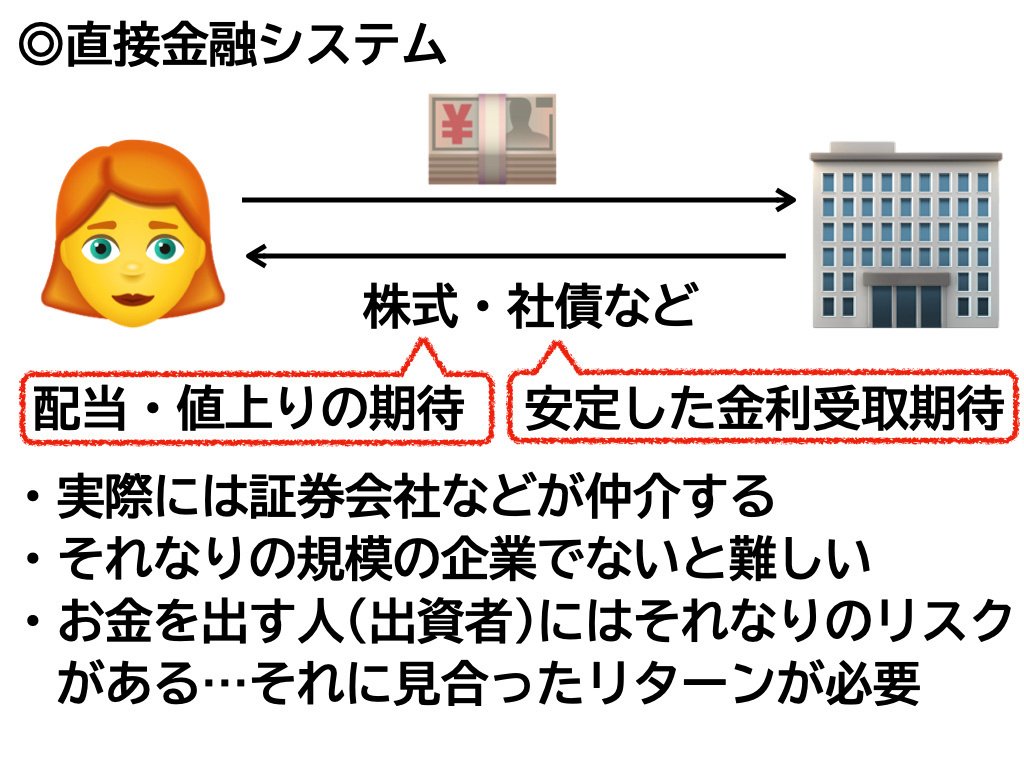

1つは直接金融システムです(直接金融)。お金を持っている人が、企業などに直接お金を出します。出資する場合は株式を、一定期間後にお金を返して欲しい場合は社債を、それぞれ企業から買います(社債は、約束の日時になったら企業が買い戻してくれます。つまり社債を買うことは、その会社にお金を貸すことと同じです)。実際には証券会社などが間に入ってくれます。

もう1つは、間接金融システムです(間接金融)。お金を持っている人は、銀行などの金融機関に預金しますよね。その預金が、企業に貸し出されるというものです。

それぞれのメリット・デメリットなどは、イラストを見てください。またいずれ別の機会に、もう少し突っ込んでお話をします。

どこの国でも間接金融システムによる資金調達が大きなウェイトを占めているようです。企業に関する情報(借金をちゃんと返せるのかどうか、とか)をあまり持っていない人々は、銀行に預けたほうが確実にリターンを得ることができるからだと思われます。

もっとも、銀行も儲けを目的とした私企業ですから、銀行から借りられない個人企業や零細企業もたくさんあります。そのため、政府系の金融機関があります。ここが何かしらで集めたお金を、おもに投資資金として、こうした企業に貸し出しています。

反対に、情報をしっかり持っている場合は、直接金融システムのほうが、リスクは高くなるもの(貸した企業が倒産したら、大変なことになりますね。そこまでいかなくても、買った株式の株価の大きな値下がりなど、ソコソコあることです)の、高いリターンを期待できます。

日本でもここ20年くらい、直接金融システムによる資金のやりとりが増えている傾向にあります。情報を持っている人や、それを提供するメディアが増えたからでしょうか(このお話もどこかでまたしなければなりませんね)。過信は禁物ですが。

さきほどお話したマイクロクレジットの多くは間接金融システムです。銀行、あるいは同じような金融機関が中心となって、預金などを資金として貸し出しをしています。ただ、低所得の人々に貸すという性質上、募金なども資金になっているようです。

一方、クラウドファンディングは直接金融システムといえます。画期的な商品やサービスの生産や提供のための投資資金を、インターネットを活用して、広く浅くな感じで直接集め、リターン(商品やサービスなど。場合によっては「お礼状」みたいなものもあるので、募金のようにも見えたりします)を、これも出資者に直接渡すしくみです。その間に入ってくれるのが、ここでは証券会社ではなく、クラウドファンディング専門の会社なわけです(だから近年、証券会社も動き始めていますね)。

ともかく、

いくら金利を下げるとか、いろいろとテクニカルな政策論を論じたところで、金融システムが欠如していたり、うまく機能していなければ、国全体の投資が思うように拡大せず、GDPも増えない、ということを理解しなければなりません。

もちろん、「私は情報を持っているから、ハイリスク・ハイリターンの投資をしても大丈夫!」でほんとうに大丈夫なのかということもありますよね。投資資金が泡と消えてしまっては、GDP増加には行き着きません(その前に多くの「被害者」が生まれますが)。

そのためにも、怪しい投資情報を出回らせないようにすることはもちろん、企業についての正確な情報を、人々にきちんと行き渡らせるシステムづくりも、金融システム充実のためには必要です。

また、預金を預かる銀行の経営についても、法整備はもとより、国民による十分な監視、またはそれを可能にするシステムの構築なども、大事なことといえます。

バブル崩壊後、国民の知らないところで銀行の経営が行き詰まっていたのに、国民はその情報欠如のため何も要求せず、したがって政治家も何もせず、その結果、銀行の倒産→経済の停滞→「失われた20年」となった、ということを忘れてはなりません。

この記事が気に入ったらサポートをしてみませんか?