ダイニーが Tier1 グローバル投資家から「74.6億円のシリーズB」を実現した方法

はじめに

まず、先日の「1塁打」投稿について、想定以上の反響や様々な意見を頂けたことに驚き、また感謝しております。

今回、ダイニーはグローバル投資家から74.6億の調達をしました。

— 山田真央|ダイニー (@maochil) September 26, 2024

ようやくシードステージに立ったように感じます。

今の思いの丈を note にぶつけてみたので、読んでもらえると嬉しいです。https://t.co/6JHEDhwOWT

予想していた方もいた通り、このブログポストの一番の目的は以下のようなものでした。

「資金調達リリース直後の最も注目度が高いタイミングで、もう一発、IT業界に認知されるようなことを行い、採用に活かす」ということ。

そのため、何よりもインパクトを重視しました。語調は強く、文体も敬愛している三島由紀夫に寄せ(笑)、敢えて文学的な表現、リズムを取り入れました。

その甲斐もあってか、投稿後2日間で、狙った通りの「自己応募して頂ける求職者数の増加」が実現できました。

あと、野球クラスタの皆様、ご指摘ありがとうございます。野球に詳しくないばかりに、本来であれば “Single Hit” の翻訳を「単打」とすべきところを「1塁打」にしてしまいました(2塁打、3塁打は言うのになぜ1塁打は言わないんだ?という問いはそっと胸にしまっておきます笑)

また「どうすればグローバル投資家から多額の資金調達ができるのか」をとにかく知りたいというメッセージも、何人もの起業家の方々よりいただきました。

想定以上に多くの方に質問をいただいたため、皆様にしっかりとお返事ができていないのですが、私が考える結論はシンプルです。

1 )良い事業を作る

2 )CEO が直接話す。CFO に任せない

3 )強気で交渉する

この3点につきます。

また、2番目に多かった質問が「CFOはどんな経歴の人か?」というものでした。

結論から言えば、ダイニーには CFO は存在しません。何なら COO もいません。今回のラウンドは、グローバルの基準ではシード / シリーズAレベルで見られていたため、 CFO は不要でした。投資家からも CFO、COO の不在について質問されることすらありませんでした。

むしろ辣腕の CFO の存在より「経営陣を筆頭にメンバーが資金調達に本気でコミットする」こと、「どんな局面でも自信を持って相対し、 DRI がしっかりと英語を話し、信頼感を醸成する」ことの方がよっぽど重要ででした。

多く寄せられた2つの質問に簡単に答えてみましたが、実際にはもっと多くの質問をいただいていますし、他にも様々な疑問をお持ちの方も少なくないかと思います。

本当であればそのひとつひとつにお答えしたいという気持ちがあるのですが、流石に現実的ではないので、この記事の筆を執っています。

前回のポストでは、発破をかける意図もあり、敢えて日本のスタートアップ産業に対して批判的なスタンスでお話をしました。

しかしそれもまた、日本のスタートアップ産業のため、という思いから来たものであるとご理解いただけるとありがたいです。私個人の想いとしては、何かを発信することで、微力ながら日本のスタートアップ産業の発展に対して貢献をしたい、というのが本音です。

そのためにも、今回の体験を多くの人が共有できる形で残すことに意味があるのではないかと考えています。

特にダイニーは、シリアルアントレプレナーが経営しているわけでもなければ、キラキラした経歴の CxO もいない、CEO も CTO も大学からそのまま創業している完全なる First Time Entrepreneur です。

起業家全体の中で見ると、明らかに「優秀」とは言えないクラスタ出身であるからこそ、他の方々でも再現性の高い、やり方さえ分かってしまえば再現可能な道筋をたどって来たのではないかと考えています。

つまりは、向こう数年間、同じようなフェーズのスタートアップの Playbook になれるような記事を作る。それが私の狙いです。

これらの前提を踏まえた上で、具体的にどのようなプロセスで進めていったのか、備忘録的に記載しようと思います。

(あくまで、ダイニーの今回の調達の裏側を参考としてまとめたものなので、全てが共通して全企業における正しいプロセスではないと思っていますが、今後グローバル投資家から調達をしたい方にとって、少しでも有益な情報となれば、嬉しいです)

Q&A

経営者の皆様方におかれましては、「16,000字のブログなんて読んでいる暇ねえよ!」と思われることは百も承知なので、LinkedIn やメッセンジャーでたくさん頂いている質問と合わせて、先に Q&A 形式でいくつかの疑問について記載できればと思います。

Q1、「で、バリュエーションはいくらなの?」

正確な数字はお答えできませんが、後述の通り、投資家各社からのオークション構造を作り、Growth Adjusted Multiple ベースで交渉しました。

50社くらいのグローバルインベスターと話しましたが、彼らが口々に言っていたのは、「アーリーステージのスタートアップなのに、マルチプル 10x しかつけないのは、おかしいのでは?」とのこと。「数千億~1兆円企業になるなら、数十億単位のバリュエーションにこだわる意味はないのでは?」とも言っていました。

Q2、「やっぱり、英語喋れないとだめ?」

だめです。経営者こそ、最も投資すべきなのは英語学習だと感じます。

そもそもダイニーは2022年からグローバル化を見据えて、毎月の取締役会を英語で行ってきました。

また、メインでプロジェクトに関わっていた私は海外滞在経験も長くほぼネイティブレベルで喋れますし、Jorel はネイティブです。CTO の大友も、以前から英語のコーチをつけて毎日強度の高いディスカッション・交渉レッスンを受けており、グローバル投資家と 1on1 で十分にコミュニケーションを取ったり、グローバルタレントと給与交渉をしたりできるレベルです。

他にも、チームには帰国子女が何名かいます。

グローバル投資家とは、交渉は難しくとも、最低限、事業の説明や Q&A ができるくらいには意思疎通ができないと、信頼関係を構築するのは難しいと感じました。

Q3、「CFO 必要?どんな人?」

上述しましたが、グローバル視点で見ると、シード〜シリーズA規模なので、「絶対に必要」とまではいかないと私は考えています。

CEO が全てのプロジェクトを降りて、死ぬ気でコミットしつつ、モデルを作れて予実管理ができるメンバーがいれば、なんとかなります。ダイニーは幸運にもモデル側にフルコミットできるメンバーがいました。

より複雑性の高いビジネスをしており、テクニカルなストラクチャーを組んだり、セカンダリーをディールに大きく組み入れたりするのであれば、そういった金融取引に強い CFO は必要かもしれません。

(ダイニーでは、調達した資金を上手に使ってくれる 且つ 次のラウンドを実現してくれる凄腕の CFO を募集中です!)

Q4、「何カ月くらいかかった?」

最初のコンタクト(メール)から、TS が出るまで、概ね3カ月くらいです。

Q5、「交渉は円ベース?ドルベース?」

VDR は全て円ベースですが、参考までに Pitch Deck にはドルベースの数字を記載しておきました。

投資金額および時価総額の交渉は全てドルベースです。ダイニーはドルベースで評価されている会社になったので、為替の影響を大きく受けます……。

Q6、「アメリカに行って直接会話した?」

していません。基本的には全てオンラインで、DD の一環で先方が日本に来てくれました。

後述しますが、オフィスでチームメンバーとも対話するのみならず、ダイニーの加盟店に実際に足を運んで、プロダクトを体験したり、業界を理解してもらったりもしました。

Q7、「Pitch Deck は何ページ?」

Pitch Deck 自体は15〜20ページです。10分でプレゼンテーションを終えて、残りの50分を同期的なディスカッションに使いたかったので、とてもシンプルにしました。

あとは、DD 中に先方からもらった質問を蓄積していって、Q&A リストをスライドで作ったりもしました。

Q8、「どのラウンドからグローバルを考えれば良い?」

事業の内容、向き合っている市場次第ですが、日本市場だけを見ているのであれば、ARR 10億円を超えたくらいからで良いのではないかと思います。

Q10、「何社にアタックして、何社からオファーをもらった?」

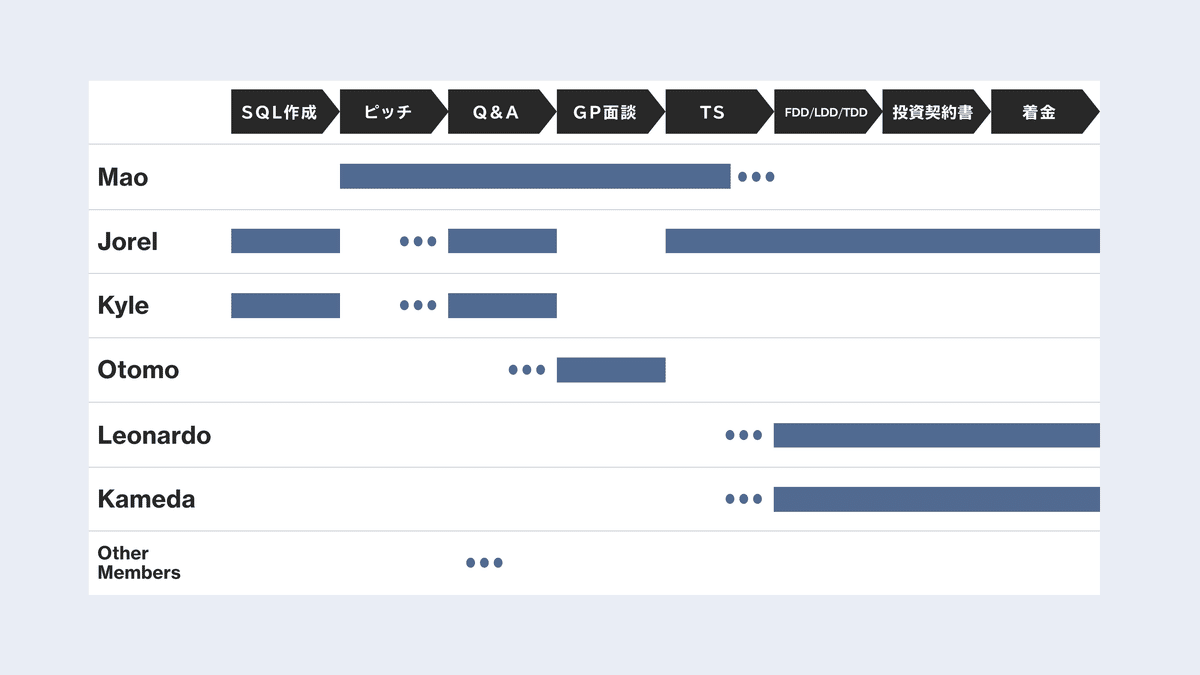

他にも「ファネルを教えてくれ」という声が多かったので、出してみました。

Q11、「どうやって Tier1 グローバル投資家と繋がるの?」

ダイニーの場合、特に大きな貢献をしてくれたのは Kyle です。グローバルなスタートアップエコシステムの中心にいて、いわゆるインナーサークルにしっかりと入り込んでおり、数々の Tier1 投資家の “GP クラス” を紹介してくれました(メンバーレイヤーではなく、GP レイヤーです)。

また、LinkedIn などで、英語の発信を行うことも効果がありました。ダイニーの場合は、グローバル層に向けて LinkedIn 発信をしたら、それなりの数の投資家からアプローチが来ました。

他にも、日本の投資家であれば、Globis Capital Partners さん、Coral Capital さん、ANRI さんなどは、複数のグローバル投資家との繋がりがあると思います。

実際にダイニーのフォローアップ投資家として参画してくれた、元 Light Street Capital パートナーの Jay は、Coral Capital の James から紹介してもらいました。

Q12、「Kyle って何者?」

ANRI の中路さんのツイートを参照ください。

【Kyleについて】

— ナカジ ❘ VC (@nakajish) September 28, 2024

何人かからKyleって何?ファンド?みたいなことを聞かれたので、一端メモっぽく記載しておきます。

・Kyleは人の名前で、Thrive capitalの子ファンドであるEclectic Managementの人です。… https://t.co/4cfzQTqK6W

個人的に Kyle のリスペクトしている点は、市況が最悪だった際に、日本の投資家が一切リードするリスクを取らなかったところを、しっかりとリスクを取ってラウンドを成立させてくれたこと。あれがなかったら、間違いなくダイニーは倒産していました。

また、今回のラウンドも含めて、1号ファンドの約25%をダイニーに張るという大きなリスクテイクをしていること。「ホームランが出そうなところにフルベットする」という大胆なリスクの取り方に、いち経営者として、尊敬の念を抱いています。きっと、ものすごいリターンが出るでしょう。

Q13、「グローバル投資家と日本の投資家の違いは?」

色々とありますが、個人的に最も印象に残っているものを紹介させてください。

GTM について、日本の投資家が好むロジックは、「セグメントを複数(5個くらい)に分ける」「各セグメントごとに最適化された GTM 施策を用意する」「5施策とも並列して回し、平均 Payback 12カ月以内で小さくリーンに攻めていく」というもの。ある種、賢いコンサルタントが好みそうな GTM です。

一方で、グローバル投資家の目線としては、「Payback は24カ月で良い」「それよりもまとめて1発の施策で数万店舗ペネトレーションできる施策を用意してくれ」というものでした。

よく「再現性」という言葉が日本では使われていますが、グローバル投資家の目線をキーワードでまとめると、 “Predictable” “Scalable” “Reproducible” の3つになるかと思います。

Q&Aはここまでです。

ここからはより具体的に、僕らがどのように今回の資金調達を実現したか? 9つのステップに分けて、詳しく解説していきます。

①事前準備編

前回の資金調達の直後から、今回の資金調達は「Tier1 グローバル投資家」を対象に「大きな金額」の調達をしようと考えていました。

そのため、ダイニーは2022年から、粛々と仕込みと準備をしてきました。

英語が喋れないメンバーはいたものの、取締役会は英語に変更をし、2年間を通じてグローバルな環境の移行の準備をしました。

英語で対話ができるグローバルな環境の必要性は上記のとおりです。

また、調達直後で資金ニーズはないとはいえ、グローバル投資家がどのような観点で KPI を見るのか知りたかったこともあり(資金調達直前に KPI の準備はできないので)、既存 VC から繋いでもらったり、自分たちから LinkedIn で連絡をしたりして、「緩めの IR 活動」を続けてきました。

加えて、2023年には2週間ほど渡米し、カリフォルニア、ボストン、ニューヨークで、それぞれグローバル投資家や、best in class なスタートアップ(Toast, Airbnb, Notion, Figma, Stripe など)のリーダーシップや CEO とお会いしてきました。特にボストンでは Toast のオフィスを訪問し、CEO と直接お会いできたことは大きな学びになりました。

Toast 本社に訪問して CEO に会ってきました😆 pic.twitter.com/a2fxrUCec9

— 山田真央|ダイニー (@maochil) July 27, 2023

現在の Toast の雰囲気がどのようなものかを理解するだけではなく、彼らが過去どんな失敗をし、どのようにスケールしてきたかを、生の言葉で、現実感のある状態で聞くことができた点は、とても刺激になりました。

更に、Grab にてこの4月まで President を務めていた Ming Maa とオンラインでお話をさせていただき、数兆円企業にまで上り詰めたその経験の一端のインストールを図ったりもしました。

4月まで Grab の President (≒ 社長) を務めていた Ming Maa と mtg する機会があったので、語って頂いたことを抜粋して共有。

— 山田真央|ダイニー (@maochil) June 24, 2024

(スクショがめちゃくちゃ目を瞑っている😂)

***

Q. Product Background CEO から Commercial CEO になるには、どのような学習・進化をしていくと良いか?

A.… pic.twitter.com/bq0n1Hb7vP

振り返ってみると、足元をしっかり固めて事業を進めながらも、高い視座を絶えず持ち続けられるよう、様々なアプローチを続けたように思います。

こうした一連の体験から得られた知見をもとに、2024年4月を「シリーズB 資金調達の PJ 開始」と策定し、理想の KPI や、定性的な状態を定義し、準備を続けてきました。

特に資金調達前の6カ月くらいは、受験勉強期間のようなもので、数字をしっかりと作り込みにいかなければならない期間です。

代表として、全社にもきちんと資金調達について、一連のプロセスを説明し、「数字を綺麗にしないといけないから、負担をおかけします」というコミュニケーションを続けてきました。

(数字は一部マスクしていますが、下記画像のような内容を全社会議などでしっかりと全メンバーに通達しました。)

こうしたコミュニケーションが奏功したのか、全チームメンバーが頑張ってくれて、結果、しっかりと事業計画をミートした状態で(なんなら上振れした状態で)資金調達直前の四半期の数字を作ることができました。

事前準備編学び・反省

[Good] (当たり前だが)ラウンド開始の1-2年前から準備を開始した

[Good] 取締役会を英語にした

[Good] 全社にしっかりと現状と目標を共有した

②PJ 組成編

2024年4月1日に資金調達活動を開始しよう、ということを決めていたのですが、ダイニーには、CFO も COO も存在しないので、とりあえず Chief of Staff の Jorel に Interim CFO のような形で責任を持ってもらい、全体のプロジェクトを進めていきました。

プロセス全体と、各プロセスにおける DRI は下記のように設定しました。

ちなみにこの際のランウェイは10カ月で、概ね4~6カ月くらいで資金調達活動をクローズするスケジュールを引いていました。

PJ 組成編学び・反省

[Good] プロセス全体を設計し、各プロセスに対して DRI をつけた

[Good] ランウェイは 10カ月で調達活動を開始した

[Good] VDR および Pitch Deck はラウンドオープンの4週間前くらいから準備した

③マテリアルの作成編

資金調達活動において必要なマテリアルは、大きく3種類です(後半になると他の書類も必要ですが)。

・Data Room(VDR)

・Pitch Deck

・アタックリスト(SQL)

ダイニーは、4月1日のラウンドオープンまでに、上記3つのマテリアルを用意しました。

特に新規投資家向けの VDR の準備は骨が折れ、Jorel を中心に尽力してくれたメンバーには大きな負担をかけてしまいましたが、Pitch Deck もあわせて各部署のメンバーも巻き込みながら、なんとか3~4週間で作り上げました。

VDR について、大事なのはモデルです。Jorel がバリュエーションモデル全体の構築をリードしました。かなり大胆かつ野心的なバリュエーションを狙っていたのですが、現在の資本市場とのバランスを上手に取りながら、投資家にとって合理的な IRR に着地するように、ある種バックキャスト的に作成をしました。

VDR のファイルサイズ自体は、50個のスプレッドシートのタブで、10MB 程度でした。内訳としては、40%が Raw Data、50% がキャッシュフローモデル、10% がその他の分析です。

Jorel を中心に Data Ops チームの Matsuo さんと綿密に連携をしながら、受注率や Win Rate、飲食店の地域分布やリード数など、様々なデータを可視化しました。

加えて、各投資家がダイニーのプロダクトにアクセスし、使い倒してもらうために、専用のデモアカウントを各プロダクトで用意をしました。PdM チームの Takemoto さんにも大いにご協力をいただきました。

Pitch Deck について、基本的な思想は、ピッチは5~10分で終えて、残りの50~55分を同期ディスカッションに使おうというものでした。そのため、なるべく必須で伝えるべき要素だけにスライドを絞り、最終的なスライドの仕上がりは 15~20枚程度でした。

また、文章自体も読んでもらいやすいよう 5 sentences くらいに絞りました。

グローバル投資家からすると、ただでさえ文化もビジネスも違う国なので、なるべくシンプルな情報とシンプルなエクイティストーリーが望ましく、とにかく「最小構成」を意識しました。

スライド作りの全体は、私自身がリードし、Jorel が作ってくれたモデルから数字を引っ張ってきました。

非常に忙しい中で手伝ってくれたデザインチームの Akane さん、本当にありがとうございます。

アタックリストについて、私たちが意識した点は、冒頭で書いた通り「Tier1 グローバル投資家」「大きな金額」になります。

そのため、とにかく世界に目を向け、超一流の VC やファンドを中心にリストアップしました。チケットサイズ、フォーカス地域、飲食業界の経験、FinTech の経験、日本への Private / Public の経験、グローバル市場へのエクスポージャーなどを変数におき、ランク付けしました。

結果、約300社ほどの投資家をリストアップすることができ、SQL としました。

そしてこのアタックリストをもとに、カンバン / パイプライン管理をして、調達活動のプロセスを進めていきました。

ちなみに、VDR と Pitch Deck に加えて、AOI や前回ラウンドの書類、その他の会社情報のドキュメントなど、基礎情報として必要なものはすべてパスワードつきの Dropbox に格納しました。

NDA を交わした投資家にのみ Dropbox URL を共有し、どの投資家がファイルを開いたのかなどをトラックしていました。

この辺のロジまわりの準備は Leonardo が大きく活躍してくれました。

マテリアルの作成編学び・反省

[Good] VDR, Pitch Deck, SQL を、チームメンバーを巻き込みつつ、~4週間で用意した

[Good] モデル作成は、諸説あるが、投資家にとって合理的な IRR に着地するように、ある種バックキャスト的に作成をした

[Good] Pitch Deck は長くても10分でプレゼンが終わるような最小構成にした

[Good] SQL は300社ほどリストアップし、各変数をもとにランク付けした

[Good] 一連の DD 書類セットは Dropbox に入れ、URL で共有した

④ピッチ編

300社をリストアップしたあとは(言い方は失礼ですが)Tier3 の投資家からアタックしました。

社内には誰もこの規模の資金調達をしたことがあるメンバーはいなかったため、まずは自分たち自身が、どのような目線でグローバル投資家から見られているのかを把握する必要がありました。

これはピッチ自体の練習にもなりましたし、様々な角度からの具体的な質問をもらうことで、日本とグローバル投資家との目線の違いやリターンに対する期待値の違いなど、多くのことを学ぶことのできる好機となりました。

ピッチにおける布陣としては、フロントエンドに私が立ち、バックエンドに Jorel が立ちました。基本的には2名で参加し、私がピッチ及び事業に関する Q&A に対応し、Jorel がモデルに対する質問に回答しました。

役割分担としては非常に理想的だったと思います。

もちろん、CEO として、モデルの細かい部分まで認識しておくのは重要なことですが、この規模になってくると当然複雑性も増す(当社はコンパウンドスタートアップなので、レベニューラインがすでに複層化しており、ただでさえ難解なモデルがより複雑になった)ため、最低限の事業のレバーは抑えておきつつ、より解像度の高い戦略や市場、顧客やプロダクトに対する手触り感を持った方が良いと考えます。

逆に、CFO 的なポジションの人がモデルを隅々まで把握し、どんなレバー、どんなシナリオがあり、どのくらいお金をどこに注ぐとどう伸びるのか、あるいはどこにリスクがあるのかなどを、自分の言葉で当意即妙に語れるようになることが改めて重要であると感じました。

同様に、CFO であっても解像度の高い戦略や市場、顧客やプロダクトに対する手触り感を持った方が理想的ではあるのですが、現実問題、モデルに集中してもらう必要があり、役割分担を綺麗にしておくことが肝要でした。

投資家との MTG は大半がカリフォルニア及びニューヨークで、残りが英国及びヨーロッパ、香港、中国、シンガポール、といったタイムゾーンでした。

カリフォルニアは早朝、香港・中国・シンガポールは日中、英国及びヨーロッパは夕方から夜、そしてニューヨークは深夜という、非常にハードなスケジュールでした。

「もともとハードワーカーだし、行けるっしょ」という気質で無対策で臨みましたが、連日の深夜・早朝コールによる肉体的な疲労に加えて、非常にクリティカルかつデリケートな質問に対して当意即妙に回答し続けることによる脳内疲労が合わさり、後半はかなり疲弊していました。

とはいえ、社内のメンバーの前では、そんな素振りはおくびにも出すわけにはいかず、空元気で気丈に振る舞いつつも、内心は早く終わってくれと、ずっと思っていました。

後述の Commercial DD と合わせて、概ね2~3カ月くらいでピッチ + DD 対応をしたので、過去に戻れるとしたら、おそらく米国2~3カ月滞在しながら、投資家対応をすると思います。

次の資金調達は間違いなくそうします。そのくらい連日の睡眠不足による負債は大きかったです。

ピッチ編学び・反省

[Good] Tier3 の投資家から Pitch していくことで、練習にもなり、自信が付くと同時に Q&A リストも溜められた

[Good] CEO / CoS で役割分担をして、それぞれの領域における練度を最大限高めた

[More] 深夜や早朝の MTG が多く、とにかく日中に眠かった。他の重要な仕事に手がつかなかった。2カ月位、米国に滞在して、米国タイムゾーンで仕事をすべきだった

⑤Commercial DD 編

ピッチをしたあとは、各社と NDA を締結し、メールでやり取りを開始しました。1通あたり概ね10個くらいの質問で、全てに対してしっかりと回答を返していきました。

投資家1社につき、平均5~6往復程度の Commercial DD をメールで行い、ライトなものは WhatsApp に移行して、かなりカジュアルにやり取りをしました。

Commercial DD フェーズにおいても、同期的な MTG を投資家1社につき 3~4回程度行いました。プロダクトや大枠の戦略については私が、モデルについては Jorel が、ピッチの際と同様に対応し、開発体制やロードマップ、技術的な質問には Otomo さんが入りました。

投資家によっては、より具体的な足元のオペレーションも知りたいとのことで、現場の DRI とコミュニケーションを取りたいとおっしゃるファームもいくつかありました。幸いなことに、現場の DRI の大半が英語を話せたので、私や Jorel が通訳として入りつつも、基本的にはメンバーの方々に英語で話してもらう機会を見せることができました。

かなりマニアックな投資家から、エンジニアのマネジメントや QA について聞きたいと言われたことにもびっくりしましたが、それ以上に Urayama さんや Gaku さんが普通に英語を話せることにも驚きました(なんと Gaku さんはフィリピンで自分で飲食店経営もしている!!!!)

また顧客インタビューも積極的に実施しました。事前に関係性の深いクライアントさまに対してインタビュー協力の申し出をしておき、想定質問・回答も作って共有しておいたことで、スムーズにインタビュープロセスを進めることが出来ました。改めて、感謝の念にたえません。

こうしたコミュニケーションスタンスもあって、ダイニーはグローバルな会社として、世界中のスタートアップと横並びで評価してもらえたのだと考えています。

振り返ってみると、想像以上に「時差がある環境での日程調整」は大変でした。このあたりは、主に Jorel が担当してくれたのですが(私も一部行いましたが)、かなり骨が折れる一方で、日程調整自体の成果は大きくないので、一時的に3カ月限定で「英文メールが書ける日程調整アシスタント」を雇用しておくべきだったと感じます。

巷にあるオンライン秘書的なサービスでも十分にワークしたと思われます。

また、日本と北米社会とでは特に顕著に、商慣習的・文化的な差異が存在しているため、ピッチした投資家のうち、10社以上が実際に来日し、ダイニーの一連のプロダクトを、オフィスや加盟店において使っていただき、解像度を高めてもらいました。

1社あたり、同期的に3~4時間ほど、対面でお話をすることは、純粋なプロダクト理解・業界理解を深めるという目的以上に、信頼関係の構築に大きな意義を持ちました。

ちなみに、この過程でどこからか噂が漏れたのか「〇〇社がダイニーを DD しているらしいけど、本当?」「〇〇社がダイニーに投資すると聞いたが、本当?」というゴシップ的な連絡がたくさん来ました。日本の起業家からも日本の VC からも来ました。皆さんどこで知ったんでしょうか……。

資金調達のプロセス自体、ここまでは順調に進んでいたものの、万が一のためにもローカル VC の皆様からの調達も検討しておいた方が良いと思い、このタイミングから、5社くらいの日本の VC の皆様ともコミュニケーションを開始しました。

Commercial DD 編学び・反省

[Good] 事前に顧客に対してインタビュー協力の申し出をしておいた。また、想定質問・回答も作って共有しておいた

[Good] 来日した投資家と加盟店に行き、プロダクト理解・業界理解の醸成はもちろん、信頼関係の構築もできた

[Good] 現場のメンバーを巻き込み、具体的なオペレーションや課題、ロードマップについて、なるべく英語で語ってもらった

[More] 想像以上に時差がある日程調整が大変だったので、一時的に3カ月限定で「日程調整アシスタント」を雇用しておくべきだった。「オンライン秘書」的な存在でも十分にワークしたと思う

[More] VDR に FAQ を作り、基礎的な質問は非同期で対応すべきだった

[More] (実害はなかったものの)NDA は破られる前提で臨むべきだった

⑥GP 面談編

Commercial DD の一環ではありますが、先方の GP と私や Otomo さんが 1on1 で面談したことも、非常に強く印象に残っています。

創業者として、CEO(CTO)として、経営者として、どのように会社や事業、顧客や産業を捉えているのか、どちらかというと定性的な・ビジョナリーな問いが多かったように思いますが、グローバル投資家にとっては、長い歴史の中で初めての、文化もビジネスも全てユニークな日本のスタートアップへの投資となるので、様々な角度から品定めされているのだろうと感じました。

実際にどのようなスタンスで、どのような立ち振舞をすればよいのか、Kyle とかなりの頻度で 1on1 し、GP 面談の練習をしました。

結果的に、グローバル投資家は10社と GP 面談をさせていただきました。個人的に一番刺さったのが、Bessemer Venture Partners の GP 面談でした。

事前情報として「全世界の GP が全員同時に参加する」という話をされていたのですが、Zoom に入ってみるとまさかの大人数……。

そして、全員 BVP のロゴとダイニーのロゴを横並びにした Zoom 背景を設定してくれていました。

スタートアップや起業家に対する大きなリスペクトを感じます。

深夜の1時からの GP 面談で、正直不安ではあったのですが、かなりのウェルカムムードを作ってくれたおかげで、まだ TS も貰っていない中で私の心は BVP に傾いていました。

ちなみにこのあと、全世界の GP から、全世界のスタートアップの KPI や GTM を見ている目線で、大変クリティカルかつ芯を食った質問をたくさん浴びせられました。和やかなムードとは裏腹に、鋭い質問に気圧されつつも、良い経験をさせてもらいました。

GP 面談編学び・反省

[Good] グローバルの Top Tier ファームの GP がどのような角度で品定めしてくるのか、事前に壁打ちし、本番に備えた

⑦TS 交渉編

ピッチを終えて、Commercial DD をクリアすると、次のフェーズは TS になります。個人的に TS の交渉が最もドキドキし、最も楽しく、まさにスタートアップの資金調達の醍醐味を味わうことができました。

最終的に、それなりの数の投資家から TS を頂いたのですが、ダイニーがやったことは、「オークション構造を作る」ということでした。

最初の投資家から頂いた TS をもとに、各社に対して具体的なバリュエーションやストラクチャーなどの諸条件の交渉を開始し、最終的には「ベストと行かないまでも、概ね好条件」な内容で着地することができました。

また、この間に学びとなったのは、各社各様の TS オファーのタイムラインがあり、実は最初の TS の投資家オファーから、最後の投資家の TS オファーまで、1カ月強の時間があいてしまうということでした。

その間、初期に TS をオファーしてくれた投資家の熱量が下がらないよう、しっかりとコミュニケーションを取ることを忘れずに、後続の投資家たちにオークション構造を伝えて、好条件を引き出せるよう交渉する必要がありました。

余談ですが、グローバル投資家6社、日本の投資家3社から条件提示をいただきましたが、オークション構造を作る前から、グローバル投資家と日本の投資家の間には約3倍のバリュエーションの乖離、約2倍の SO の量の乖離、残余財産分配権の有無、経営株主による買取り条項の有無などの差分がありました。オークション構造を作る前からこの差分です。

その後、一定の TS を集めてから交渉をしてみたのですが、残念なことに日本の投資家からは「グローバル投資家は日本のマーケットを知らないから辞めておいた方が良い」「今回、一旦低い金額でやってから、次回、思い切り高い金額でやれば良い」といった趣旨のことを言われました。

中には、条件提示はおろか、VDR を共有する前から、直接私に連絡をしてきて、半ば脅すように「バリュエーションは低めじゃないと、うちは出さないから」と強めにご指導頂いた投資家の方もいらっしゃいました。

このあたりのガラパゴスな状況は、業界全体で是正して行かねばと、強く感じました。

TS 交渉編学び・反省

[Good] 最初の投資家から TS をもらったら、それをアンカーとして使って、オークション構造を作ることができた

[Good] 投資家によって TS を共有するタイムラインが長く、最初の TS から最後の TS まで1カ月強の時間があいてしまった。その間、初期に TS をオファーしてくれた投資家の熱量が冷めないよう、しっかりとコミュニケーションを取った

⑧ FDD / LDD / TDD編

TS にサインができたことで、non-binding とはいえ、ある程度の仕事は終わりました。

ここからは Confirmatory DD の時間です。概ね、Financial / Legal / Tax の3つに分けられますが、それぞれで大変なポイントがありました。

特にグロースフェーズになると、FDD / LDD / TDD は大手法律事務所や会計事務所に依頼することが多くなります。私たちは、大手の事務所の方々から70以上のリーガル質問と100以上の財務・税務質問を受け、そのすべてを1~2週間で完了させなければなりませんでした。

そのほとんどはある程度簡単なものだったので、日常業務に影響が出ないように事前にリソースを計画しておいたため、何とかなりましたが、それでもピーク時は、毎日深夜3時まで対応に追われていました。

ここでの学びとして、当社が普段活用させて頂いている法律事務所さんや税理士事務所さんが、緊急対応をお願いすれば休日でも対応して頂けるのに対して、大手ファームの方々は土日はしっかりと休む(というかメールを見ない)ので、タイムラインは余裕を持って引いたほうが良かったのは反省点です。

(そもそも緊急対応を土日にしてもらえることに甘えていること自体反省すべきでした。)

ちなみにグローバル投資家がよく利用する事務所は「大手」であることが多いがゆえに、知識としてスタートアップ投資は理解しているものの「実績」「経験値」としては、あまり手触り感がないようで、スタートアップ投資の根本の部分を説明する必要が出てくる場面もありました。

また、ビジネスモデルの理解自体もやや不安定なところが多く、DD の途中までダイニーのことをフードデリバリーサービスだと思って DD されていたりもしました。

いずれにしても、とにかく、大手の事務所の方々の質問にしっかりと直接回答していく以外にできることはありませんでした。

FDD / LDD / TDD編学び・反省

[Good] 大手ファームの方々に質問に対して正確に、詳細に、現状を全てしっかりと話した一方で、理にかなわないような質問をしてきた場合は、大手ファームのエキスパートだからといって萎縮せずに、きちんとプッシュバックをした

[More] 普段利用させて頂いているファームの方々の働き方に甘えすぎていた

⑨契約書作成、FEFTA、クロージング

TS にサインし、FDD / LDD / TDD を終えれば、後は契約だけだ! と思っていたものの、実際には TS のカバー範囲から漏れている部分も多くありました。そしてそれらは、投資契約書によって実際に明文化される必要があります。

そのため、このフェーズでは、TSからは漏れているものの重要である条項を、スタートアップ側に有利な形で契約書に落とし込むことに注力しました。

例えば、「〜日以内に」という文言を「〜営業日以内に」と変えることで、20日以内のレポート義務が26日以内のレポート義務に延ばせます。また、QIPO の定義を「時価総額」もしくは「1株あたりの価格」に固定することで、同価格でのブリッジラウンドのシナリオを排除することができます。

時には、TSに記載されている内容と矛盾する文言が存在することもありました。それが意図的であろうとなかろうと、私たちのリーガルチームが、明確に責任をもって、明らかにしなければならないことでした。

また、多くの場合、グローバル投資家は、日本のスタートアップに投資する際、FEFTA と呼ばれる追加書類を提出しなければなりません(いわゆる外為法対応)。

この書類の承認には3~4週間かかります。

その結果、契約締結日から実際のクロージング日までの間に3~4週間の空白期間が生じるのが一般的です。

テクニカルな話をすると、TS にサインする段階で FEFTA を提出することも可能であるが、FEFTA に求められるのは主に取引の経済性であるため、多くの投資家にとっては、少なくとも契約詳細が確定に近づいてから FEFTA を提出するのが一般的です。

日本に来たばかりの投資家は、このような追加的なスケジュールがあることを知らない可能性があるため、TS にサインした後すぐに、日本のオンショア法律事務所とキックオフ MTG を行い、並行して FEFTA 作業をしてもらうようにしました。

契約書作成、FEFTA、クロージング学び・反省

[Good] 粘り強く交渉し、TS から投資契約書に条件を落とし込んだ

[Good] FEFTA の準備を早期からしておいたため、致命的なスケジュール遅延が起きなかった

⑩まとめ

改めて振り返ってみると本当に大変なプロセスでした。

とはいえ、やりきったという疲労感・充実感というよりは、とにかくここからもっと早くグロースさせてなければという使命感・情熱の方が圧倒的に勝っています。

なぜこのタイミングでグローバルラウンドが成立したのかを簡単に振り返ります。

1 シンプルなエクイティストーリー

エクイティストーリーを可能な限りシンプルにすることに注力したので、多くの投資家の目を引くことができました。具体的には、ダイニーは「市場が大きいです」「プロダクトが良いです」「競争は緩いです」「だから勝てます」という論法です。

また、同種の外食業界スタートアップが、北米とヨーロッパでそれぞれデカコーンやユニコーンになっている事例があるので、投資家としてもストーリーベースのみならず、KPI ベースで比較してもらい、安心感を与えることができました。

2 グローバルなマネジメントチーム

上述の通り、2022年から Board MTG を英語化し、今回の調達に備えてきました。また、必要なメンバーには英語のコーチをつけて、毎日レッスンを受けてもらいました。さらには、Jorel をはじめ、マネジメントレイヤーにはもちろん、社内の現場レイヤーにもすでに6カ国からグローバル人材が集まっています。

こうした姿勢から、日本だけを見ているガラパゴスな会社ではなく、しっかりとグローバルで勝負をしようとして準備をしてきた会社だと捉えてもらうことに成功しました。あとから聞いてみましたが、この点はグローバル投資家から大きく評価されたポイントでした。

3 優れた交渉戦略

投資家からのバリュエーションオファーをもって、そこから交渉をするのが通例ではありますが、私たちはそれを徹底したのみならず、札を上げてくれた各社に対してオークション構造を構築しました。

加えて、実際にモデルを作成しながら上場市場をリサーチしましたが、ARR マルチプルベースのみならず、Growth Adjusted Multiple ベースで強気に交渉できるのでは? という仮説を持ちました。LTM ベースで、高い ARR ベロシティを誇るスタートアップだからこそ取れた戦略でした。

こうしたオークション構造と、Growth Adjusted Multiple ベースの強気な交渉戦略が功を奏して、好条件での着地を実現できました。

⑪最後に

個人的に今回の経験は自分自身の視座を高めるという意味でも非常に大きな役割を果たしてくれたと感じています。

今までは視点・視座ともに国内だけでしたが、実際にグローバルにチャレンジしてみると、日本発のスタートアップでも十分に戦えますし、逆に日本発だからこそ優位に戦えると思える部分もありました。

実際、国内だけの投資家 / 国内だけの市場を見ているのは日本人だけです。中国や東南アジア、隣の韓国でさえ、当たり前にグローバル投資家から資金調達し、当たり前に海外市場で戦っています。これだけ教育やスタートアップエコシステムが整っている日本に、同じことができないはずがありません。

私自身は、まだ何も成し遂げていない若輩者ですし、目線の先には Grab, Nubank, SHEIN, N26 など、名だたるデカコーン・ユニコーンたちがそびえ立っていますが、彼らに肩を並べ、そして勝利できるよう、これからも全力でがんばりたいです。

そして、ダイニーは一緒に魂を燃やす仲間を募集中です。

この記事が気に入ったらサポートをしてみませんか?