基礎から分かるファイナンス法②~コーポレート・ファイナンスの基礎知識 (前編)

「基礎から分かるファイナンス法」の第2回の記事です。本稿では、具体的なファイナンススキームの検討に入る前に、コーポレート・ファイナンス(*1)の基礎知識について触れておきたいと思います。既にご存じの方にとっては今更な内容かと思いますが、お付き合いいただければと思います。

1.コーポレート・ファイナンスとは?

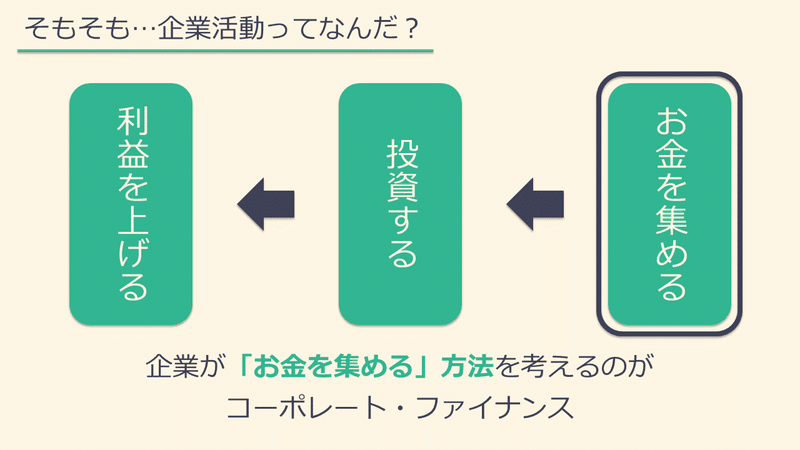

(1)企業活動とコーポレート・ファイナンスの関係

本連載は、「何らかの仕組み(=スキーム)を用いた企業の資金調達手法に関する法務」(=ファイナンス法)をテーマとしています(第1回参照)。

資金調達の主体である「企業」には様々なビジネスモデルがありますが、その活動に共通するのは、①「お金を集めてきて」、②「そのお金を何かに投資し」、③「利益を上げる」という点です(*2)。そして、このうち、①の「お金を集める」方法を考えるのがコーポレート・ファイナンスであると位置づけられます。

この「お金を集める」方法を考えるにあたっては、貸借対照表(B/S)と損益計算書(P/L)の読み方を理解しておく必要があります(*3)。

以下では、貸借対照表と損益計算書の最低限のポイントをざっくり説明しますが、その内容はほぼ下記の書籍の受け売りです。どちらも、これ以上ないほど明解で、かつ短時間で読める本ですので、初学者の方は是非読んでみてください。

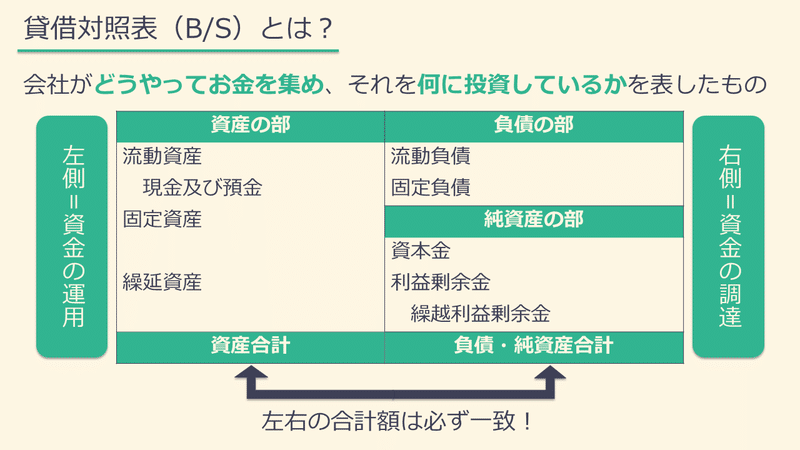

(2)貸借対照表(B/S)のポイント

貸借対照表(B/S)とは、ある時点(例えば事業年度末)における会社の財務状況を表示したものです。この「財務状況」という言葉をもう少しかみ砕いていうと、どうやってお金を集めて(資金の調達)、それを何に投資しているか(資金の運用)ということです。

貸借対照表に関して理解すべきポイントは、次の3つです。

■ 資産の部(左側)・負債の部(右上)・純資産の部(右下)という3つの要素から構成されていること。

■ 右側(負債の部+純資産の部)が資金の調達(会社がどうやってお金を集めているか)を表し、左側(資産の部)が資金の運用(集めたお金を何に投資しているか)を表していること。

■ 右側(負債の部+純資産の部)と左側(資産の部)の合計金額は必ず一致すること。

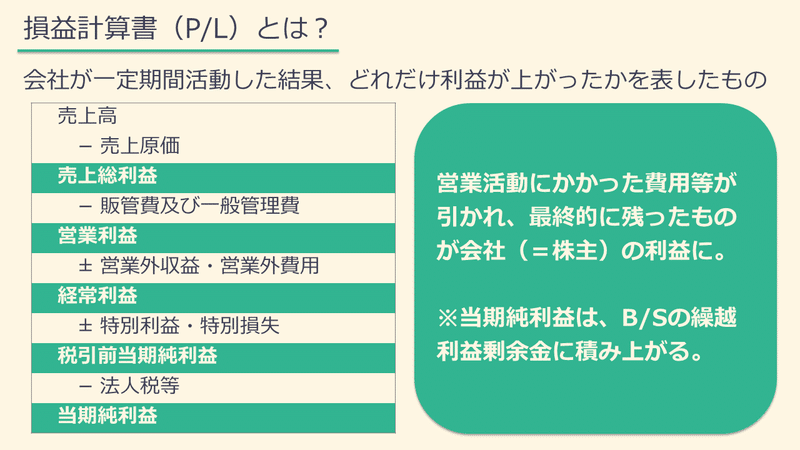

(3)損益計算書(P/L)のポイント

損益計算書(P/L)とは、ある期間(例えば1事業年度)の会社の活動によってどれだけの利益が上がったかを表示したものです。「利益」とは「収益」から「費用」を引いた金額ですが、この収益と費用の種類(何によって生じた収益・費用か)によって、利益もいくつかの種類に分けられます。

損益計算書に関して理解すべきポイントは、次の3つです。

■ 一番上の「売上高」から始まり、それに各種の収益と費用を足し引きしていくことで、最終的に一番下の「当期純利益」が算出されること。

■ 足し引きされる収益と費用の種類に応じて、「売上総利益」「営業利益」「経常利益」「税引前当期純利益」「当期純利益」という5種類の利益があること。

■ 当期純利益は、翌期の貸借対照表の「繰越利益剰余金」に積み上がっていく(つまり損益計算書と貸借対照表はつながっている)こと。

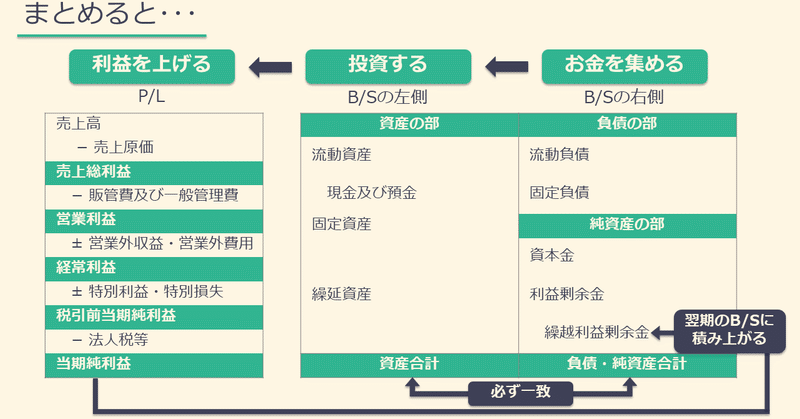

(4)ここまでのまとめ

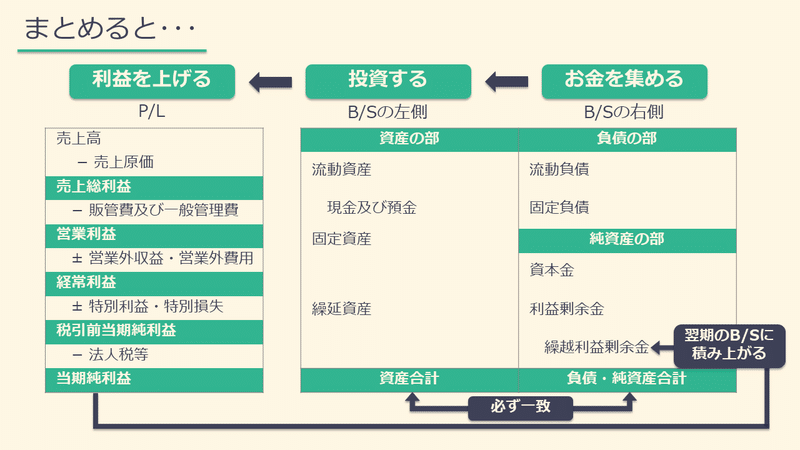

ここまで述べてきたことを簡単にまとめると、次のとおりです。これらの知識が、次で述べるデットとエクイティの理解につながっていきます。

■ 企業活動は、①お金を集める、②投資する、③利益を上げる、という3要素から成り立っている。

■ ①は貸借対照表の右側(負債の部+純資産の部)に、②は貸借対照表の左側(資産の部)に、③は損益計算書に、それぞれ対応している。

■ 損益計算書と貸借対照表は、当期純利益・繰越利益剰余金を媒介にしてつながっている。

2.デットとエクイティ

(1)企業はどうやってお金を集めているのか?

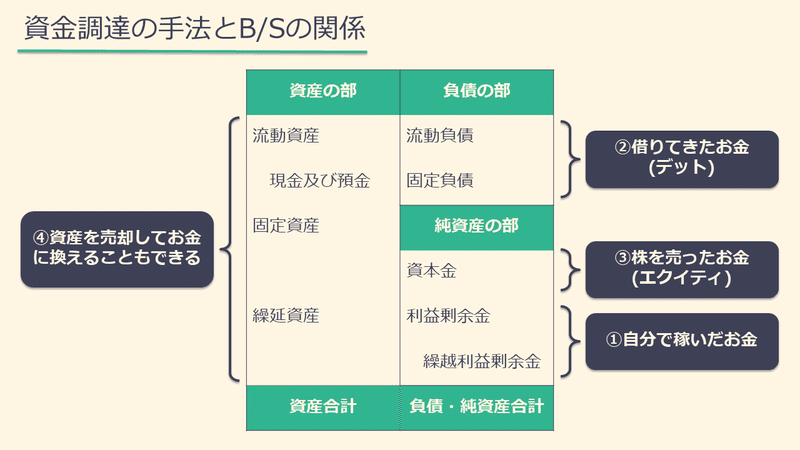

冒頭で、企業活動のうち「お金を集める」方法を考えるのがコーポレート・ファイナンスであると述べました。このお金を集める方法には、大きく分けて4つの手法があります。

1つ目が「自分で稼いでくる」です。自分で稼げばその分自由に使えるお金が増える。まあ当たり前のことですね。

2つ目が「他人から借りてくる」です。これを「デットファイナンス」と呼びます。デット(Debt)であってデッド(Dead)ではありませんので、注意しましょう。銀行からの借入れ(金銭消費貸借契約)が典型例ですが、社債の発行などもデットファイナンスに含まれます。

3つ目が「株式を買ってもらう」です。自社の株式を発行して、それを投資家に買ってもらうということです。これを「エクイティファイナンス」と呼びます。普通株式の発行が典型例です。

4つ目が「資産を売却する」です。いらない資産を売却して、お金に換えるということです。これを「アセットファイナンス」と呼びます(*4)。売掛債権の売却やいわゆるセール・アンド・リースバックなどが典型例ですが、本連載で取り上げる予定の資産の証券化・流動化なども、場合によってはアセットファイナンスに含まれると考えられます。

これら4つの手法と貸借対照表の関係を示すと、次のようになります。

④のアセットファイナンスはやや特殊なので、それを除いて見ると、①~③は貸借対照表の右側にプロットされています。貸借対照表の説明のところで「貸借対照表の右側は資金の調達(会社がどうやってお金を集めているか)を表している」と説明しましたが、この図を見ると、その意味がよく分かりますね。

ちなみに、①~③の手法(例えば銀行借入)でお金を調達した場合、その金額が貸借対照表の右側(負債の部)に記載され「負債・純資産合計」の金額が増えることになります。前述のとおり、貸借対照表の右側と左側のそれぞれの合計金額は常に一致します。そうすると、貸借対照表の左側も同じ金額分だけ増えないとおかしなことになりますが、これは貸借対照表の左側のどこに計上されるのでしょうか。

簡単ですね。文字通りお金を集めてきているので、左側の「現金」のところに(いったんは)計上されることになります。このように、一つの取引(銀行借入)を二つの側面(負債の増加・現金の増加)で捉えるのが、貸借対照表や損益計算書のベースとなっている「複式簿記」の仕組みです。

(2)デットファイナンスとエクイティファイナンス

上記4つの手法のうち、中心となるのはデットファイナンスとエクイティファイナンスです。それぞれの特徴を見ていきます。

まず、デットファイナンスは、他人から借りたお金ですので、その金額(元本)は決められた期限に返済する必要があります。そして、ビジネスの世界では、タダでお金を貸してくれる人は(通常は)いませんので、利息を支払う必要があります。これは、お金を貸す側(銀行)から見ると、収益(もうけ)になります。

他方、エクイティファイナンスは、会社の株式を発行した対価なので、(特殊な種類株式等でない限り)そのお金を返済する必要はありません(*5)。ただ、その株式を買った人(株主)は、その金額に応じて、会社をコントロールする権利(議決権)を持つことになります。また、株主は、会社から配当を受け取ったり(インカムゲイン)、株式を他の人に売却したりして(キャピタルゲイン)利益を得ることになります。

さし当たり、これだけ理解しておけば大丈夫でしょう。

【デットファイナンス】

■ 典型的には銀行からの借入れ+社債

■ 借りたお金(元本)は返済する必要あり

■ 元本に加え、利息を支払う必要あり

【エクイティファイナンス】

■ 典型的には普通株式の発行

■ 株主が払い込んだお金は返済する必要なし

■ 金額に応じて会社をコントロールする権利を持つ

■ 株主は配当と株の売却によって利益を得る

3.銀行と株主の優劣関係

さて、以上の基礎知識を踏まえ、ファイナンススキームを考えるにあたってとても重要な「視点」を説明します。それは、デットの資金提供者(簡略化のため、以下「銀行」とします)とエクイティの資金提供者は(簡略化のため、以下「株主」とします)は、どちらがエラいのか。つまり、会社が生み出すキャッシュフローに対して、銀行と株主のどちらが優先的にありつけるのかという問題です。

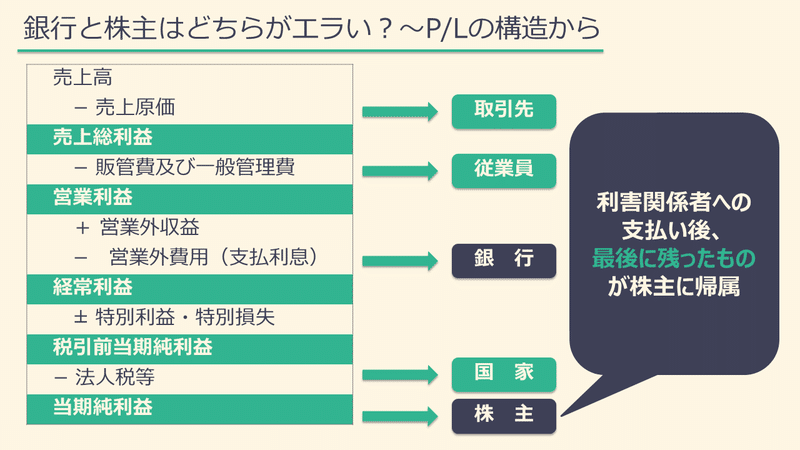

(1)銀行と株主はどっちがエラい?~P/Lの構造から

まず、損益計算書の構造から見ていきます。損益計算書は、一番上の「売上高」から始まって、それに各種の収益と費用を足し引きしていくことで、最終的に一番下の「当期純利益」が算出されるというものでした。収益から引かれていく「費用」とは、要するに、会社が外部の関係者に対して支払うお金のことです。

そこで、各種の費用が誰にどの順番で支払われるのかという観点で損益計算書を見てみると、次のような構造になっていることが分かります。

ポイントは、銀行を含む各利害関係者への支払いの後、最後に残ったものが株主に帰属するという点です。つまり、損益計算書の構造上は、銀行への支払いの方が先にくることになります。

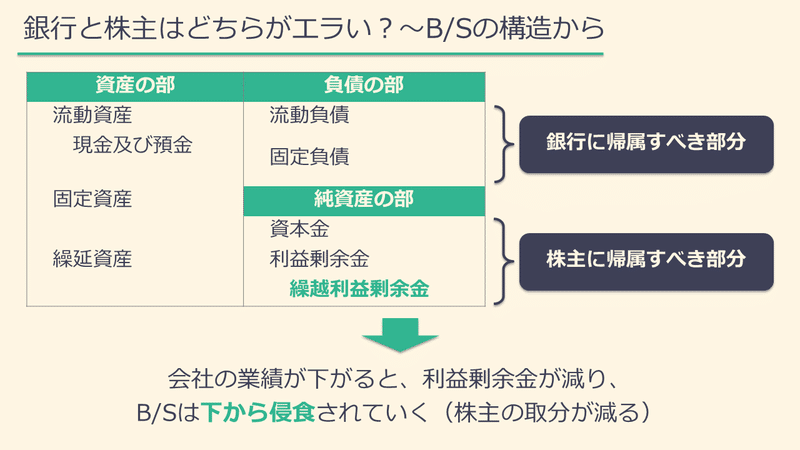

(2)銀行と株主はどっちがエラい?~B/Sの構造から

次に、貸借対照表の構造から見てみます。前述したように、貸借対照表の右側は、会社がどうやってお金を集めてきたかを表しています。これを言い換えれば、会社の資産、つまり貸借対照表の左側(資産の部)のうち、銀行に帰属すべき部分が「負債の部」に、株主に帰属すべき部分が「純資産の部」に、それぞれ表示されているということになります。

では、会社が思うように利益を上げられなかった場合、貸借対照表はどのように変化するでしょうか。1(4)で、損益計算書と貸借対照表は当期純利益・繰越利益剰余金を媒介にしてつながっており、損益計算書の当期純利益が貸借対照表の繰越利益剰余金に積み上がっていくという話をしました。ただ、これは当期純利益がプラス(黒字)の場合の話です。当期純利益がマイナス(赤字)の場合は、逆に、そのマイナス分だけ、貸借対照表の繰越利益剰余金が浸食されることになります。

この浸食が続くと、貸借対照表の純資産の部、つまり株主に帰属すべき部分はゼロになります。そして、さらに続くと、負債の部、つまり銀行に帰属すべき部分にも浸食が及んでくることになり、債務超過(負債額が資産額よりも多い状態、つまり会社の資産を全て簿価で換金したとしても負債全額を返済することができない状態)に陥ることになります。

ここでのポイントは、貸借対照表は下から、つまり、株主に帰属すべき分から浸食されていき、株主に帰属すべき分がゼロになって初めて、銀行に帰属すべき分が浸食されることになるという点です。

(3)銀行と株主はどっちがエラい?~会社法の規定

このような損益計算書と貸借対照表の構造を照らすと、どうやら、銀行と株主では、銀行の方がエラいといえそうです。このことは、会社法にはどのように規定されているのでしょうか(やっと法律の話になりましたね)。

まずは、会社が株主に配当を支払う場合の制限を定めた461条です。

(配当等の制限)

第四百六十一条 次に掲げる行為により株主に対して交付する金銭等(当該株式会社の株式を除く。以下この節において同じ。)の帳簿価額の総額は、当該行為がその効力を生ずる日における分配可能額を超えてはならない。

一 ~ 七 (略)

八 剰余金の配当

2 (略)

この「分配可能額」とは、かなり複雑な計算ルールがあるのですが(会社法461条2項、446条)、ざっくりいうと、会社の資産額から負債額を控除した残額(つまり純資産額)のうち、資本金・資本準備金・利益準備金の合計額を上回った部分を指します。つまり、少なくとも、会社の資産額が、銀行に帰属すべき部分である負債額を上回っている状態(資産超過)でないと、株主に配当することはできないということです。この意味で、株主は銀行に劣後している、つまり、銀行の方がエラいということになります。

次に、会社を畳む(清算する)場合に、残った財産を分配する際の制限を定めた502条です。

(債務の弁済前における残余財産の分配の制限)

第五百二条 清算株式会社は、当該清算株式会社の債務を弁済した後でなければ、その財産を株主に分配することができない。ただし、その存否又は額について争いのある債権に係る債務についてその弁済をするために必要と認められる財産を留保した場合は、この限りでない。

この「債務」とは、貸借対照表の右上の「負債の部」を指します。つまり、銀行からの借入れを返済した後でなければ、余った財産を株主に分配してはならないということです。ここでも、株主は銀行に劣後すること、つまり、銀行の方がエラいということが明文化されています。

以上により、株主と銀行では銀行の方がエラい、つまり、会社が生み出すキャッシュフローに対して優先的にありつけるのは銀行だということになります。このことを、実務上は「株主の債権者に対する劣後的地位」だとか「債権者の株主に対する優先的地位」だとか言ったりします。

(4)「債権者が株主に優先する」ことの意味

この「債権者が株主に優先する」という構造は、ファイナンスのスキームを考えるにあたって極めて重要です。その一例として、買収ファイナンスのスキームを考えてみます。なお、買収ファイナンスについては、次回または次々回で詳しく取り上げますので、ここでは、ポイントのみ触れるにとどめます。

買収ファイナンス(のうちのLBO)は、一言でいうと、買収を行う会社(買収者)ではなく、買収される会社(対象会社)の信用力・キャッシュフローに依拠してデットでの資金調達を行うことです。語弊を恐れずにいうなら、「買収される会社にその会社の買収資金を調達させるファイナンス」といってもいいかもしれません。

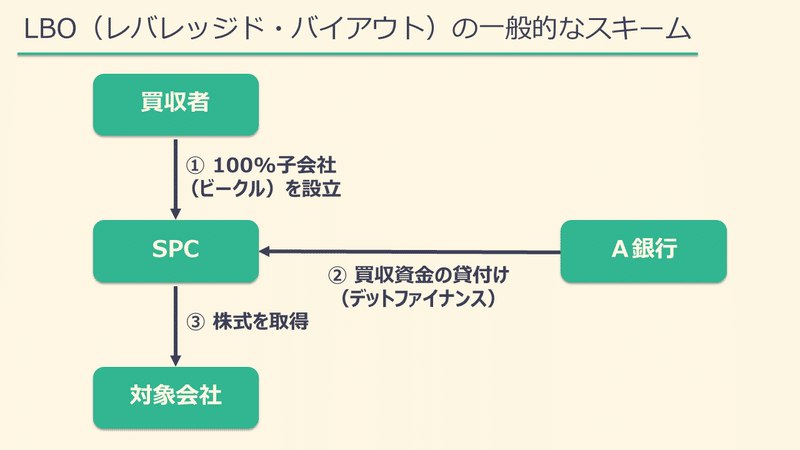

この類型のファイナンスでは、一般に、買収者が100%子会社(SPC)を設立し、SPCが銀行(ここではA銀行とします)から買収資金の借入れをします。そして、SPCがその資金を用いて対象会社の株式の全部または大部分を取得します。

買収資金の借入人であるSPCは、対象会社を買収するためだけに作られたハコのようなもので、買収資金を返済するための原資(キャッシュフロー)を生む事業は行っていません。したがって、対象会社の事業によって生み出されたお金を「配当」の形で吸い上げ、そのお金で買収資金をA銀行に返済していくことになります。

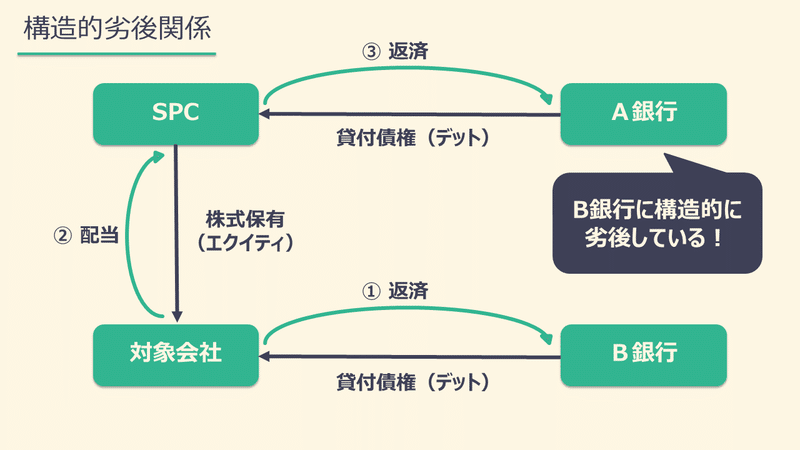

ではここで、対象会社が他の銀行(B銀行)から多額の借入れをしていた場合はどうなるでしょうか。

SPCは、対象会社から見ると株主です。他方、B銀行はいうまでもなく債権者です。そうすると、株主と債権者では債権者の方がエラいので、SPCに対する配当金の支払いは、B銀行への借入金の返済に劣後することになります(会社法461条1項)。つまり、B銀行への借入金が先に返済されないと、SPCへの配当(A銀行への返済原資)が行われないので、この結果、A銀行はB銀行に劣後していることになります。これを「構造的劣後関係」とか「構造劣後」といったりします。

実務では、こうした構造的劣後関係を解消するために、①対象会社の既存債務を予め返済させる(その返済資金も含めてA銀行がSPCに貸し付ける)、②対象会社にSPCの債務を保証させる(アップストリームギャランティー)、③SPCと対象会社を合併させるといった手当てが行われるのですが、このあたりは次回または次々回で詳しく説明します。

今回は買収ファイナンスを例に取り上げましたが、「債権者が株主に優先する」という視点はファイナンスのスキーム検討にあたってとても重要ですので、覚えておいてください。

////////////////////////////////////////////////

今回はコーポレート・ファイナンスの基礎知識について概説する予定でしたが、長くなったのでいったんここで切り上げます。以下のトピックについても触れたかったのですが、次回?に回したいと思います。

■ 株主と債権者の利害関係(エージェンシー問題)

■ 株主の有限責任と債権者の保護

■ デットの節税効果とレバレッジ効果

■ 資本コストと最適資本構成

■ 株式会社という法技術による「転換」

以上のコーポレート・ファイナンスの基礎知識を踏まえて、次回または次々回で具体的なファイナンススキームの検討に入っていきます。最初は本稿でも少し触れた「買収ファイナンス(LBO)」を扱う予定です。

それでは、次回もよろしくお願いします!

【脚 注】

*1:「コーポレート・ファイナンス」という用語の意味は論者によって様々であり、概ね、①企業の観点から見た金融取引全般(広義)、②企業の信用力に基づく資金調達(狭義)、③企業全体の信用を引当てに行うデットファイナンス(最狭義)の3つの意味があるとされます(酒井俊和著『ファイナンス法――金融法の基礎と先端金融取引のエッセンス』(商事法務・2016年)45頁参照)。このうち、本稿では①の意味で用いています。

*2:國貞克則著『決算書がスラスラわかる 財務3表一体理解法』(朝日新聞出版・2007年)13頁参照。

*3:いわゆる「財務三表」は①貸借対照表(B/S)②損益計算書(P/L)③キャッシュフロー計算書(C/F)の3つから構成されますが、ファイナンス法との関係では③は重要性が低いため、本稿では説明を割愛しております。

*4:「アセットファイナンス」という用語の意味は論者によって様々であり、概ね、資産を現所有者から移転して資金を獲得する手法のうち、①SPV等のビークルを用いない単純売却を含む見解(広義)と、②資産をSPV等のビークルに移転するものに限定する見解(狭義)があるとされます(酒井・前掲注1・46~47頁)。本稿では、さし当たり①の意味で用いています。

*5:本当の意味で「返さなくていい」お金とは必ずしもいえない(エクイティの資本コストはデットのそれよりも大きい)のですが、その点については第3回で触れたいと思います。

【関連記事】

この記事が気に入ったらサポートをしてみませんか?