米国株式見通し 〜金融システム不安とFRBの金融政策〜

米国株は年明け以降、比較的堅調ですが、依然としてレンジ内での横ばい推移の域を出ていない状況です。先週発表のインフレ指標や直近の業績動向、そして当面の米国株の見方を簡単にまとめました。

1. インフレ、業績動向アップデート

(1) インフレ動向

注目の米国3月CPIとPPIはともに前月の水準と市場予想を下回り、インフレのピークアウトを再確認するものとなりました。CPIに2割強の寄与度を持つエネルギーと食品関連価格もピークアウトしており、これらを除くコアCPIは前年比+5.6%とまだ高く、インフレの粘着性が懸念されてはいますが、とりあえずインフレ圧力の緩やかな緩和が続いているようです(図1)。

(図1)

また、コアCPI指数の約7割を占めるサービス価格の中でウェイトの大きい住居費は、家賃に1年数ヶ月程度先行して動く住宅価格(ケースシラー全米住宅価格指数)が昨年前半の20%超の伸び(前年比)から、今は3%台後半の伸びへと急速に鈍化していることから、家賃も今年後半には鈍化してくるものと思われ(図2)、インフレは中期的に低下に向かうものと思われます。

(図2)

(2)企業業績動向

一方で企業業績については、現在米国企業のQ1決算発表が始まっており、S&P500企業の6%程度が決算発表を終えていますが、内9割の企業でEPSが事前予想を上回り、6割の企業で売上が事前予想を上回るなど、Q1決算のスタートとしては悪くない状況です。

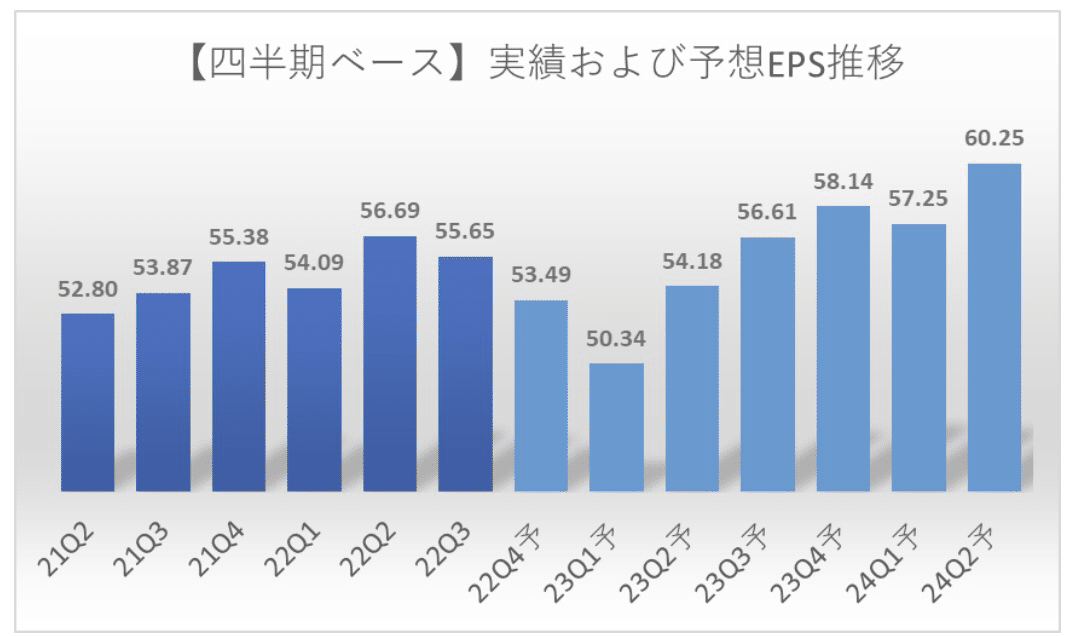

コンセンサス予想EPSの下方修正は相変わらず続いており、今のところ今年Q1、Q2決算はそれぞれ前年比▲6.9%、▲4.4%と減益予想になっていますが、Q3以降は持ち直し、2023年通期では+0.5%、2024年は+12%と増益予想を維持しています(図3,4,5)。

(図3)

(図4)

(図5)

2.金融システム不安とFRBの金融政策

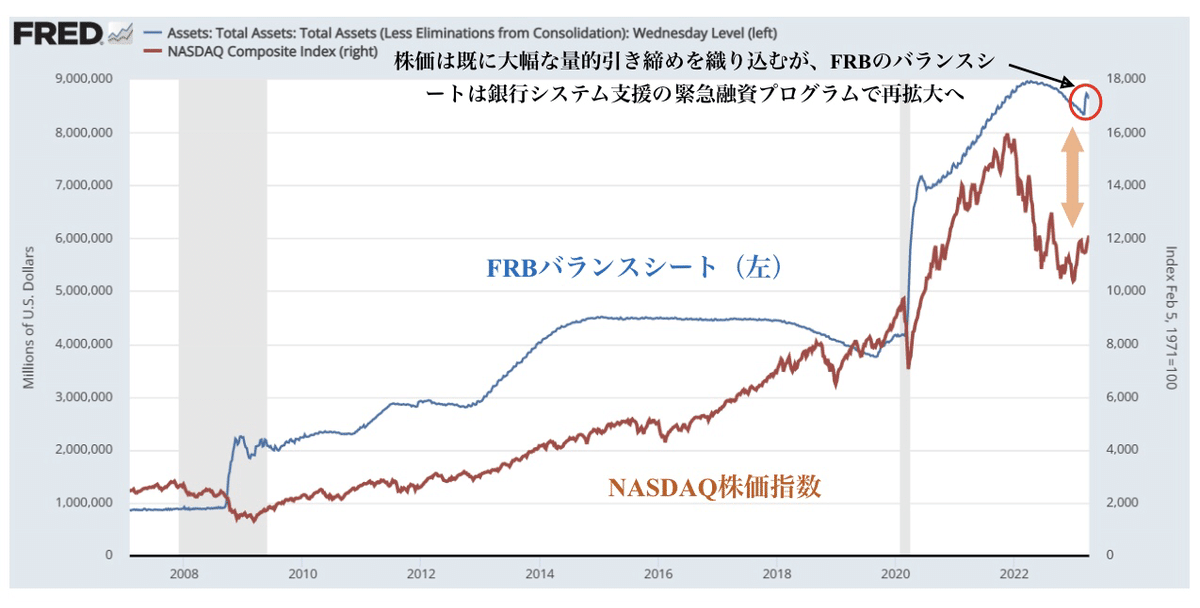

このような中で懸念されるのはやはりクレジットの縮小です。FRBのバランスシートと株価の推移(ここではNASDAQ指数)を見ますと、昨年以降FRBによる利上げと量的引締めを背景に株価は調整してきましたが、直近ではFRBのバランスシートが再び拡大していることがわかります(図6)。これはシリコンバレーバンクやシグネチャーバンクの破綻、またクレディスイスの救済劇などによる金融システム不安を背景に急速に引き出される預金に対応して緊急融資プログラムで流動性を供給しているためですが、FRBは利上げにより市場の流動性を回収しながら、もう一方でバランスシートを再拡大し、流動性を供給している状況であり、難しい舵取りを迫られています。

(図6)

パウエル議長はこのバランスシートの拡大を一時的としていますが、金融システム不安は当面続くものと思われ、中小金融機関の再編も出てくると思われますので、FRBのバランスシートは容易に縮小しにくくなったものと思われます。また、預金の流出を背景に、銀行の企業向けローンの貸し出し態度は厳格化しており、今後企業向けローンの伸びが鈍化し、クレジットが縮小していくことでFRBの追加利上げが無かったとしても、自然と引締め効果が出てきます(図7)。

さらに今のFF実行レートは中立金利を大きく上回る水準であること、また「FF実行レート」-「コアPCE物価指数」の実質政策金利がプラス転換して引締め効果が強まるのはまさにこれからであり、これらを考慮しますと、米国経済の年後半あたりからのリセッション(景気後退)入りが一層懸念されるところです(図8)。

(図7)

(図8)

3. 当面の株価見通し

株価は今年に入ってS&P500で3,800~4,200のレンジ内の推移を抜け出ていないですが、昨年10月以降の回復トレンドを維持しており、また200日と100日の移動平均線のゴールデンクロスも見られるなど、チャート上は悪くない形になっています。また、12か月先コンセンサス予想PERは18.3倍と過去10年平均の17.3倍と比べると若干割高ですが、以前の20倍台と比べればある程度の悪材料は既に織り込まれてきている水準と思われます(図9)。

(図9)

ただし、金利対比のバリュエーションでは株価は依然として割高なこと(例えばイールドスプレッドではS&P500で3,400辺りが妥当な水準)、また、クレジットの縮小による景気減速~後退の幅によっては予想EPSの下方修正幅が大きくなることも見込まれ、年後半にかけて株価の調整色が強まる可能性もあります。その場合はレンジ下値の3,800も切って、3,000台前半に突入するシナリオも想定しておく必要はあるでしょう。

その意味でやはり次回5月のFOMCがとても重要な分岐点になり得ると考えています。現在市場では0.25%の追加利上げが7割程度の確率で織り込まれていますが、実際に0.25%の利上げがあった場合でも、これで「利上げ打止め」という明確な示唆が出てくれば、市場は景気のソフトランディング・シナリオ(せいぜいマイルドなリセッション)を織り込む形で、株価の堅調な推移が続き、レンジ上値の4,200を超えていく動きも期待できると思います。

一方で、利上げ打止めの示唆が出てこない、またスタグフレーション懸念が強まるようなコメントが出るなどの場合は、Sell in May(株価は5月から秋口にかけて軟調に推移しやすいとされる)のタイミングで株価が売られ、その後は3,000台前半に突入していく可能性も出てくると思われます。

また、このような市場環境では個別銘柄選択においても、景気悪化の影響を相対的に受けづらいディフェンシブ銘柄、自己資本比率が高く(負債比率が低く)、フリーキャッシュフロー(「営業キャッシュフロー」−「設備投資」)がプラス、製品やサービスの競争力が強く成長性が高い、成長対比で割高でない、営業マージンやROEが高い、流動性が高い(出来高少ない小型銘柄は避ける)など、健全性、成長性、収益性、割安性、流動性をしっかり吟味して魅力度高い銘柄を厳選するとともに、投資タイミングの分散も図るなど、慎重かつメリハリの効いた投資スタンスが肝要です。

株価全般については、今のところ希望的観測も含めて「堅調な推移」をメインシナリオに置いていますが、「Sell in May」シナリオも十分あり得ると思われ、当面はこれまで以上に注意してFRB理事らの発言や景気指標などをウォッチしていく必要があるでしょう。

(実際の投資に際しては、自身のご判断でよろしくお願いします。)

この記事が気に入ったらサポートをしてみませんか?