平凡なサラリーマンの私が30代でサイドFIREを達成するための作戦を考えてみた

こんにちは、自動化エンジニアをしています。kozuです。

お金についての投稿は初めてになります。

最近は国内の年金や労働の問題が話題になっています。私は社会人2年目から資産形成を始めていますが、ある程度時間をかけて積み立てたら想像以上に増えてきているため、本格的に作戦を立てようと思いました。

今回は私の資産状況から平均的なサラリーマンでも達成可能なサイドFIREを達成するための作戦について書いてみようと思います。

こちらの情報商材を読めば月収100万稼いで人生逆転できます。というような怪しい話はしないため最後まで読んでいただけると幸いです。

1.サイドFIREとは

まず、FIREとは

Financial Independence(経済的自立) Retire Early(早期退職)

の略であり、欧米の方で広がっている考え方になります。日本で言う早期リタイアになります。

次に、サイドFIREとは、生活費の半分程度を稼ぎつつ自由な時間がある状態を指します。こちらも日本で言うセミリタイアになります。

2.FIREではなくサイドFIREを目指す理由

FIREではなくサイドFIREを目指す理由は以下の2点になります。

1.FIREより早く達成可能

2.生き方の選択肢を広げられる

「1.FIREより早く達成可能」について、サイドFIREの方が用意する資産額が少なくても実現可能であるため、早く達成する事ができます。若いうちに自由な時間を手に入れれば、体の問題でもできることが多くなります。

FIREを達成するには、一般的に1年の生活費の25倍の資産が必要になります。25倍というのは、株式投資に積み立てたときに年の利回りが4%(米国株式に投資した場合、過去の実績から長期的に見ると平均4%以上の利回りがあります)とした場合に利回りのみで資産を減らさずに生活できるという考え方になります(これは4%ルールと言われ、株式に投資しながら年4%を引き出した場合、30年後も95%以上の確率で資産が減らず逆に数倍に増える可能性が高いという研究結果があります)。

例えば1年の生活費が200万とすると、以下の通り5000万が必要な資産額になります。※株式を売却すると手数料が20%ほど引かれるため、実際は必要な資産額がもう少し多くなります。

⬛FIREを達成するために必要な資産額

(1年の生活費から計算)

必要な資産額=1年の生活費(200万)×25=5,000万

(必要な利回りから計算)

必要な資産額×4%=株式の利回り(200万)

↓

必要な資産額=株式の利回り(200万)÷4%=5000万

サイドFIREの場合を考えてみます。サイドFIRE達成後にどの程度稼ぐかによっても変わりますが、生活費(上記と同じ200万)を株式の利回りと労働を半分ずつでまかなうと仮定します。

したがって、株式の利回りが100万になる資産額を求めると以下の通り2500万となります。FIREを達成するために必要な資産額の半分になるため、サイドFIREの方がずっと早く達成できることがわかると思います。

⬛サイドFIREを達成するために必要な資産額

必要な資産額×4%=株式の利回り(100万)

↓

必要な資産額=株式の利回り(100万)÷4%=2500万

「2.生き方の選択肢を広げられる」について、FIREを達成したら株式投資に積み立てて得られる年4%の利回りの範囲内で生活することになりますが、それは生活費がずっと変わらないという前提があります。

環境を変えたり新しいことを始めることで生活費が利回りを超える場合、積立から切り崩す必要があり資産が持たない可能性が出てきます。

数年先のことですら予想するのは難しいため、必要と思われる生活費を確定してしまうと、生き方の選択肢が狭くなってしまいます。ペースダウンをして少しでも労働していれば、計画が変わった場合でも軌道修正がしやすくなります。

3.現在の金融資産積立状況

私の現在のざっくりな金融資産の積立状況を公開します。

⬛現在の資産状況

・投資信託:300万

・確定拠出年金:70万

合計:370万

現在は投資信託に20万と確定拠出年金に1.5万を積立てており、米国株式が大部分を締めています。

4.サイドFIREを達成するための目標と作戦

私は今年で29歳になり、30代(10年以内)でサイドFIREを達成することを目標にしています。

サイドFIRE達成とする目標金額を決める上で達成後に必要なものとして以下の項目を考えます。

・生活費

・稼ぐ金額

・積立額

上記のサイドFIRE達成に必要な資産額の計算に「積立額」を入れていませんでしたが、サイドFIRE達成後も利回りの一部を再投資しさらに資産を増やすことを考えています。稼ぐ金額と株式の利回りから生活費を払った後の残りを積立てるイメージです。

普段の生活費は1ヶ月15万以内であるため、多めに見積もり20万とします。次に、稼ぐ金額は生活費の70%の14万とします。積立額はとりあえず3万とします。

生活費:20万×12ヶ月=240万

稼ぐ金額:14万×12ヶ月=168万

積立額:3万×12ヶ月=36万

次に、必要な株式の利回りの金額は以下の通り、108万になります。

株式の利回り:生活費(240万)+積立額(36万)-稼ぐ金額(168万)=108万

したがって、株式の利回りで108万を得るために必要な資産額は以下の通り2700万になります。

必要な資産額×4%=株式の利回り(108万)

↓

必要な資産額=株式の利回り(108万)÷4%=2700万

では、2700万を貯めるためには毎月いくらを積み立ててどれくらいの期間がかかるのかを計算します。今回は以下のサイトで運用資産額のシュミレーションをします。積立期間の設定が年単位ですが、初期投資額も設定できるので便利です。

以下の4項目を設定することで運用資産額をシュミレーションすることができます。運用利回り、初期投資額、毎月の積立金額は固定し、積立期間を変えて上記で算出した2700万を超える年数を求めます。

・運用利回り(株式の利回り):4%

・初期投資額:投資信託(300万)+確定拠出年金(70万)=370万

・毎月の積立金額:20万

・積立期間:?

毎月の積立金額の20万は私の現状の収入では足りないため、銀行預金を切り崩す必要があります。何年かはもつのでその間に収入源をつくります。

積立期間を8年に設定したときに2700万を超えるため、370万から毎月20万を8年間積み立てることでサイドFIREを達成できることになります。したがって、30代(37歳)でサイドFIREを達成するという目標は実現可能であることがわかりました。

5.サイドFIRE達成後の戦略

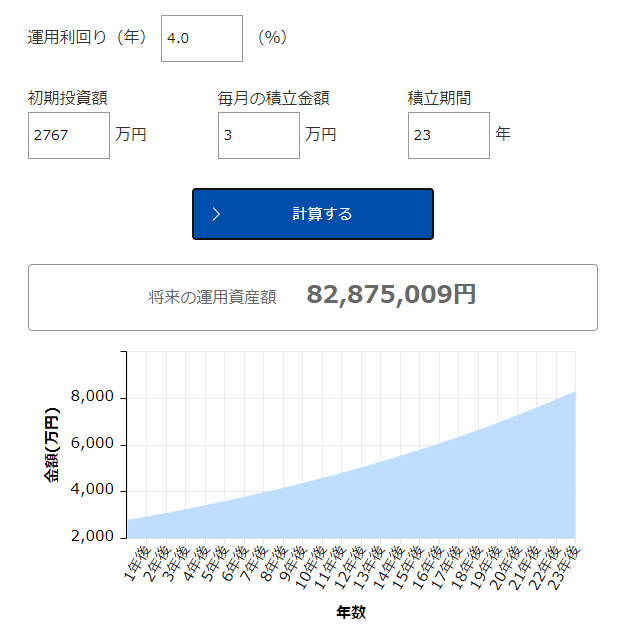

最後に、サイドFIRE達成後の戦略についても書いてみようと思います。上記でサイドFIRE達成後の積立額(3万)を設定しましたが、この3万の積立により資産がどのように増えるかをシュミレーションしてみます。

37歳でサイドFIREを達成してから23年後(60歳)を設定すると8000万まで増えました。たった3万ですが、初期投資額と積立期間の長さから複利の力でこれほどまで増える計算になります。8000万から1年で得られる利回りは320万になるため、ここまでくればサイドFIREからFIREに移行しても問題なさそうです。

6.まとめ

今回は私の場合でサイドFIREを実現するための戦略を考えてみました。私の年収は正社員の平均年収周辺の普通のサラリーマンですが、それでもサイドFIREは夢ではなく現実的なものになります。

今回の計算は定年後に受け取る年金を考慮せず、自分が亡くなったときに資産がたくさん残るような計算をしていましたが、年金を計算に入れたり、資産がなくならない範囲で切り崩す場合であればもっと甘く計算することもできます。

お金について漠然と将来の不安があるのであれば一度計算してみてはいかがでしょうか。人生100年時代と言われ定年の年齢が上がってきていますが、しっかりと準備をすればずっと早くスローダウンすることができます。特に投資信託は時間が重要になるため、できるだけ早く始めることをお勧めします。