日本円のみの投資はやめて、まずは米国株式に投資をしよう

1 はじめに

皆さんの貯蓄は日本円の現金・預貯金のみでしょうか?

もしそうであれば、株式や債券投資よりもリスクを背負っているかもしれません。

株式投資はマイナスになるリスクもあります。これに対し預貯金への預け入れは、銀行が破綻した場合でも預金保険機構という機関から預貯金者に1,000万円(ほか、利息)までの保証がつけられています。したがって元本はほぼ保証されています。しかし、現金・預貯金でも実質的にマイナスになるリスクがあります。この記事ではタンス預金・預貯金のみを自身の資産とする場合のリスクに加えて、株式投資、中でも米国株式投資の魅力について説明していきます。

2 資産を日本円のみで保有するリスク

昭和初期の1円は今で言う約600円の価値がありました。

つまり、現在年収600万円であれば、昭和初期は年収1万円だということです。また、昭和初期のお米の値段は10kgで約2円でしたが私の近所で売られているスーパーでは、10kgで約3,000円です。このお米の値段、などの物の価値があがることをインフレーションといいます。物の価値があがるということは、お金の価値が下がると言うことです。

仮に昭和初期に10万円(現代でいう6,000万円)を誰かに貸したとします。これを現代に回収したとしても当時の価値より1/600しかないということです。

逆にアメリカのNYダウの株価指数は1919年は100ドルでしたが、1999年に10,000ドルを超え今も上昇し続けています。

したがって、今の100円は、未来の100円と同等の価値でないというリスクがあるのです。投資の格言に「一つのかごに卵を入れるな」というのがあります。これは一つのかごに複数のたまごを入れて落としてしまうと、すべての卵が割れてしまうので、複数のかごに卵を入れるとリスクを分散できるということです。これと同じで、日本円のみに投資するのではなく、日本株、債権、世界株等の投資をしてリスクを分散させることが大事だということです。

3 株式投資のリスク

株式投資で利益を生むためには2つの方法があります。インカムゲインとキャピタルゲインです。前者は、会社の利益が投資者に分配されて得た収入をいいます。例えば、1株1,000円の株価のA社は、1年に1回1株につき、30円の配当金を投資者に配分することを決めています。このときの投資者の利益は投資額につき3%の配当をもらうことができます。銀行の普通預金でいう利子率です。後者は、株価は投資者の売買で、株価が変動することで得られる収入をいいます。たとえば、ある日に1株1,000円で売買されているB社の株式が、決算発表日に予想をはるかに上回る好業績を公表したことで、B社の株式の買いが殺到しました。その結果、株価は1,500円となりました。ここであらかじめ購入していいた株価を売却すると500円の利益がでます。

配当金を年間投資額の3%もらえたとしても、株価が取得価額を下回ってしまうこともあります。どの会社に投資をするかが難しいのです。企業を分析したり、買うタイミングが難しいので、なかなか手を出しずらいのが大半です。この株価変動リスクを考慮できないために株式投資をする日本人は少ないのが現状なのです。

4 長期分散投資は元本割れを限りなくゼロに近づける

3で話したとおり、株式投資は元本割れのリスクがあります。けれども、そのリスクを限りなくゼロになる投資法があります。長期に毎月定額を投資することです。株式には平均回帰性という性質があります。これは、ある事象が短期的には偏りがある結果でも、長期的には平均値に近づくという現象を指します。サイコロの目の確立が良い例でしょう。6つ目のある数字の内、2が出る確率は1/6です。実際に何度もサイコロを振る内にその確率は1/6へと近づくということです。つまり、自身が投資する株式の平均リターンがプラスになる株式に投資をすれば、元本割れは限りなくゼロに近づきます。

下のグラフをご覧ください。このグラフは、株式投資の赤本といわれている世界的ベストセラーのジェレミー・シーゲル著「株式投資の未来」から引用したグラフです。

このグラフは、1802年に米国株式、長期国債、短期国債、金、通貨にそれそれ1ドルを投資した場合のインフレ調整後のリターンを表しています。この表からは米国株式に投資した1ドルは、200年で60万倍の約60万ドルとなっています。そして、年間の平均リターンは約6.5%となります。つまり、米国株式に毎月一定額を投資しつづければ、その年平均リターンが6.5%に近づいていくということです。現在のネット銀行の代表格である楽天銀行の普通預金の金利は0.02%です。仮に毎月1万円を楽天銀行の普通預金に貯蓄したとすれば20年後には利息も含めて240.48万円。これに対し、米国株式に毎月1万円を積み立てると20年後には490.42万円に、その差額は約250万円、年間12.5万円、月約1万円差が出ます。いかに株式のリターンがすごいかおわかりになりますよね。

5 長期投資とはどのくらいの期間なのか

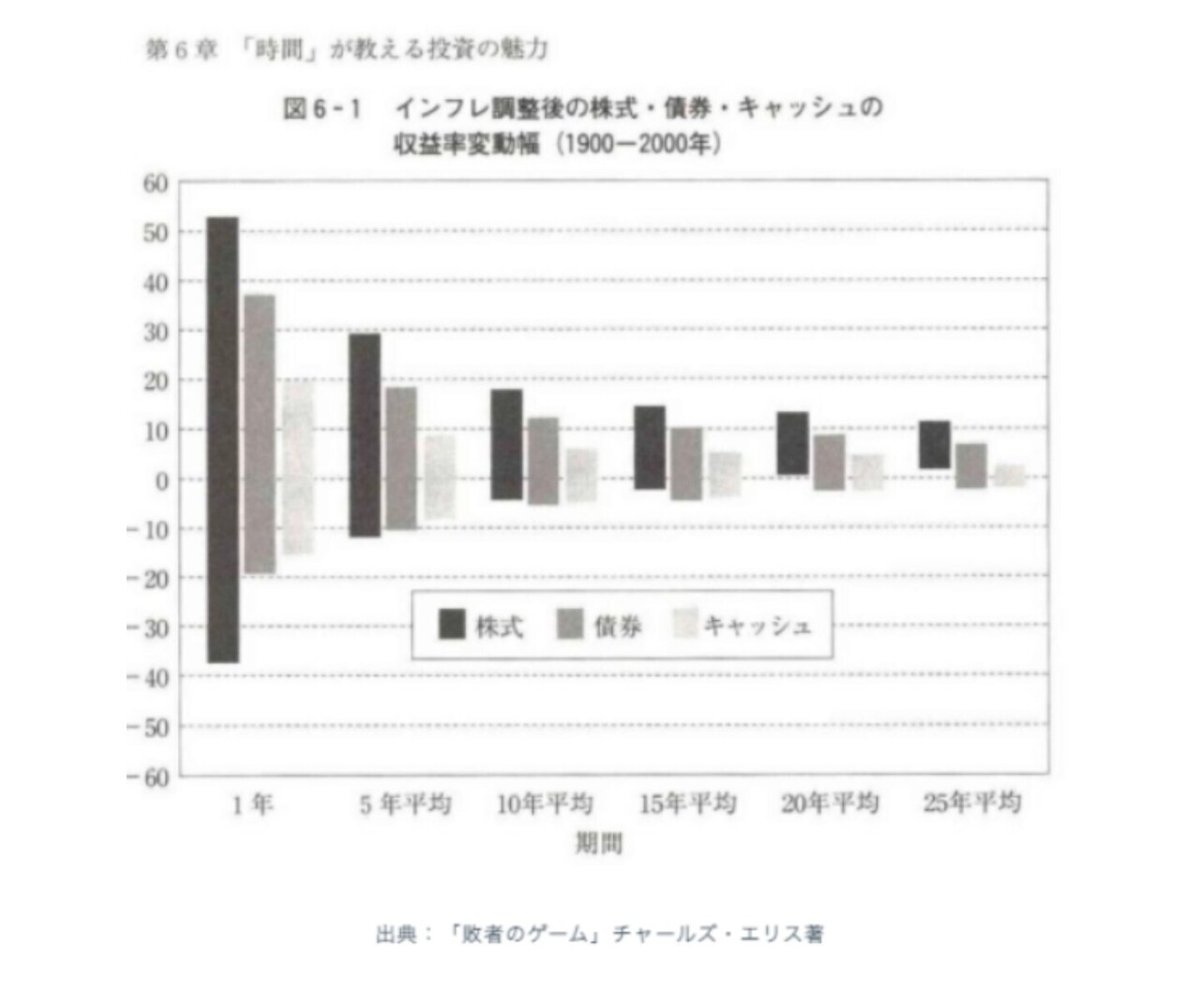

下のグラフをご覧ください。このグラフもまた、有名な投資のバイブル、チャールズ・エリス著「敗者のゲーム」から引用したグラフです。

このグラフは、1900年から2000年の長期間にわたり調査、分析したインフレ調整後の株式、債券、キャッシュの収益率変動幅です。この図の1年のグラフは、100年の対象期間中のどのタイミングでも、1年間の株の動きが+53%から-37%の変動幅がるということを示しています。ところが、そんな激しい変動幅も、時を経ることにどんどん変動幅が縮小していくのがおわかりでしょうか。このグラフから最低でも20年以上株式で運用を続けて行けば元本割れの可能性がなくなります。

6 なぜ、日本ではなく米国なのか

下のグラフをご覧ください、

出所:Bloombergのデータを基にマネックス証券作成

このグラフは日経平均株価とS&P500の株価の推移です。ご覧のとおり、後者の方が成長率が高いのがわかります。現在、世界経済をけん引しているのは、GAFAMを筆頭とした米国企業です。国内外問わずに世界中に支店がある多国籍企業です。当然発展途上国にどんどん投資しているため、国の成長とともにその国の消費も高まり、そこにある企業も成長します。このような状況なので、日本株に長期積立て投資をするより、米国株に長期積立て投資をした方がリターンが高いのです。

※ 日経平均株価:東京証券取引所一部に上場する約2,000銘柄から225社を選定した株価 の平均値

※ S&P500:米国の代表的な500銘柄の時価総額の合計を基準となる一時点での時価総額合計で除算して求めた指数

7 米国株式の買い方

6で示した米国の代表的な銘柄500を毎月一定額を買い付けるのは難しいです。

ですので、個別の銘柄を1株ずつ買うのではなく、S&P500の指数に連動したファンド(投資信託)に資金を投入することで米国株式の優良どころを網羅する投資ができます。この投資信託は100円から購入できるものが多いです。

8 実際に投資をしてみた結果

ここから先は

¥ 500

この記事が気に入ったらサポートをしてみませんか?