個人事業主のための青色申告書の書き方ケーススタディ① ~申告書類の記入見本~

私は2019年にフリーランスになり、2020年4月に初の確定申告を、65万円控除の青色申告で行いました。分からないことだらけでしたが、税理士相談も行い、それなりに申告作業のフローが整理できました。

確定申告作業のマニュアル化を自分用に進めていたのですが、せっかくなので、確定申告で行う具体的な作業をケーススタディとしてまとめ、誰でも使える資料として無料公開することにしました。みんな大変な時期なので、多少お役に立てば幸いです。

自分の事業の内情は公開できないので、モデルケースを設定し、確定申告書類の書き方を解説しています。帳簿のつけ方に関する記事も作成しているので、記帳方法が知りたい方はそちらをご参照下さい。

(あくまでモデルケースで、実際の事業や取引とは一切関係ありません)

以下、モデルケースの内容となる収入・支出の内訳を紹介した後、その内容を確定申告書類に落とし込むとどうなるか、を順に解説します。具体的なケースを元に書類を見ると、何となく全体像がつかめるのではないかと思います。

★注意点:青色申告をするためには、開業届の提出・青色申告承認手続が済んでいることが前提として必要です。

1.モデルケースの設定(年度の途中で独立した1年目フリーランス)

ケースは、昨年の8月に独立し、8~12月の5か月間を個人事業主として仕事をした人、という設定にしました。事業以外の給与収入がある場合の書き方もカバーしたので、独立1年目の方には参考になると思います。

以下に、設定の詳細を箇条書きで記載します。この内容に応じた書類作成方法を下の方で説明するので、ブラウザのタブを分け、ケースの設定を参照しながら読むと理解しやすいと思います。

1-1.開業のタイミングと前後の収益

・令和2年8月に独立開業

・会社員時代の1~7月に得た給与所得は200万円、うち20万円は源泉徴収

・8~12月は事業収益として月60万円の売上を上げたが、うち10.21%(6万1260円)は源泉徴収され、差引で53万8740円が毎月の収入(月末締め請求で、翌月振込)

※売上月60万円の内訳として、B社から20万円、C社から40万円もらっており、いずれも源泉徴収されている

※副業をされてる方は、給与収入と事業収入が同時に入ることになります

1-2.開業時の資金状況

・元手として事業用の口座に普通預金300万円

・作業用のデスクや椅子など事業用の備品購入で開業前の出費20万円

1-3.保険・税金・寄付など他の支出

・国民年金保険税:10万円(事業口座から支払)

・国民健康保険税:15万円(事業口座から支払)

・住民税:10万円(コンビニで現金払い)

・認定NPO法人に寄附:1万円(事業口座から支払)

1-4.開業後 (8~12月) の支出

◆生活関連の支出

(一人暮らし、人の雇用はしていない設定)

・家賃:月8万円(毎月口座に振込)

・水道光熱費:月1万円(カード払いで、翌月に引落し)

・通信費:月5千円(カード払いで、翌月に引落し)

・個人の生活費は月5万円(事業口座から引落として使用)

◆事業経費

・消耗品費:文具やプリンタなどの購入に月8万円使い、8~12月で計40万円

・新聞図書費:専門書の購入に月6万8千円使い、8~12月で計34万

・雑費:CADソフトに9万円

・単品で最大の出費として、CAD作業用に25万円のハイスペックノートPCを購入

・交通費に1万5千円(取引先から支払われず、個人財布から現金払い)

・カフェ等で打合せした費用が合計1万円(個人財布から現金払い)

以上がケースの概要になります。以下、確定申告書類の概要と、それぞれの書類に何を書くかを解説します。だいたい知ってる方は、不安のある項目だけご参照下さい。

2.青色申告書類の内容と役割

<申告書類と帳簿の関係>

「申告書B【令和2年分以降用】」と「所得税青色申告決算書(一般用)【令和2年分以降用】」(国税庁HP)を加工して作成

◆提出する書類は計6ページ

「申告書B」(2ページ)と「決算書」(4ページ)が65万円控除の青色申告で提出する書類で、それに必要な添付資料をつければ申告書類が揃い、税額が確定できることになります。

ちなみに申告書Bと決算書のPDFは国税庁のHPでダウンロードできます。国税庁ホームページ利用規約で、国税庁のコンテンツは出典を記載すれば利用可能となっているので、PDFを加工して作成した図を使って解説を進めます。

◆申告書B、決算書それぞれの役割

ざっくり役割を説明すると、以下のようになります。

申告書B:税額の決定に必要な情報と、確定した税額が記載される書類

決算書:事業収入の内訳(収入と支出など)が記載される書類

申告書Bは、税額の決定に必要な情報が全て入るので、前職の給与などの情報も含まれることになります。

一方、決算書は事業収入なので、基本的にフリーランスになってからの収支のみが反映されます。

◆帳簿は個人事業の家計簿のようなもの

よく、「帳簿をつける」という話が出てきますが、「帳簿」は事業で出入りする細かいやり取りの詳細を記録した家計簿のようなもので、提出しません。帳簿の内容を集計して整理したものが決算書、というイメージです。

◆帳簿⇒決算書⇒申告書B

要するに、帳簿をつけることで決算書を作成でき、決算書を作成することで申告書Bの「事業収入」にあたる情報が埋められる、という関係になってます。

作業としては帳簿作成がスタートですが、上記の関係がわからずに帳簿だけつけるとゴールの見えない作業になり、ミスも出やすいので、帳簿の話より先に全体像を示しました(次の記事では帳簿の話も書く予定です)。

では、申告書Bと決算書の具体的な内容を見ていきます。

3.申告書Bの記入方法(第一表、第二表)

<申告書Bの構成>

「申告書B【令和2年分以降用】」(国税庁HP)を加工して作成

1ページ目が「第一表」、2ページ目が「第二表」と呼ばれています。第一表の上部と、第二表の左上に氏名・住所等を書く欄があり、第一表の「種類」の欄で「青色」が選択されていることを確認します。

第一表の内容について、図に示した(1)~(5)の順に、ケースの内容に従って説明します。第二表の内容は、必要に応じて参照します。

(1)収入金額等

<申告書B「収入金額等」の記載例>

「申告書B【令和2年分以降用】」(国税庁HP)を加工して作成

この欄には、源泉徴収などされる前の収入の金額が記載されます。

㋐の「営業等」欄に事業収入を記載します。ここは事業の売上の合計額が入るので、今回のケースだと8~12月の5か月で月60万円・計300万円が記載されます。

㋕の「給与」欄に源泉徴収票で「支払金額」などとして記載された金額を入力します。対象年度に会社からの給与所得が無い人は記載不要です。

<申告書B第二表「収入金額等」の記載例>

「申告書B【令和2年分以降用】」(国税庁HP)を加工して作成

給与所得の内容は、申告書B第二表(2枚目)の左上の「所得の内訳」欄にも図のように記載します。

※ちなみに退職金は「退職所得申告書」を出していれば退職所得の納税は完結しているので書かなくてOKです(ふつうは総務部などから発行してもらえるので、私はそうしました)。

※退職所得申告書が提出されてない場合の対応については本記事では省略しますが、「退職金の確定申告:全必要書類(第三表含む)の書き方・記入例を徹底解説」という記事に詳しく書かれていました。

(2)所得金額等

<申告書B「所得金額等」の記載例>

「申告書B【令和2年分以降用】」(国税庁HP)を加工して作成

この欄には、経費などを差し引いた収入金額が記載されます。

①の「営業等」欄には、事業の収入から、経費等を差し引いた額が記載されます。後述する、決算書の1枚目の計算結果が反映されています(青色申告控除の65万円もここに反映されています)。

⑥の「給与」欄に入る額は、前述した「収入金額等」の㋕「給与」欄に記載した値から計算できます。計算方法は例えばマネーフォワードの記事で紹介されており、給与収入が200万円であれば、200万÷4=50万 50万x2.8-18万=122万円 と計算できます。

(3)所得から差し引かれる金額

<申告書B「所得から差し引かれる金額」の記載例>

「申告書B【令和2年分以降用】」(国税庁HP)を加工して作成

この欄には、社会保険料など、(2)の所得額から差し引かれる金額が記載されます。

◆社会保険料控除の記載

⑬の社会保険料控除は第二表右上の「⑬社会保険料控除」の計算結果の合計値を記載します。会社からの源泉徴収票の「社会保険料等の金額」欄の金額と、「国民健康保険税」「国民年金保険料」などを合計した値が入ります。

国民年金保険料は「社会保険料(国民年金保険料)控除証明書」が送付されるので、その写しを添付します。国民健康保険税については書類添付は不要のようです。

※第二表・保険料控除欄の「うち年末調整等以外」の列は令和二年以降のフォーマットで新たに追加されており、よく分からなかったのですが、自営百科の記事「確定申告書Bの書き方【第二表】確定申告書類の作成方法」によると、以下のように記載されており、基本的に左の列と同じ額で良さそうです。

なお、右側の「うち年末調整等以外」の列には、「支払保険料等の計」のうち、年末調整等で適用していない金額を記入します。会社などで年末調整を受けていない場合は、基本的に「支払保険料等の計」と同じ金額を記入することになります。

◆基礎控除の記載

<基礎控除額>(国税庁HPより)

㉔の基礎控除の額は令和元年以前は一律38万円でしたが、国税庁のHPによると令和2年から所得合計が2400万円以下の人は48万円となったようです(2400万円以上の人は図の通り)。

◆寄付控除の記載

控除対象になる寄付をした場合は㉘の「寄附金控除」に控除額を入れます。また、第二表の㉘寄附金控除の欄に、寄付先の名称と寄附金を入れます。

控除額は寄附金額の合計を-2000円した値で、それが第一表の㉘に入ります。ふるさと納税などが有名ですが、例えば以下の認定NPO法人や公益財団法人の活動は控除の対象になります。

・認定NPO法人自立生活サポートセンター・もやい」のプロジェクト(住まいや収入を失った人の支援)

・「NPOカタリバ」のプロジェクト(子どもの学習支援)

・公益財団法人京都大学iPS研究財団(iPS細胞の研究活動支援)

後述しますが、寄附は自分の事業とは関係ないので、事業用の口座から寄附金を支払った場合、帳簿上は経費ではなく「事業主貸」などで処理します。

※キャンプファイヤーなどで行う支援については、大半は寄付控除対象にはならないので、ご注意下さい

※寄附金控除の金額の詳細は国税庁HPで以下のように記載されています。ケースでは「イ」の合計額を使用しています

次のいずれか低い金額-2千円=寄附金控除額

イ その年に支出した特定寄附金の額の合計額

ロ その年の総所得金額等の40%相当額

(4)税金の計算

<申告書B「税金の計算」の記載例>

「申告書B【令和2年分以降用】」(国税庁HP)を加工して作成

この欄には、最終的な税金額を決定するための計算内容が記載されます。

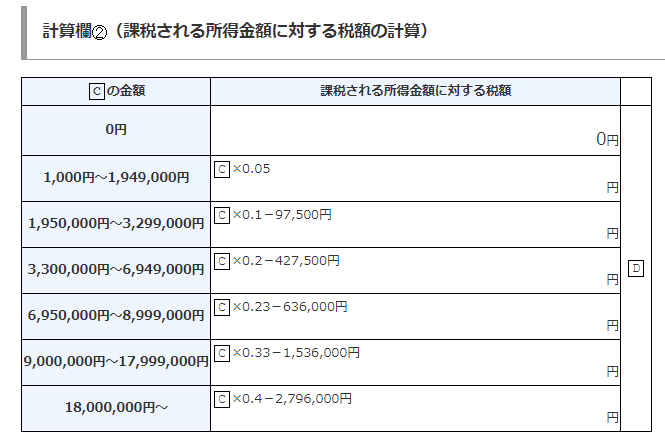

◆課税される所得金額と税額

㉚の「課税される所得金額」には(2)(3)で記載した⑫-㉙の値(「所得金額」から「所得金額から差し引かれる金額」を引いた値)が入ります。

記載例では2220000-938000=1262000円 となります。

<課税される所得金額に対する税額の計算>(国税庁HPより)

㉛の税額は国税庁HPの表を適用し、「Cの金額」に上記㉖の値を入れれば計算できます。記載例では1262000 x 0.05 = 63100 となります。

◆所得税及び復興特別所得税の額

㊶~㊺は書類の()内に記載された通りに計算すれば算出できます。

今回のケースでは、㊶、㊸は㉛の金額のままの63100円、復興特別所得税額が63100x0.021=1325円で、合計64425円が㊺「所得税及び復興特別所得税の額」になります。

◆収める税額

㊽の源泉徴収税額は、第二表で記載した源泉徴収の金額の合計が入ります。㊺は差引の納税額で、ここがプラスなら51の「収める税金」に納税額が入り、マイナスなら52の「還付される税金」に還付額が入ります。

この例では、441875円が還付金として後日振り込まれることになります(事業口座に振り込まれる場合、帳簿では「事業主借」として仕訳けます)。

※㊿の「予定納税額」がある場合は、税務署から通知書が来るようですが、ここでは省略します

※「第三表」というのは「分離課税用の確定申告書」のことで、「株式等の譲渡により所得が生じた場合」のように、他の所得とは分離して税額を計算する場合に使うもののようで、ここでは省略します

(5)その他・延納の届出

<申告書B「その他・延納の届出」の記載例>

「申告書B【令和2年分以降用】」(国税庁HP)を加工して作成

56に青色申告特別控除額(65万円控除なら65万)を記載します。他の項目は本稿では省略します。

以上で、申告書Bの内容は完了ですが、(2)「所得金額」を埋めるために、実際は決算書の計算結果が必要です。次項では、決算書の記載内容について説明します。

4.決算書の記入方法

決算書の内容は、1,2枚目に主に事業の損益計算に関する内容、3枚目に主に減価償却資産に関する内容、4枚目に主に資産と負債・資本の内容(賃借対照表)が記載されます。

順に説明します。

4-1. 決算書1枚目・2枚目で事業の損益を記載する

<決算書の1枚目・2枚目の記載内容>

「所得税青色申告決算書(一般用)【令和2年分以降用】」(国税庁HP)を加工して作成

図のように、決算書の1枚目には「損益計算書」と呼ばれる事業の収支をまとめた内容が記載されています。

2枚目には月毎の収入や、青色申告前控除前の所得額、控除額などが記載されます。

(雇っている人への給与支払がある場合は決算書2枚目に記載されますが、本ケースでは対象外になります)

以下、図に示された、決算書1枚目の(1)~(3)を順に説明します

(1)収入金額の合計

<決算書・事業収入の合計額の記載例>

「所得税青色申告決算書(一般用)【令和2年分以降用】」(国税庁HP)を加工して作成

決算書1枚目の左上には、売上金額の集計結果が記載されます。

決算書2枚目の左上に月ごとの売上と合計額が記載され、このケースでは事業を始めた8月~12月の5か月分の売上合計として60万x5=300万円が1枚目に反映されます。

真ん中に「売上原価」の項目がありますが、このケースでは材料を仕入れて販売する業務形態ではないので、原価ゼロで、差引金額も300万円のままになります。

(2)経費の内訳

<決算書1枚目・経費の記載例>

「所得税青色申告決算書(一般用)【令和2年分以降用】」(国税庁HP)を加工して作成

◆事業経費

青で囲った部分は、事業で購入した物品やサービスの支出が含まれます。

勘定科目の区分ルールは自分で設定するので、「これが正解」というものはないのですが、今回のケースでは以下のように区分しています。

旅費交通費 ⇒ 作業現場に行った際の交通費など(ケースでは1万5千円)

接待交際費 ⇒ 打合せのカフェ代など(ケースでは1万円)

消耗品費 ⇒ 試作費や、文具など備品(ケースでは8万x5か月=40万円)

減価償却費 ⇒ 20万円以上の物品(ケースではノートPC25万円)

新聞図書費 ⇒ 書籍代など(ケースでは6万8千x5カ月=34万円)

雑費 ⇒ ソフト購入費など(ケースでは9万円のCADソフト)

これらはかかった額を素直に集計します。ケースでは

1万5千円+1万円+40万円+25万円+34万円+9万円=110万5千円

となります。

◆家事按分

赤で囲った部分は、「家事按分」として計算される費用です。

個人事業主が自宅を仕事場とする場合、家賃や光熱費の一部(事業利用分)を経費として算入することができます。

「一部」を何%にするか、のルールも自分で決めるので、正解は無いですが、ケースでは以下のルールを設定しました。

水道光熱費・家賃 ⇒ 50%を経費(2部屋の1部屋を仕事場にしたため)

通信費 ⇒ 80%を経費(週5日以上仕事するので約80%は業務利用)

客観的に見ても合理性があり、ブレないルールを設定する必要があります。上記のルールは税理士さんも特に問題なしとの見解でした。

このケースでは事業を始めてからの5か月について計算し、

家賃 月8万円x5x0.5=20万円

水道光熱費 月1万円x5x0.5=2万5千円

通信費 月5千円x5x0.8=2万円

で、合計24万5千円となります。

先ほどの経費と合算すると135万円となり、収入の300万円との差し引きで165万円が事業収益となる計算になります。

(3)青色申告特別控除後の所得金額

<決算書1枚目・青色申告特別控除後の所得金額の記載例>

「所得税青色申告決算書(一般用)【令和2年分以降用】」(国税庁HP)を加工して作成

この部分には、従業員への給与等の額と、青色申告特別控除の金額、差引の所得金額が記載されます。

このケースでは給与等の支払いは無いので、単純に先ほど算出した165万円から青色申告の控除額65万円を引いて100万円が所得金額となります。

<申告書B「所得金額等」の記載例>(再掲)

「申告書B【令和2年分以降用】」(国税庁HP)を加工して作成

再掲になりますが、この金額が、申告書Bの1枚目の、「所得金額」の「営業等①」の額と対応しています。

<決算書2枚目・右下部分の記載例>

「所得税青色申告決算書(一般用)【令和2年分以降用】」(国税庁HP)を加工して作成

https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/01/shinkokusho/02.htm

ちなみに決算書の2枚目の右下にも同様の内容を記載する欄があり、図のように記載します。

これで、決算書の1枚目と2枚目が完成しました。次に、3枚目の「減価償却資産」について説明します。

4-2. 決算書3枚目に減価償却資産を記載する

<決算書3枚目の記載例>

「所得税青色申告決算書(一般用)【令和2年分以降用】」(国税庁HP)を加工して作成

決算書3枚目の上部には、減価償却資産を記載します。

税法上、10万円以上のものは原則資産で計上することになっているようです。

例えばスペックの高いノートPCなどが該当し、ケースでは、25万円のノートPCを資産として記載しました。

また、開業費の20万円も減価償却資産として計上できます。

以下、少額減価償却資産(ノートPC)と開業費について、順に説明します。

(1) 少額減価償却資産

税法上は、30万円未満の資産(少額減価償却資産、措置法第28条に規定)を取得した場合、会計の方法が以下2通りあるようです。

①パソコンの場合は資産項目の「工具器具備品」で計上し、耐用年数4年で減価償却

②少額資産として、全額その年度の経費「消耗品」として計上する

ケースでは、②の区分を適用し、全額をこの年度の消耗品として計上しました。

※少額資産の処理方法については、例えば「30万円未満の「少額減価償却資産」を登録する方法(個人)| 弥生会計 サポート情報」に詳しく記載されています。

(2) 開業費

一方、「事業を開始するまでの間に特別に要した費用」は「開業費」として、処理します。具体的には、名刺作成(広告宣伝費)、旅費交通費、市場調査料などが含まれるようです。

経理処理においては、開業費は「資産」として計上するので、決算書3枚目の固定資産台帳に記載されます。

◆開業費の計上方法にはオプションがある

ケースでは開業費として20万円を投資していますが、「開業費のうち何円を、どのタイミングで経費として計上するか」は以下のオプションがあります。

①均等償却(60カ月に分けて、均等に経費として計上する)

②任意償却(好きなタイミングで、経費として計上する)

①の場合、事業を開始した8月~12月の5か月分、20万円の 5/60の額を本年の経費として計上することになります。

②の任意償却の場合、どのタイミングで経費に計上するかを選べます。

全額を来年に繰越すことも可能で、経費がかさむ初年度には計上せず、次年度以降に繰越すことが多いようです。

ケースでも、②の任意償却により、次年度以降に繰り越しています。

※開業費の処理については、例えばマネーフォワードの記事「開業償却費とは?償却方法や確定申告との関係まで解説!」に詳しく解説されています。

<決算書3枚目・減価償却資産記入欄の記載例詳細>

「所得税青色申告決算書(一般用)【令和2年分以降用】」(国税庁HP)を加工して作成

以上の内容を踏まえ、減価償却資産には上図の内容が記載されます。

「償却方法」の欄には、即時償却のノートPCは「即時」、任意償却の開業費は「任意」と記載します。ノートPCは耐用年数1年、償却率1.0で記入します。

また、ノートPCの「摘要」欄には「措法28条の2」と記載します。2006年4月1日以降に取得した少額減価償却資産についてはこの記載になるようです。

(3) 地代家賃の内訳

<決算書3枚目・「地代家賃の内訳」記入欄の記載例>

「所得税青色申告決算書(一般用)【令和2年分以降用】」(国税庁HP)を加工して作成

下部の「地代家賃の内訳」記入欄には、住所と、事業を開始してからの家賃の合計額(ケースでは8万円x5カ月=40万円)と、経費に算入する額(ケースでは50%の20万円)を記載します。

決算書3枚目の他の部分は今回のケースでは該当しないので、省略します。

4-3. 決算書4枚目に資産と負債・資本を記載する

<決算書4枚目の記載例>

「所得税青色申告決算書(一般用)【令和2年分以降用】」(国税庁HP)を加工して作成

決算書4枚目は、年度の開始から終了までの期間で、資産と負債・資本の内容がどのように変化したかを記載します。

(1) 資産の内訳

<決算書4枚目・資産の欄の記載例>

「所得税青色申告決算書(一般用)【令和2年分以降用】」(国税庁HP)を加工して作成

資産には、今回のケースだと以下4つが含まれます。

① 12月分として請求し、来年1月に振り込まれる資金(売掛金)

② 減価償却資産の、償却の終わってない資産の額(減価償却資産)

③ 普通預金の額など、事業口座に残っているお金(普通預金)

④ 事業口座から、生活費など個人利用で支払ったお金(事業主貸)

それぞれの金額は、以下のように計算されます。

①売掛金

請求書は発行しているが、振込はまだ、という状態の売上金額を指します。青色申告の会計は、取引が発生した時点で計上する「発生主義」なので、売掛金も資産として計上されます。

ケースでは、毎月60万の収入のうち、10.21%の源泉徴収を差し引いた53万8740円が翌年の1月に支払われる予定なので、その額が期末の売掛金として計上されます。

②減価償却資産

決算書3枚目に書いたようにノートPCと開業費が減価償却資産として計上されます。

ただし、ノートPCは一括で償却したので、該当する区分の「工具 器具 備品」欄には0円が記載されます(資産としては残らない)。

開業費20万円は全て次年度以降に繰り越したので、全て期末の資産として計上されます。

③普通預金

事業口座に元々300万円あったのが、期末には差引で311 万4220円になります。なぜこの額になるか、はちょっと計算が複雑なので、別途説明します。

④事業主貸

事業を開始した8月~12月の5か月間で、生活費等の個人利用で事業口座から支払った額が含まれます。ケースでは、以下を合計した104万6300円がかかった計算になりました。

生活費月 5万x5=25万円

家賃・水道光熱費・通信費のうち経費に含まれない部分 23万円

国民健康保険税と国民年金保険税 15万+10万=25万円

寄附金 1万円

源泉徴収税 30万6300円

源泉徴収税は、帳簿上は事業主貸として計上し、申告書Bで支払済みの税額として記載することになります。

また、住民税の支払いについても事業口座から支払った場合は事業主貸として計上されますが、ケースでは個人財布からコンビニ払いしてるので、決算書には計上されていません。

以上、合計すると489万9260円が期末の資産額となりました。

(2) 資本・負債の内訳

<決算書4枚目・資本・負債の記載例>

「所得税青色申告決算書(一般用)【令和2年分以降用】」(国税庁HP)を加工して作成

資本・負債には今回のケースだと以下の4つが含まれます。

⑤ カード払いで、来年1月に引き落とされる予定の額(未払金)

⑥ 個人資金から事業経費を支払った額(事業主借)

⑦ もともと事業口座に入っていた額(元入金)

⑧ 事業所得額(決算書1枚目に記載した、青色申告特別控除前の事業所得)

それぞれの金額としては、

⑤未払金

主にカード払いの経費で、まだ引き落とされていないものが入ります。便宜的に、12月分のカード払いを未払とします。

(実際には、11月に購入したものが1月に引き落とされる場合もありますが、考え方の理解のため簡略化します)

通信費と水道光熱費もカード払いにしてるので、以下を合計した22万4260円が未払金として計上されます。

通信費12月分 5千円

水道光熱費12月分 1万円

新聞図書費12月分 6万8千円

源泉徴収税12月分 6万1260円

ケースでは家賃は直接振込になっているので、未払金にはなりません。

また、源泉徴収税の12月分は、翌月の支払い時に差し引かれるので、未払金という扱いになります。

⑥事業主借

主に経費の中で、個人の財布から現金払いした額が入ります。今回は、旅費交通費の1万5千円と、接待交際費の1万円の計2万5千円が計上されます。

(今回のケースには含まれませんが、個人資産を事業口座に振り込んだ場合なども事業主借として計上されます)

⑦元入金

元々事業口座に入っていた300万円が記載されます。

⑧青色申告特別控除前の事業所得

決算書1枚目に記載した、青色申告特別控除前の事業所得、165万円が入ります。

以上、合計すると489万9260円が期末の資本・負債額となりました。

資産の額と一致することになります。

(補足資料):資産と負債・資本は一致する

資産と負債・資本の額とが一致するのが不思議な感じがしますが、資産と負債・資本は互いに打ち消しあう関係になるので、結果としては合致します。

<資産と負債・資本の計算の内訳>

計算をまとめると図のようになります。ちょっと複雑ですが、気になる方は確認してみてください。

(会計ソフトを使うとこの辺は勝手にやってくれますが、理解しておくと、計算が合わない際に原因が探しやすくなります)

詳しく確認したい方のために、計算のExcelファイルも貼っておきます。

(参考書籍)フリーランスのための会計知識

貸方・借方などの考え方について理解するのに、以下の書籍の説明が分かりやすかったです。本記事ではフォローできてないインボイス制度等についてもカバーされてるので、フリーランスの会計知識を広く知りたい方にはオススメです。

以上、確定申告書類の作成方法について、ケーススタディという形で紹介しました。確定申告に関するTips的な記事はあちこちにあるのですが、具体例を通して全体像を把握できる資料が欲しかったので、自作したものですが、何かお役に立てば幸いです。

収益目的の記事ではないですが、「役に立ったよ」という人で、かつお金に余裕がある方はサポート頂けたら助かります。書籍代などに充てさせて頂きます。

また、資料をつくってみた感想ですが、確定申告の内容を整理すると、経理の勉強にもなるなと思いました。エンジニアリング系の出身で、経理は正直なところ苦手ですが、お金の問題は避けられないので、学ぶきっかけとしては良かった気がします。

確定申告わからん、が独立とか副業スタートのハードルになってる人もいると思うので、ハードルを下げる一助にもなれば幸いです。

この記事が気に入ったらサポートをしてみませんか?